Блог компании Иволга Капитал | Рынки и прогнозы. Афтершоки

- 05 октября 2020, 08:02

- |

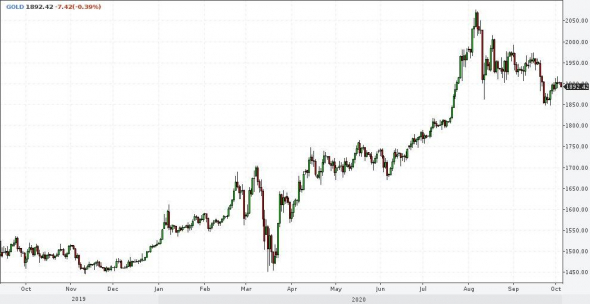

• Золото.

Начну с наиболее понятного мне объекта. Здесь в наших портфелях с начала сентября уже частично открыта короткая позиция. И она с высокой вероятностью увеличится. Возможно, только при пробое вниз минимумов начала прошлой недели (1 848 долл./унц.). Планирую заработать на этой сделке около 20% на вложенный капитал, а значит – дождаться 1 600 – 1 550 долл./унц.

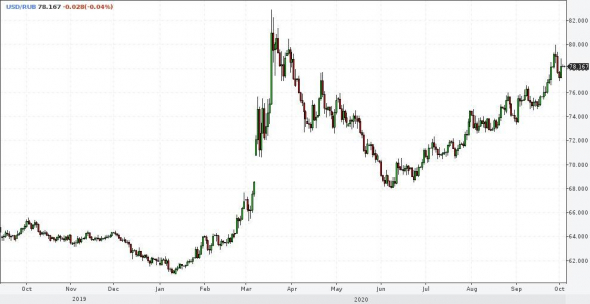

• Рубль.

Вот где основная интрига. В конце сентября я говорил, что 85 рублей за доллар – близкая перспектива, хотя подобные значения и будут лишь временными. С того момента рубль остался примерно на прежних уровнях. А я стал воспринимать его антиралли спокойнее. Либо мы уже видели рублевые минимумы (в районе 80 рублей за доллар), либо близки к ним. Будет ли, действительно, 85 – вопрос не столь важный, поскольку и 80, и 85 – рубежи для рубля вполне разворотные. Думаю, к концу года мы все же увидим отечественную валюту более крепкой, нежели сегодня.

• EUR/USD.

Главная валютная пара, возможно, постепенно будет покидать сложившийся диапазон 1,17 – 1,195. И уходить ниже, в сторону усиления доллара. Это, в общем, происходит. Но пока не особенно заметно и без очевидных признаков тенденции. Но ведь тенденции и начинаются и незаметно, и без признаков.

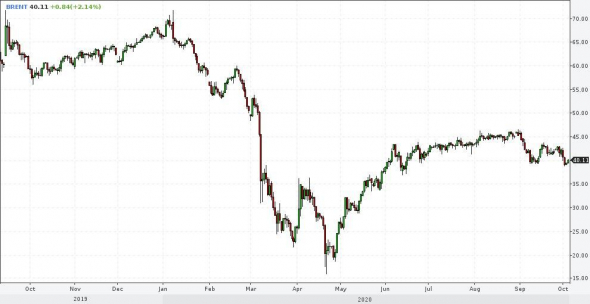

• Нефть.

Обвал пятницы может оказаться дном нефтяной коррекции, после которой котировки будут формировать диапазон колебаний между 40 и 45 долл./барр. Я бы не удивлялся дальнейшей просадке, но, если мы ее получим, то, думаю, неглубокую.

• Американский рынок акций.

Весьма примечательна пятничная динамика: падение в начале суток после новости о заражении Д.Трампа коронавирусом, а затем последовательное восстановление, которое продолжается и на данный момент. Все больше склоняюсь к сценарию, в котором американский фондовый рынок останется востребованным и растущим (хотя бы сохраняющим нынешние уровни) до и, возможно, некоторое время после президентских выборов с США. После чего уйдет в продолжительное нисходящее пике. Рынок необоснованно дорог. Пока хватает спекулятивного капитала для его подпитки, он может сохранять и уровни, и дороговизну. Но критическим фактором выступает достаточность капитала, приток новых денег. Пресечется приток, получим коррекцию.

• Рынок российских акций.

Понимаю происходящее слабо. У нас как раз коррекция идет пару месяцев. И она усиливалась на прошедшей неделе. Пока не делал бы выводов о том, закончилась она или нет. Склоняюсь к тому, что не закончилась. Но на уровне ощущений и эмоций. Впрочем, на продолжительную перспективу перестают считать отечественные акции интересным вложением. Наш фондовый рынок – рынок госкомпаний или компаний близких к государству и в той или иной мере зависящих от него. Пока дела в экономике были относительно неплохи, влияние государства могло оцениваться как положительное (с чем я все же не соглашусь), поскольку государство требовало от госкомпаний выплаты высоких дивидендов. А это накладывало дивидендный отпечаток на весь рынок. Теперь на большие дивиденды вряд ли можно рассчитывать. Но пополнение бюджета требует источников. В результате имеем усиление налогового бремени. А это жирный минус и для бизнеса, и для капитализации.

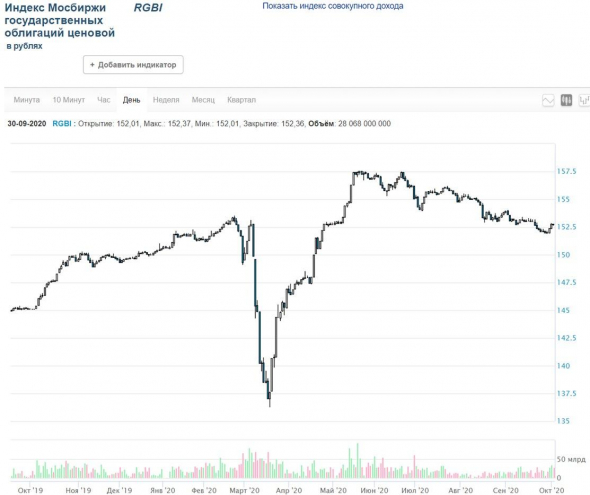

• ОФЗ и корпоративные облигации.

Пока останусь при мнении, что ОФЗ как бенчмарк всего отечественного рынка облигаций останутся под давлением. Иными словами, снижение их доходностей, что мы видели в прошлые среду-четверг, временное явление. Но учтем и то, что доходности ОФЗ растут с мая, 4 месяца подряд. Так что, возможно, мнение придется менять. Пока оставлю как есть. На перспективе завершения года не исключаю повышение рублевой ключевой ставки (наиболее вероятно сохранение, а на снижение ставок не делаю). И это риск для публичного госдолга. Корпоративные облигации, думаю, тоже имеют шансы на рост доходностей, причем бОльшие в сравнении с ОФЗ. Мы резко вышли из кризисного состояния финансового рынка. Но это не лишает его возможностей испытывать афтершоки.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал