Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО за неделю (Группа Позитив, Интерлизинг, Руссойл, ВИС, Завод КЭС)

- 06 июля 2024, 09:26

- |

🟢 ПАО «Группа Позитив»

Эксперт РА подтвердило кредитный рейтинг на уровне ruAA

ПАО «Группа Позитив» и ее дочерние компании специализируются на разработке программного обеспечения и оказании услуг в сфере кибербезопасности под брендом Positive Technologies. Разрабатываемое Группой программное обеспечение позволяет контролировать защищенность информационной инфраструктуры, выявлять инциденты и уязвимости систем безопасности в IT-инфраструктурах различных масштабов и уровней сложности, обнаруживать и останавливать кибератаки. Пользователями продуктов и услуг Positive Technologies являются государственные учреждения, организации ТЭК, компании финансового и банковского сектора, промышленные компании, представители телеком-сектора, инфраструктурные и транспортные компании и прочие. Группа реализует продукты и услуги преимущественно крупным и средним корпоративным клиентам.

Группа занимает уверенные позиции в адресуемых сегментах рынка кибербезопасности. В частности, доля продуктов Positive Technologies в сегменте систем защиты приложений и в сегменте систем управления инфраструктурой заказчиков оценивается как существенная.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

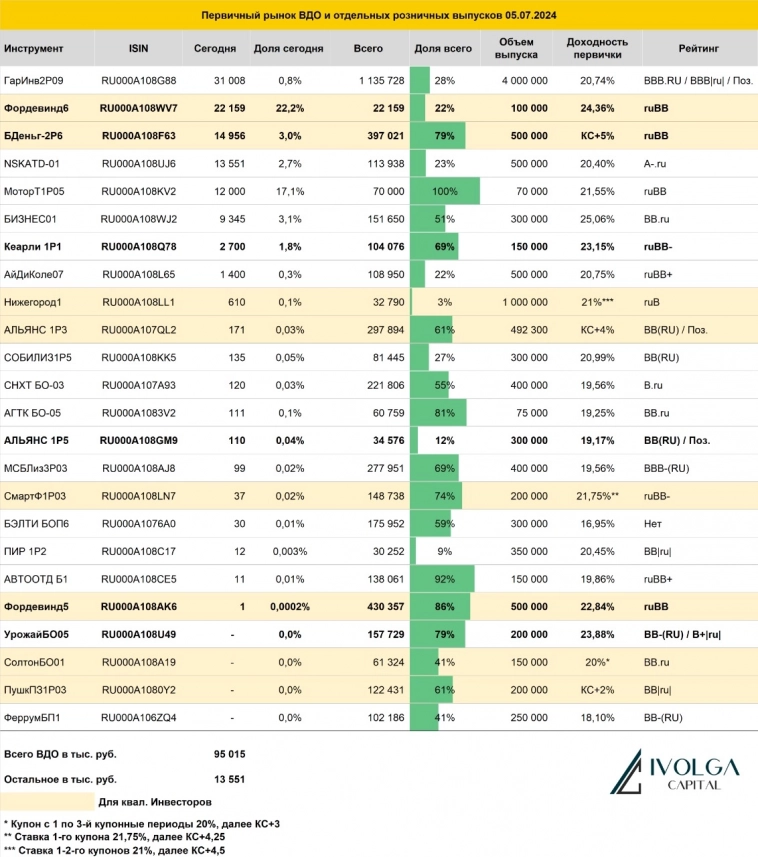

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 5 июля 2024 г.

- 05 июля 2024, 18:36

- |

Блог компании Иволга Капитал |Группа Позитив: презентация эмитента в рамках нового выпуска облигаций. Онлайн-трансляция 10 июля

- 05 июля 2024, 15:52

- |

Интересный гость на рынке облигаций готовит выпуск на 5 млрд руб. 10 июля в 11:00 (МСК) эмитент проведет онлайн-трансляцию для инвесторов. Модератором эфира выступит Дмитрий Александров, управляющий директор ИК «Иволга Капитал», так что ваши вопросы точно зададут эмитенту — присылайте их в комментарии.

Спикеры:

— Дмитрий Таскин, директор по развитию первичного рынка облигаций Московской биржи

— Андрей Кузин, операционный директор

— Ирина Акопян, директор по PT Financial Services и корпоративному финансированию

— Юрий Мариничев, директор по связям с инвесторами

Мероприятие пройдет на площадке Московской биржи, подробнее www.moex.com/e18097, и на нашем ютуб-канале 10 июля в 11:00 https://www.youtube.com/live/Nr8ijf5kKGM

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

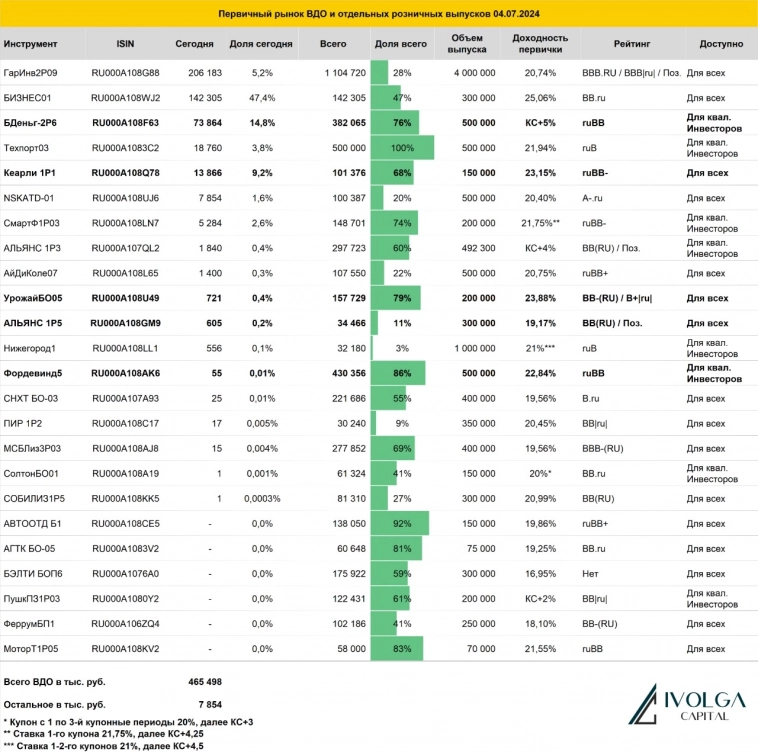

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 4 июля 2024 г.

- 04 июля 2024, 18:34

- |

Блог компании Иволга Капитал |ПАО "АПРИ" намерено провести IPO на Мосбирже летом

- 04 июля 2024, 11:31

- |

В рамках размещения планируется размещение допэмиссии, то есть деньги от сделки пойдут в компанию (cash-in). Всего инвесторам будет предложено до 10% от капитала эмитента. Ожидается попадание во Второй котировальный список

АПРИ рассчитывает дать рынку возможность проинвестировать в рост туристических и промышленных регионов, таких как Урал и Юг России. Исторические темпы роста продаж АПРИ — около 88% в год, и компания ожидает сохранения тренда на основании оперативных данных в 2024 году

Ожидается, что компания может быть оценена по мультипликатору Р/Е на уровне 4,5 — 5, что соответствует рыночным значениям девелоперов.

Организатором размещения выступит ИК «Иволга Капитал», так что подробности о сделке появятся в нашем канале уже в ближайшее время

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

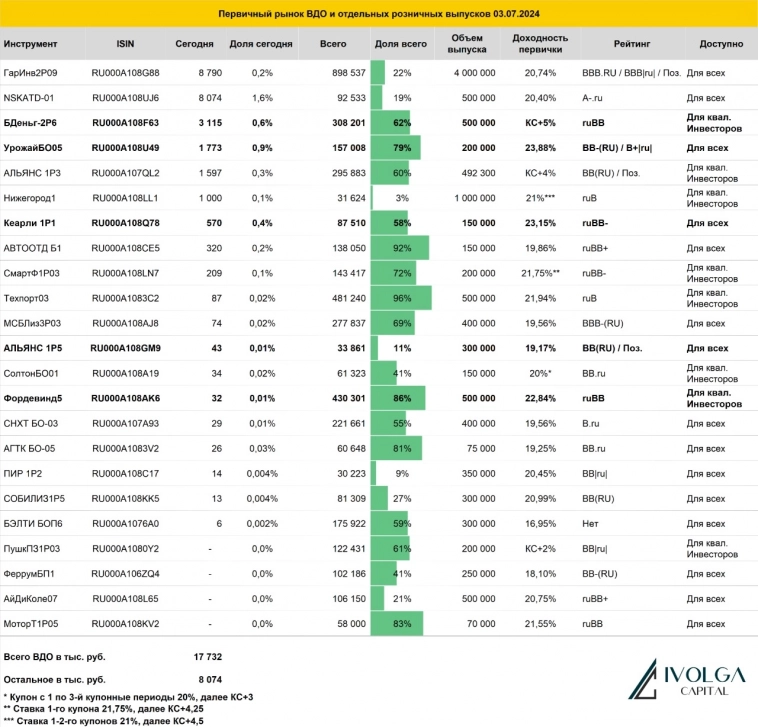

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 3 июля 2024 г.

- 03 июля 2024, 18:32

- |

Блог компании Иволга Капитал |Облигации ГК Пионер добавляются в портфель ВДО

- 03 июля 2024, 09:36

- |

Дополнение к предыдущим и многочисленным сделкам недели. В портфель PRObonds ВДО включаются облигации Пионер 1P6, ISIN RU000A104735. На 0,6% от активов. Покупка равными долями с сегодняшнего дня и до конца недели.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Первичный рынок ВДО в июне (3,4 млрд р. при среднем первом купоне 19,4%). Долговое сжатие и крупнейшие банки

- 03 июля 2024, 07:09

- |

Купоны выходящих на рынок ВДО растут. Объемы их размещений не растут. Первый купон новых высокодоходных облигаций (розничные выпуски с кредитным рейтингом не выше BBB) в июне поставил рекорд. 19,4% годовых, в среднем. +0,5% годовых к среднему первому купону мая.

Тогда как сумма июньских размещений – всего 3,4 млрд р. (в июне была 3,3 млрд). И больше ее половины – одно размещение Легенды.

( Читать дальше )

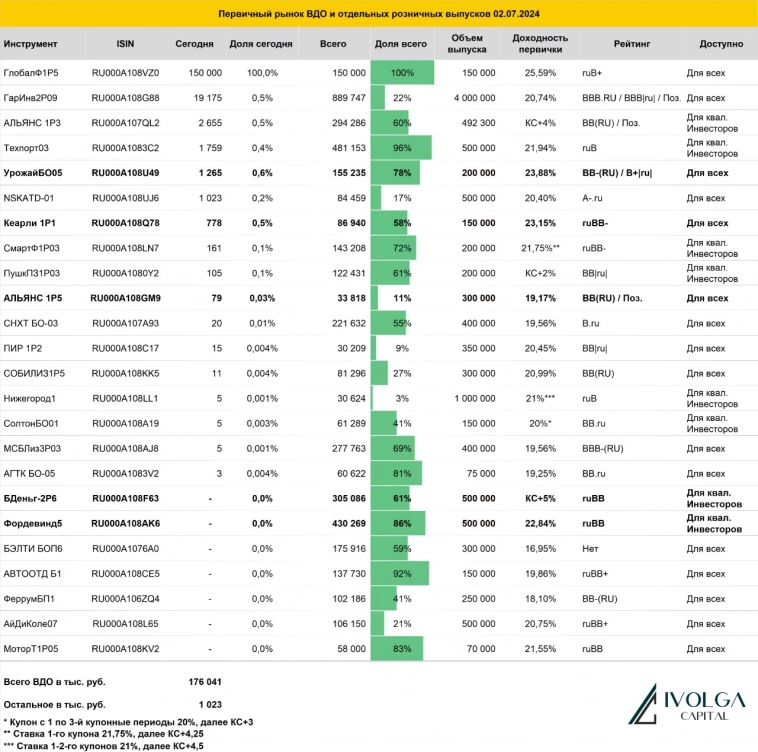

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 2 июля 2024 г.

- 02 июля 2024, 18:33

- |

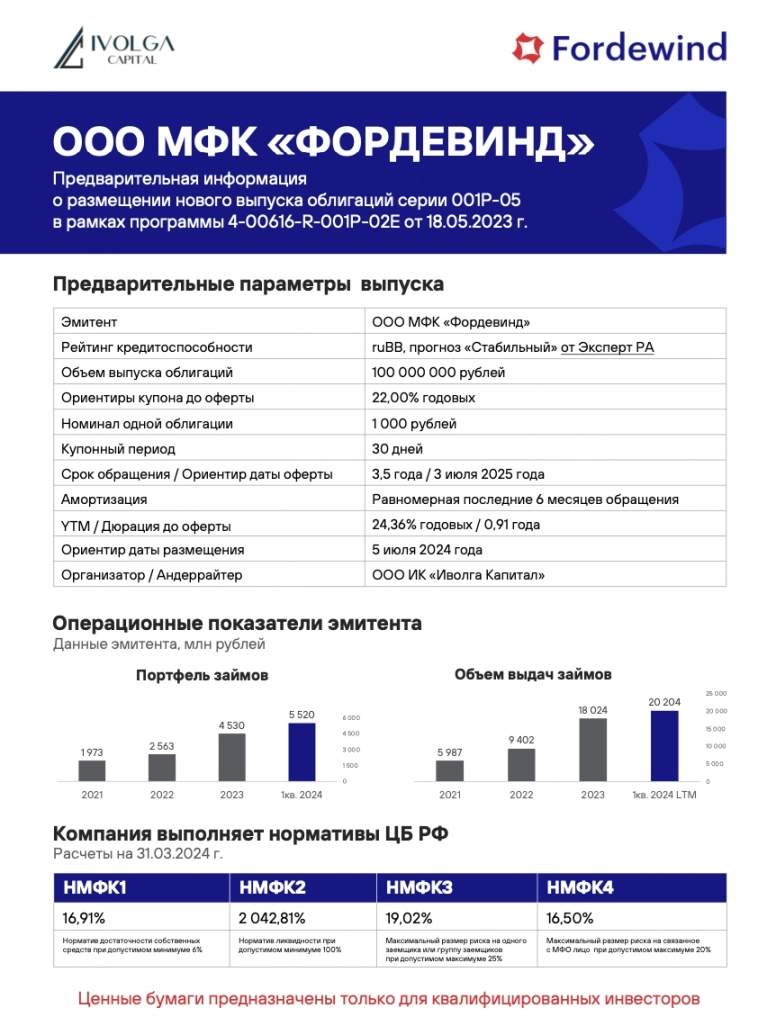

Блог компании Иволга Капитал |Анонс размещения 6 выпуска МФК Фордевинд (ruBB, 100 млн рублей, YTM 24,36%)

- 02 июля 2024, 13:40

- |

Предварительные параметры выпуска:

• Сумма выпуска: 100 млн рублей

• Оферта put: через 360 дней

• Купонный период: 30 дней

• Купон до оферты: 22,00% годовых

• Амортизация: равномерная последние 6 месяцев обращения

Дюрация / доходность: 0,91 года / 24,36% годовых

Вы можете подать предварительную заявку на участие в размещении:

по ссылке: ivolgacap.ru/verification/

или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Ссылка на раскрытие информации МФК Фордевинд.

Информация предназначена для квалифицированных инвесторов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал