Блог компании Иволга Капитал |ЭйрЛоанс (Kviku) публикует отчётность за 3 квартал 2022 года.

- 03 ноября 2022, 09:55

- |

Чистый портфель займов увеличился на 700 млн руб. за квартал(+10%) и на 1,5 млрд. руб. с начала года (+23%). Ещё во втором квартале компания показала наибольшую чистую прибыль во всём сегменте, во много за счёт переоценки валютных обязательств. Но даже если скорректировать чистую прибыль на переоценку долга (836 млн.), рост чистой прибыли с начала года составит 65%. При этом за счёт более быстрых темпов роста резервов доходы после резервов LTM снизились к предыдущему кварталу. Тем не менее рентабельность компании остаётся на высоком уровне, по итогам 9 мес. ROIC 33% (скорректированный на переоценку долга 22%).

Основные финансовые результаты (LTM):

- Процентные доходы 10,2 млрд руб. (+101% с начала года)

- Чистая прибыль 2,05 млрд. руб. (+178%)

- Финансовые обязательства 5,07 млрд руб.

- Капитал 2,7 млрд руб.

- Доля резервов в выручке 80%

- Долг / EBIT 1,6

( Читать дальше )

- комментировать

- 279

- Комментарии ( 0 )

Блог компании Иволга Капитал |Публикуем ключевые операционные результаты ООО "Лизинг-Трейд" за сентябрь

- 14 октября 2022, 09:09

- |

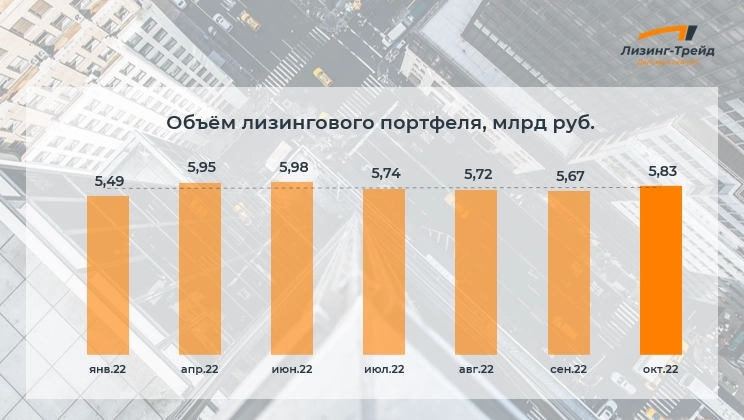

💼 По итогам сентября лизинговый портфель составил 5,83 млрд руб. (+6,1% с начала года).

- Диверсификация портфеля сохраняется на высоком уровне, на топ-10 лизингополучателей приходится 21,9% портфеля.

- Коэффициент достаточности источников погашения (отношения суммы лизинговых платежей к платежам по обязательствам) равен 132%.

Напоминаем, продолжается размещение нового выпуска облигаций «Лизинг-Трейда» (BB+(RU), 100 млн руб., 1 год до оферты, купон 17%).

Подробнее: t.me/probonds/8329

/Облигации ООО «Лизинг-Трейд» входят в портфель PRObonds ВДО на 7,55% от активов/

@AndreyHohrinTELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Агрофирма-Племзавод "Победа" публикует отчётность за 6 мес. 2022 года

- 14 сентября 2022, 18:18

- |

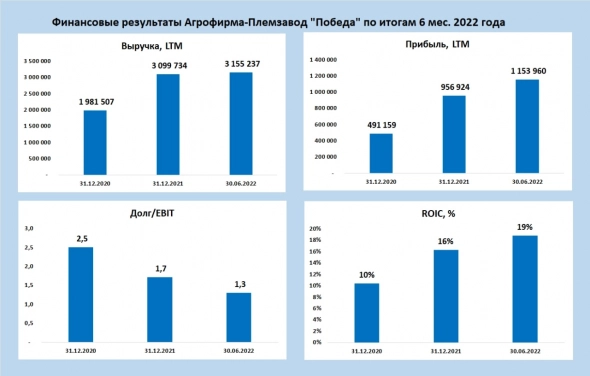

Структура активов и пассивов за полугодие практически не изменилась. Наибольшую часть активов составляет дебиторская задолженность и основные средства. Заёмные средства снизились на 184 млн., а доля краткосрочных кредитов уменьшилась до 26%.

Основные кредитные метрики находятся в рамках допустимых значений.

С 2022 года в компании работает лаборатория по эмбриональной трансплантологии, которая позволяет быстрее обновлять дойное стадо, что повышает молочную продуктивность предприятия.

В июне компания получила рейтинг кредитоспособности от Эксперт РА на уровне ruB+

Основные финансовые показатели, LTM:

• Выручка 3,1 млрд.

• Прибыль 1,1 млрд.

• Долг 1,8 млрд.

• Капитал 5,4 млрд.

• Долг / EBIT 1,3

• ROIC 19%

/Облигации ООО Агрофирма-Племзавод «Победа» входят в портфель PRObonds на 2,8% от активов/

@AndreyHohrin

( Читать дальше )

Блог компании Иволга Капитал |Прибыль МФК "Займер" за 1 полугодие 2022 года превысила 1 млрд.р.

- 12 июля 2022, 08:40

- |

МФК «Займер» публикует предварительные значения чистой прибыли, полученной в 1 полугодии 2022 года.

Согласно многолетнему опыту работы компании, второе полугодие — обычно более прибыльное, чем первое. На фоне жесткой кредитной политики МФК «Займер», в этом году чистая прибыль 1 полугодия впервые превысила 1 млрд рублей.

Источник информации: https://t.me/zaymer_invest/209В обращении находится 3 выпуска облигаций МФК «Займер» общим номинальным объемом 1,3 млрд.р., средняя доходность к погашению — 23,9%.

/Облигации МФК «Займер» (только для квалифицированных инвесторов) входят в модельный портфель PRObonds ВДО на 11,2% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Результаты деятельности ООО «Маныч-Агро» по итогам 1 квартала 2022 года

- 22 мая 2022, 12:39

- |

Результаты всей группы НБ-Центр по итогам 1 квартала мы публиковали ранее, их можно посмотреть здесь.

В прошлом обзоре отчётности по итогам 2021 года у компании наблюдалось снижении выручки и прибыли, связанное с ростом объёмов запасов, мы писали об этом здесь.

По итогам первого квартала мы видим, что компания, как и планировалось, продала излишки запасов, восстановив уровень выручки, и показала максимальный уровень прибыли за время существования компании.

Основные финансовые показатели, LTM:

• Капитал 1 091 млн;

• Долг 800 млн;

• Выручка 793 млн (+17%);

• EBITDA 373 млн (+15%);

• Чистая прибыль 292 млн (+22%);

• EBITDA / Проценты к уплате 18.6;

• Долг / EBITDA 2.1

( Читать дальше )

Блог компании Иволга Капитал |Результаты деятельности АО им. Т. Г. Шевченко по итогам 1 квартала 2022 года

- 21 мая 2022, 14:47

- |

🌾 Основными направлениями деятельности общества являются растениеводство (выращивание зерновых и масличных культур) и животноводство (выращивание крупного рогатого скота). Компания осуществляет свою деятельность на территории Краснодарского края.

Результаты всей группы НБ-Центр по итогам 1 квартала можно посмотреть здесь

Основные финансовые результаты 1 квартала 2022 года, LTM:

• Выручка млрд 1.3 млрд;

• EBITDA 748 млн;

• Чистая прибыль 578 млн;

• Общий размер заёмных средств за рассматриваемый период практически не изменился и составляет 1 млрд. Капитал по итогам 1 квартала составил 2,1 млрд руб.

• Покрытие EBITDA процентных расходов составило 6.4

( Читать дальше )

Блог компании Иволга Капитал |Отчётность МаниМен за 3 квартала 2021 года

- 08 ноября 2021, 10:50

- |

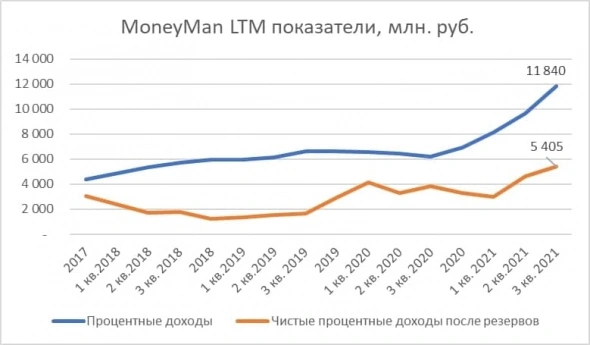

📈Процентные доходы 9.7 млрд. (+106% г/г)

📊Чистая прибыль 1.06 млрд. (+26.6% г/г)

🔹 Собственный капитал вырос до 2.8 млрд.

💳Рентабельность активов (LTM) составила 27%

🖇Капитал/Чистый долг 1.04

Ссылка на отчётность: www.e-disclosure.ru/portal/files.aspx?id=37162&type=3

/Облигации АйДиЭф-03 входят в портфели PRObonds на 5.5-6.5% от активов/

Блог компании Иволга Капитал |⚡️Результаты Донского Ломбарда за 3 квартал 2021

- 26 октября 2021, 13:05

- |

Финансовые показатели по итогам 3 квартала:

💼Финансовые вложения 837 млн (+17.5% г/г)

📈Выручка 436 млн (+26% г/г)

📊EBIT 142 млн (-0,6% г/г)

EBIT/ Проценты к уплате 1.6

/Облигации АО «Донской Ломбард» входят в портфели PRObonds на 2% от активов/

Блог компании Иволга Капитал |АПРИ Флай Плэнинг подвела оперрезультаты за 9 мес. 2021

- 15 октября 2021, 11:24

- |

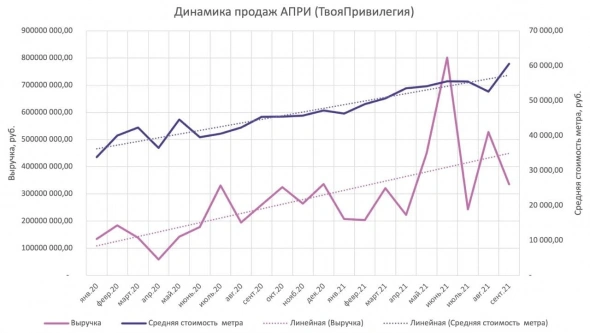

👷 Продажи накопленным итогом с начала года составили 3,44 млрд рублей

📈 Средняя стоимость метра в проекте ТвояПривилегия выросла на 30% до 60 тыс. руб.

🏢 Стартовали продажи проекта «Парковый Премиум»

📊 Среднемесячные продажи выросли с 300 млн в январе 2021 года до 450 к сентябрю 2021

/Облигации АО АПРИ «Флай Плэнинг» входят в портфели PRObonds на 13% от активов и более 5% от активов ДУ/

Блог компании Иволга Капитал |Роделен о результатах деятельности по итогам 9 месяцев 2021 года🔝

- 07 октября 2021, 10:21

- |

«В скобках для сравнения указаны цифры за аналогичный период 2020 года

Портфельные показатели, с НДС💼

🔘Новый бизнес – 1,2 (0,57) млрд. руб. +109%

🔘Сумма заключенных договоров лизинга – 1 417 (738) млн. руб. +92%

🔘Лизинговый портфель (сумма всех действующих договоров лизинга) – 4.8 млрд. руб.

🔘Заключено договоров лизинга – 137 (95) шт. +44%

🔘Действующие договоры лизинга – 376 (338) шт. +11%

🔘Средний срок договора лизинга – 36 мес.

🔘Остаток лизинговых платежей к получению – 2,14 (1,92) млрд. руб. +11%

🔘Объем полученных лизинговых платежей (без авансов) – 833 (552) млн. руб. +51%

🔘Остаток ссудной задолженности – 958 (891) млн. руб.

Из них:

Банковские кредиты – 66% (62%)

Прочие источники – 20% (2%)

Облигационные займы — 14% (36%)

Мы диверсифицируем источники финансирования!

🔘Коэффициент платежи/долг = 2,2

🔘Невыбранный лимит:

Транскапиталбанк – 300 млн. руб.

Райффайзенбанк – 125 млн. руб.

Другие Банки – 55 млн. руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал