Блог компании Иволга Капитал |Депозиты и денежный рынок по-разному, но готовятся к заметному повышению ключевой ставки 26 июля

- 09 июля 2024, 05:59

- |

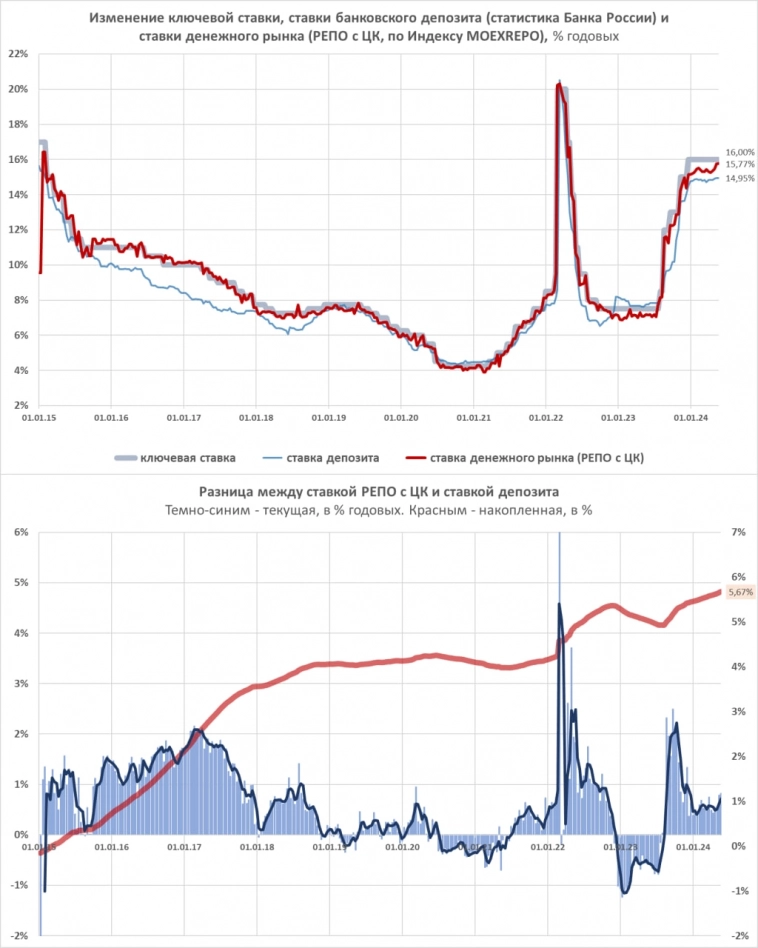

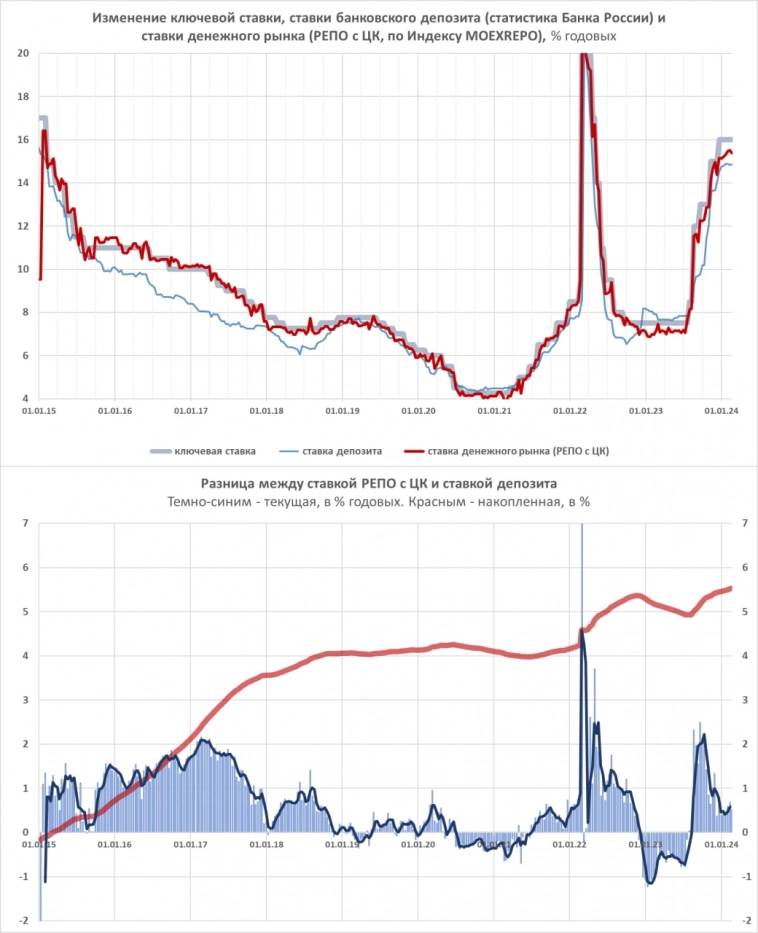

Примечательная метаморфоза произошла с депозитами и денежным рынком.

Чаще денежный рынок (по умолчанию это однодневные сделки РЕПО с ЦК) имеет доходность чуть выше средней ставки депозита (берем ее из статистики Банка России).

Но ставшие общим местом ожидания повышения ключевой ставки 26 июля изменили соотношение.

Средняя депозитная ставка (16,09% годовых на 3 декаду июня) не только выше денежной (15,33% на 3 декаду июня), но теперь и выше актуальной ключевой (16%). Лучше предложить вкладчикам повышенный процент сейчас, чем еще более высокий – позже.

На денежном рынке обратная логика. В том же ожидании роста КС и ставок по депозитам он испытывает приток денег. На нем рубли хранятся овернайт, можно без потерь дождаться и новой КС, и новых депозитов. Избыточный спрос на временное размещение ликвидности роняет стоимость размещения.

В конце июля – августе динамика ставок, вероятно, вернется на круги своя. Депозиты окажутся ниже нового значения КС, деньги в РЕПО с ЦК окажутся дороже депозитов. В том случае, если ключевая ставка будет повышена на 1% и выше. Случится ли так можем только предполагать. Однако финансовый рынок, как видим, настроен примерно на это. А для решений регулятора нормально совпадать с консенсусом рынка.

( Читать дальше )

- комментировать

- 9.2К | ★2

- Комментарии ( 32 )

Блог компании Иволга Капитал |Сводный портфель PRObonds (12,7% за 12 мес.). Который почти не заметил падений на рынках акций и облигаций

- 25 июня 2024, 07:28

- |

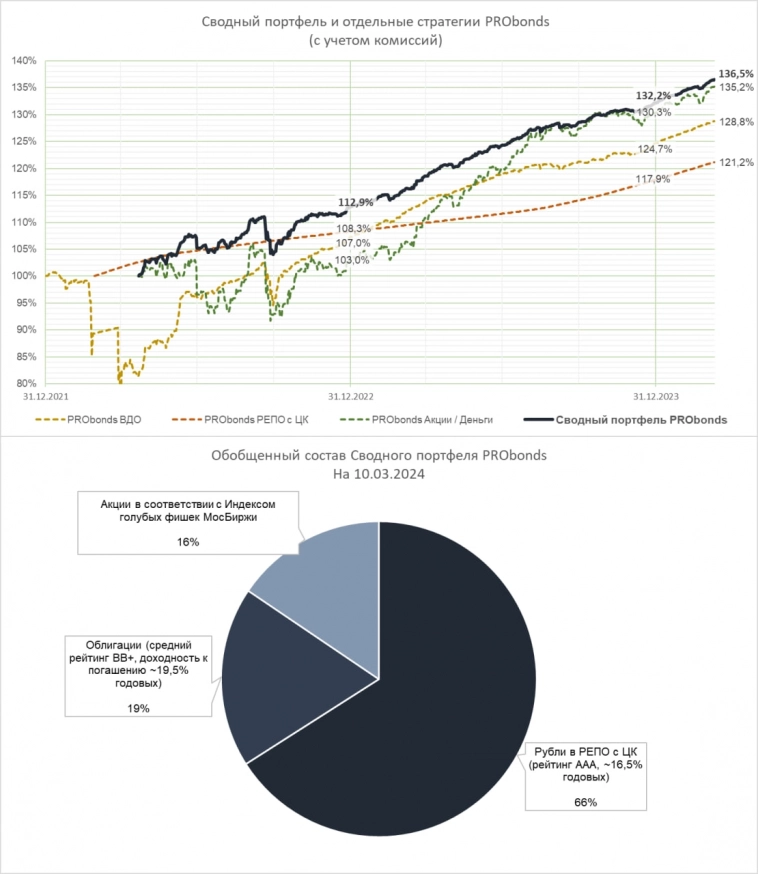

Предыдущий срез Сводного портфеля PRObonds акцентировал диверсификацию как защиту результатов и возможностей. Он был в конце мая.

За почти месяц после этого валютный отечественные акции и облигации упали (а валютный рынок временно потерял ориентиры).

Однако Сводный портфель остался при своих. -0,3% за последние 30 дней и +12,7% за последние 12 месяцев. Среднегодовая доходность портфеля на всей его истории – 16,5% годовых.

Напомним, Сводный портфель PRObonds в равных долях составлен из трех других наших портфелей – PRObonds ВДО, PRObonds Акции / Деньги, PRObonds РЕПО с ЦК. Динамика всех трех приведена в дополнение к динамике Сводного портфеля.

Диверсификация сыграла. Или сыграла большая денежная позиция. Которая начала наращиваться еще в конце прошлого лета. К тому же мы неплохо определили коррекцию рынка акций. После роста ключевой ставки акций в портфеле было и так немного (корзина акций сформирована по Индексу голубых фишек), а в мае их вес был снижен еще.

В обозримой перспективе мы думаем увеличивать вес ВДО (взаимные доли облигаций соответствуют портфелю PRObonds ВДО).

( Читать дальше )

Блог компании Иволга Капитал |В портфеле акций и денег (15,3% за 12 мес.) акций стало очень мало

- 07 июня 2024, 06:44

- |

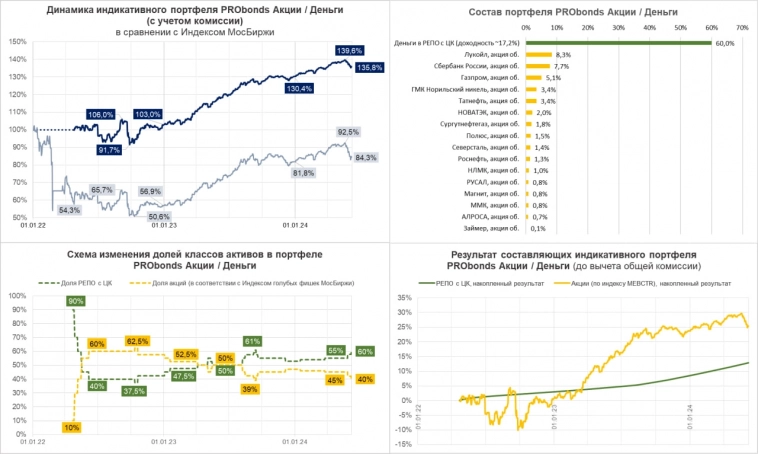

Портфель PRObonds Акции / Деньги (состоит из корзины акций в соответствии с Индексом голубых фишек, плюс незначительное вкрапление бумаг Займера, и денег в РЕПО с ЦК) имеет за последние 12 месяцев 15,3% дохода. Средняя ставка депозита за это время — 12,35% годовых. Прирост Индекса МосБиржи, тоже за то же – 19,1%.

Опережать депозит будет сложнее. Тогда как догнать или опередить Индекс МосБиржи должно стать проще. Мы так думаем.

И, на своих неоптимистичных относительно фондового рынка предположениях, вес корзины акций в портфеле со второй половины мая снизили примерно на 5%, до 40% от активов.

Он может сократиться еще, до 35%, хотя не будем загадывать. Но оснований наращивать вес акций в портфеле не наблюдаем.

Все операции портфеля публикуются в нашем телеграм-калане, до момента их совершения.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Ставки депозитов (14,95%) и денежного рынка (15,77%)

- 28 мая 2024, 06:41

- |

На фоне всеобщего фондового падения легкой релаксации пост. Обновление значений депозитных и денежных ставках.

По статистике Банка России, дающего сигналы о, возможно, еще более высокой, чем 16%, ключевой ставке, средняя доходность депозитов остается примерно на одном уровне. Во второй декаде мая – 14,95%. И она там с 3 декады апреля. А до того с середины января была всего на 0,1% ниже.

На денежном рынке (однодневные сделки РЕПО с ЦК), по статистике уже Московской биржи, ставка всё-таки растет. И превысила 15,7% годовых. В январе было 15,3%, с февраля по апрель – 15,4%. Если добавить реинвестирование однодневного дохода и вычесть реальные комиссии при размещении денег, получим сейчас около 16,5% годовых эффективной доходности до НДФЛ.

С поправкой на некоторые налоговые льготы депозиты чуть выгоднее. Но для некрупных сумм и номинально. Чем дольше мы работаем с денежным рынком, тем выше ценим подвижность денег (с депозита деньги без потери % снимешь не всегда, в отличие от РЕПО с ЦК) и их безопасность (насколько балансы банков потрепаны падением ОФЗ, мы можем узнать в самый неподходящий момент).

( Читать дальше )

Блог компании Иволга Капитал |Как реагируют на коррекцию облигационного рынка ВДО с фиксированным и плавающим купоном?

- 26 марта 2024, 07:06

- |

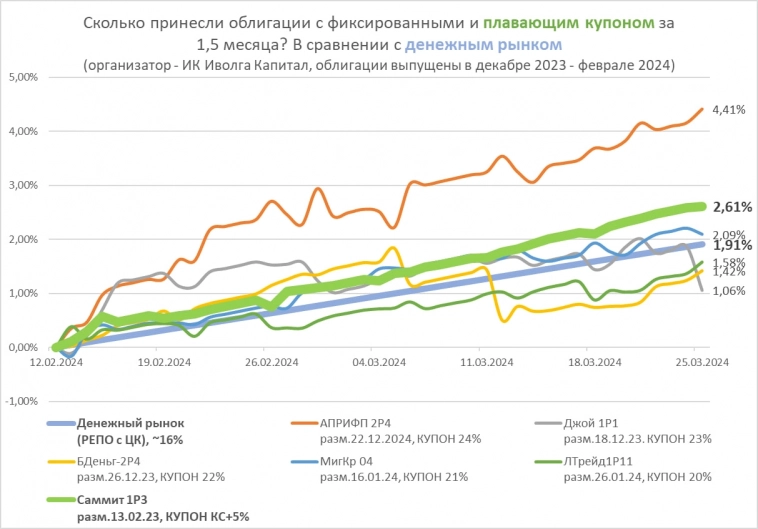

Иллюстрация на тему, как ведут себя облигации с фиксированным и плавающим купоном. Когда ключевая ставка относительно высока, а облигационный рынок под ее давлением проседает.

На графике – накопленный доход некоторых облигаций за последние 1,5 месяца (без учета реинвестирования купонов).

Выборка узкая. В этом её недостаток, но зато нам она полностью понятна. Это выпуски облигаций, организованные ИК Иволга Капитал с середины декабря, когда ключевая ставка достигла нынешних 16%, по середину февраля, когда мы организовали выпуск первого за долгое время флоатера (им стали облигации Саммит 1P3 с купоном = ключевая ставка + 5%, но не выше 22%).

Однако для отражения тенденции достаточно и ограниченной выборки. Из общего хорошего, даже при коррекции рынка облигаций (вслед за падающими ОФЗ) высокие купоны ВДО не только компенсируют снижение цен ВДО, но и приносят доходность в среднем на уровне денежного рынка (т.е. сопоставимо или выше депозитной).

Но акцентируем внимание на выпуске с плавающей ставкой.

( Читать дальше )

Блог компании Иволга Капитал |Доходности ВДО (19,7%) вернулись в декабрь 2023. Доходности ОФЗ стремятся в февраль 2022

- 25 марта 2024, 07:20

- |

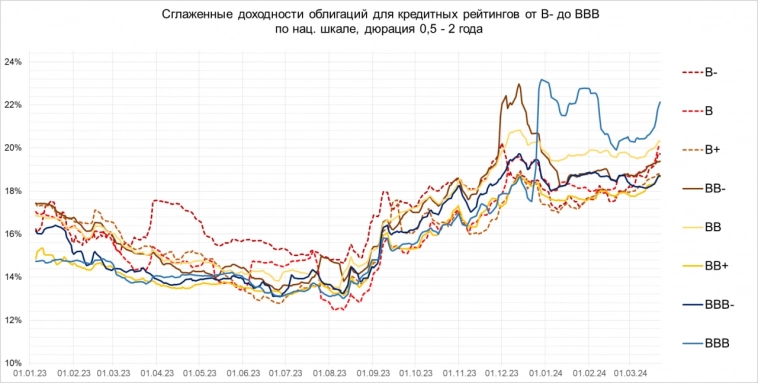

По мере того, как ЦБ повышал ключевую ставку и с июля по декабрь, всего за 5 месяцев увеличил ее более чем вдвое, с 7,5% до 16%, росли и доходности облигаций. ВДО не исключение. В декабре они поставили максимум. Теперь понимаем, локальный максимум.

Средняя доходность ВДО с июля по декабрь 2023 выросла с 13,7% до 19,7%. 13,7% для ключевой ставки 7,5% было много, 19,7% для КС 16% уже нет. Под доходностью ВДО мы понимаем среднюю доходность облигаций с кредитными рейтингами от В- до ВВВ.

Спустя 3 месяца и после отката (и роста котировок ВДО) в январе рынок вновь в декабрьской доходности.

Плюсы ситуации. Доходность не низкая, премия к доходности денежного рынка (сделки РЕПО с ЦК сейчас дают эффективные (с учетом реинвестирования дохода) ~16,5%) превысила 3% годовых. Наверно, еще недостаточно, и сегмент ВДО еще может просесть в котировках. Но не в терминах обвала прошлой осени.

( Читать дальше )

Блог компании Иволга Капитал |Сводный портфель PRObonds (17,5% за 12 мес.). Самая востребованная стратегия нашего управления капиталом

- 12 марта 2024, 07:11

- |

С ноября мы ведем в публичном поле Сводный портфель. И с ноября ошибались в расчете его доходности. За что просим прощения! Ошибались в худшую сторону, так что не страшно.

Сводный портфель PRObonds – это сумма наших базовых портфелей: ВДО, Акции / Деньги, Денежный рынок (РЕПО с ЦК). Базовые портфели рассчитывались корректно, а в формуле суммирования оказалась ошибка. На которую не обратили внимания. И мы отчитывались о 14-15% годовых. И удивлялись, что мало.

Исправляемся. Доходность Сводного портфеля PRObonds за последний год – 17,5%, с учетом комиссионных издержек.

Структура портфеля уже несколько месяцев серьезно не меняется:

• ~2/3 – в деньгах (в РЕПО с ЦК, текущая доходность 16,5-17%),

• ~1/6 – облигации, с основном, ВДО, с актуальной доходностью к погашению 19,5%,

• ~1/6 – корзина акций (по Индексу голубых фишек).

Деньги очень постепенно уступают облигациям. Но остаются доминирующим активом. Не думаем, что нужно их сокращать раньше фактического снижения ключевой ставки. Если такое когда-то будет.

( Читать дальше )

Блог компании Иволга Капитал |Результаты доверительного управления в ИК Иволга Капитал (1,3 млрд р., средняя доходность на руки 15,8%)

- 29 февраля 2024, 07:11

- |

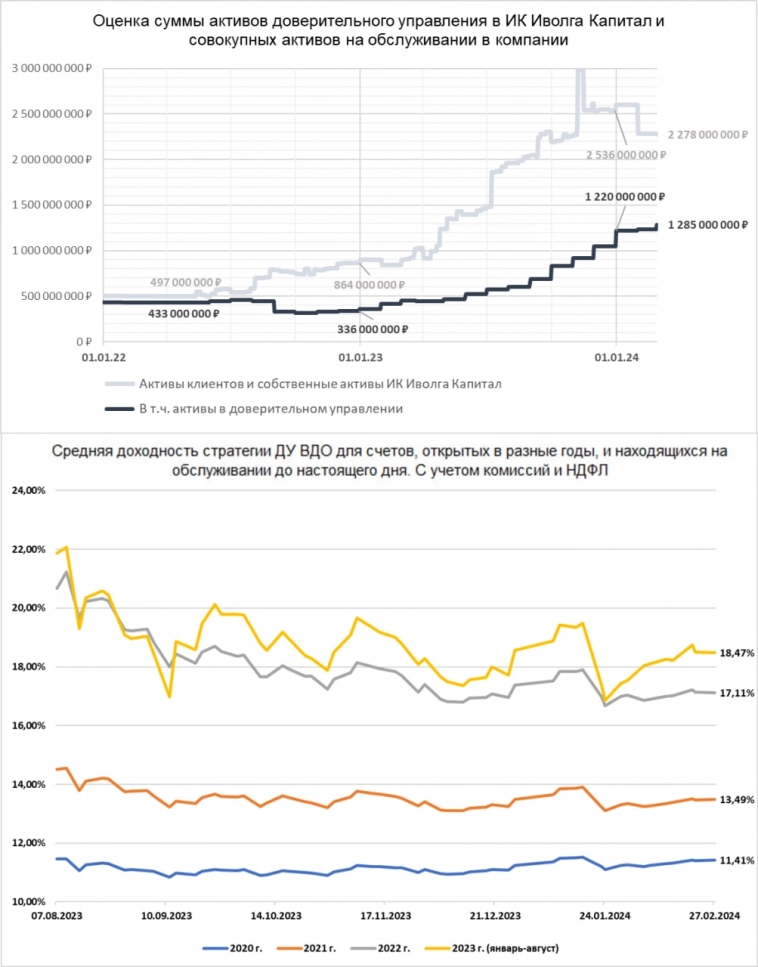

Рост активов в доверительном управлении ИК Иволга Капитал замедлился, но не остановился. +65 млн р. за январь-февраль. И суммарно 1 285 млн р. Год назад было 450 млн р.

Доходность. На основной стратегии – ДУ ВДО, ~65% активов – в зависимости от даты открытия счета она варьируется от 11,4% до 18,5% на руки. В наибольшем выигрыше те, кто открывали счета в 2022-23 годах. Здесь 17,1-18,5%. Динамика доходностей для счетов с разными сроками обслуживания приведена на иллюстрации.

Вообще же, сейчас средняя чистая доходность клиентов доверительного управления в ИК Иволга Капитал, вне зависимости от стратегии и даты открытия счета (не учитываем счета, открытые менее 5 месяцев назад) – 15,8%.

Всего на нашем обслуживании на 27 февраля находилось 169 счетов. Средняя сумма счета – 7,4 млн р. Сумма счета растет быстрее числа счетов: основной источник притока новых активов не новые же клиенты, а дозаводы денег от тех, кто с нами давно. Определенный показатель качества.

Мы определились с линией в управлении активами на близкую перспективу.

( Читать дальше )

Блог компании Иволга Капитал |О депозитах (45 трлн р. и 14,9%), ставке денежного рынка (15,4%) и долларовой ставке (8,5%)

- 28 февраля 2024, 06:42

- |

Вклады населения бурно растут. Депозитная масса в декабре-январе достигла 44,9 трлн р. Но акцент роста пришелся на декабрь. На момент, когда ключевая ставка достигла (пока еще) нового максимума в 16%.

Ставки по депозитам (как всегда, берем статистику Банка России) прекратили подъем вместе с ключевой, в середине декабря. Тогда ЦБ отчитывался о средней доходности депозита 14,8%. На середину февраля она 14,9%. Ставка денежного рынка (сделок однодневного РЕПО с ЦК) – 15,4%.

Причем некоторые банки (как минимум, Тинькофф) в последние дни рассылали уведомления о скором снижении своих депозитных ставок.

Если вспомнить 2015-18 годы и предположить, что нынешнее худшее позади, депозиты сейчас должны уйти в долгий проигрыш денежному рынку. Почти 10 лет назад регулятор после шокового повышения медленно снижал ключевую ставку. Тогда депозиты снижались на опережение, а ставка денежного рынка оставалась близкой к ключевой. Более 2 лет опережая депозитную в среднем на 1,5% годовых.

Траектория финансового будущего напрямую зависит от способностей / возможностей ЦБ. В прошлые разы их хватало. Если в новом будущем будет не так, это будет значить не то, что депозиты начнут выигрывать у денежного рынка, а что станут мнее безопасным, чем сегодня, местом хранения денег.

( Читать дальше )

Блог компании Иволга Капитал |Почему доходности ВДО (18,8%) не снижаются?

- 26 февраля 2024, 06:51

- |

Простой ответ на вопрос, почему достаточно высокие доходности ВДО (последние 5 лет они обычно были заметно ниже) не снижаются? Если такой вопрос есть.

Ответ на обновленном парном графике. В верхнем поле – динамика доходностей ВДО (облигации с кредитными рейтингами от В- до ВВВ). В нижнем – та же динамика, но в виде премий этих доходностей к доходности денежного рынка.

Деньги год назад стоили 7,5%. Сейчас 16,5%. +9% годовых. ВДО год назад давали 15,5%, сейчас 18,8%, +3,3% годовых. Их средняя премия к денежному рынку сегодня – 1,5-2%.

Мы не знаем, будут ли доходности расти. Хотя с такой премией потенциалом располагают. Мало ли пройдет большой дефолт (Киви Финанс как намек) или случится фондовый обвал. Но знаем, что оснований для их снижения недостаточно. Банк России готовится понижать ключевую ставку в лучшем случае через 4 месяца. Времени и для разочарования в надеждах, и для ловли падающих ножей достаточно.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал