Блог им. andreihohrin |PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 29 ноября 2019, 08:10

- |

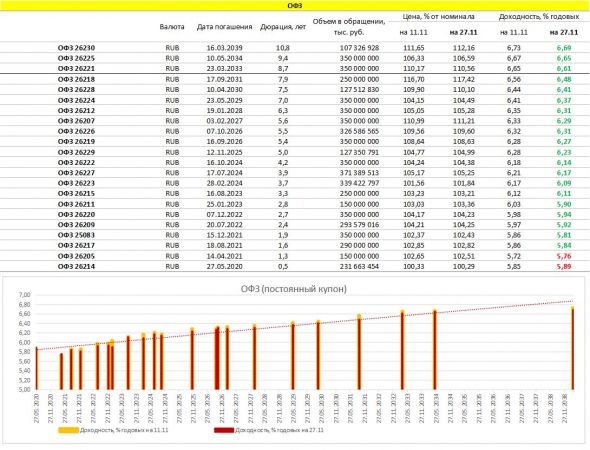

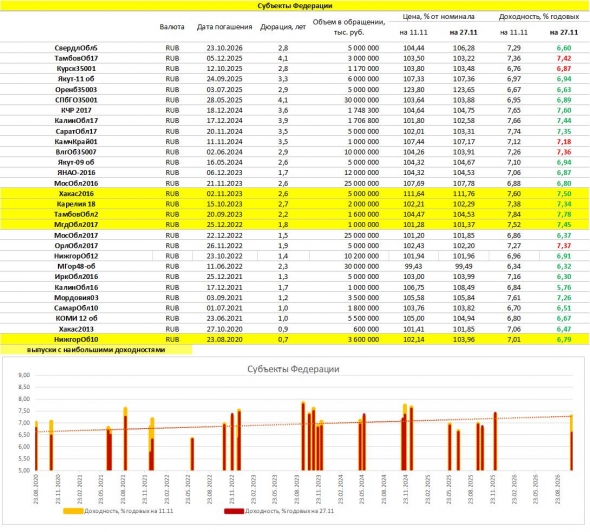

Слухи о росте доходностей ОФЗ оказались «несколько преувеличены». Снижение доходностей за последние 2 недели, хотя и незначительное, но есть. Правда, оно укладывается уже в сотые доли процента. Тогда как короткие бумаги вовсе остановились в росте стоимостей, или даже чуть снизились. Причем выше ключевой ставки (6,5%) имеют доходность облигации с погашением через 13 лет. То, что зависимость между сроком погашения и доходностью прямая – хорошо, рынок не перешел в нездоровое состояние. Но он дорого, и поспорить с этим сложно. Разговоры о том, что дальнейшее снижение ключевой ставки даст новый стимул к его росту (и снижению доходности), не лишены лукавства или наивности. Даже если ставка упадет до 6%, она всего лишь сравняется с доходностью 5-летних ОФЗ. Госбумаги как альтернатива депозиту – идея. Как инструмент спекулятивного заработка на приросте тела – не перспективно.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. andreihohrin |Размещение облигаций АПРИ "Флай Плэнинг" близится к завершению, а "Ист Сайбрериан петролеум" - к экватору

- 28 ноября 2019, 08:44

- |

Оба выпуска должны разместиться до середины декабря. Скорее — раньше.

Оба выпуска должны разместиться до середины декабря. Скорее — раньше.Размещение третьего выпуска облигаций АО АПРИ «Флай Плэнинг», несмотря на небольшую приостановку день назад, идет активно и завершится в ближайшие дни. Несколько даже опережающими темпами происходит размещение дебютного выпуска облигаций ООО «Ист Сайбериан петролеум», за 3 первых дня размещено более 40% выпуска.

Скрипт участия в первичном размещении АПРИ:

— наименование облигации: АПРИ Флай Плэнинг АО БО-П03 (краткое наименование: АПРИФП БП3)

— ISIN: RU000A101178

— регистрационный номер: 4B02-03-12464-K-001P от 05.11.2019

( Читать дальше )

Блог им. andreihohrin |ВДО упали в цене?

- 27 ноября 2019, 09:04

- |

Или нам это только кажется?

Или нам это только кажется?Присоединяясь к более-менее бурным обсуждениям владельцев высокодоходных облигаций, что цены части этих облигаций ушли ниже номинальных. Правый край графика высокодоходных облигаций от Cbondsотображает незначительную коррекцию. В прошлом году были более заметные негативные тенденции. Но тогда обсуждений не было. В силу недостаточности обсуждающих. Сейчас инвесторов в секторе – несколько тысяч. Кворум есть. Однако реакция на малозначительное отклонение графика вниз – реакция не вполне зрелая. Облигации будут колебаться цене. И то, что мы видим, когда ряд выпусков снизился на доли процента и даже 1-2% – обычный штиль. Будет и качка. Сектор уже пережил глубокую облигационную коррекцию прошлого года. Тогда индекс ОФЗ упал почти на 10%, корпоративные облигации – примерно на 5%. ВДО выстояли. Пусть это обстоятельство чуть успокоит сомневающихся. ВДО – бумаги с короткими сроками гашения и высокими купонами. Если эмитент здоров, уронить их сложно: слишком быстро растет доходность в ответ на снижение цены. Потому на этом рынке лучше следить за состоянием кредитоспособности эмитента, а не за неизбежной волатильностью.

( Читать дальше )

Блог им. andreihohrin |Размещение облигаций ООО "Ист Сайбериан петролеум" (300 млн.р., 14%). Скрипт заявки

- 25 ноября 2019, 12:17

- |

25 ноября начинается размещение облигаций ООО «Ист Сайбериан петролеум»

Параметры выпуска Ист Сайбериан петролеум ООО БО-П01

Размер: 300 млн.р

Купонная доходность: 14% годовых, выплата ежемесячно (YTM 14,93%)

Срок до погашения: 5 лет, амортизация с 22 купонного периода

Организатор размещения: ООО «Иволга Капитал»

Скрипт подачи заявки (эти параметры необходимы для подачи заявки через голосовой трейд-деск или через терминал):

— наименование облигации: Ист Сайбериан петролеум ООО БО-П01 (краткое наименование: ИСпетр1P1 )

— ISIN: RU000A1013C9

— идентификационный номер: 4B02-01-00448-R-001P от 19.11.2019

— контрагент (партнер): Бест Эффортс Банк (код в системе торгов BE Bank, либо БестЭффБанк [MC0020800000])

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальный лот – 100 бумаг (100 000 р. по номинальной стоимости)

Заявки будут приниматься с 25 ноября с 10:00 до 13:00 и с 16:45 до 18:30 мск

( Читать дальше )

Блог им. andreihohrin |Прогнозы. Выборочный оптимизм

- 25 ноября 2019, 07:54

- |

Рынки, как и ранее, в основном, спокойны. Даже оптимистичны. Спокойствие и оптимизм – это одновременно и накопление рисков. Но накопление рисков длится уже около года, и как долго продлится еще – вопрос открытый.

Рынки, как и ранее, в основном, спокойны. Даже оптимистичны. Спокойствие и оптимизм – это одновременно и накопление рисков. Но накопление рисков длится уже около года, и как долго продлится еще – вопрос открытый.- По ощущениям (строже сказать нельзя) подходит к концу долгосрочный растущий тренд на американском рынке акций. При этом ставка на него – всё ещё ставка на повышение. И на этой неделе она сохраняется. Ориентиры, многократно ранее названные – 3 150 — 3 300 п. по индексу S&P500 – сохраняются как целевые.

- Российские акции могут, напротив, оказаться под давлением. Индекс МосБиржи две последние недели закрывался в минусе. И хоть минус и незначительный (откат индекса от максимума – всего 2%), коррекция не вполне вписывается в мировой растущий тренд. А говорить она может о перегреве отечественных акций. Многие справедливо считают российские бумаги одними из наиболее привлекательных, учитывая низкую относительную стоимость и высокую дивидендную отдачу. Но этот расчет появился еще около полугода назад и с тех пор планомерно закладывался в цены. А за это время индекс вырос примерно на 20%, заметно опередив большинство страновых рынков акций. Российские акции остаются недорогими и поэтому должны быть защищены от сильных потерь, но в настоящее время они волне могут продолжить боковую или нисходящую динамику даже на фоне растущих западных рынков.

- Кстати, рубль, вне зависимости от происходящего на фондовом рынке, вполне способен к продолжению укрепления. Графики его пар с долларов и евро имеют устойчивый нисходящий уклон. Причем пока рубль укреплялся, население пополняло запасы подешевевшей иностранной валюты. Правда, основная часть валюты куплена дороже нынешних уровней. Создалась комфортная для рубля ситуация: спрос на доллары и евро удовлетворен, их цены к рублю ниже, чем цены большинства покупок инвалюты, а навес предложения долларов и евро только начинает создаваться. С высокой вероятностью в перспективе месяца или чуть большего срока мы увидим рубль выше, укрепившимся еще на 3 или даже 5% к резервным валютам.

- Некоторым подспорьем может выступить нефть, которая, вероятно, еще не завершила тенденции своего роста, начатой в июне-августе. Вероятно, 70 долл./барр. или более мы не увидим, но 65-68 – достижимые значения.

- Спорной остается судьба золота. На несколько месяцев или лет вперед основным направлением цены, скорее всего, станет снижение в сторону себестоимости (она колеблется от 600 до 1000 долл./унц). Однако каким будет краткосрочное направление, сказать сложно. Делать золото стратегическим защитным активом вряд ли оправданно. Играть сейчас, что на понижение, что на повышение – играть на удачу.

- Еще один тренд, который можно считать относительно предсказуемым – тренд понижения пары EUR|USD. Наверняка, потенциал понижения небольшой, вплоть до 5%, но вряд ли более. Однако направление к покорению рубежа 1,05, пусть и с отступлениями, сохраняется.

- Что до облигационного рынка России, то как и неделю назад, перегретым можно считать сектор ОФЗ (короткие выпуски дают доходности вблизи 6% годовых, серьезно ниже ключевой ставки, которая сама была в конце октября на 0,5%). Возможно, дорог уже и рынок первоклассных корпоративных облигаций. Что касается высокодоходного сегмента облигаций, то на нем в 2019 году только создается хоть какая-то ликвидность. И она не создана. Пока что сегмент, фактически, не коррелирует с прочими рынками. Неприятностью для него станет ослабление рубля. Но ставить на это ослабление преждевременно.

( Читать дальше )

Блог им. andreihohrin |Интервью гендиректора АО АПРИ "Флай Плэнинг" Владимира Савченкова

- 21 ноября 2019, 16:48

- |

Интервью опубликовано здесь: https://regnum.ru/news/economy/2785226.html

Российский рынок недвижимости меняется на протяжении нескольких лет. Старая концепция все еще находит отклик у покупателей, однако на смену типовым многоэтажным домам уже сегодня приходит малоэтажная застройка. О том, как сегодня развивается рынок девелопмента, меняющемся законодательстве и о том, какими способами можно стать успешным застройщиком, рассказал генеральный директор быстро растущей челябинской компании АПРИ «Флай Плэнинг» Владимир Савченков.

Генеральный директор АПРИ «Флай Плэнинг» Владимир Савченков

Генеральный директор АПРИ «Флай Плэнинг» Владимир Савченков( Читать дальше )

Блог им. andreihohrin |Параметры дебютного выпуска облигаций ООО "Ист Сайбериан петролеум" (входит в холдинг Goldman Group)

- 21 ноября 2019, 12:39

- |

Информация об эмитенте: https://goldmangroup.ru/investoru/ooo-ist-sayberian-petroleum/

Эмиссионные документы: https://www.e-disclosure.ru/portal/files.aspx?id=37742&type=7

Утверждены параметры дебютного выпуска облигаций «Ист Сайбериан петролеум» (нефтетрейдерская компания, входит в красноярский вертикально-интегрированный холдинг Goldman Group).

Начало размещения — 25.11.2019.

Минимальный лот — 100 бумаг (100 т.р. по номинальной стоимости).

Вы можете подать нам заявку на первичное размещение облигаций:

( Читать дальше )

Блог им. andreihohrin |Низкие ставки депозитов будут толкать частные деньги на рынок корпоративных облигаций

- 21 ноября 2019, 07:55

- |

Ставки по депозитам вновь вплотную приблизились к 6% годовых. Традиционно, медленное снижение депозитных ставок в России сменяется их резким ростом. Вопрос в точке разворота. Находимся ли мы в ней сегодня? Похоже, нет. Главная угроза – перегретость фондовых рынков. Что на Западе, что в России. Вполне вероятно, российские акции продолжат начатое снижение. Тогда как американские могут его начать. Однако для нашей страны денежный и фондовый рынки, исторически, слабо связаны друг с другом. Конечно, в случае фондовых падений на глобальной арене рубль может ослабевать к резервным валютам. Хотя само ослабление вряд ли будет сопоставимым даже с прошлым годом, когда рубль терял около 15% к доллару. Но депозитную политику банков это, скорее всего, не поменяет. Отток денег с депозитов, или хотя бы отсутствие нового притока – это, фактически, зеркальный приток частных денег на облигационный рынок. Выиграет ли от этого сектор ОФЗ? Наверно, нет, ибо ставки там от банковских слабо отличимы. Человек, которого не устраивает депозитный процент, будет искать процентную альтернативу. Далеко не всегда руководствуясь сопоставимостью качества тех или иных долговых инструментов. Депозитные деньги в какой-то части должны оказаться в секторе корпоративных облигаций (купоны — 7,5 — 9%), а внутри этого сектора – в высокодоходном сегменте (11-14%).

( Читать дальше )

Блог им. andreihohrin |Живые кадры об АПРИ Флай Плэнинг. Наши первые опыты спокойной документалистики

- 15 ноября 2019, 08:03

- |

Это несколько диалогов и съемки на местности про одного из облигационных эмитентов, которых обслуживает «Иволга Капитал», про АО АПРИ «Флай Плэнинг». Лица компании, объекты строительства. Держите облигации АПРИ — заинтересуетесь. Наверно ;)

( Читать дальше )

Блог им. andreihohrin |Скрипт заявки на участие в размещении облигаций АО АПРИ "Флай Плэнинг" (400 млн.р., 3 года, купон 14,25%)

- 13 ноября 2019, 13:59

- |

14 ноября стартует размещение облигаций АО АПРИ «Флай Плэнинг»

Параметры выпуска АПРИ Флай Плэнинг АО БО-П03:

Размер: 400 млн.р

Купон: 14,25% годовых, выплата ежеквартально (YTM 15,03%)

Срок до погашения: 3 года, амортизация с 9 купонного периода

Организатор размещения: ООО «Иволга Капитал»

Скрипт подачи заявки (эти параметры необходимы для подачи заявки через голосовой трейд-деск или через терминал):

— наименование облигации: АПРИ Флай Плэнинг АО БО-П03 (краткое наименование: АПРИФП БП3)

— ISIN: RU000A101178

— регистрационный номер: 4B02-03-12464-K-001P от 05.11.2019

— контрагент (партнер): СБЦ (код контрагента EC0276600000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальный лот – 100 бумаг (100 000 р. по номинальной стоимости)

Заявки будут приниматься 14 ноября с 10:00 до 13:00 и с 16:45 до 18:30 мск

Презентация эмитента и выпуска: www.probonds.ru/posts/144-apri-flai-plening-informacija-o-vypuske-obligacii-400-mln-r-3-goda-kupon-14-25.html

Видео-обзор эмитента и выпуска: www.youtube.com/watch?v=ckws_tlrjv8

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал