Блог компании Иволга Капитал |Увеличение доли облигаций МФК Лайм-Займ в портфеле PRObonds ВДО

- 16 декабря 2022, 13:24

- |

Увеличиваем долю облигаций ЛаймЗайм02 в портфеле PRObonds ВДО с 3% (https://t.me/probonds/8800) до 4% от активов. Покупка на первичных торгах, которые еще идут.

/Не является инвестиционной рекомендацией/

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- комментировать

- Комментарии ( 0 )

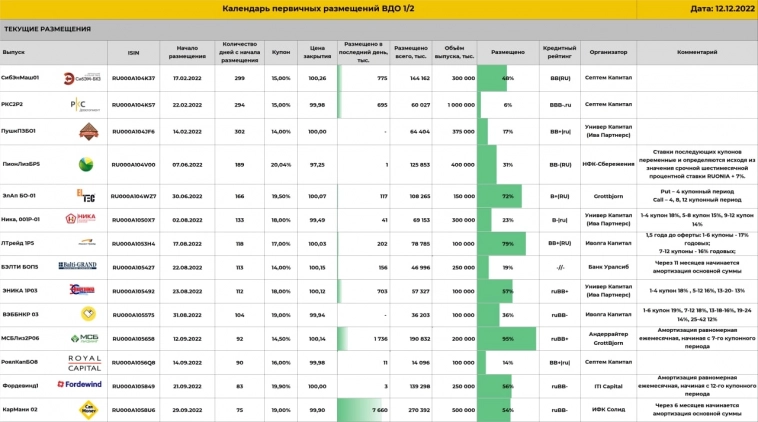

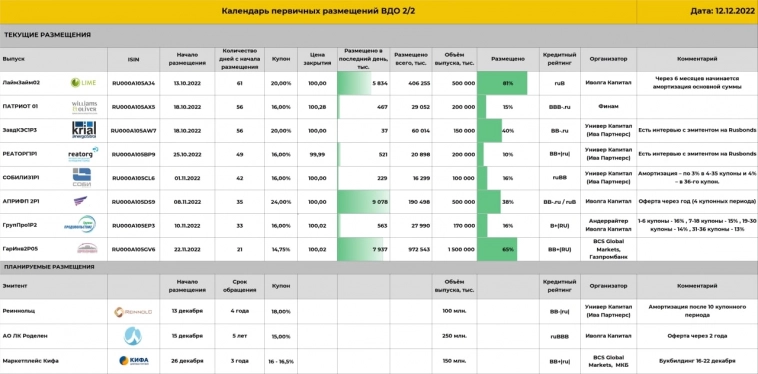

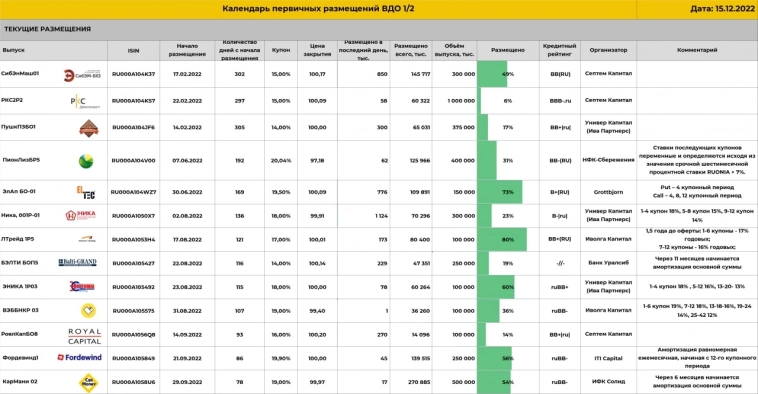

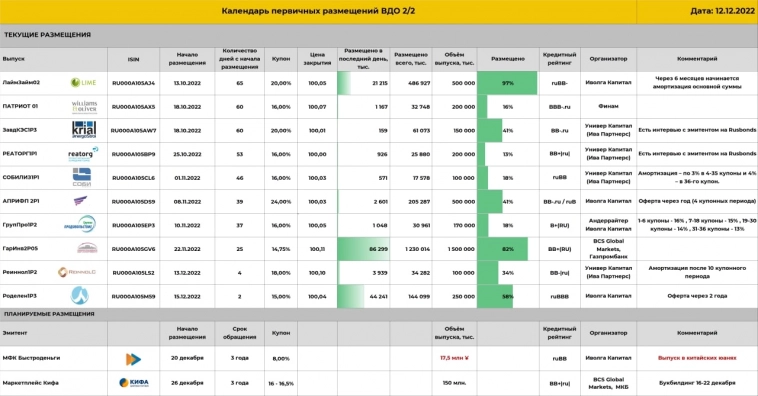

Блог компании Иволга Капитал |Календарь первичных размещений ВДО. Изменения за неделю.

- 16 декабря 2022, 09:14

- |

Вчера началось размещение третьего выпуска облигаций ЛК Роделен. Спрос в первый день составил 40% от объема выпуска.

Подходит к завершению размещение 2-го выпуска облигаций МФК Лайм-Займ (500 млн руб., 20%, 3 года с амортизацией).

Так же продолжаются размещения:

- 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года);

- 5-го выпуска облигаций ООО Лизинг-Трейд (100 млн руб, купон 17% первые 6 мес., до оферты 1,5 года).

- 8-го выпуска облигаций АО АПРИ Флай Плэнинг (500 млн руб., 24% до оферты, 4 года);

( Читать дальше )

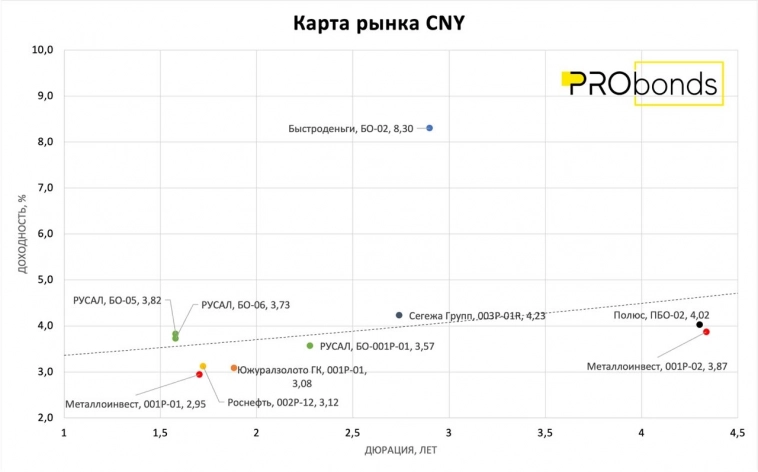

Блог компании Иволга Капитал |Первый розничный выпуск облигаций в юанях - уже 20 декабря (МФК Быстроденьги, только для квал.инвесторов, ruBB, 17,5 млн юаней, YTM 8,3%)

- 16 декабря 2022, 07:42

- |

На 20 декабря намечено размещение первого розничного выпуска облигаций в юанях.

Эмитент – МФК Быстроденьги (ruBB). Купон – 8,0% (YTM 8,3%), срок до погашения 3,5 года. Сумма выпуска – 17,5 млн китайских юаней (при курсе юаня 9,2 рубля – 161 млн руб.). Облигации доступны только квалифицированным инвесторам.

Возможно, со временем будут предложения выше, но нынешнее пока безальтернативно по ставке. Карта рынка юаневых облигаций как иллюстрация.

Розничным выпуск делает и номинал 1 облигации. Он у Быстроденег равен 100 юаням (~920 руб.). До сих пор эмитенты устанавливали номинал не ниже 1000 юаней (~9200 руб.).

( Читать дальше )

Блог компании Иволга Капитал |Скрипт заявки на участие в размещении 3-го выпуска облигаций АО ЛК "Роделен" (ВВВ, 250 млн руб., YTM 16,1%)

- 14 декабря 2022, 12:31

- |

Обобщенные параметры выпуска:

1. Рейтинг эмитента: BBB от Эксперт РА

2. Размер выпуска: 250 млн рублей (номинал 1 000 рублей)

3. Ставка купона: 15% до оферты (YTM 16,1%)

4. Купонный период: 30 дней

5. Оферта: через 2 года (весь срок обращения — 5 лет с амортизацией последние 3 года)

6. Организатор: ИК «Иволга Капитал»

Полная информация о компании и предстоящем выпуске в презентации.

Скрипт подачи заявки на первичном размещении:

1. Полное / краткое наименование: ЛК Роделен БО 001P-03 / Роделен 1Р3

2. ISIN: RU000A105M59

3. Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

( Читать дальше )

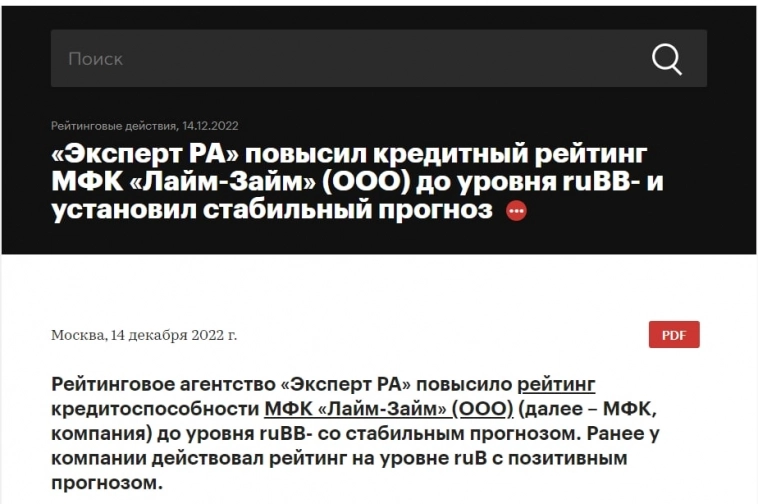

Блог компании Иволга Капитал |Кредитный рейтинг МФК Лайм-Займ поднят сразу на 2 ступени (до ruBB-). Увеличиваем долю бумаг Лайма в портфеле ВДО

- 14 декабря 2022, 10:30

- |

Эксперт РА повысило кредитный рейтинг МФК Лайм-Займ сразу на 2 ступени до BB-

Повышение рейтинга обусловлено снижением валютного риска, улучшением профиля фондирования и позиции по ликвидности, а также улучшением качества бизнес-процессов. Рейтинг обусловлен удовлетворительными конкурентными позициями на рынке МФО, адекватной позицией по капиталу при сохраняющейся высокой рентабельности бизнеса, приемлемым уровнем управления кредитным риском, а также адекватной оценкой бизнес-процессов.

В этой связи, как и предполагали, сегодня увеличиваем долю облигаций ЛаймЗайм02 в портфеле PRObonds ВДО с 1% до 3% от активов.

/Не является инвестиционной рекомендацией/

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

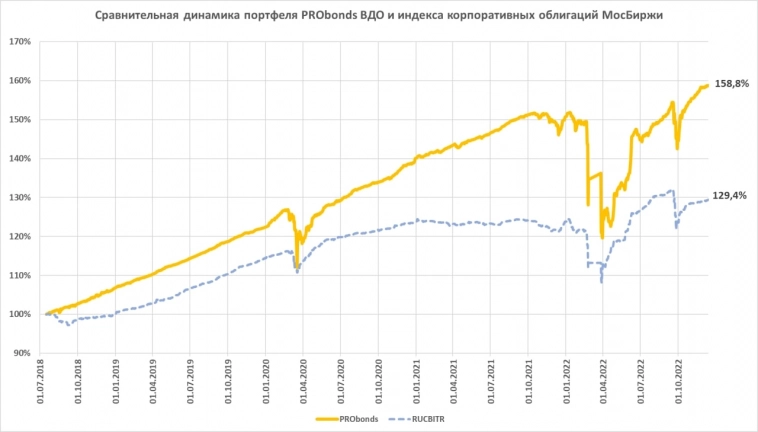

Блог компании Иволга Капитал |Портфель ВДО в 2023 году может дать доходность на 10% выше, чем в 2022-м

- 14 декабря 2022, 07:32

- |

Скажи, караванщик: когда же вода? Долго ждем, а портфель PRObonds ВДО никак не преодолеет 6%-ную планку дохода в этом году. С начала года он набрал 5,4%, маневра для конца года всё меньше, но ожидания еще есть.

Накопленный результат за всё время ведения с июля 2018 – почти 60% (58,8%). Несмотря на сдержанные итоги 2021-22 годов, взгляд на перспективу всё же оптимистичный. Сегодня внутренняя доходность покрывает риск значительно лучше, чем год или два назад. К 2023 году портфель подходит с внутренней доходностью около 17,4% (доходности облигаций и стоимость размещения свободных денег). Так что рассчитываем в новом году превысить результаты «жирных» 2018-20 годов, когда портфель в среднем приносил около 14% годовых. Особенно учитывая постепенный рост формального кредитного качества, на что последние месяцы делался основной акцент.

После некоторой паузы в ближайшие дни возобновятся сделки. О каждой из них будем сообщать отдельно. Здесь приведу их общий план:

( Читать дальше )

Блог компании Иволга Капитал |Рынок ВДО в ключевых отраслях и валютах

- 13 декабря 2022, 11:40

- |

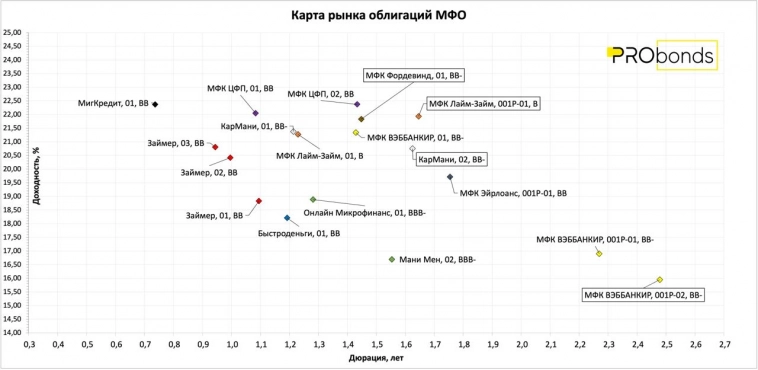

Примечательно, что в секторе МФО постепенно наиболее доходными предложениями становятся размещаемые выпуски. Этот фактор говорит в пользу скорого завершения размещений, в первую очередь, второго выпуска МФК «Лайм-Займ»

( Читать дальше )

Блог компании Иволга Капитал |Первичный рынок ВДО в декабре. Календарь размещений на утро 13 декабря

- 13 декабря 2022, 09:19

- |

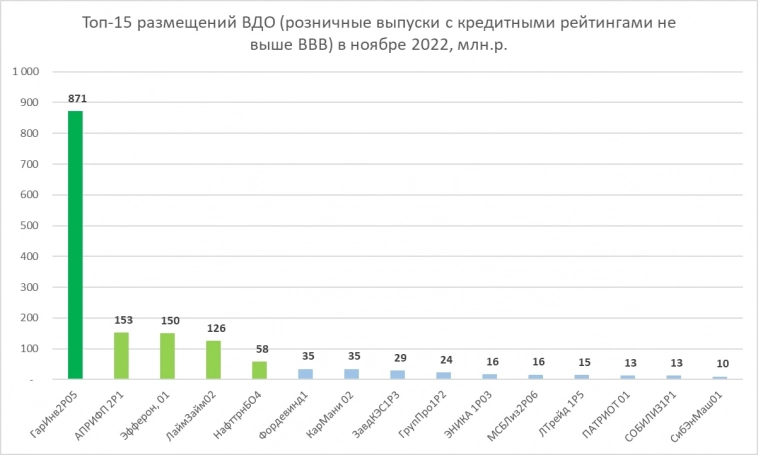

Блог компании Иволга Капитал |Первичный рынок ВДО в ноябре. Роль Гаранта в истории

- 13 декабря 2022, 07:35

- |

Ноябрь стал самым урожайным для первичного рынка ВДО с момента возобновления торгов на МосБирже (с 28 февраля по 2 мая 2022 первичные размещения облигаций не проводились).

В нашей трактовке к высокодоходным облигациям относятся рыночные выпуски с кредитным рейтингом не выше ВВВ. Непонятно, как учитывать загадочный выпуск Эфферон с его неубедительными торгами на вторичке. Но пока пусть побудет в общем списке.

( Читать дальше )

Блог компании Иволга Капитал |Интервью с Денисом Левицким, гендиректором ЛК Роделен. Прямой эфир 13 декабря в 17:00

- 12 декабря 2022, 15:40

- |

Во вторник 13 декабря в 17:00 в эфире PRObonds — Денис Левицкий, генеральный директор ЛК Роделен.

Денис – без преувеличения знаковая фигура для розничного сегмента облигаций. ЛК Роделен вышла на рынок ВДО еще в 2018 году. За это время компания привлекла и полностью погасила 2 облигационных выпуска, получила кредитный рейтинг и повысила его до ВВВ. Роделен – из тех немногих, кто создал розничный рынок облигаций в его нынешнем виде.

Ждем интересного общения о лизинговой отрасли, ВДО, и возвращении ЛК Роделен на облигационный рынок.

Подключайтесь и задавайте вопросы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал