SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Иволга Капитал | Рынок ВДО в ключевых отраслях и валютах

- 13 декабря 2022, 11:40

- |

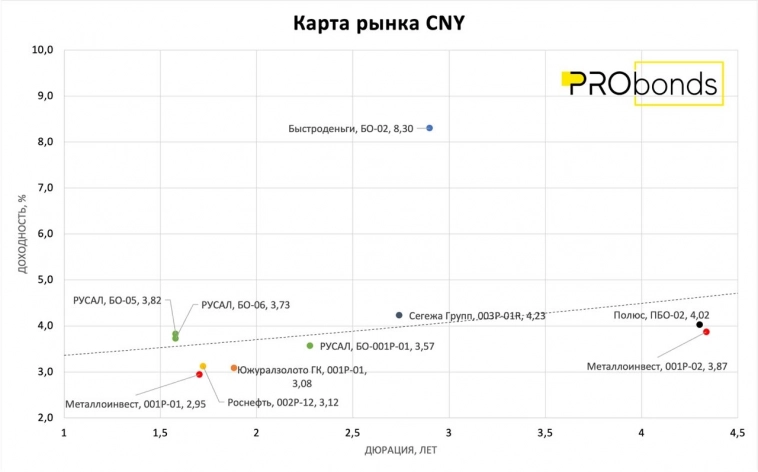

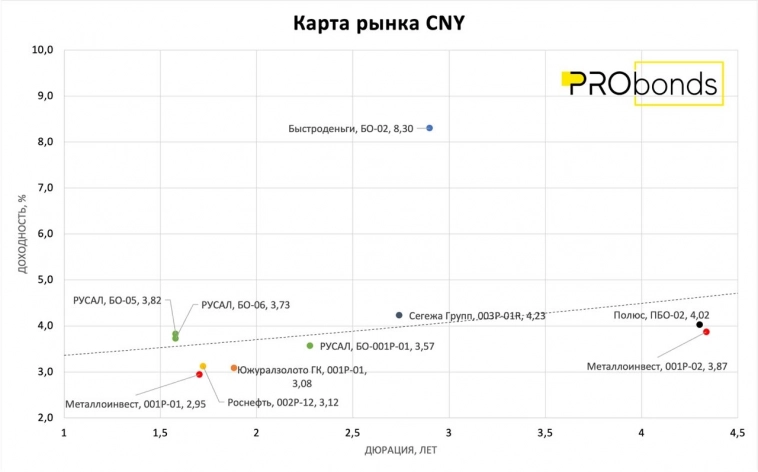

В декабре, вероятно, произойдет пополнение, а вернее появление, линейки валютных ВДО. Первым выпуском в юанях, скорее всего, станет размещение Быстроденег (как и все бонды МФО, этот выпуск будет доступен только для квал. инвесторов). Предварительные параметры будут анонсированы позднее, но уже можно оценить место облигаций на карте рынка CNY.

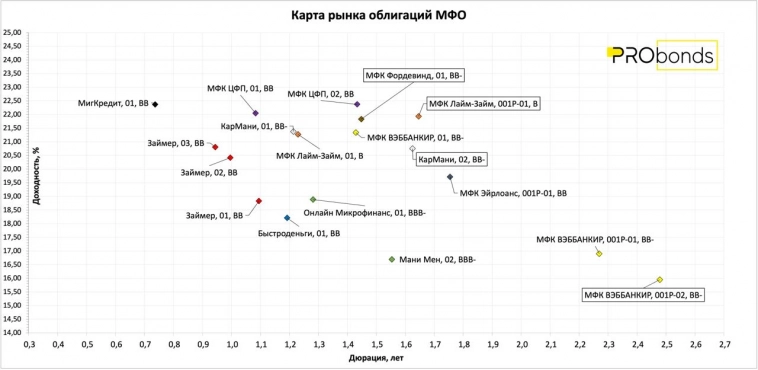

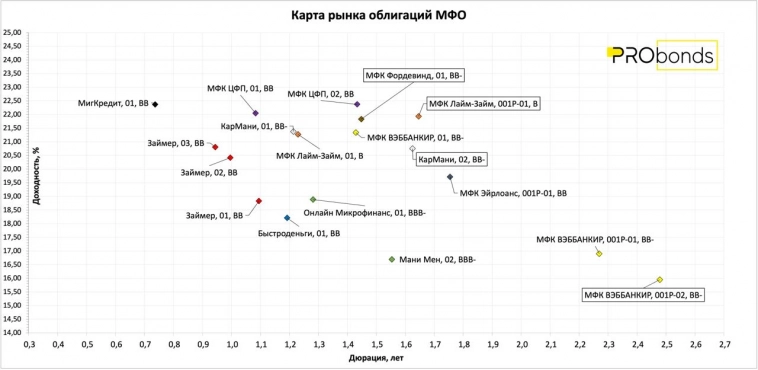

Примечательно, что в секторе МФО постепенно наиболее доходными предложениями становятся размещаемые выпуски. Этот фактор говорит в пользу скорого завершения размещений, в первую очередь, второго выпуска МФК «Лайм-Займ»

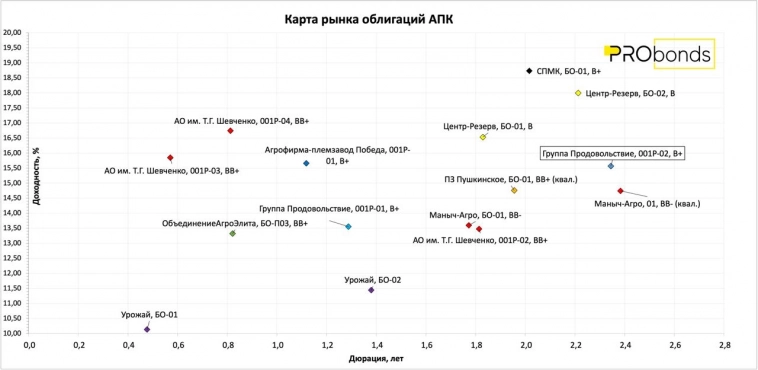

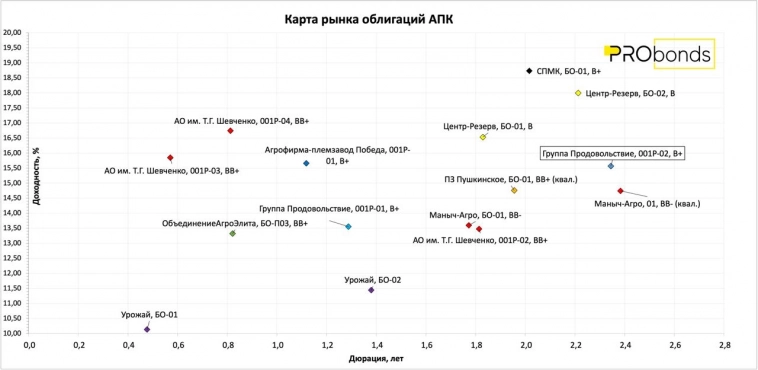

Сектор АПК представляется перекупленным. Доходности в нем существенно ниже, чем на рынке в целом, при том что средний рейтинг не выше того же сегмента МФО. Высокие цены на продовольствие остались в начале и середине года, а любовь к сектору все еще сильна. Я не жду трагедий в годовых отчетах компаний, но как минимум замедление роста мы уже должны увидеть, конец года выдался тяжелым для всей С/Х отрасли.

Примечательно, что в секторе МФО постепенно наиболее доходными предложениями становятся размещаемые выпуски. Этот фактор говорит в пользу скорого завершения размещений, в первую очередь, второго выпуска МФК «Лайм-Займ»

Сектор АПК представляется перекупленным. Доходности в нем существенно ниже, чем на рынке в целом, при том что средний рейтинг не выше того же сегмента МФО. Высокие цены на продовольствие остались в начале и середине года, а любовь к сектору все еще сильна. Я не жду трагедий в годовых отчетах компаний, но как минимум замедление роста мы уже должны увидеть, конец года выдался тяжелым для всей С/Х отрасли.

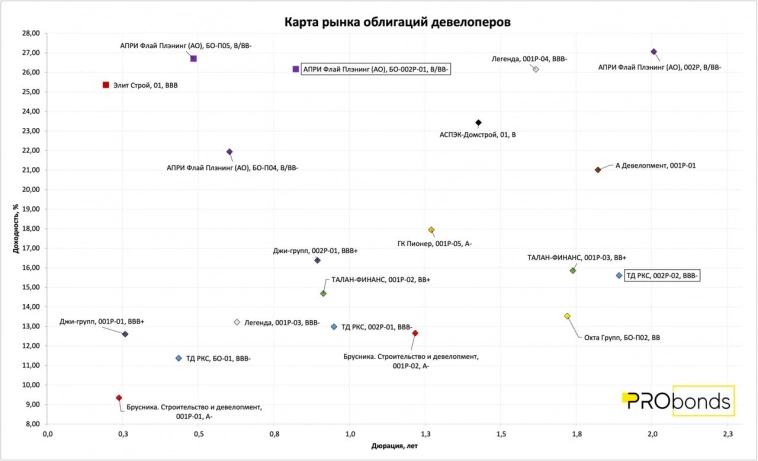

А вот сегмент девелопмента представлется антиподом АПК. Всеобщие опасения за устойчивость отрасли привели к весьма аномальным доходностям. На сегодняшний день можно найти интересные цифры во всех рейтингах, от ВВ до А. И при всех рисках девелоперов не вижу предпосылок для быстрой реализации критических рисков.

Дмитрий Александров, управляющий директор ИК «Иволга Капитал»

Подписаться на ТГ | Чат Инвесторов | YOUTUBE | VK

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

размещающиеся облигации

Дифференциал ставок между Русалом и мусором интересный в юане, вернее отсутствующий. Я конечно понимаю, что российский рынок бондов по-настоящему российский и к реальным ставкам ЦБ китая отношения не имеет, но доставляющий пример.

Интересно что облиги застройщиков так и не отросли после СВО обратно