Блог компании Иволга Капитал | Портфель ВДО в 2023 году может дать доходность на 10% выше, чем в 2022-м

- 14 декабря 2022, 07:32

- |

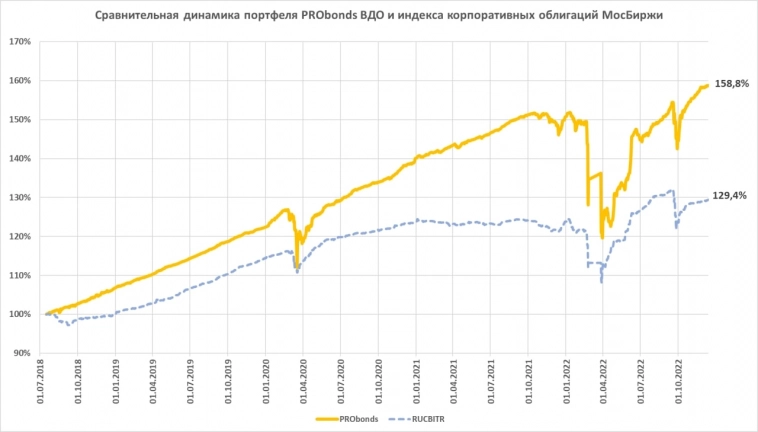

Скажи, караванщик: когда же вода? Долго ждем, а портфель PRObonds ВДО никак не преодолеет 6%-ную планку дохода в этом году. С начала года он набрал 5,4%, маневра для конца года всё меньше, но ожидания еще есть.

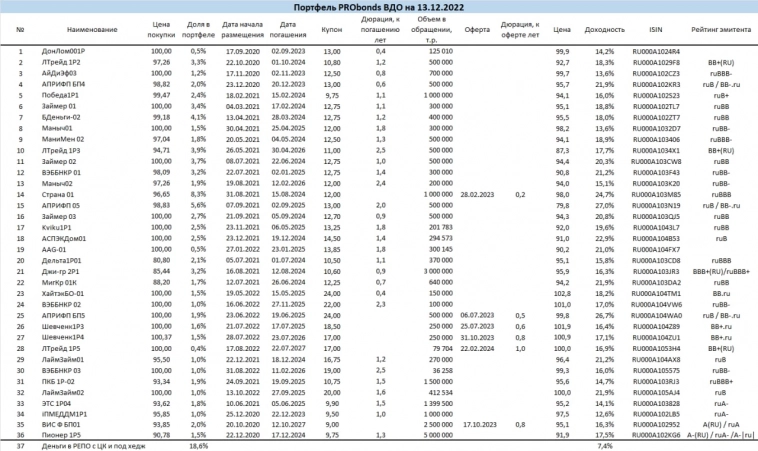

Накопленный результат за всё время ведения с июля 2018 – почти 60% (58,8%). Несмотря на сдержанные итоги 2021-22 годов, взгляд на перспективу всё же оптимистичный. Сегодня внутренняя доходность покрывает риск значительно лучше, чем год или два назад. К 2023 году портфель подходит с внутренней доходностью около 17,4% (доходности облигаций и стоимость размещения свободных денег). Так что рассчитываем в новом году превысить результаты «жирных» 2018-20 годов, когда портфель в среднем приносил около 14% годовых. Особенно учитывая постепенный рост формального кредитного качества, на что последние месяцы делался основной акцент.

После некоторой паузы в ближайшие дни возобновятся сделки. О каждой из них будем сообщать отдельно. Здесь приведу их общий план:

• Завтра 15 декабря должно стартовать размещение третьего выпуска облигаций ЛК Роделен (ruBBB, YTM 16,1%), бумаги пополнят портфель на 2-3% от активов. Если выпуск будет претендовать на апсайд на вторичных торгах, а положение бумаг на карте рынка позволяет на этого рассчитывать, покупка может быть и большей.

• МФК Лайм-Займ. Ожидаем обновления рейтинга, допускаем его повышение. Если повышение будет, вес облигаций ЛаймЗайм02 (ruB, YTM 21,9%) будет увеличен с нынешнего 1% от активов до 3-5%. Размещение этого выпуска завершается (размещено 82%), но должны успеть.

• АПРИФП 2P1 (ruB/BB-.ru, YTM 26,1%). Размещение этого выпуска преодолевает 40%, и примерно со следующей недели бумаги начнут пополнять портфель.

• Параллельно с пополнениями портфель частично или полностью покинут облигации Промомед ДМ (iПМЕДДМ1Р1).

Индикативный портфель PRObonds ВДО (прежнее название PRObonds #1) отражает точку зрения автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля проводятся в соответствии с открытой методикой (https://ivolgacap.ru/upload/medialibrary/Probonds_methodology.pdf). Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- 14 декабря 2022, 13:48

- 14 декабря 2022, 18:21

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал