Блог им. VladProDengi |Мой портфель российских ценных бумаг на 30.04.2024

- 01 мая 2024, 13:44

- |

Продолжаю опережать рынок каждый месяц

✔️ Динамика моего портфеля за первые 4 мес. 2024 = +25,71%

• за январь = +6,11%

• за февраль = +6,77%

• за март = +6,94%

• за апрель = +5,89%

Динамика индекса MCFTRR (индекс Мосбиржи с дивидендами и налогами) за первые 4 мес. 2024 = +13,07%

✔️ Динамика моего личного портфеля относительно индекса за первые 4 мес. 2024 = +12,64%

• за январь (портфель относительно индекса) = +1,84%

• за февраль = +5,2%

• за март = +4,13%

• за апрель = +1,47%

🔼 Я ставлю цель ежегодно заработать на 10 пп. больше, чем дает рыночный индекс с дивидендами. Эту цель я реализовал уже по итогам 1-го квартала, и в начале апреля поставил цель увеличить опережение индекса Мосбиржи до 15 пп. в 2024 году. Еще на 1,5 пп. к ней приблизился за апрель.

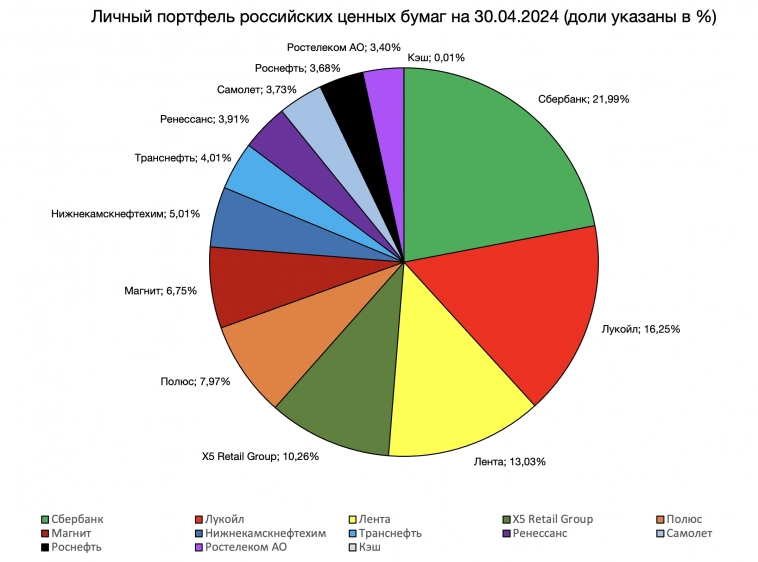

В моем личном портфеле 12 компаний — по ссылкам самые свежие новые обзоры этих компаний, и на диаграмме вы можете увидеть их доли в портфеле.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Блог им. VladProDengi |Самолет-Плюс — внутри Самолета есть 1/2 OZON. Почему?

- 30 апреля 2024, 20:33

- |

👀 Дополнение к обзору Самолета — про Самолет-Плюс

Мой большой обзор Самолета вот тут: t.me/Vlad_pro_dengi/912

Важная вещь, которую еще хочу сказать про Самолет, компания – уже не только застройщик.

• Компания создала и развивает онлайн-портал по сделкам с недвижимостью «Самолет-Плюс»

• Самолет приобрел банк КБ «Система» в феврале 2024 года

И если с собственным банком пока работа только начинается, то Самолет-Плюс – это уже полноценный бизнес. Кол-во офисов, например, составляет уже 1 500.

📈 GMV Самолет-Плюс (GMV – объем всех заключенных сделок за период на площадке)

2022 = 337 млрд руб.

2023 = 745 млрд руб. (1 пол. = 229 млрд руб., 2 пол. = 516 млрд руб.)

2024 (прогноз Самолета) = 2 000 – 2 500 млрд руб.

Для сравнения GMV Озона за 2023 год = 1 752,3 млрд руб., то есть сейчас через платформу Самолет Плюс заключаются сделки, которые составляют 1/2 от объема всех сделок через OZON. Да, понятно, что это недвижимость, и цена сделки значительно выше, но комиссии такие платформы получают от объемов.

( Читать дальше )

Блог им. VladProDengi |Обзор Самолета — ставка на реализацию планов роста

- 30 апреля 2024, 16:54

- |

В акциях есть потенциал роста выше 40%. Почему, и что нужно сделать компании, чтобы его реализовать?

Рекомендую прочитать сначала первую часть обзора, если еще не читали, в ней рассказал про состав акционеров Самолета, байбек, SPO, операционные показатели и цены на квартиры: t.me/Vlad_pro_dengi/910

Сейчас поговорим про финансовые показатели, дивиденды и справедливую стоимость акций.

➡️ Финансовые показатели

✔️ Выручка, в млрд руб.

2017 = 42,4

2018 = 38,7

2019 = 51,1

2020 = 60,2

2021 = 93

2022 = 172,2

2023 = 256,1

2024 (мой прогноз) = 402,1

Прогноз компании по выручке на 2024 год – 500 млрд руб. Самолет дает прогноз по объему продаж 2 700 тыс. квадратных метров жилья, соответственно средняя стоимость квадрата взята 185 тыс. рублей (примерно по 2023 году).

Компания закладывает в расчеты рост предложения. Текущий объем строительства Самолета = 5,3 млн квадратных метров жилья, в декабре 2022 года он был 3,5 млн квадратных метров жилья. Таким образом, рост портфеля текущих проектов составляет 51%. Объем текущего строительства — опережающий индикатор, который дает основания полагать, что выручка Самолета действительно будет расти.

( Читать дальше )

Блог им. VladProDengi |Обзор компании Самолет - стоит ли инвестировать в главного застройщика страны?

- 29 апреля 2024, 16:56

- |

ГК Самолет – крупнейший застройщик в России по объему текущего строительства, который составляет 5,3 млн метров квадратных (4,3 млн из них в Москве, Петербурге, Московской и Ленинградской областях; еще 1 млн – в других регионах России).

ℹ️ Состав акционеров Самолета

• Михаил Кенин (партнер Максима Воробьева, брата губернатора Подмосковья) — 31,63%

• Павел Голубков (брат депутата Мособлдумы, предприниматель) — 26,39%

• Игорь Евтушевский (гендиректор Самолета до 2019 года) — 5,97%

• Антон Елистратов (генеральный директор Самолета с 2019 по 2024) —2,46%ф

• Дмитрий Голубков (депутат Мособлдумы, зампредседателя комитета по вопросам строительства, архитектуры, жилищно-коммунального хозяйства и энергетики) — 2,26%

• З-ПИФ «Си Эф Си Прямые инвестиции» —10,84%

• Самолет-Резерв (выкупленные акции) — 3,46%

( Читать дальше )

Блог им. VladProDengi |ММК вернулся к дивидендам спустя 2 года, НО я продал акции. Почему?

- 27 апреля 2024, 12:12

- |

ММК 27 апреля объявил о дивидендах за 2023 год.

Размер дивидендов: 2,752 руб. на 1 акцию

Размер дивидендов: 2,752 руб. на 1 акциюДивидендная доходность к текущей цене: 5%

Дата отсечки: 10 июня 2024 года

К сожалению, стоит признать, мой позитивный прогноз по дивидендной доходности на уровне 10% не оправдался. ММК заплатил дивидендами 100% от FCF по минимальному прогнозу. Писал об этом, как о риске вот тут: https://t.me/Vlad_pro_dengi/905

Справедливая цена акций ММК

Напоминаю, что по итогам отчета за 1 квартал снизил таргет — при потенциальной прибыли в 103,4 млрд руб. справедливая цена акций ММК составляет 65 руб. за 1 акцию (по P/E = 7). Потенциал от текущих 16%.

Я закрыл позицию по ММК в ноль, есть идеи, где потенциал роста выше, в первую очередь для меня лично, это Роснефть и Самолет. Как раз в Самолет я переложился из Северстали.

Готовлю обзор Самолета, сложная компания для анализа, и в ней тоже есть риски. Подпишитесь на мой канал, чтобы не пропустить!

Друзья, переходите и читайте мои обзоры других российских горно-металлургических компаний:

( Читать дальше )

Блог им. VladProDengi |Обзор отчета Ленты — почему акции выросли на 45% за 1,5 месяца?

- 26 апреля 2024, 13:16

- |

Причины для этого есть, и более того, есть потенциал для дальнейшего роста.

Лента опубликовала отчет за 1 квартал 2024 года.

Лента опубликовала отчет за 1 квартал 2024 года.Операционные результаты

✔️ Кол-во магазинов = 2 957 ( + 138 магазинов за квартал)

Напоминаю, что Лента обещает открывать по 500 магазинов в год. Идут в графике.

✔️✔️ LFL-продажи (т.е. в тех же магазинах, что и в том году) = +17% (!), LFL-продажи лучше, чем у X5, у тех +14,8%.

Финансовые результаты за 1 кв. 2024 года, в млрд руб.

✔️ Выручка = 202 (в 1-м кв. 2023 г. = 124,6, в 4-м кв. 2023 года = 222,7)

✔️ EBITDA = 13 (в 1-м кв. 2023 г. = 2,6, в 4-м кв. 2023 года = 17,9)

✔️ Чистая прибыль = 3,5 (в 1-м кв. 2023 г. = -2,5, в 4-м кв. 2023 года = 0,3, были разовые убытки)

Результаты на голову выше, чем в 1-м квартале 2023 года, и чуть хуже, чем в 4-м кв. 2023 года. 4-й квартал для ритейла – самый сильный, так что это нормально.

Скорректированная чистая прибыль = 3,7 млрд руб. (заплатили 23,5% налогами вместо 20%, это около 0,2 млрд руб., на них скорректировал)

( Читать дальше )

Блог им. VladProDengi |Обзор отчета ММК. Результаты не супер, но дивиденды близко

- 25 апреля 2024, 21:47

- |

Какие дивиденды компания заплатит акционерам?

📊 Финансовые результаты за 1 кв. 2024 года

📊 Финансовые результаты за 1 кв. 2024 годаВыручка = 193 млрд руб.

Чистая прибыль = 23,8 млрд руб.

Динамика финансовых показателей ММК зависит от 3-х факторов:

— цен на горячекатаную сталь (средняя цена в 1 кв. = 937 текущая цена = 815)

— курса доллара (средний курс в 1 кв. = 90,9, текущий курс = 92,13)

— объема продаж продукции (в 1-м квартале он составил 2,7 млн тонн из-за ремонтов, но по году я жду роста до 11,8 млн тонн, это больше 3 млн тонн в среднем в оставшиеся 3 квартала)

Итого — доллар и рост объемов в будущем нам в плюс, снижение цен на горячекатаную сталь – в минус.

👀 Мои прогнозы на 2024 год

Выручка = 836,2 млрд руб.

Чистая прибыль = 103,4 млрд руб.

💸 Дивиденды

Председатель совета директоров ММК Виктор Рашников заявил, что компания скоро раскроет рекомендацию по дивидендам за 2023 год.

Здесь есть дивидендная интрига.

Рынок боится, что заплатят 100% FCF – тогда доходность за 2023 год будет скромная, 2,75 руб. на 1 акцию или 4,9% доходности.

( Читать дальше )

Блог им. VladProDengi |Южуралзолото планирует дополнительную эмиссию. Стоит ли продавать акции?

- 25 апреля 2024, 15:13

- |

Объем размещения: 30 млрд штук (14%, не факт, что выпустят все)

Способ размещения: открытая подписка

Цена размещения будет определена позднее.

Судя по решению СД, продавцом будет не главный акционер Константин Струков, а сама компания, которая продаст новые выпущенные акции (тогда средства от FPO пойдут в компанию). Надеюсь, это будет именно так.

ℹ️ Декларируемые цели размещения:

1️⃣ Увеличить free float до 10% минимум, чтобы войти в индекс Мосбиржи.

Free float сейчас 6,3%.

2️⃣ Привлечь денежные средства для снижения долговой нагрузки.

🖥 Дата размещения

В любое время в ближайшие 12 месяцев (скорее всего, после 22 мая).

«Это технический момент и, согласно законодательству РФ, необходимый для утверждения проспекта эмиссии ценных бумаг, который будет действовать в течение 12 месяцев. За счет этого обеспечиваются гибкие условия при принятии решений насчет сделки», — заявила ЮГК.

( Читать дальше )

Блог им. VladProDengi |Обзор Южуралзолото – хороший отчет и обнадеживающие прогнозы на 2024 год

- 24 апреля 2024, 14:43

- |

Стоит ли покупать акции?

Сегодня компания Южуралзолото представила отчет по МСФО (полных данных еще нет, но значительная часть есть). Также компания провела звонок с инвесторами.

Сегодня компания Южуралзолото представила отчет по МСФО (полных данных еще нет, но значительная часть есть). Также компания провела звонок с инвесторами.Финансовые результаты за 2023 год

✔️ Выручка = 67,8 млрд руб. (1 пол. = 29,1 млрд руб., 2 пол. = 38,7 млрд руб.)

✔️ EBITDA = 30,9 млрд руб. (1 пол. = 12,9 млрд руб., 2 пол. = 18 млрд руб.)

EBITDA очень точно попала в мой прогноз, я ждал 31,4 млрд руб., для меня это значит, что построенная мной модель может с высокой точностью предсказывать результаты компании.

❓ Чистая прибыль = 0,7 млрд руб. (1 пол. = -3,3 млрд руб., 2 пол. = 4 млрд руб.)

Чистую прибыль исказила переоценка валютного долга компании, в валюте долг даже снизился, но в рублях вырос. Это бумажная статья, которой можно пренебречь. Цифра переоценки, которую назвали на конференс-звонке, 15,7 млрд руб. Это можно записать в плюс.

Мои прогнозы на 2024 год

✔️ EBITDA = 48,3 млрд руб.

( Читать дальше )

Блог им. VladProDengi |Сбербанк выплатит рекордные дивиденды. Почему еще не время продавать?

- 24 апреля 2024, 00:24

- |

☄️ Сбербанк выплатит дивидендами 33,3 руб. на 1 акцию

Дивидендная доходность 10,7% к текущей цене.

Дата закрытия реестра — 11 июля. Все в рамках прогноза. На дивиденды Сбер направил 50% чистой прибыли.

Текущая динамика прибыли ведет Сбер к 1 581 млрд руб. в 2024 году против 1 512 млрд руб. в 2023 году.

📈 Справедливая оценка Сбера

Справедливая цена акций Сбера = 350 руб. (по P/E = 5). Моя оценка консервативна, потому что ранее Сбер оценивался и по P/E = 5,5-6.

Держу Сбер — все еще 1-я позиция в моем личном портфеле по объему, в стратегии автоследования бумага тоже есть.

Поздравляю всех, кто держит акции Сбера с дивидендами! Подпишитесь и читайте больше обзоров у меня в профиле!

Друзья, подпишитесь на мой канал, чтобы читать больше качественной аналитики: https://t.me/Vlad_pro_dengi

Переходите и читайте мои свежие обзоры других финансовых компаний на российском рынке:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс