Блог им. VladProDengi |Стоит ли покупать акции российских нефтяников?

- 09 января 2024, 12:04

- |

Я обновил таблицу, в которую свел 3 показателя поквартально за последние 3 года (с 1 кв. 2020 по 4 кв. 2023 года):

1️⃣ Цена нефти Urals — средняя цена нефти Urals за каждый день рассматриваемого периода в долларах.

2️⃣ Курс доллара – средний курс доллара к рублю за каждый день рассматриваемого периода.

3️⃣ Цена Urals в рублях – средняя цена нефти Urals в долларах, умноженная на курс доллара к рублю, за рассматриваемый период.

Есть сильная корреляция выручки и прибыли нефтяных компаний России с ценой Urals в рублях. Выше цена – выше финансовые показатели.

✔️ 3-й квартал 2023 года был для российских нефтяников вторым лучшим за последние 3 года, в 4-м квартале – выручка и прибыль будут соизмеримы с уровнем 3-го;

✔️ сильное второе полугодие дает основания ожидать получения высоких дивидендов от наших нефтяников – самые высокие выплаты будут от Башнефти, Лукойла и Роснефти, Башнефть заплатит за весь год, Лукойл и Роснефть за 2-е полугодие; по моей оценке, дивиденды составят:

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 8 )

Блог им. VladProDengi |Стратегия G1 Therapeutics на 2024 год. Что за компания и почему я за ней слежу?

- 08 января 2024, 20:59

- |

* G1 — американская медицинская компания, которая разрабатывает и продает препарат Cosela, который помогает пациентам легче переносить негативные последствия химеотерапии. Я 3 года назад инвестировал в эту компанию, поэтому разбираю важные новости, по российскому рынку на этой неделе тоже будет много постов.

Компания опубликовала презентацию на конференцию по здравоохранению J.P. Morgan, которая фактически является стратегией компании на 2024 год. Руководители G1 выступают на конференции 10 января. Акции компании после выпуска стратегии сделали +20% за день и торгуются по 3,4$ за штуку.

Самое интересное из презентации G1 на конференцию J.P. Morgan:

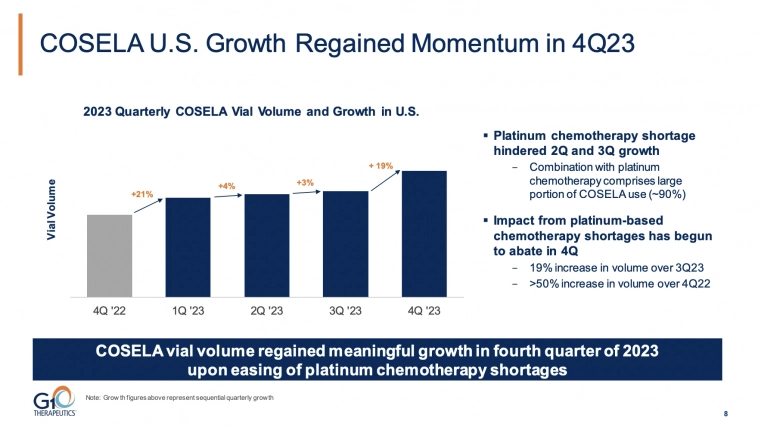

✔️ Рост объема продаж Cosela в 4-м кв. 2023 года составил 19% к 3-му кварталу. Это лучшая динамика роста продаж за год. Ранее у компании были проблемы с динамикой продаж из-за дефицита химеотерапии на основе платины в США. G1 говорит, что проблема ушла.

Динамика продаж Cosela поквартально с момента одобрения для использования при ES-SCLC (немелкоклеточный рак легкого)

( Читать дальше )

Блог им. VladProDengi |Обзор Яндекса. На чем зарабатывает компания, а на чем теряет деньги?

- 08 января 2024, 02:48

- |

Яндекс – крупная технологическая компания.

Обычно я начинаю обзор с состава акционеров и влияния санкций на бизнес компании, но обзор Яндекса построим по другому сценарию. Сначала поговорим о бизнес-модели, операционных и финансовых результатах компании и уже во второй части про собственников, место регистрации, варианты переезда и справедливую оценку.

➡️ Финансовые результаты

📌 Выручка, млрд руб.

2018 = 127,7

2019 = 175,4

2020 = 218,3

2021 = 356,2

2022 = 521,7

2023 (9 мес.) = 550,5 (мой прогноз по году 742,3)

2024 (прогноз) = 1 056,1

Яндекс – быстрорастущая компания. С 2017 по 2022 год выручка Яндекса выросла в 4 раза. Бизнес Яндекса состоит из большого числа направлений, они объединены в несколько крупных сегментов. Вот они и их доля в общей выручке за 9 мес. 2023 года.

• Поиск и портал (поиск, в т.ч. реклама, геосервисы, погода) – 236,4 млрд руб. (36,7%)

• Райдтех (такси, каршеринг, аренда самокатов) – 115,9 млрд руб. (18%)

( Читать дальше )

Блог им. VladProDengi |Аэрофлот не полетит. Почему в 2024 году компанию ждут убытки?

- 05 января 2024, 15:45

- |

✈️Коротко про отчет Аэрофлота за 9 мес. 2023 года

Увидел выводы некоторых инвест-домов, что Аэрофлот опубликовал позитивные результаты за 9 месяцев 2023 года, но не было времени взглянуть на них. Посмотрел — и у меня есть контрмнение.

💸Финансовые показатели за 9 мес. 2023 года

• Выручка = 444,1 млрд руб.

• Операционная прибыль = 70,6 млрд руб.

• Чистая прибыль = -111,3 млрд руб.

❓ Что не так?

Вроде бы выручка восстановилась, на операционном уровне рекордная прибыль, а чистая прибыль отрицательная из-за курсовых разниц (это разовый фактор).

Давайте посмотрим на детали.

Выручка действительно хороша – на уровне 2018 года будет, это значительно лучше, чем в 2020-2022 годах.

❗️ НО – если мы с вами из выручки вычтем 3 главных вида расходов, то получим отрицательное значение.

Выручка = 444,1 млрд руб.

• Операционные расходы (обслуживание ВС в аэропортах, расходы по операционной аренде, техническое обслуживание ВС, административные и хозяйственные расходы и т.д.) = 295 млрд руб.

( Читать дальше )

Блог им. VladProDengi |Обзор ММК — самый дешевый металлург, пора покупать?

- 04 января 2024, 02:20

- |

Первую часть обзора ММК прочитайте в моем канале: t.me/Vlad_pro_dengi/674

Рекомендую сначала прочесть ее, в ней я рассказал о составе акционеров ММК, санкциях и их влиянии на компанию, заводах компании и ценах на сталь.

Сейчас поговорим про финансовые показатели, дивиденды и справедливую стоимость.

➡️ Финансовые показатели

Выручка, в млрд руб.

2017 – 440

2018 – 514,6

2019 – 489,7

2020 – 460,2

2021 – 873,2

2022 (прогноз) – 720,9

2023 (6 месяцев) – 352,7(мой прогноз по 2023 году — 658,8)

2024 (прогноз при цене на горячекатаную сталь в 1 070 $) – 767,1

Еще раз – доля экспорта ММК на данный момент всего 5%, практически всю стальную продукцию ММК поставляет на внутренний рынок. У Северстали доля экспорт — 10%, у НЛМК – 35%.

Чистая прибыль ММК, в млрд руб.

2017 – 69,4

2018 – 82,6

2019 – 55,6

2020 – 43,5

2021 – 229,6

( Читать дальше )

Блог им. VladProDengi |Обзор ММК. Почему 3-м сталевару страны не страшны санкции?

- 03 января 2024, 15:13

- |

ММК – производитель стальной продукции, обладающий крупнейшей долей на внутреннем рынке, флагманский актив компании — Магнитогорский металлургический комбинат.

О мировом секторе черной металлургии я подробно рассказал в разборе Северстали, прочитайте о том, где в мире производят больше всего стали, и для чего она используется: t.me/Vlad_pro_dengi/650

➡️ Состав акционеров ММК

• ООО «Альтаир» – 79,76% (В. Рашников)

• Free float — 20,24%

Бенефициаром ООО «Альтаир» является председатель совета директоров ПАО ММК Виктор Рашников. Отмечу, что до февраля 2022 года В. Рашников владел ММК через кипрскую компанию Mintha Holding Limited, но уже с 3 марта 2022 года перевел активы в Россию (ООО «Альтаир» зарегистрировано в Магнитогорске).

В. Рашников под персональными санкциями США и ЕС.

⚠️ Санкции

🇪🇺 В марте 2022 года ЕС запретил ввоз целого ряда продукции из стали из России (горячекатаная сталь, холоднокатаные листы, изделия из арматуры, сварные и бесшовные трубы и т.д.). В 12-м пакете санкций ЕС запретил ввоз чугуна из России.

( Читать дальше )

Блог им. VladProDengi |Мосбиржа возобновит работу 3 января

- 02 января 2024, 19:05

- |

Коллеги, завтра в обычном режиме начинаются торги на Мосбирже. С 3 по 5 января будет можно торговать, 6 и 7 января – выходные, биржа закрыта, с 8 января (понедельник) торги продолжатся в обычном режиме.

Начнем с вами этот год с обзора ММК (Магнитогорский металлургический комбинат), который планирую выпустить завтра, сравним 3-го российского металлурга с Северсталью и НЛМК, которых рассмотрели ранее.

Обзор Северстали: t.me/Vlad_pro_dengi/650

Обзор НЛМК: t.me/Vlad_pro_dengi/665

P.S. И хочу поделиться новогодними подарками от супруги, приятно, когда близкие люди поддерживают интересы. Г. Маркса давно хотел прочитать, его книга «О самом важном» входит в топ-5 лучших работ про инвестиции на фондовом рынке по мнению У. Баффета. Через неделю поделюсь с вами ее основными мыслями.

Хороших праздников вам!

Блог им. VladProDengi |Итоги моих инвестиций в 2023 году. Как я обогнал рынок?

- 31 декабря 2023, 12:50

- |

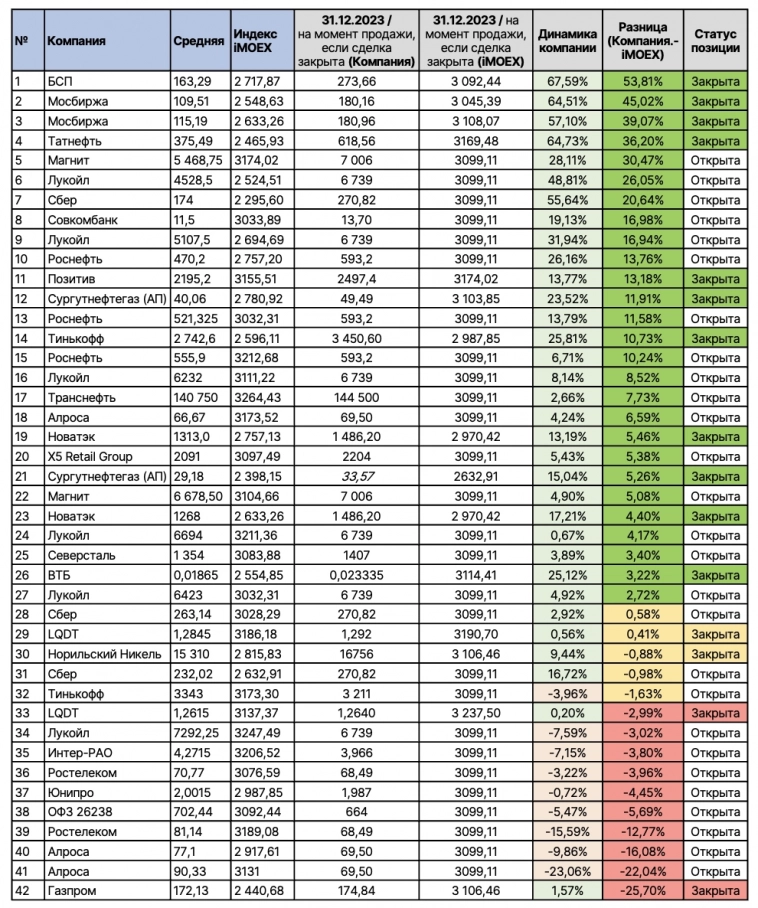

➡️Мои инвестиции в российские акции за 2023 году

Я сравниваю динамику активов, которые добавил в портфель, с динамикой широкого рынка (в случае России, с индексом iMOEX, который включает 50 крупнейших компаний). Мне важно, чтобы компании, которые я добавил в портфель, росли быстрее широкого рынка. В индексы включены лучшие компании, задача – выбрать лучшие из лучших.

Мои итоги года

42 позиции я открыл за это время, 33 из них показали положительную динамику (79%), 27 показали динамику лучше рынка (64%). Считаю отличным результатом для себя.

Средняя динамика позиций относительно iMOEX = + 7,51%.

✔️ Топовых сделок — 7 (динамика выше рынка на 20 и более %) – БСП, дважды Мосбиржа, Татнефть, Магнит, Лукойл и Сбер

❌ Больших ошибок — 2 (динамика хуже рынка на 20 и более %) – Газпром, Алроса

Примечания к таблицам:

В расчете не учитываются дивиденды (потому что сравнение идет с индексом iMOEX, который не учитывает дивиденды). Это немного снижает результаты, потому что уменьшает эффективность сделок по компаниям, которые только что выплатили дивиденды, но еще не закрыли гэп (Лукойл, Ростелеком).

( Читать дальше )

Блог им. VladProDengi |Обзор НЛМК. Стоит ли рисковать ради дивидендов?

- 31 декабря 2023, 01:15

- |

Если вы не читали первую часть обзора, она вот тут: t.me/Vlad_pro_dengi/665, настоятельно рекомендую идти по порядку и сначала прочесть ее — про состав акционеров, бизнес-модель и ключевые активы компании. Эта часть обзора — про финансовые показатели, дивиденды и справедливую оценку компании.

➡️ Финансовые показатели

Выручка, в млрд руб.

2017 – 587,1

2018 – 756,1

2019 – 683,6

2020 – 665,3

2021 – 1 191,2

2022 (прогноз) – 1 009,2

2023 (6 месяцев) – 505,7(мой прогноз по 2023 году = 934,2)

2024 (прогноз при цене на горячекатаную сталь в 1 070 $) – 888,8

Несмотря на то, что текущие цены на сталь выше, чем в среднем по 2023 году выше, я прогнозирую снижение выручки НЛМК год к году в 2024.

НЛМК продал свои предприятия НЛМК-Калуга, НЛМК-Урал и НЛМК-Метиз. Это снизило общие мощности по производству стали на 18% (общие мощности были 18,6 млн т., мощность этих заводов 3,4 млн т). В 2021 году из 17,4 млн т. произведенной стали, 3,1 млн т. было произведено на этих предприятиях. Доля этих заводов в производстве стальной продукции в 2021 году была 19% (2,8 млн т. из 14,8 млн т.). Доля в выручке в 2021 году была 17,6%, доля по EBITDA – 7% (по прибыли с учетом роста цен снижения не будет).

( Читать дальше )

Блог им. VladProDengi |Что покупать из российских акций? Обзор моего портфеля на 2024 год

- 30 декабря 2023, 17:34

- |

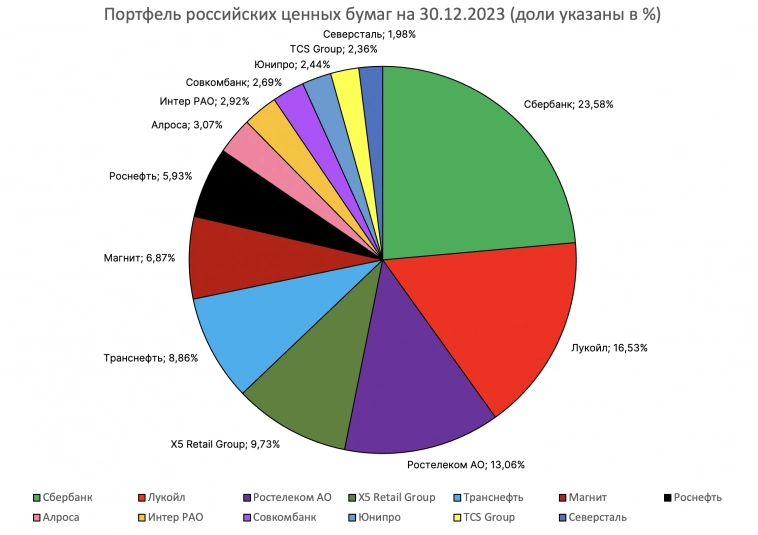

➡️ Мой портфель российских ценных бумаг на 30.12.2023

Крайний раз делился портфелем 2 недели назад, при этом за это время я совершил несколько сделок, которые повлияли на состав портфеля. Поэтому – апдейт.

Вот 13 позиций в российских ценных бумагах (по ссылкам самые свежие обзоры) и на диаграмме вы можете увидеть их доли в портфеле.

1) Сбер (средняя = 171,1, целевая = 339): t.me/Vlad_pro_dengi/631

2) Лукойл (средняя = 6 411,8, справедливая = 8 400): t.me/Vlad_pro_dengi/573

3) Ростелеком АО (средняя = 75,2, справедливая = 115): t.me/Vlad_pro_dengi/589

4) X5 Retail Group (средняя = 2 090,5, справедливая = 2 993): t.me/Vlad_pro_dengi/661

5) Транснефть (средняя = 140 750, справедливая = 187 000): t.me/Vlad_pro_dengi/611

6) Магнит (средняя = 5 922,5, справедливая = 8 250): t.me/Vlad_pro_dengi/647

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс