Блог им. VladProDengi |💸Какие дивиденды заплатит Лукойл?

- 19 октября 2025, 17:27

- |

23 октября состоится совет директоров по дивидендам Лукойла за 1П 2025 года.

Вот тут разбирал для вас отчет Лукойла за 1П 2025 и делился ожиданиями по дивидендам: t.me/Vlad_pro_dengi/1912

Прогнозирую дивиденд за 1П 2025 года от 463,6 до 531,3 руб. (нижняя граница — скорректированный денежный поток по МСФО, верхняя — прибыль за 1П 2025 по РСБУ). Это доходность от 7,1 до 8,2% к текущей цене.

Мои ожидания по дивиденду летом 2026 были — около 200 руб. (Urals = 63, доллар = 85 во 2П 2025 года), пока мы ниже этих уровней. Реннесанс вообще не ждет дивидендов за 2П 2025 года, я более оптимистичен.

По итогам 2026 при долларе 95 и нефти 65 дивиденд потенциально может вернуться на 1 000+ руб. При этом, я ожидаю низкий следующий дивиденд, и конъюнктура на рынке нефти (рост добычи ОПЕК) мне не нравится, поэтому акции Лукойла не держу.

Вот тут разбирал, сколько дивидендов заплатит Роснефть: t.me/Vlad_pro_dengi/1915

Приглашаю вас подписаться на мой канал, чтобы читать больше качественной аналитики по российскому рынку!

( Читать дальше )

- комментировать

- 703

- Комментарии ( 2 )

Блог им. VladProDengi |➡️ Обзор операционных результатов X5 за 3 кв. 2025. Рост выручки замедляется!

- 19 октября 2025, 14:27

- |

Разбираю отчет компании для вас.

⚙️ Операционные показатели за 3 кв. 2025 года

✔️Выручка X5 за 3 кв. 2025 = 1 160,1 млрд руб. (темпы роста выручки = +18,55%);

Для сравнения темпы роста выручки в предыдущие кварталы:

1 кв. 2024 = 27,26%

2 кв. 2024 = 25,06%

3 кв. 2024 = 22,9%

4 кв. 2024 = 22,31%

1 кв. 2025 = 20,71%

2 кв. 2025 = 21,62%

Темпы роста выручки постепенно снижаются. Одна из причин — снижение продуктовой инфляции. По данным X5, продовольственная инфляция по итогам 3 кв. 2025 = 10% г/г, во 2 кв. 2025 = 12,4% г/г, в 1 кв 2025 = 11,8% г/г.

При этом, долгосрочный план по росту X5 на 16-17% выглядит выполнимым.

✔️ Кол-во магазинов в сети X5 = 29 011 (+7,4% в кол-ве с начала года)

1 кв. + 521 магазин

2 кв. + 765 магазинов

3 кв. +710 магазинов

✔️ LFL-продажи за 3 кв. 2025 = +10,6% (в тех же магазинах, что и в прошлом году), в 1 кв. = 14,6%, во 2 кв. +13,9%.

✔️❌ LFL-траффик за 3 кв. 2025 = +0,4%, последовательно снижаются темпы прироста, было +4,6% в 1 кв. 2025 и +1,5% во 2 кв. 2025 года.

( Читать дальше )

Блог им. VladProDengi |🟢 Мнение по Ленэнерго АП — ставка ниже, дивиденды выше!

- 26 сентября 2025, 22:49

- |

Много было вопросов от вас по Ленэнерго АП.

Наконец-то дошли руки, составил модель по компании. Выглядит неплохо.

По бизнес-плану Ленэнерго прибыль по РСБУ в 2025 и 2026 году будет следующая:

2025 = 34,44 млрд руб.

2026 = 43,89 млрд руб.

В 2024 году прибыль была = 24,20 млрд руб.

❗️Ключевая причина для роста прибыли — не рост тарифов, а сокращение размера обесценений во 2 полугодии. Размер обесценений зависит от ставки дисконтирования, та в свою очередь — от ставки ЦБ на конец года.

На конец 2023 года ключевая ставка была 16%, на конец 2024 = 21%. Сейчас пока 17%, в конце года многие инвест-дома ждут ставку ниже текущей. Чем ниже будет ставка дисконтирования, тем лучше для Ленэнерго.

Прогнозировать сальдо прочих доходов и расходов в компании не просто, поэтому я доверяю прогнозам компании. Суть понятна, ниже КС, ниже ставка дисконтирования, меньше обесценения — больше прибыль.

💸 Дивиденды

Дивидендная политика подразумевает выплату 10% прибыли РСБУ дивидендами на привилегированные акции.

( Читать дальше )

Блог им. VladProDengi |Обзор идей в трех главных российских ритейлерах!

- 25 сентября 2025, 13:43

- |

— Можно верить в то, что X5 заплатит дивиденды в 10%+ в конце года… (и, скорее всего, заплатит)

— Можно верить в то, что Магнит НЕ продлит РЕПО и запустит выкуп по 4 000 после 1 октября… (вот тут далеко не факт)

— А можно посчитать мультипликаторы и осознать, что по прибыли 2026 года дешевле всех в ритейле Лента. P/E Ленты 2026 = 4,6, у Магнита = 5, у X5 = 6.

И это при самых высоких темпах роста (25% — Лента / 21% — X5 / 15% — Магнит) и самом низком уровне долга среди трех ритейлеров (ND/EBITDA Ленты на конец 2025 года = 0,5, у X5 = 1,2, у Магнита больше 2).

Поэтому на текущей коррекции акции Ленты не падают от слова совсем. Динамика на скрине — с начала года, динамика акций говорит сама за себя.

Подробные обзоры результатов трех главных ритейлеров читайте у меня в канале:

Обзор X5: t.me/Vlad_pro_dengi/1865

Обзор Ленты: t.me/Vlad_pro_dengi/1834

Обзор Магнита: t.me/Vlad_pro_dengi/1894

Справедливые цены по X5, Ленте и Магниту, а также еще 44 российским компаниям вы можете узнать из моей таблицы потенциалов: t.me/Vlad_pro_dengi/1920

( Читать дальше )

Блог им. VladProDengi |Инвесторы в сетевые компании счастливы. Почему?

- 24 сентября 2025, 17:40

- |

Тарифы на электроэнергию в 2026 году будут повышены на 11,3%, в 2027 — на 8,6%, в 2028 — на 9,1%.

Это выше предыдущих прогнозов Минэкономразвития (9,3% в 2026 и 6,9% в 2027).

На этом фоне раллируют сетевые компании — МРСК Центра и МРСК Центра и Приволжья. По делу.

( Читать дальше )

Блог им. VladProDengi |Реакция рынка на бюджет! )

- 24 сентября 2025, 15:49

- |

М. Мишустин озвучил прогнозируемые доходы и расходы государственного бюджета на 2026 год.

Планируемые расходы вырастут всего на 6% (с 42,3 до 44,87 трлн руб.). Да, это пока лишь план, при этом, он, скорее позитивный.

Для сравнения, в 2024 госрасходы выросли на 24,2% г/г.

Дефицит бюджета на 2026 год — 4,5 трлн руб., интересно посмотреть цену нефти и доллара в бюджете.

Приглашаю вас подписаться на мой канал, чтобы читать больше качественной аналитики!

Блог им. VladProDengi |Хорошие новости по Хедхантеру!

- 24 сентября 2025, 12:57

- |

Акции Хедхантера наконец-то обогнали индекс Мосбиржи с начала года. С 20 марта акции ХХ лучше рынка на 20 пп.

Правда и то, и другое пока в минусе 👀

О том, почему ХХ — первая позиция в моем портфеле, подробно рассказал тут: t.me/Vlad_pro_dengi/1868

Блог им. VladProDengi |Наблюдение по рынку!

- 24 сентября 2025, 11:45

- |

Научился у своего друга-управляющего такому наблюдению 👇

Если рынок начинает отскакивать/расти просто потому что нет негативных новостей в информационном поле (попытки были и вчера, до заявлений Трампа, и сегодня), значит, мы низко, и значительная часть негатива уже в цене.

То же самое касается и роста — когда рынок высоко и без позитивных новостей его распродают. Но это не текущий случай.

Я считаю, что наш рынок сейчас самый дешевый за весь 2025 год.

Проанализировал отчетность за 1П 2025 года и собрал в таблицу итоги анализа, и справедливые цены на 47 компаний: t.me/Vlad_pro_dengi/1920

У 19 компаний с текущих уровней на горизонте 1,5 лет потенциалы выше 30%.

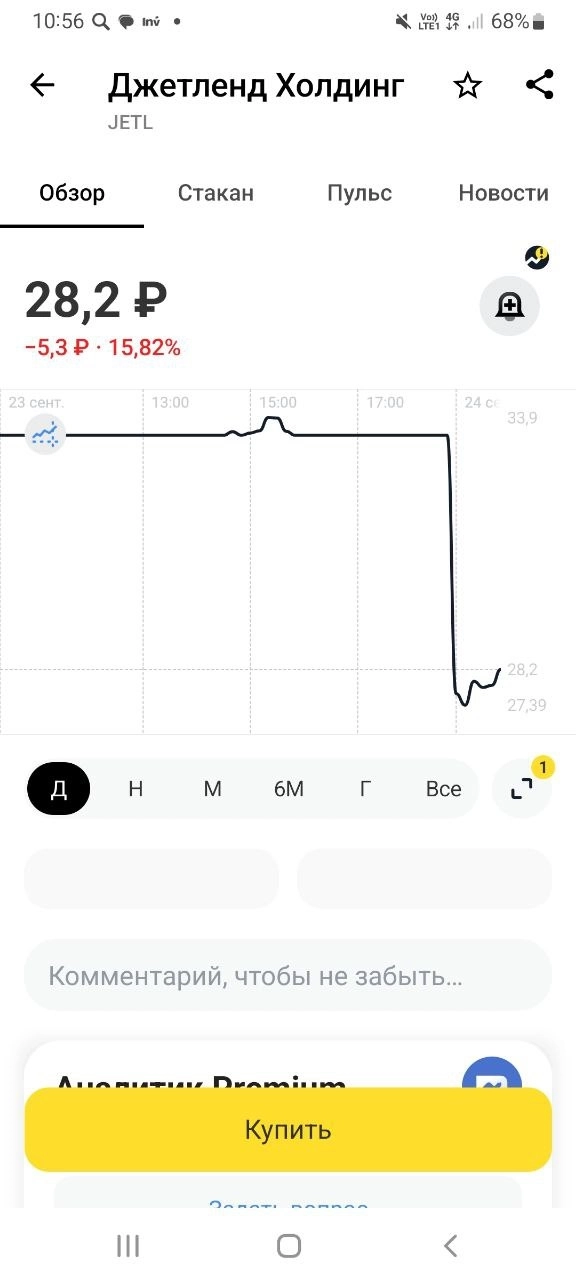

Блог им. VladProDengi |📉 Акции Джетлэнда уже 3 дня подряд падают по -20%! Где конечная?

- 24 сентября 2025, 11:28

- |

Писал перед размещением: «Всегда сложно оценивать растущие бизнесы, не имеющие прибыли, НО за себя могу сказать, даже если бы оценка была в 10 раз ниже, я бы не участвовал. Думаю, что стоит быть аккуратнее».

При этом, даже по 5 руб. я бы сюда не лез.

Обращаю внимание на кейс Джетлэнда, потому что это яркий пример того, как фундаментальный анализ помогает сохранять деньги.

Приглашаю вас подписаться на мой канал, чтобы читать больше качественной аналитики по российскому рынку!

Блог им. VladProDengi |Цифра дня — М.Видео платит 38% годовых по кредитам и займам!

- 22 сентября 2025, 22:08

- |

Стоимость обслуживания кредитов и займов М.Видео в 1-м полугодии 38%.

Я посчитал, не поверил, пересчитал еще раз, и нет, не ошибся.

20,5 / (108,5 + 105,2) / 2) * 2 =38,4%

20,5 — процентные расходы

108,5 — долг на начало периода

105,2 — долг на конец периода

Еще немного и будут занимать по ставке Займера, под 2% в день.

Обзор М.Видео тут: t.me/Vlad_pro_dengi/1936

Дополнительная эмиссия не перекрывает весь долг, компания убыточна еще на операционном уровне.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс