Блог им. TradPhronesis |Индексная лихорадка

- 30 августа 2025, 22:05

- |

Сегодня Индексирование — это быстро развивающийся бизнес, в рамках которого рынки разделяются по признакам географических регионов или категориям, таким как акции или облигации, по размеру компаний или по отраслям. Для каждой из этих категорий создаются отдельные индексы, отслеживающие общую динамику входящих в них финансовых инструментов. Индексы используются в качестве ориентиров для управляющих фондами или объединяются в инвестиционные продукты, которыми можно торговать на биржах.

Несмотря на то, что Ассоциация индексной индустрии (The Index Industry Association) насчитала порядка 4 млн индексов разных индексов, по данным Morningstar, 1000 крупнейших индексов рынка акций и облигаций в фондовой индустрии США имеют привязанные к ним активы на сумму около $13,5 трлн долл.

На вершине рейтинга индексов находится их король - S&P 500.

( Читать дальше )

- комментировать

- 600

- Комментарии ( 0 )

Блог им. TradPhronesis |Процент выживших.

- 10 декабря 2024, 06:05

- |

Метод статистического анализа — Анализ выживаемости — применяется в статистических службах многих стран, в т.ч. и для определения уровня «смертности» среди компаний в зависимости от срока их существования. В большинстве регионов мира (и Россия не исключение) наблюдается примерно одна и та же картина. Через 10 лет после запуска бизнеса только 30-40% предпринимателей продолжают осуществлять свою деятельность. Через 15 лет выживших уже порядка 25%.

/>

Некоторые из выживших становятся по-настоящему крупными и устойчивыми компаниями, но и здесь статистика неумолима. К примеру, с середины 1950-х годов список компаний из S&P 500 обновился на 90% (справедливости ради, отметим, часть из «ушедших» компаний была поглощена более сильными конкурентами).

Исследования показывают, средняя продолжительность жизни крупных компаний снижается (20 лет сегодня против 40 лет в середине прошлого века). И, как полагают в McKinsey, к концу уже этого десятилетия до 50% компаний из списка индекса S&P 500 могут просто исчезнуть из него.

( Читать дальше )

Блог им. TradPhronesis |США - новые рекордные показатели во всем

- 15 ноября 2024, 07:10

- |

Список исторических максимумов впечатляет. Фондовый рынок США никогда не был выше:

/>

Индекс S&P 500 достиг дна в марте 2009 года на отметке 666. Сейчас он близок к 6000. Индекс Dow вырос с примерно 6500 до почти 44000.

Золото также достигло исторического максимума:

/>( Читать дальше )

Блог им. TradPhronesis |Музей под открытым небом

- 01 ноября 2024, 21:30

- |

25 лет назад у каждой крупной компании США был немецкий и/или французский аналог. Сегодня аналоги американских технологических гигантов находятся в Азии, а Европа находится на пути к тому, чтобы стать музеем под открытым небом.

/>

заходите на тг канал https://t.me/TradPhronesis

Блог им. TradPhronesis |ВВП на душу США vs Европа

- 30 октября 2024, 05:36

- |

Сегодняшний мир, отмечается в отчете Марио Драги, особенно плохо подходит для ЕС. Эпоха динамичной торговли и многосторонности умирает. Блок потерял своего самого важного поставщика дешевой энергии — Россию. Цены на электроэнергию в ЕС в 2-3 раза выше, чем в США. Цены на природный газ выше в 4-5 раз.

ВВП на душу в долл.:

Согласно отчету, «темпы роста реального располагаемого дохода [на душу населения] в США в два раза выше, чем в ЕС. Во многом это объясняется тем, что ЕС сильно отстал от США (и даже Китая) в цифровой революции. Только четыре из 50 крупнейших технологических компаний мира являются европейскими. Цены на энергоносители в ЕС относительно высоки, особенно по сравнению с ценами в США. Демографические показатели в ЕС также ужасны».

тг канал https://t.me/TradPhronesis

Блог им. TradPhronesis |Goldman Sachs дает плохой прогноз

- 29 октября 2024, 06:07

- |

Goldman Sachs прогнозирует, что индекс S&P 500 обеспечит номинальную годовую доходность в размере 3% в течение следующего десятилетия. Такое было только в худшие экономические времена.

...— Великая депрессия 1930-х годов, стагфляция 1970-х годов и Великий финансовый кризис. Похоже, GS прогнозирует что-то похожее.

тг канал https://t.me/TradPhronesis

Блог им. TradPhronesis |Про вероятность "мягкой посадки" экономики США

- 29 сентября 2024, 21:54

- |

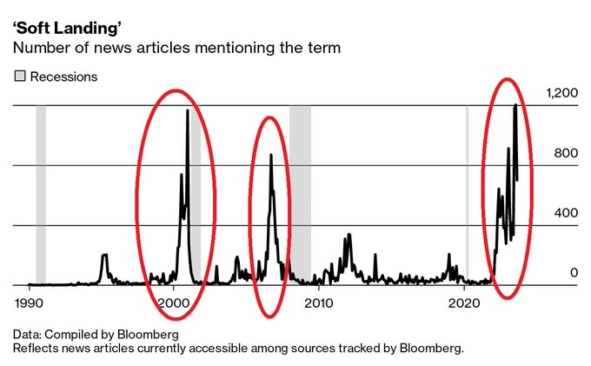

На рынках сейчас часто звучит, что США удастся избежать рецессии — произойдет — «мягкая посадка». Но с 1980 года ФРС пережила только одну мягкую посадку, и ее описали как «одно из самых больших достижений ФРС». Только 17% циклов снижения ставок закончились мягкой посадкой.

Ниже на графике число упоминаний «мягкой посадки» в СМИ. После чего рецессии все-таки наступали (серая зона).

/>

В статье Newsweek 1966 г. выдающийся экономист Пол Самуэльсон язвительно заметил, что фондовый рынок предсказал 9 из 5 последних рецессий. Это замечание часто повторяют, чтобы высмеять способность фондового рынка предсказывать экономику. Все верно — рецессия почти всегда сопровождается снижением на рынке акций, но не за каждым медвежьим рынком следует рецессия.

Тем не менее существует надежный рыночный опережающий индикатор, позволяющий с высокой долей вероятности предсказывать снижение рынка акций по причине последующего наступления рецессии. На протяжении многих десятилетий таким индикатором был спред между доходностью 2 и 10 летних казначейских облигаций.

( Читать дальше )

Блог им. TradPhronesis |Заработная плата в США против заработной платы в Китае и Индии

- 27 сентября 2024, 22:12

- |

Заработная плата в обрабатывающей промышленности Китая в настоящее время составляет 20% от заработной платы в обрабатывающей промышленности США, а заработная плата в обрабатывающей промышленности Индии составляет 3% от заработной платы в США, см. ежемесячную заработную плату по странам на диаграмме ниже.

Для сравнения: ВВП на душу населения в США составляет 76 000 долларов, в Китае — 13 000 долларов, а в Индии — 2 000 долларов.

Блог им. TradPhronesis |Рекордный период удержания на пике ставки ФРС закончился

- 25 сентября 2024, 05:44

- |

ФРС удерживала ставки на пике 5,25%-5,50% в течение последних 15 месяцев, что является самой длинной полосой в истории. Предыдущий рекорд был в 2006-2007 годах и продержался 14 месяцев, пока не разразился Великий финансовый кризис...

Сейчас также много сигналов, что рецессия в США почти неизбежна. Как и падение фондового рынка США...

заходите на тг канал t.me/TradPhronesis

Блог им. TradPhronesis |Крупнейшие падения рынка акций США с 1970 г. во время рецессий

- 18 сентября 2024, 05:38

- |

Рецессия в США в 2025 высоковероятна. На графике показаны падения индекса S&P 500 во время рецессий в США с 1970 года.

Во время мирового финансового кризиса индекс S&P 500 потерял более половины своей стоимости, а цены на акции Citigroup и AIG упали более чем на 90%.

После краха доткомов несколько переоцененных акций технологических компаний упали более чем на 80%, включая Amazon, Yahoo и Qualcomm.

Обе рецессии 1980-х годов были вызваны агрессивным ужесточением денежно-кредитной политики, при этом процентная ставка ФРС доходила до 19%.

тг канал t.me/TradPhronesis

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс