Блог им. TAUREN |🛢 Русснефть (RNFT) | Есть ли надежды на рост?

- 18 декабря 2025, 09:11

- |

▫️Капитализация: 40 млрд / 102₽ за акцию

▫️Выручка TTM: 272,5 млрд ₽

▫️Опер. прибыль TTM: 51,3 млрд ₽

▫️Чист.прибыль TTM: 27,7 млрд ₽

▫️скор. ЧП TTM: 26,8 млрд ₽

▫️P/E ТТМ: 1,4

▫️P/B ТТМ: 0,2

📉 Крепкий рубль и дешевая нефть давят на прибыль, но это не отменяет того, что компания остается одной из самых дешевых на рынке, если смотреть на мультипликаторы. При этом, в акциях даже приличные отскоки являются большой редкостью.

👆 Ключевая проблема для миноритариев — отсутствие дивидендов и непрозрачная политика.

1. Компания платит огромные дивиденды на префы. За 2024й год заплатили 7,9 млрд р (15,6% от скорректированной чистой прибыли). Это при том, что префы составляют 25% от УК.

2. Прибыль есть, но долги растут. Сейчас чистый долг 66 млрд р, но он может снова вырасти во 2п2025 года. У компании огромные займы связанным сторонам, которые потом успешно списываются, а держатели обычки получают вместо дивидендов «кредитные убытки» в отчете

3. До марта 2026 года компания должна выплатить 49 млрд р долга, который придется перезанимать явно под более высокую ставку. Более того, ВТБ скорее всего в 2026м году реализует пут-опцион и продаст компании треть префов за 21 млрд р. В общем, деньги из компании утекают связанным сторонам, но еще есть куча обязательств, которые нужно закрыть в 2026м.

( Читать дальше )

- комментировать

- 2.5К

- Комментарии ( 3 )

Блог им. TAUREN |🛢 Русснефть (RNFT) | Вечно дешевая история с отсутствием перспектив для миноритариев. Ждать ли перемен в лучшую сторону?

- 27 мая 2025, 09:57

- |

▫️Капитализация: 46,5 млрд / 119₽ за акцию

▫️Выручка 2024: 300,1 млрд ₽ (+25,7% г/г)

▫️Операционная прибыль 2024: 69,3 млрд ₽ (+183,6% г/г)

▫️Чистая прибыль 2024: 54,4 млрд ₽ (+165,9% г/г)

▫️скор. ЧП TTM: 39,5 млрд ₽ (+31,7% г/г)

▫️P/E ТТМ: 1,2

📊Результаты РСБУ за 1кв2025г:

▫️Выручка: 65,2 млрд ₽ (-8,7% г/г)

▫️Опер. прибыль: 11,4 млрд ₽ (-2,9% г/г)

▫️скор. ЧП: 12 млрд ₽ (+10% г/г)

✅ В феврале компания сообщила, что выкупила 50 млн обыкновенных акций или 12,5% от УК. Выкупали за копейки (54р за акцию), если пакет погасят — будет повод для переоценки компании.

👆 В следующем году заканчивает действие форвард по обратному выкупу 33 млн префов (34% от общего числа АП), дочерняя структура Русснефти, которая выступает стороной по этой операции уже завершила переезд в РФ. Возможно, этот пакет также будет выкуплен.

✅ Чистый долг с учетом обязательств по аренде на конец 2024г — 86 млрд рублей, ND / EBITDA = 1,16. Почти весь долг в валюте, проценты относительно комфортные.

❌ Основная проблема в Русснефти — это отсутствие распределения прибыли для держателей обычки и невнятная коммуникация с миноритариями. Компания платит по 100 млн долларов на префы, а на обычку последние 5 дивидендов не было.

( Читать дальше )

Блог им. TAUREN |🛢 Русснефть (RNFT) | P/E = 0.8, почему торгуется так дешево?

- 26 августа 2024, 07:15

- |

▫️Выручка TTM: 294 млрд р

▫️Операционная прибыль TTM: 64,7 млрд р

▫️Чистая прибыль TTM: 56,0 млрд р

▫️скор. ЧП TTM:60,1 млрд р

▫️P/E ТТМ: 0,8

▫️P/B ТТМ:0,4

✅ За 1П2024 отчет выдался отличным:

▫️Выручка: 147,3 млрд р (+60% г/г)

▫️Операционная прибыль: 39,5 млрд р (пр. убытка)

▫️скор. ЧП:40,8 млрд р (пр. убытка)

👆 Всё логично, так за отчетный период г/г сильно ослаб рубль и сильно выросли цены на нефть. Выручка от экспорта нефти выросла более чем в 2 раза. Выручка от продаж на внутреннем рынке выросла на 40% г/г (продажи на внутреннем рынке формируют 64% выручки).

✅ Уставный капитал компании состоит из 294120тыс. обыкновенных акций и 98032тыс. префов. 23529,6тыс. акций (6% от УК) во 2кв2024 Русснефть выкупила у Сафмара. Однако, будут ли данные акции погашены или нет — пока неизвестно.

❌ Можно сказать, что у компании 104,6 млрд р чистый долг (если включать финансовые обязательства по ПФИ). К сожалению, по традиции, деньги утекают из компании в обход миноритариев. Годы идут — ничего не меняется. Сейчас 125,6 млрд р зависло в займах «связанным сторонам» + 43,3 млрд р резервов под кредитные убытки по этим займам. Практически ежегодно десятки миллиардов просто утекают в эту дыру и всё, хотя, теоретически, это могли бы быть приличные дивиденды.

( Читать дальше )

Блог им. TAUREN |🛢️ Русснефть (RNFT) - обзор нового отчета по РСБУ

- 21 июля 2022, 09:53

- |

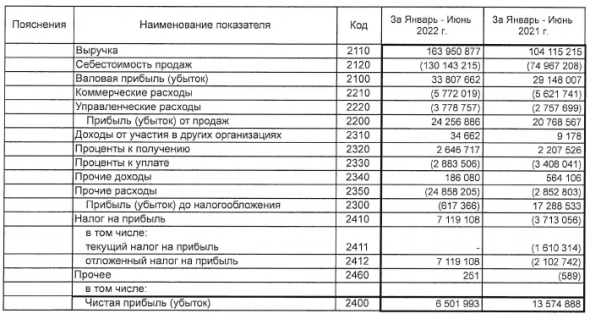

📊 Компания отчиталась по РСБУ за 2кв2022 года. Первый квартал прошел в хороших условиях, из-за этого его результаты не особо важны, поэтому высчитал результаты за 2кв2022 и сопоставил с прошлым годом:

Выручка: 75,2 млрд р (+33,3% г/г)

Себестоимость: 67,7 млрд р (+68% г/г) ❗

Операционная приб: 7,5 млрд р (-53% г/г) ❗

Коммерч. расходы: 2,8 млрд р

Управл. расходы: 2,3 млрд р

Прибыль от продаж: 2,4 млрд р (-79% г/г) ❗

ℹ️ Чистая во 2кв2022 прибыль была глубоко отрицательной, но она в данном случае не особо важна, так как у компании многомиллиардные «прочие расходы». Они не связанны с операционной деятельностью. Скорее всего, это списания, переоценки и т.д.

👆 Что мы видим сразу: выручка выросла, но себестоимость выросла сильнее. Операционная прибыль

( Читать дальше )

Блог им. TAUREN |⚡ Обзор отчета Русснефти за 1П2021

- 02 сентября 2021, 08:32

- |

Выручка за 1П2021: 124 млрд (+106% г/г)

Операционная прибыль: 22,2 млрд

Чистая прибыль: 13,6 млрд (против убытка в 17,4 млрд год назад)

Если скорректировать прибыль на отрицательные курсовые разницы, то получим: 15,8 млрд рублей за 1П2021. Сейчас капитализация компании 50 млрд р. Однако, при расчете прибыли на акцию, нужно учитывать почти 100 млн префов.

Скорректированная прибыль на акцию равна примерно 40 рублей. Т.е. P/E 1П2021 (скор.) = 4,25 к текущей цене.

🛢️ Объемы добычи нефти растут и цены на сырье благоприятны для компании.Если цены на нефть не будут падать ниже $60, а объемы будут продолжать расти, то во 2П2021 прибыль может составить >20 млрд рублей.

👉 А Fwd P/E2021 (скор) < 2.

Пока компания не платит дивиденды — сильного роста может не быть, но дешевле компаний на рынке просто пока не находил. Тем более, что Русснефть никогда не торговалась так дешево.

( Читать дальше )

Блог им. TAUREN |Цены на контейнерные перевозки растут / Русснефть выручка +73,3% (новости по компаниям в портфеле)

- 23 июля 2021, 12:11

- |

⚡️ Хорошая новость для Matson:

цены на морские перевозки China/East Asia to North America West Coast продолжили рост.

Цена фрахта в данном направлении составляет

$6 542 на 23.07.2021, по сравнению с $2 711 годом ранее.

✅📈Акции этой компании у меня есть уже несколько недель.

⚡️ Русснефть отчиталась за 1 полугодие 2021 по РСБУ.

— чистая прибыль за 6 мес 2021: 13,6 млрд рублей

— выручка: + 73,3% г/г

— сейчас капитализация компании 47,5 млрд рублей

✅📈 Купил пока на 2% от счета. История рисковая, но смотрится дешево. Основной риск в том, что пока не платит дивиденды она может торговаться как угодно.

подписывайтесь: t.me/taurenin

Блог им. TAUREN |ЧЁ КУПИТЬ? - Русснефть

- 03 июля 2021, 01:27

- |

Начну с Русснефти потому, что её практически нигде не упоминают.

Для тех, кто не знает — это нефтяная компания (97% выручки — продажа нефти).

Русснефть (RNFT)

Капитализация: 48,7 млрд р

Выручка 2020 г: 133,2 млрд р

P/B: 0,56, P/S:0,4

Прогнозный P/E за 2021 год: 2,4 (для обыкновенной акции)

Из позитивных моментов:

— Компания увеличила объем добычи нефти в июне 2021 на 19% г/г, но первое полугодие 2021 года объем добычи упал на 3,9% г/г. Снижение компенсируется значительным ростом цен на нефть.

— Хороший отчет по РСБУ за 1 кв 2021 года. Прибыль больше 6,2 млрд (+164% г/г). Во втором квартале ожидаются более сильные отчеты.

-Дешевая относительно других компаний нефтегазового сектора.

🔥 Если начнет платить дивиденды или делать обратные выкупы — может вырасти в разы.

Минусов тоже хватает:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс