Блог им. Sprilor |Покупки первой половины октября

- 14 октября 2025, 07:42

- |

Движение рынка вниз продолжается и в прошлый четверг я столкнулся с дилеммой. С одной стороны, до конца года хочу нарастить долю облигаций, как постоянного и предсказуемого источника пассивного дохода. Но с другой стороны, почти все акции сейчас находятся на настолько низких уровнях, что пройти мимо них невозможно.

И да, я ни в коем случае не говорю, что дальше рынок акций не уйдет проверять новое дно и что текущий размер индекса Московской биржи в 2 576 пунктов — прекрасный момент для разворота, поэтому в «денежный четверг» постарался найти баланс между своими хотелками и своим бюджетом.

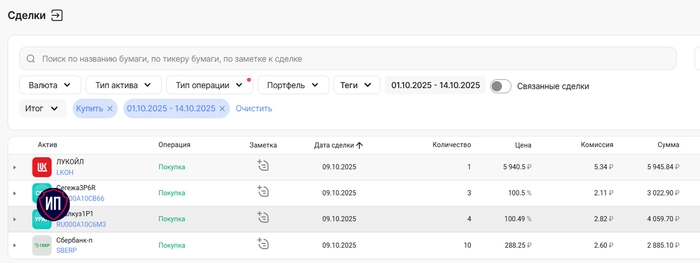

В итоге купил следующее.

1. Акции Лукойл

Идея заключается в погашении квазиказначейских акций, которое приведет к росту дивидендов на одну акцию при распределении. Компания выплачивает дивиденды с завидной стабильностью, поэтому всегда выглядит более выигрышно на фоне конкурентов и имеет место быть в портфелях инвесторов, которые придерживаются дивидендной стратегии инвестирования.

( Читать дальше )

- комментировать

- 2.8К

- Комментарии ( 0 )

Блог им. Sprilor |🏦Топ-5 облигаций банков с максимальным купоном

- 27 августа 2025, 07:37

- |

Инвестор всегда ищет баланс между доходностью и надёжностью. ОФЗ дают стабильность, корпоративные облигации дают повышенный риск. А где та самая «золотая середина»? Один из очевидных ответов — облигации банков.

Банки — системно значимые участники экономики, находятся под особым надзором ЦБ и государства. Для крупных банков риск дефолта ниже, чем у обычных компаний из реального сектора. При этом доходность облигаций финансового сектора выше ОФЗ.

Долговые бумаги финансового сектора востребованы практически всегда, а с учётом будущего потенциального снижения ключевой ставки на 200 б.п. (дефляция сильно помогает) доходность будет только снижаться, поэтому подобрал 5 выпусков разных банков с максимальным размером фиксированного купона.

1. МТС-Банк-001P-05 (RU000A10BJ85)

Дата погашения — 24.07.2026г.

Кредитный рейтинг — А

Выплата купона — 1 раз в год

Размер купона — 24,0%.

2. ГПБ-001Р-18Р (RU000A102DB2)

Дата погашения — 20.11.2030г, но в 2025г. нас ждет оферта

( Читать дальше )

Блог им. Sprilor |22% к погашению от Уральской стали

- 26 августа 2025, 07:36

- |

Еще один металлург на размещении, на этот раз это не Уральская кузница, разбор по которой делал совсем недавно, а его конкурент — Уральская сталь — металлургический комбинат в городе Новотроицк Оренбургской области, который специализируется на производстве стали и чугуна, такой типичный представитель черной металлургии.

Компания себя называет лидером российского рынка по производству мостовых сталей, что вполне соответствует действительности, ведь история компании насчитывает без малого 100 лет с момента открытия месторождения руды. На сейчас с использованием продукции компании было построено более 100 мостов, в том числе объекты Олимпиады в Сочи и мост на остров Русский.

👀Что там по выпуску УральскаяСталь-БО-001Р-05?

⚒Дата размещения — 29.08.2025 года, в последний торговый день этого лета.

⚒Дата погашения — 15.02.2028 года, как-то металлурги не дотягивают до 3-х летних размещений.

⚒Объем размещения — 3 000 000 000 рублей с номиналом в 1 000 рублей.

( Читать дальше )

Блог им. Sprilor |🧱Многоэтажная доходность по облигациям АПРИ

- 22 августа 2025, 07:35

- |

В прошлом месяце делал разбор компании АПРИ, а теперь пришло время посмотреть что за чудо чудное и диво дивное новый выпуск трехлетних облигаций компании.

За месяц существенно у АПРИ ничего не изменилось, она продолжает заниматься девелопментом жилой недвижимости в Челябинске, Екатеринбурге, Южном федеральном округе, а также в Приморском крае — на острове Русском. В 2024 году АПРИ заняла 24 место среди застройщиков России по объёму введённого жилья, а по Челябинску является застройщиком номер 1 уже порядка 10 лет.

Основной драйвер роста компании на ближайшие годы — строящийся всесезонный курортный комплекс ФанПарк. На строительство всегда нужны деньги и фондовый рынок всегда открыт для компаний, кредитовать которых или не хотят банки, или условия такого кредитования не устраивают заемщика.

👀Что там по выпуску АПРИ-БО-002Р-11?

🏠Дата размещения — 29.08.2025г., как раз есть время на взвешивание всех за и против.

🏠Дата погашения — 13.08.2028г.

🏠Объем эмиссии — 1 000 000 000 рублей, скромно, но мы не осуждаем.

( Читать дальше )

Блог им. Sprilor |🍎Последняя неделя июля принесла еще 9000+ рублей пассивного дохода

- 03 августа 2025, 13:39

- |

Продолжаю считать недельный пассивный доход. Это делать всегда интересно, но когда сумма показывает недельный рекорд, то начинаешь испытывать гордость за портфель.

На этой неделе на карту пришли 9 200 рублей в виде дивидендов и купонов. Самый главный эмитент еще не заплатил, но по другим крупным активам портфеля всё случилось как и было запланировано.

Учет инвестиций уже 5 лет веду в ИИ.

Главный денежный мешок рынка - Сургутнефтегаз. Мои 700 привилегированных акций принесли в общую копилку максимальный вклад. Жаль, что компания распределяет прибыль только раз в году. На префы компания направляет не менее 10% от чистой прибыли по РСБУ, по голосующим акциям дивиденды обычно в 5-8 раз меньше, поэтому держать их в портфеле не считаю целесообразным.

Вторая компания также из нефтегазовой сферы - Транснефть. Все голосующие акции находятся у государства, привилегированные — у остальных инвесторов. Одна из самых стабильных компаний нашего рынка в вопросе выплаты дивидендов, государство тут не обижает маленьких частных инвесторов (надеюсь, что рост налога на прибыль будет временным фактором) и направляет на выплату дивидендов от 50% чистой прибыли. Выплаты осуществляются раз в год, хотя планировали перейти на полугодовые выплаты, но что-то пошло не так.

( Читать дальше )

Блог им. Sprilor |5 субфедеральных облигаций с максимальной доходностью

- 15 июля 2025, 07:35

- |

Когда инвестор боится инвестировать в корпоративные облигации, а доходность по облигациям федерального займа оставляет желать лучшего, то можно выбрать третий вариант — субфедеральные облигации.

Субфедеральные облигации — это долговые ценные бумаги, которые выпускают субъекты РФ. Эти облигации иначе называют муниципальными, так как средства привлекаются как раз на решение важных региональных задач, таких как дороги, развитие культурного и туристического кластеров, покрытие дефицита или кассовых разрывов в региональном бюджете и прочие социально-экономические задачи.

Субфедеральные облигации зачастую имеют более высокую купонную доходность при достаточно низких рисках. Как правило, при оценке таких инструментов инвесторы даже не смотрят на уровень кредитного риска, ведь вероятность дефолта по региональным выпускам близка к вероятности дефолта страны в целом.

Кроме того, по муниципальным облигациям купонные выплаты производятся чаще, чем по ОФЗ, — ежеквартально, а в некоторых случаях даже ежемесячно. Сегодня подобрал для вас 5 субфедеральных выпусков со сроком погашения от 2 до 3 лет, которые идеально могут подойти в портфель любого инвестора (как с большим опытом инвестирования, так и без него).

( Читать дальше )

Блог им. Sprilor |5 облигаций для покупки здесь и сейчас

- 07 мая 2025, 12:11

- |

Если инвесторы сомневаются в выборе инструментов инвестирования, то «на помощь» ему обязательно придет брокер. Как в детском мультфильме о Черном Плаще «только свистни — он появится».

Сегодня как раз рассмотрим предложения аналитиков Цифра брокера — тут будут и разные отрасли, и разные сроки размещения, и даже разные валюты. Также не стоит забывать, что эпоха флоатеров мягко отошла на второй план, а важность инвестиционного рейтинга выросла всё сильнее.

1. ⛽Газпром капитал ЗО29-1-ДНациональное достояние хорошо не только как эффективная компания и один из главных доноров доходной части федерального бюджета. Газпром капитал собирает заемные средства для проектов Газпрома, имея наивысший кредитный рейтинг. А значит даже самые консервативные инвесторы могут рассмотреть этот выпуск себе в портфель.

Данный выпуск может заинтересовать инвесторов хорошей доходностью в валюте в размере 7,3% годовых. Идея в бумагах заключается в диверсификации портфеля в разрезе валют и неминуемом росте доллара до 96 рублей.

( Читать дальше )

Блог им. Sprilor |ВТБ - всё, везде и сразу

- 04 апреля 2025, 08:54

- |

Аналитики ВТБ подготовили актуальные идеи инвестирования на 2 квартал 2025 года. В своих прогнозах они отталкиваются от двух предположений: во-первых, что пик ключевой ставки уже достигнут и концу года ставка будет составлять 19%, а во-вторых, несмотря на ожидаемый курс 99 рублей за доллар к концу года, в течение 2 квартала нас ждет укрепление рубля за счет улучшения геополитической ситуации и снижения импорта.

Главное, что тут с аналитиками не поспоришь, я жду аналогичного сценария по ключевой ставке, но снижение в апреле-мае видится маловероятным. На тему геополитики рассуждать достаточно сложно, ведь все меняется каждый день, как, например, вчерашнее введение таможенных пошлин, которые также легко могут быть изменены или сняты через пару недель или месяцев.

ВТБ ставит приоритеты на следующие инструменты инвестирования.

1. Корпоративные облигации — классика инвестирования. Именно сейчас на рынке представлено достаточно большое предложение таких бумаг с кредитным рейтингом выше А и доходностью к погашению от 19 до 24%.

( Читать дальше )

Блог им. Sprilor |⚛️23,2% на атомных облигациях

- 14 марта 2025, 07:15

- |

Облигации атомных компаний привлекают внимание инвесторов своей надёжностью и стабильностью. Эти организации зачастую имеют государственные гарантии, а их деятельность напрямую связана с выполнением стратегически важных проектов — от строительства АЭС до экспорта ядерного топлива. Такая поддержка снижает кредитные риски и обеспечивает высокую предсказуемость выплат по облигациям.

Одной из таких компаний является Атомэнергопром (или Атомный энергопромышленный комплекс) — компания, консолидирующая гражданские активы российской атомной отрасли, входит в Государственную корпорацию по атомной энергии Росатом. Компания обеспечивает полный цикл производства в сфере ядерной энергетики, от добычи урана до строительства АЭС и выработки электроэнергии

👀Что там по выпуску?

☢Дата размещения — 17.03.2025г.

☢Дата погашения — 07.03.2027г., немного нестандартное двухлетнее размещение

☢Объем размещения — 20 000 000 000 рублей

💰Размер купона — купон плавающий, равен ключевой ставке с добавлением спреда в размере 220 б.п. При текущем уровне ключевой ставки атомные облигации будут приносить 23,2% годовых. Выносили облигации со спредом 270 б.п., но книгу закрыли на более низком уровне.

( Читать дальше )

Блог им. Sprilor |Рост портфеля. Итоги инвестирования в феврале 2025 года

- 06 марта 2025, 15:44

- |

Подвожу итоги инвестирования в феврале 2025 года. Наконец-то пассивный доход начал работать во всю силу, что привело к месячному росту на 6,5%.

Материалы не являются инвестиционной рекомендацией.

youtu.be/wBqEr7CY3ok

rutube.ru/video/a9cd5346ff8146fc2476080175a44081/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс