Олег Дубинский

Расходы Бюджета Прогноз ФНБ за 2026г Курс рубля

- 08 ноября 2025, 18:36

- |

Новые тренды в бюджетной политике

07 ноября 2025

Сбербанк КИБ

Расходы бюджета следующего года ожидаются на уровне 44,1 трлн руб., или 18,7% ВВП. Мы полагаем, что, как и в предыдущие годы, они окажутся выше, и в своем базовом прогнозе закладываем их на уровне 19,2% ВВП. Тем не менее расходы бюджета в 2026 году будут меньше, чем в этом и 2024. Эта же тенденция сохранится и в 2027-2028 гг. Это снизит инфляционное давление на экономику и минимизирует дефицит бюджета.

Дефицит бюджета в 2026 году, по нашим оценкам, составит 3,0% ВВП. Это выше оценок Минфина (1,6% ВВП), поскольку мы прогнозируем более низкую цену нефти ($47/барр. против $59/барр.) и видим риски увеличения расходов.

ФНБ страхует бюджет от рисков в краткосрочной перспективе. Ликвидная часть ФНБ к концу 2025 года оценивается на уровне $45 млрд. Этого вполне достаточно, чтобы гарантировать исполнение бюджета и поддержать рубль в 2026 году. Однако если цена на нефть в течение следующих трех лет окажется ниже $50/барр., то ликвидная часть будет полностью использована.

( Читать дальше )

- комментировать

- 738

- Комментарии ( 0 )

Сбербанк: самый стабильный рост за месяц

- 08 ноября 2025, 11:25

- |

Сбербанк

По дневным

Думаю, месяц назад начался растущий тренд, с 278р.

Если не произойдёт форс мажоров.

Впечатление, что идет накопление акций Сбербанка.

Возможно, перекладка из Лукойла в Сбербанк.

Для фондов важен не только рост, но и минимальность просадок.

Плавный рост может продлиться дольше.

Наличные: больше не становится

- 08 ноября 2025, 10:14

- |

Более 95% — это нал.

На сайте ЦБ публикуется еженедельно.

Рост нала — это позитив для рынка.

Но за год узкая база выросла всего лишь на 3 8%, ниже инфляции

Конечно, важнее агрегат М1 (нал. + средства на расчетных и накопительных счетах, т.е. деньги которые можно моментально использовать).

Но М1 ЦБ публикует ежемесячно, данных на 1 ноября пока нет.

Вывод

ЦБ продолжает жесткую денежно-кредитную политику.

Это негатив для фондового рынка.

Фактически, денег (с учетом инфляции) становится меньше

В октябре резко вырос кредит! Позитив для фонды!

- 08 ноября 2025, 00:04

- |

в октябре объем выданных кредитов физическим лицам

вырос относительно сентября на 11,5%

(+109,2 млрд руб. к сентябрю 2025).

Объем кредитования составил 1 061,8 млрд рублей что на 21,5% выше, чем в октябре 2024 года

Источник

frankrg.com/news/po-itogam-oktyabrya-2025-goda-obem-vydach-kreditov-sostavil-1-062-mlrd-rub

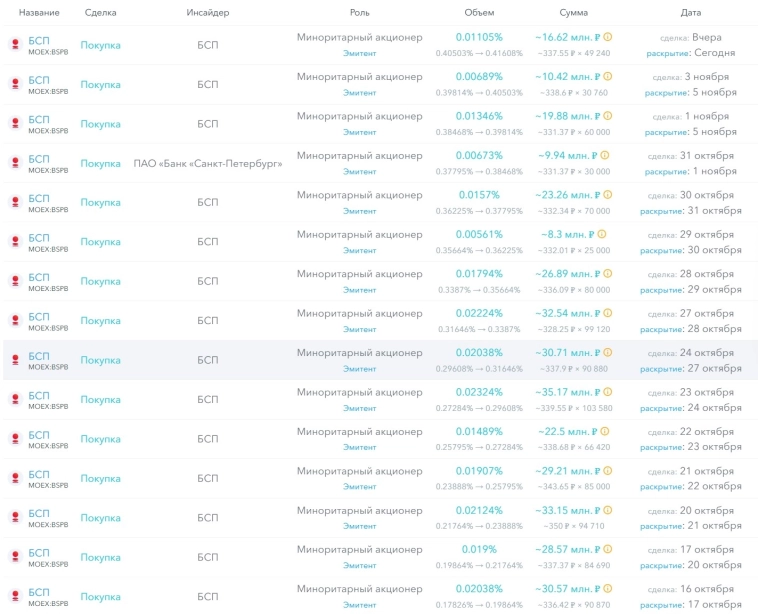

Инсайдерские покупки

- 07 ноября 2025, 23:12

- |

Инсайдерские покупки

(обработка информации с сайта раскрытия информации)

Мониторинг недельной инфляции

- 07 ноября 2025, 20:11

- |

С 28 октября по 5 ноября (мониторинг из-за праздника за 9 дней) 0,11%,

с 21 по 27 октября 0,16%,

с 14 по 20 октября 0,22%,

с 7 по 13 октября 0,21%,

с 30 сентября по 6 октября 0,23%

С начала месяца цены к 5 ноября выросли на 0,06%,

с начала года — на 5,23%.

Годовая инфляция 7,9%

Думаю,

бензин перестал дорожать

(вес в корзине 4,4%)

«Лукойл» прекратит работу в Молдове с 21 ноября

- 07 ноября 2025, 17:58

- |

«Лукойл» будет вынужден прекратить работу в Молдове с 21 ноября из-за санкций, введенных против компании США, сообщил на своей странице в Facebook министр энергетики Дорин Жунгиету. В опубликованном заявлении он отметил, что решение связано с блокировкой счетов и активов «Лукойла», а также с отказом управления по контролю за иностранными активами (OFAC) Минфина США разрешить продажу его зарубежных активов швейцарской Gunvor, основанной российским олигархом Геннадием Тимченко.

Министр подтвердил, что Кишинëв присоединяется к американским санкциям, но запросил у Вашингтона временное исключение, чтобы сохранить бесперебойное снабжение нефтепродуктами. По его словам, с 21 ноября компания не сможет обеспечивать Молдову бензином, дизельным топливом и керосином. «Лукойл» владеет сетью автозаправок и частным складом для заправки самолетов — единственным на территории аэропорта Кишинёва.

Жунгиету сообщил, что государство готовится выкупить инфраструктуру и запасы «Лукойла» в аэропорту, чтобы не допустить сбоев в поставках топлива и полетах.

( Читать дальше )

В США шатдаун, но инвесторы оптимистичны

- 07 ноября 2025, 17:51

- |

Опросы 60 000 инвесторов

В чём риск для России

Индикатор настроения AAII (Американская ассоциация индивидуальных инвесторов)

помогает оценить общее настроение инвесторов на фондовом рынке.

60 000 членов ассоциации принимают участие в опросе.

Еженедельно, по четвергам публикуют результат опроса в %

Данные за 6 ноября

Bearish, Красный график, 36.27%

Bullish, Голубой график, 37.97%

Больше месяца республиканцы с демократами по бюджету не договорятся,

шатдаун,

750 тыс. госслужащих зарплату не получают (например, авиадиспетчеры),

но оптимизм.

Для России,

если в США будут проблемы в экономике, то

риск продолжения падения цены нефти.

Как купить экскурсии в разы дешевле

- 07 ноября 2025, 14:33

- |

например

Типа турецкого диснейленда

Через гида по $65

Через местные агенства по $55

По вечерам — шоу.

Через Спутник по $11 на человека из Белека

Билеты и трансфер включены.

Оплата по факту (нет предоплаты).

Никого не рекламирую.

Но заплатить в 5 раз дешевле за то же самое, думаю, приятно.

Думаю, полезно, когда расходы оптимальны по соотношению цены и качества.

www.sputnik8.com/?source=google&medium=cpc&campaign=Search_Google_SputnikBrand|16686696860&keyword=sputnik8&campaign_id=16686696860&gbid=135861095238&adid=589768424283&banid=589768424283&kwid=kwd-742177414923&pos=&matchtype=p&srct=g&src=&devt=m&p1=zagolovok&p2=&agency&gad_source=1&gad_campaignid=16686696860&gclid=CjwKCAiAzrbIBhA3EiwAUBaUdXKSNscCnOW5_Y3Wcs_k68csETr1wYiO1iPfE4XlRXkIeynItgRfHBoCsqIQAvD_BwE

Так Трамп и Путин все-таки встретятся в Будапеште? Возможно!

- 07 ноября 2025, 09:56

- |

Трамп заявил о большом прогрессе в урегулировании украинского конфликта

США стремятся к урегулированию между Россией и Украиной, эта работа не завершена, но удалось добиться большого прогресса, заявил Трамп на встрече с лидерами стран Центральной Азии в Белом доме.

Трамп заявил, что США завершили восемь войн за восемь месяцев и хотят добавить к завершенным конфликтам еще один — украинский.

«Мы хотим увидеть завершение этой войны», — Трамп

Интересно, что именно имеет в виду Трамп, какой именно большой прогресс достигнут в конфликте Россия — Украина

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- eurrub

- EURUSD

- IMOEX

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- акции

- банки

- брокеры

- БСП

- бюджет

- бюджет РФ 2025

- валюта

- вклады

- Владимир Путин

- ВТБ

- Газпром

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- евро

- золото

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- мирные переговоры

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- отчеты МСФО

- офз

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- пошлины США

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- СВО

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- торговые войны

- Трамп

- трейдинг

- узкая денежная база

- Украина

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- экономика США

- юань