Олег Дубинский

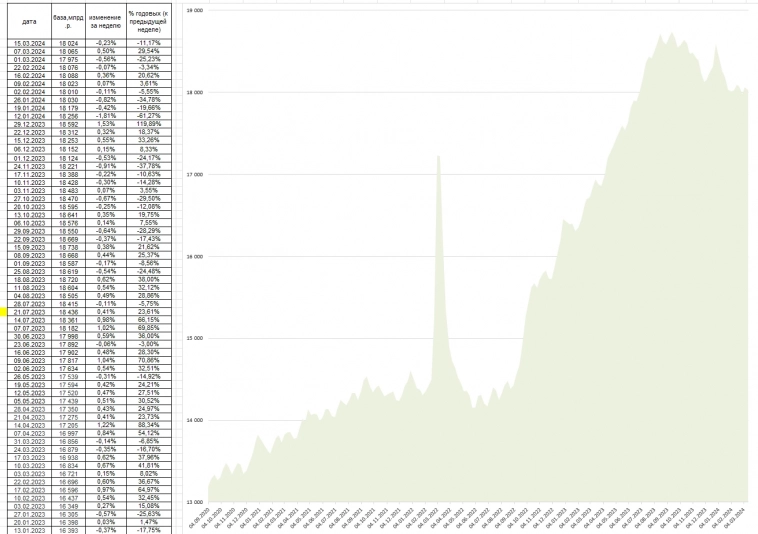

С июля 2023г. наличная денежная масса падает. Высокая ставка: люди кладут деньги под %. Динамика по М2 в России и в США.

- 25 марта 2024, 19:29

- |

включает выпущенные в обращение Банком России наличные деньги плюс

остатки средств на счетах обязательных резервов.

Более 90% узкой базы — это нал.

Еженедельно данные об узкой денежной базе публикует ЦБ России на своём сайте.

Обработал данные:

Денежная масса М2 — это доступные для платежа собственные средства плюс депозиты.

Напоминаю динамику по денежной массе М2.

За год, М2 в России растёт на 20% в год (до СВО росла на 10% в год),

в США за год М2 упала на 2%.

Красный график и правая шкала — это М2 рубли.

Зелёный график и левая шкала — это М2 доллары.

И на правой, и на левой шкале максимум больше минимума в 2 раза.

Наглядно, сравните М2 в России и в США.

( Читать дальше )

- комментировать

- Комментарии ( 7 )

Пик: "зачем козе баян"?

- 25 марта 2024, 15:58

- |

Девелопер «ПИК» не будет платить дивиденды за 2023 год

Совет директоров ПАО «ПИК-Специализированный застройщик» рекомендовал не распределять чистую прибыль компании по итогам 2023 года в размере 27,5 млрд рублей.

За 21г и за 22г ПИК также не платил дивиденды.

Долгосрочный тренд — боковик.

Денежный поток (FCF) отрицательный.

Высокий долг.

«На хрена козе баян?»

Зачем такая акция миноритарию?

Думаю, не нужна.

С уважением,

Олег

Рынок сегодня. Мнение. Как заработать.

- 25 марта 2024, 11:45

- |

Сегодня — боковик.

С точки зрения новичка,

купил за рубль, продал за 2,

на эти заработанные 2% можно отлично жить.

Индекс Мосбиржи: купил по 3250, продал по 3300+ и лафа!

Гарантированная доходность при такой стратегии — только у брокера и у биржи, комиссию они получат.

На самом деле, все изощреннее.

Снова — валютные отклонения на срочке.

На конференции smatr-lab в октябре рассказывал в к/т «Октябрь», как считать и на чём заработать.

Кто ищет, тот найдёт.

Снова, HKD по ЦБ в одну сторону, по споту — в другую.

Как заработать на срочке и как считать расчетную прибыль по конструкции?

Кто ищет, тот найдёт.

Возможности были и есть

(но стало сложнее заработать, надо «ловить» несоответствия).

22 июня снова расскажу как заработать.

Скачиваю по DDE серверу из QUIK в свой EXCEL, там видно, достаточная ли фора для открытии позиции.

А на фонде...

Думаю, самое безопасное — держать сильные акции, есть сейчас акции с растущими трендами.

Не только Сбер, Лукойл, Башнефть пр., чер.мет.

( Читать дальше )

Почему США выгодно, чтобы добыча нефти в России не падала и чтобы НПЗ в России работали. Личное мнение.

- 24 марта 2024, 18:50

- |

Друзья,

США выгодно, чтобы Украина не атаковала НПЗ и

чтобы Россия продавала много нефти.

В ноябре 2024г. — выборы Президента США.

Если галлон бензина и дизеля подорожает, то Байден проиграет выборы.

Думаю, что США заинтересован в росте издержек России, но не заинтересован в падении добычи нефти.

У многих американцев — большие и прожорливые машины.

Кроме того, подорожание нефтепродуктов ведёт к росту цен на логистику и, по цепочке, к росту общей инфляции.

В 2021г. Россия экспортировала 232,6 млн т нефти, 114,5 млн т нефтепродуктов.

В 2023г. Россия экспортировала 234,3 млн т нефти.

По нефтепродуктам цифру за 2023г не нашёл, но

нефтепродукты — тоже экспортный товар.

С уважением,

Олег

Мысли на будущую неделю. События на будущей неделе. Факторы за рост и против.

- 24 марта 2024, 15:16

- |

Возможно рынок ещё поколбасит

по причине теракта в Крокус и из-за геополитики и снова вверх.

25.03.2024

Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов НОВАТЭКа за 2023 г.

27.03.2024

ГОСА Черкизово.

В повестке вопрос утверждения дивидендов

28.03.2024

Роснефть рассмотрит вопрос выкупа акций с открытого рынка

Поддержка рынку.

Начинается дивидендный сезон.

Завтра — див. отсечка НОВАТЭКа, потом — остальные.

Начинает слабеть рубль.

Байбэки (Роснефть).

Факторы риска.

Геополитика, продажи (ребалансировка) ПИФов.

Вывод денег нерезидентами (в последние месяцы, минимально).

Индекс Мосбиржи по дневным (сейчас — сильная поддержка):

С уважением,

Олег

ММК: вероятно, пойдёт по пути Севстали (решат проблему с ФАС и начнут платить дивиденды). Вероятен рост на ожиданиях.

- 23 марта 2024, 22:37

- |

Севсталь разобралась с ФАС по обвинению в завышению цен в 2021г.

(ФАС обвинял Севсталь, НЛМК, ММК в договорённостях и

использовании доминирующего положения на рынке для завышения цен,

штраф на СевСталь был 8 млрд. руб., это около 3% чистой прибыли за 2021г.).

Севсталь стала платить дивиденды.

Всё это — в цене.

ММК в апреле будет разбираться с ФАС.

И в апреле будет рассмотрен вопрос выплаты дивидендов.

Вероятно, дивиденды будут.

Но пока это — ожидания.

Рынок растёт на ожиданиях.

Поэтому, думаю, в ближайший месяц ММК может быть лучше рынка.

Но.

Дивиденды ММК могут быть намного меньше, СевСталь.

Свободный денежный поток (FCF) ММК 30 млрд. руб., а СевСталь 300 млрд руб.

С уважением,

Олег

Идеи на Рынке Лукойл Татнефть Башнефть Сбер Мосбиржа ПИФы Дивиденды Валюты ФРС ЦБ

- 23 марта 2024, 14:43

- |

Друзья,

в этом видео

рассказываю своё мнение по рынку.

Заседание ФРС

Ставку ожидаемо оставили 5,25% (депозитная) и 5,50% (кредитная).

Ожидания: 2 – 3 снижения ставки до конца 2024г. (по 0,25%).

Заседание ЦБ России.

Ставку ожидаемо оставили 16,00% (депозитная) и 5,50% (кредитная).

Ожидания: 2 – 3 снижения ставки до конца 2024г. (по 0,25%).

ЦБ России говорит, что цель по инфляции в 4% годовых может быть достигнута уже в конце 2024г.

Но банки в это не верят, потому что ОФЗ на этой неделе падали, а доходность и росла.

Например, ОФЗ 26238 (погашение 15 мая 2041г.)

уже по 60,22% номинала (доходность 13,33%).

ПИФЫ (негатив).

Во вторник, 19 марта, президент РФ Владимир Путин вывел из-под действия указа №520 сделки ПИФов, в активах которых есть акции в стратегических компаниях в пределах 1% от капитала. О чём Указ №520. Указ № 520 от 5 августа 2022 года запрещает нерезидентам из недружественных стран продавать активы без специального разрешения главы государства.

( Читать дальше )

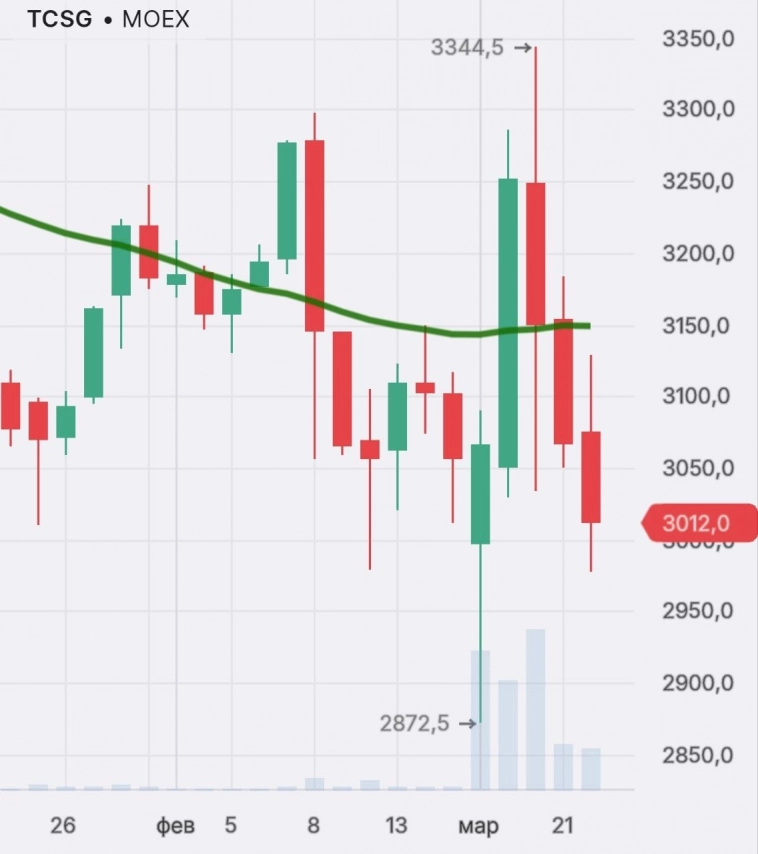

ТКС: и всё-таки, после переезда в российскую юрисдикцию, падает. Почему по текущей цене не куплю.

- 23 марта 2024, 11:12

- |

Оборот по ТКС был более 25% от общего оборота по акциям на Мосбирже.

Мысль про падение после перехода в российскую юрисдикцию пока подтверждается

15 февраля = 3057

22 марта = 3012

Пока, минус 1,5%

Продолжаю считать, что среднесрочно лезть в ТКС + Росбанк не целесообразно.

Совет директоров «ТКС Холдинга» определил цену размещения и объем допэмиссии для поглощения Росбанка.

Цена размещения 3426 руб. Максимальный размер допэмиссии —130 млн акций.

Максимальный размер допэмиссии — 442 млрд руб. (текущая капитализация Росбанка 634 млрд руб.).

Не куплю.

Предпочитаю банки с P/BV около 1 или ниже (если фундамент крепкий):

Сбер, БСП банк.

У ТКС + Росбанк P/BV будет выше 2.

Да, ТКС был IT (IT по мультипликаторам дороже).

Учитывая, что новый банк — не IT (потому что Росбанк — классический банк с классическими банковскими клиентами),

учитывая доп. эмиссию ТКС для покупки Росбанка,

по текущей цене не куплю.

( Читать дальше )

Парадокс инфляции. Не верят банки своему ЦБ. Про ОФЗ.

- 22 марта 2024, 15:04

- |

ОФЗ 26238

492 166, по 60,469% + НКД 21,4р,, т.е. по 626,09р. за ОФЗ = 308 140 тыс. руб.

Кстати, RGBI растёт, но этот ОФЗ минус 0,99%.

Всё доходнее и доходнее, уже 13,29% доха.

А ЦБ всё про инфляцию 4%.

А где очередь покупателей доходности 13,29% на 17 лет,

если инфляция будет 4% совсем скоро, к концу 2024г. ?

ОФЗ 26238

по дневным

(погашение 15 мая 2041г.):

Основные «игроки» на рынке ОФЗ — банки.

ВЫВОД.

Банки не верят своему ЦБ, что к концу 2024г. инфляция будет 4%.

С уважением,

Олег

ЦБ России: комментарии к решению о сохранении ставки 16%

- 22 марта 2024, 13:40

- |

БАНК РОССИИ ОЖИДАЕМО СОХРАНИЛ КЛЮЧЕВУЮ СТАВКУ НА УРОВНЕ 16%

ЦБ РФ СОХРАНИЛ ФРАЗУ О ПРОДОЛЖИТЕЛЬНОМ ПОДДЕРЖАНИИ ЖЕСТКИХ ДЕНЕЖНО-КРЕДИТНЫХ УСЛОВИЙ ДЛЯ ВОЗВРАТА ИНФЛЯЦИИ К ЦЕЛИ.

ТЕКУЩЕЕ ИНФЛЯЦИОННОЕ ДАВЛЕНИЕ ПОСТЕПЕННО ОСЛАБЕВАЕТ, НО ОСТАЕТСЯ ВЫСОКИМ.

ЦБ РФ ВНОВЬ НЕ ДАЛ НАПРАВЛЕННОГО СИГНАЛА ПО ДКП В ЗАЯВЛЕНИИ ПО ИТОГАМ СОВЕТА ДИРЕКТОРОВ.

ЦБ РФ СОХРАНИЛ ПРОГНОЗ ПО ИНФЛЯЦИИ НА 2024Г НА УРОВНЕ 4-4,5%

(за кого они держат слушателей, с такими прогнозами ?)

ПОКА ПРЕЖДЕВРЕМЕННО СУДИТЬ О ДАЛЬНЕЙШЕЙ СКОРОСТИ ДЕЗИНФЛЯЦИОННЫХ ТЕНДЕНЦИЙ

НА СРЕДНЕСРОЧНОМ ГОРИЗОНТЕ БАЛАНС РИСКОВ ДЛЯ ИНФЛЯЦИИ ОСТАЕТСЯ СМЕЩЕННЫМ В СТОРОНУ ПРОИНФЛЯЦИОННЫХ.

ЖЕСТКОСТЬ РЫНКА ТРУДА ВНОВЬ УСИЛИЛАСЬ

В I КВАРТАЛЕ 2024 ГОДА ЭКОНОМИКА РФ ПРОДОЛЖАЕТ БЫСТРО РАСТИ

ЦБ РФ НАБЛЮДАЕТ УСКОРЕНИЕ НЕОБЕСПЕЧЕННОГО ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ

С уважением,

Олег

теги блога Олег Дубинский

- Brent

- CFTC

- Cftc cot

- CNYRUB

- COT отчет

- Dow Jones

- IMOEX

- M2

- NASDAQ

- rgbi

- RGBI Рубль Si

- RVI

- S&P500

- S&P500 фьючерс

- Si

- usd

- акции

- банки

- башнефть

- брокеры

- бюджет

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- дивиденды

- доллар

- доллар рубль

- евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- МТС

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- оффтоп

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- рэй далио

- санкции

- Сбер

- сбербанк

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- СПБ биржа

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- форекс

- ФОРТС

- Фосагро

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- ЦБ РФ ставка инфляция

- экономика России

- юань

- Яндекс