Блог им. OlegDubinskiy |Разбор отчётов CFTC: рост индекса доллара, рубль стабилен, плавный вывод денег институционалами из акций.

- 09 октября 2021, 20:01

- |

Его выпускает Комиссия по торговле товарными фьючерсами (CFTC).

Отчет содержит реальные данные по объемам позиций трейдеров на фьючерсных рынках США.

Мелкие участники рынка не отчитываются и в отчете их позиции называются non reportable.

(разница между общим количеством контрактов и количеством контрактов, по которым отчитались)

Отчеты COT публикуется раз в неделю

на официальном сайте Комиссии по торговле товарными фьючерсами (CFTC)

в текстовом формате в ночь с пятницы по субботу МСК.

По субботам скачиваю цифры с сайта CFTC

в свой excel, в excel сделал формулы для обработки информации.

Проанализировал отчеты СОТ (CFTC).

Скачиваю с сайта CFTC в excel.

Подробнее, за 12 минут, на youtube

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

Если лонгов больше, цифра зеленая.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. OlegDubinskiy |Каждый раз в похожих ситуациях, рынок ведёт себя по разному.

- 15 сентября 2021, 09:31

- |

проблема в том, что каждый раз при сложностях в экономике, рынок ведёт себя по разному.

Интересуюсь историей.

Похожая ситуация была в США после 2 мировой войны (после войны, и при инфляции выше 10%, и при дефляции, США не менял ставку, которая была низкой еще 2 года по окончании 2 мировой, ставка ФРС стабильно была около 2%и начала рост в 1948г.) и после Вьетнамской войны.

Covid для экономики — как мировая война.

После поражения во Вьетнаме, в США тоже напечатали тьму денег.

В августе 1971г. Никсон отменил золотой стандарт (чтобы США не растранжирили золотой запас),

сразу после отмены зол.стандарта на фоне рецессии в экономике пошёл бешенный рост.

А потом — боковик в 1970-е, на несколько лет.

И от роста ден.массы, пошла 2-значная инфляция, которую прекратил Пол Волкер через ужесточение ДКП и медвежий рынок около 1980-1981г.

В 1970-е в США при инфляции более 10% в год, был боковик на несколько лет с коррекциями процентов по 30-40% (изучал график Dow Jones).

( Читать дальше )

Блог им. OlegDubinskiy |Американцы считают нефтегаз неперспективной отраслью ? Разбираю DowJones Oil & Gas.

- 28 августа 2021, 15:08

- |

Dow Jones Oil & Gas по недельным с 2008г.:

тренд не растущий.

( Читать дальше )

Блог им. OlegDubinskiy |Разбор отчётов СОТ: плавный вывод денег институционалами, всё спокойно. Индекс доллара вверх, с откатами.

- 22 августа 2021, 23:55

- |

Его выпускает Комиссия по торговле товарными фьючерсами (CFTC).

Отчет содержит реальные данные по объемам позиций трейдеров на фьючерсных рынках США.

Мелкие участники рынка не отчитываются и в отчете их позиции называются non reportable.

(разница между общим количеством контрактов и количеством контрактов, по которым отчитались)

Отчеты COT публикуется раз в неделю

на официальном сайте Комиссии по торговле товарными фьючерсами (CFTC)

в текстовом формате в ночь с пятницы по субботу МСК.

По субботам скачиваю цифры с сайта CFTC

www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm

в свой excel, в excel сделал формулы для обработки информации.

Проанализировал отчеты СОТ (CFTC).

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт, графики, расчёт корреляции и др.

Подробно разбираю динамику изменения позиций участников рынка по индексам, валютам и нефти на youtube.

( Читать дальше )

Блог им. OlegDubinskiy |отчёты СОТ: крупняк позитивен в S&P500, Dow Jones, негативен в Nasdaq, институционалы увеличивают ставки на рубль

- 29 мая 2021, 19:31

- |

на официальном сайте Комиссии по торговле товарными фьючерсами (CFTC) в текстовом формате

www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm

CFTC (Commodity Futures Trading Commission) —

независимое агентство при правительстве США, которое регулирует рынки фьючерсов и опционов.

Еженедельно анализирую отчёты COT (Commitments of Traders) по фьючерсам: данных отчётах можно найти количество открытых контрактов (открытый интерес, ОИ) участников торгов и изменения.

Необходимость данных отчетов заключается в том, что все участники рынках, разделенные на несколько групп,

отчитываются о своих открытых позициях.

Американское законодательство обязывает крупных участников рынка отчитываться о своих позициях.

( Читать дальше )

Блог им. OlegDubinskiy |экономика США во 2 мировой и сразу после, 1940-е: что было в экономике США и на рынках, много общего с экономикой пандемии

- 09 мая 2021, 10:09

- |

Желаю Вам и Вашим близким Здоровья, Успеха и хорошего настроения !

Изучать историю полезно, чтобы понять, что может произойти в будущем.

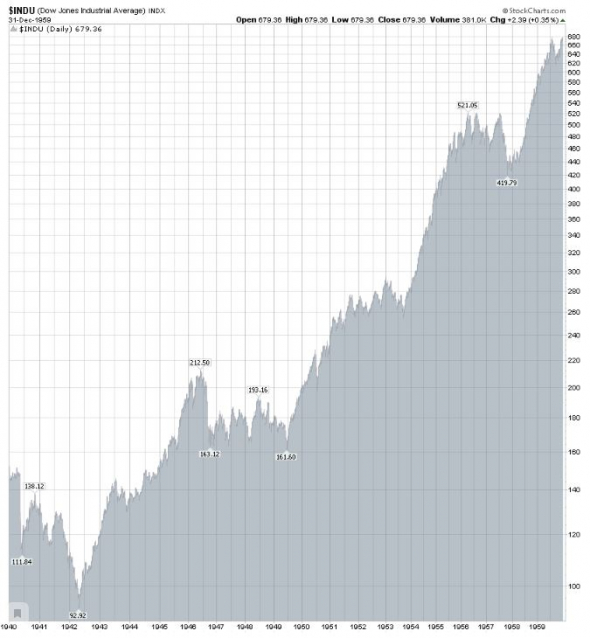

Полностью перевёл статью Рэя Далио про военную экономику, добавил графики DowJones за военные и послевоенные годы

(пандемия для экономик — это как война), выложил на Яндекс Дзен.

zen.me/kp9KIxx5

После 2 мировой войны экономика США скатилась в рецессию

(из — за уменьшения оборонных заказов),

коррекция по индексу Дой Джонса была долгой и плавной в пределах 20%, доллар при этом укреплялся.

Доу Джонс в 1940 — 1960-е.

Обычно, то, что ждёт большинство, не происходит.

Многие ждут армагеддона и обвала рынков: не факт, что сценарий будет таким уж экстремальным.

Возможно, как во 2 половине 1940-х на падении пандемии будет боковик на несколько лет

(учитывая рекордную по мультипликаторам оценку рынка США).

Конечно, боковик с коррекциями, процентов по 20, не не медвежий рынок.

А по поводу золота: капитализация крипты составляет 12% от капитализации рынка золота.

Думаю, что крипта отобрала часть оборота с рынка золота

(хотя криптой владеют, в основном, поколение Z и миллениалы, а

золото — более надёжный, консервативный инструмент и долгорочно, конечно, растёт).

( Читать дальше )

Блог им. OlegDubinskiy |Обзор рынков: Рэй Далио, Уоррен Баффет, динамика денежной массы, личное мнение

- 05 мая 2021, 23:13

- |

Только что выложил на youtube короткий выпуск, состоит из 3 частей:

- перевод статьи Рэя Далио про сравнение политики Байдена и политики Рузвельта, рынок в 1940-е годы (знание похожих периодов в прошлом помочь понять, что может произойти в будущем),

- Уоррен Баффет, советы инвесторам, сделанные в 2021г, коротко о послании акционеров Berkshire Hathaway, советы по формированию портфеля акций,

- где в России деньги, динамика денежной массы в США и в России.

В всех частях — личное мнение о рынке и текущей ситуации.

Приглашаю в чат (он растёт, уже более 690 трейдеров).

Рекламы нет, ничего на telegram не продаю, просто хобби. t.me/OlegTradingCha

Приглашаю в telegram t.me/OlegTrading

С уважением,

Олег.

Блог им. OlegDubinskiy |Мнение о рынках, рубле и долларе. Как буду формировать портфель после коррекции (пока в $). Метод безопасной ставки вывода средств.

- 30 марта 2021, 21:51

- |

Сейчас рынки перегреты и высокая вероятность коррекции, особенно с мая

(поговорка «sell in may and go away»).

О высоких рисках говорят рост индекса доллара с 2021г. и

начало мирового цикла ужесточения денежно — кредитной политики (ДКП).

Индекс доллара по дневным.

Об ужесточении ДКП во всем мире говорят следующие шаги:

- Ужесточение норм резервирования в США. Федеральная резервная система отказалась продлить льготное требование к размеру резервного капитала, действовавшее во время пандемии (SLR). С 1 апреля 2020г. по 31 марта 2021г. ФРС позволила банкам исключить казначейские обязательства и депозиты в банках ФРС из расчета коэффициента кредитного плеча. Действие послабления, в течение которого банки были освобождены от соблюдения нормативных требований SLR (дополнительного коэффициента левериджа) истекает 31 марта/

- Повышение ставок ЦБ развивающихся стран (Россия, Украина, Турция, Бразилия и др.).

- Сворачивание QE Банком Канады.

- Активизация экономической войны США и Китая.

( Читать дальше )

Блог им. OlegDubinskiy |Что покупать в среднесрочку фондам? Индексный портфель иностранных акций на Мосбирже.

- 29 марта 2021, 07:06

- |

С одной стороны, много кэша у управляющих фондами и у физиков, вангующих про скорый обвал.

Этот кэш ждет удачную торку входа.

С другой стороны, короткие облигации малодоходны, длинные облигации — в падающем тренде, а многие акции перегреты.

Временно держать часть средств в кэше? (временно, это возможно, многие фонды увеличивают долю кэша)

А российские акции не перегреты, но, если будет коррекция в США и ЕВропе, то эта коррекция распространится на весь мир.

РТС на падении США, в большинстве случаев, падает быстрее, чем американские индексы.

Представьте, что Вы — управляющий фондом, Вам нужны диверсификация и хорошие коэффициенты альфа, бета.

Драг. металлы с августа 2020г. не растут, реальная (за вычетом инфляции) доходность облигаций отрицательная.

Учитывая, что большинство фондов проигрывают индексам, рассмотрим индексные акции.

Рассмотрим индексы (индексный портфель),

отсортированные по весам составляющих их компаний, начиная с максимального веса.

Dow Jones (30 компаний).

( Читать дальше )

Блог им. OlegDubinskiy |Дальние фьючи в США массово закрывают (летом - высокий риск инфляции и страха). Вспомним хайповое настроение 2008г.

- 28 марта 2021, 10:04

- |

Коллеги,

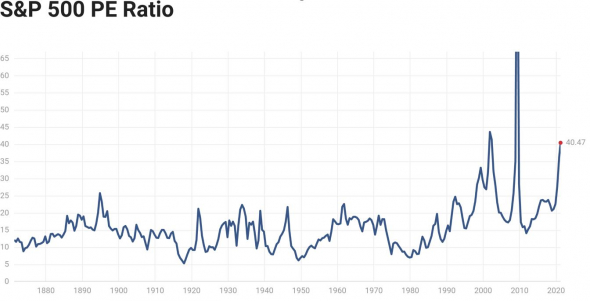

P/E индекса S&P 500 уже выше 40 (средний 15, исторический max 123).

По индикатору Баффета (отношение капитализации к ВВП),

сейчас оценка мировых рынков акций на историческом максимуме.

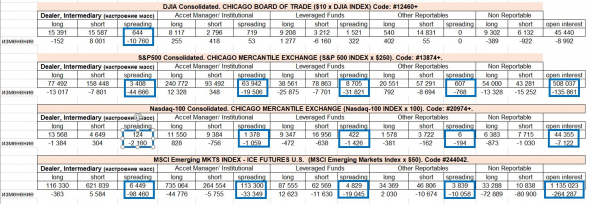

Все группы участников рынка закрывают длинные фьючерсы, но в апреле еще вероятен рост

(spreading — это контракты на покупку и одновременно

такое же количество контрактов на продажу, но с разными датами экспирации, т.е. сезонные стратегии,

информация из последнего отчета CFTC,COT, выделил закрытие spreading к предыдущей неделе).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс