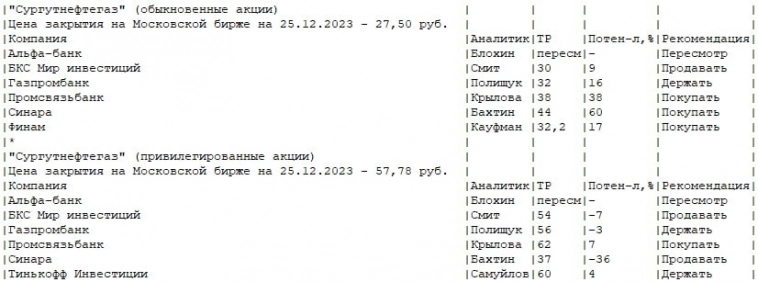

Новости рынков |Текущие рекомендации инвестдомов по акциям Сургутнефтегаза

- 27 декабря 2023, 13:45

- |

- комментировать

- Комментарии ( 3 )

Новости рынков |Аналитики, опрошенные РБК, пессимистично смотрят на акции Газпрома в 2024г, в среднем ожидая курс бумаг по 180 руб и дивы за 2023г в размере 20 руб

- 17 декабря 2023, 09:36

- |

По мнению аналитика ИК «Велес Капитал» Елены Кожуховой, в целом у «Газпрома» на данный момент отсутствуют драйверы для среднесрочного восходящего движения и, соответственно, нет поводов для наращивания покупок инвесторами. В 2024 году на «Газпром» и другие российские газовые компании может негативно повлиять усиление санкционного давления и высокие процентные ставки, что будет ограничивать возможности по дивидендным выплатам, отмечает она.

Инвестиционный стратег «Алор Брокера» Павел Веревкин: «Немного сгладить ситуацию помогают значительные дивидендные потоки от «Газпром нефти» и других дочек. «По нашему мнению, справедливая цена акций «Газпрома» находится в районе ₽150.»

( Читать дальше )

Новости рынков |"ВТБ Мои Инвестиции" назвали самые выгодные активы для вложений в 2024г

- 08 декабря 2023, 14:33

- |

Начало 2024 года — привлекательная точка для входа в рынок замещающих облигаций, учитывая планируемое замещение российских корпоративных и суверенных еврооблигаций, а также укрепившийся курс рубля.

По мнению экспертов брокера, интерес для вложений в следующем году также представляют фонды денежного рынка. Такие фонды оптимальны для частного инвестора с точки зрения риска, высокой ликвидности и максимальной доходности.

Эксперты полагают, что средний курс доллара к рублю в 2024 году составит ₽90. К концу 2024 года пара доллар/рубль будет находиться около уровня ₽92. По прогнозам, курс рубля к юаню в среднем за год составит ₽12, а к концу года пара юань/рубль будет торговаться около уровня ₽12,3.

Средняя цена нефти марки Brent в 2024 году, по прогнозам экспертов, составит около $87 за баррель.

( Читать дальше )

Новости рынков |Альфа-банк повысил прогнозную стоимость обыкновенных акций Сбера с 320 до 365 руб (апсайд 35%), префов - с 315 до 365 руб, рекомендация "выше рынка" подтверждена

- 08 декабря 2023, 13:31

- |

www.tinkoff.ru/invest/social/profile/FONDs/51c70085-945d-447e-8908-cf6c32bfda77/

Новости рынков |📉ИнтерРАО сегодня -1,3% до 4 руб/акция. Аналитики БКС подтвердили рекомендацию "покупать" с целью 5,9 руб, SberCIB ждёт 6,92 руб

- 04 декабря 2023, 14:52

- |

БКС Мир инвестиций" («БКС МИ») подтверждает рекомендацию «покупать» для акций Интер РАО с целевой ценой 5,9 рубля за штуку, что предполагает потенциал роста 43% с текущих уровней, сообщается в обзоре инвесткомпании.

«По итогам года хорошие показатели 3К23 и потенциально сильный 4К23, скорее всего, обеспечат прибыль на уровне прошлого года (или даже выше) и соответствующие выплаты дивидендов», — пишет аналитик Дмитрий Булгаков. — «Генерирующее подразделение остается под давлением из-за снижения платежей по ДПМ, сбытовое — чувствует себя хорошо, инжиниринг и энергомашиностроение становятся тоже вполне существенными для компании в целом».

( Читать дальше )

Новости рынков |Альфа-банк поднял рекомендацию для акций Магнита до "выше рынка", прогнозная стоимость повышена с 6250 руб до 8350 руб за шт

- 24 ноября 2023, 11:14

- |

www.interfax.ru/business/Альфа-банк поднял рекомендацию для акций «Магнита» до «выше рынка», сообщается в обзоре банка.

Прогнозная стоимость этих бумаг также была повышена с 6250 рублей до 8350 рублей за штуку за счет снижения количества акций в обращении на фоне выкупа.

«На наш взгляд, основное внимание рынка будет приковано к денежной позиции компании (299 млрд рублей на 30 июня 2023 года) и генерации свободного денежного потока. По нашим оценкам, доходность СДП в 2023-2024 годах составляет 15-16% при росте выручки на 7-10% и марже EBITDA на уровне 6,5%. Чистый долг/EBITDA прогнозируем на комфортном уровне — 0,6-0,8х на конец 2023 года — в 2024 году. Таким образом, в ближайшие годы у „Магнита“ будет возможность обеспечить дивидендную доходность на уровне 17-19%. Полагаем, что раскрытия существенных фактов о движении денежных средств с дочерних компаний на ПАО „Магнит“ станут индикаторами будущих дивидендов», — говорится в отчете аналитиков Альфа-банка.

Новости рынков |📈Акции Сургутнефтегаза рванули вверх после выхода прогнозов аналитиков касаемо отчетности по РСБУ за 3кв2023г: обычка +2,95%, префы +3,33%

- 17 ноября 2023, 13:27

- |

Оценка финансовых результатов «Сургутнефтегаза» по-прежнему остается задачей «со звездочкой», за которую берутся далеко не все эксперты. Отдельные аналитики из числа опрошенных «Интерфаксом» дали рынку ориентир чистой прибыли по РСБУ за III квартал в размере 395 млрд рублей, выручки — 664,5 млрд рублей.

Прогнозировать динамику показателей не представляется возможным: в 2022 году компания не раскрывала промежуточные отчеты по РСБУ, а предшествовавшие годы тоже далеки от характеристики «типичные» из-за коронавирусного кризиса. В пересчете показателей на 9 месяцев 2023 года такой консенсус-прогноз предполагает 1,24 трлн рублей чистой прибыли, что превышает значение за весь 2022 год — 60,73 млрд рублей (аналитики Промсвязьбанка отмечали, что прибыль за 2022г «схлопнули» валютная переоценка и новый стандарт бухучета по переоценке основных средств). Ситуация с выручкой более сбалансированная: средняя оценка аналитиков по итогам января-сентября — 1,57 трлн рублей, в то время как за весь прошлый год компания выручила 2,33 трлн рублей.

( Читать дальше )

Новости рынков |Топ-5 самых интересных акций на горизонте 6-12 мес, по мнению аналитиков, опрошенных РБК Инвестициями: Лукойл, Транснефть, Совкомфлот, Полюс, Северсталь

- 03 сентября 2023, 19:35

- |

1. Лукойл. Акции нефтяного гиганта назвали большинство опрошенных экспертов. «Дивидендная база уже оценивается в ₽600 на акцию, а по итогам года может достичь ₽1000», — подсчитал инвестиционный стратег «Алор Брокера» Павел Веревкин.

Потенциал роста акций ЛУКОЙЛа:

— «Алор Брокер»: целевая цена — ₽8500, потенциал роста 24,65%;

— ПСБ: целевая цена — ₽7950, потенциал роста 16,58%;

— УК «Система Капитал»: акции ЛУКОЙЛа могут вырасти на 20-30% на фоне слабого рубля, восстановления цен на нефть и таких корпоративных факторах, как анонс дивидендных выплат;

( Читать дальше )

Новости рынков |Отчетность Лукойла позволяет предположить промежуточные дивиденды в размере 547 руб на акцию — консенсус-прогноз аналитиков, опрошенных Интерфаксом

- 30 августа 2023, 14:53

- |

Финансовые результаты "ЛУКОЙЛа" по МСФО в первом полугодии оказались выше ожиданий рынка, что дает надежду инвесторам на промежуточные дивиденды. Выплаты — даже с учетом возможного выкупа акций у нерезидентов — могут составить 547 руб./а, свидетельствует консенсус-прогноз «Интерфакса», составленный на основе расчетов аналитиков инвесткомпаний и банков.

www.interfax.ru/business/

Новости рынков |До конца года индекс S&P 500 может подняться всего на 2,5% (конец года индекс завершит на уровне 4496п) — аналитики, опрошенные Reuters

- 23 августа 2023, 20:57

- |

Американские акции до конца 2023 года продемонстрируют лишь незначительный рост с текущих уровней, свидетельствуют данные опроса аналитиков Reuters. Большинство стратегов отнесли к наибольшим рискам для рынка инфляцию и высокие процентные ставки. Опрос проводился с 9 по 22 августа, в нем участвовал 41 эксперт.

Согласно среднему прогнозу аналитиков, индекс S&P 500 (SPX) завершит 2023 год на уровне 4496 пунктов, что примерно на 2,5% выше уровня закрытия торгов во вторник, 22 августа. В целом за весь год индекс S&P 500 прибавит примерно 17%, прогнозируют эксперты.

В Wells Fargo ожидают, что индекс S&P 500 к концу этого года составит от 4000 до 4200 пунктов.

В UBS прогнозируют, что индекс S&P 500 завершит год на уровне 3900 пунктов.

В то же время аналитики Credit Suisse повысили прогноз по индексу S&P 500 на конец года с 4050 до 4700.

quote.ru/news/article/64e60d1e9a79475e54cc7143

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс