Блог им. Klinskih-tag |Мои планы и размышления на 2023 год

- 31 декабря 2022, 15:50

- |

🔸 Странное ощущение, что хуже уже не будет (я про российский фондовый рынок сейчас). Что автоматически настраивает на позитивный лад и хоть немного заряжает оптимизмом. Но при этом я закладываю сценарий, что СВО — это надолго.

🔸 Долю российских акций в портфеле планирую сократить до 60%. Остальную часть хочу выделить под облигации, валюту и зарубежные акции (если решусь возвращаться туда через зарубежного брокера).

🔸 Всерьёз задумался о диверсификации, в том числе через реальные активы. Но время для покупки недвижимости сейчас не самое подходящее, рынок должен немного охладиться. Да и хотелось бы понять, какие российские губернии будут наиболее безопасными для инвестиций в квадратные метры. Времена нынче напряжённые.

Задачи:

🔸 Продолжить «перетряску» своего инвестиционного портфеля, по мере появления ясности относительно перспектив той или иной российской компании в новой реальности. На текущий момент в этой системе уравнений по-прежнему слишком много неизвестных, однозначности мало.

🔸 Делать ставку на дивидендные истории и облигации с двузначной доходностью.

🔸 Заниматься спортом 2-3 раза в неделю.

🔸 Выезжать периодически на отдых и уделять время детям. Это самое главное в жизни, рынки — вторично.

🔸 Максимально беречь здоровье, оно не вечное. Здоровый отец — это счастье в семье и залог благополучия. Но при этом не входить в крайности, винотерапию доктор не отменял.

🔸 Прокачивать Инвестируй или проиграешь и радовать вас аналитикой. Несмотря на все сложности 2022 года, нам удалось сохранить своих подписчиков, и даже приобрести новых. Спасибо, что остаётесь с нами!

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 8 )

Блог им. Klinskih-tag |Отставить панику!

- 14 января 2022, 23:59

- |

Писать много букв я поленился в пятницу вечером, поэтому традиционный корвалол-пост на этот раз будет в форме видеообращения:

( Читать дальше )

Блог им. Klinskih-tag |ГЭХ: кто из дочек всех милее?

- 18 февраля 2019, 14:01

- |

==============================

По мотивам поста

=====================================

Сегодня на официальном сайте Газпромэнерхолдинга (ГЭХ) появился прогноз по чистой прибыли Мосэнерго, ОГК-2 и ТГК-1 по РСБУ за 2018 год. Чем примечательна эта информация, скажете вы? А я отвечу: согласно последним официальным заявлениям главы ГЭХ Дениса Фёдорова, дивиденды за 2018 год будут рассчитываться именно исходя из бухгалтерской отчётности по российским стандартам, а значит из представленных цифр можно легко и просто прикинуть уровень возможных дивидендов, основываясь на доле выплат в 26% от ЧП по РСБУ.

Итак, что мы получаем в этом случае:

1) Главным бенефициаром этой новости безусловно становится ОГК-2, прогнозы чистой прибыли по которой (11,1 млрд рублей) оказались значительно выше результата, полученного из отчётности по РСБУ за 9 месяцев 2018 года методом «за последние 12 месяцев» (6,8 млрд) и которые почти вдвое превзошли аналогичный показатель 2017 года. В-общем, нежданно негаданно бумаги ОГК-2 становятся дивидендными героями и теперь сулят самую высокую див.доходность среди всех трёх дочек ГЭХа: 2,6 коп. на одну акцию или ДД=7,7% по текущим котировкам. Огонь! Притом, что повышенные платежи в рамках программы ДПМ, доля которых кстати говоря выросла у ОГК-2 в объёме выработки с 16,4% до 23,4%, компания будет получать ещё несколько лет.

( Читать дальше )

Блог им. Klinskih-tag |ММК: держать нельзя продавать

- 01 августа 2016, 23:12

- |

Какие я вижу аргументы в пользу продажи акций ММК:

- Уровень 30 рублей — это важный психологический рубеж, который многие (также как и я) воспринимают как красную тряпку для быка, решившего зафиксировать долгожданную прибыль

- Также не стоит забывать, что вблизи уровня 35 рублей (а это уже недалеко) находятся исторические максимумы, к которым акции ММК глобально взлетали всего три раза. И, как показывает история, вовсе необязательно, что котировки доберутся до этого уровня (внимание на первую половину 2010 года)

- По большому счету, случившийся рост котировок во многом обязан позитивному эффекту от девальвации рубля, ведь ослабление валюты было куда стремительнее, нежели падение мировых цен на сталь, в результате чего финансовые показатели ММК в отечественной валюте заметно оздоровились, а соотношение NetDebt/EBITDA за последние пару лет опустилось с 2,47х до 0,67х. Однако нужно понимать, что девальвационный эффект в настоящий момент носит весьма ограниченный характер, а значит не исключена определенная стабилизация на текущих уровнях, как в финансовом плане, так и касаемо котировок акций.

( Читать дальше )

Блог им. Klinskih-tag |ТГК-1 и Мосэнерго: корпоративное управление выходит на нормальный уровень!

- 09 апреля 2016, 00:09

- |

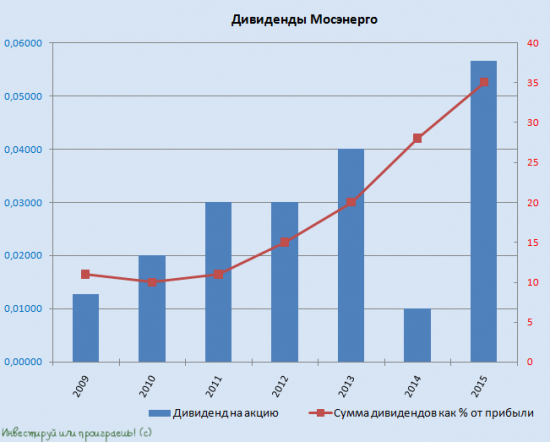

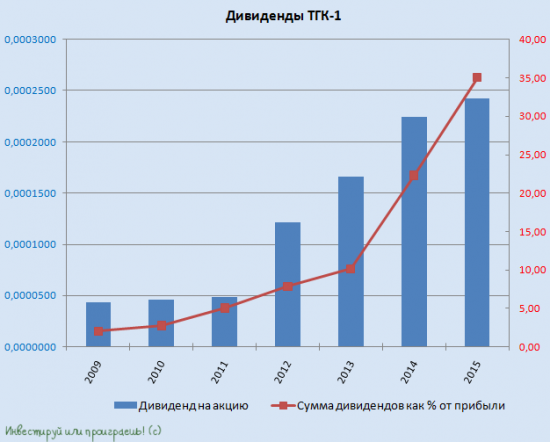

Дивиденды «ТГК-1» и «Мосэнерго» за 2015 год могут составить 35% от чистой прибыли по РСБУ, сообщил журналистам глава «Газпромэнергохолдинга» Денис Федоров.

По текущим котировкам это может означать 4,2% ДД для Мосэнерго и 4,6% ДД для ТГК-1. Вполне неплохо, товарищи! И особенно неплохо это выглядит, глядя на приведенные графики ниже — корпоративное управление в компаниях выходит на нормальный уровень, что не может не радовать.

( Читать дальше )

Блог им. Klinskih-tag |Для Распадской ключевым станет 2017 год

- 27 марта 2016, 21:36

- |

Отчетность Распадской по МСФО за 2015 год отметилась сокращением чистого убытка почти в 2,5 раза, ростом почти в 2,5 раз показателя EBITDA (благодаря снижению издержек и росту объемов производства), а также серьезному снижению долговой нагрузки (NetDebt/EBITDA) с катастрофических 10,8х до куда более приемлемых 4,2х.

Есть большая вероятность, что по итогам текущего 2016 года компания впервые с 2011 года вернется к прибыльности, особенно если ценовая конъюнктура на мировом рынке угля начнет хоть немного восстанавливаться.

Однако сильно радоваться этому я считаю несколько преждевременно, так как очень беспокоит каким образом#Распадская планирует погашать свои еврооблигации уже в следующем году на внушительную сумму свыше $400 млн? Да и рынок, собственно говоря, и не спешит ликовать — котировки акций уже несколько недель болтаются в районе 25 рублей за бумагу.

( Читать дальше )

Блог им. Klinskih-tag |Обзор МРСК. МРСК Центра.

- 20 марта 2016, 17:38

- |

МРСК Центра по финансовым показателям очень похожа на МРСК ЦП, а потому есть смысл на долгосрок в равных долях приобретать акции этих двух компаний, тем более по каждой из них котировки находятся неподалеку от многолетних минимумов.

Отчетность МРСК Центра по РСБУ сообщила о падении чистой прибыли более чем в три раза до 909 млн рублей, однако компания исправно избегает годовых убытков, что само по себе является хорошей новостью.

( Читать дальше )

Блог им. Klinskih-tag |ТГК-1 - интересная идея для долгосрочных инвестиций

- 14 марта 2016, 23:38

- |

Долговая нагрузка компании снизилась: по итогам 2014 года соотношение NetDebt/EBITDA оценивалось на уровне 2,1х, а на конец 2015 года — 1,6х.

Дивиденды по итогам 2015 года ТГК-1 будет платить исходя из отчетности по РСБУ, и скорее всего речь будет идти о 25% от чистой прибыли. По текущим котировкам дивидендная доходность составит чуть ниже 4%.

( Читать дальше )

Блог им. Klinskih-tag |Акции Мосэнерго будут стремиться к уровню 1,7 руб.

- 11 марта 2016, 00:34

- |

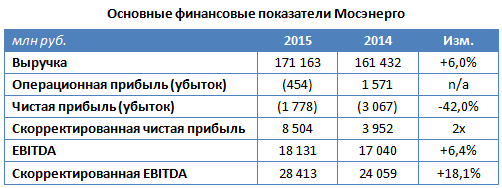

Но в любом случае перспективы роста котировок в район 1,7 руб. (где находится сильный уровень сопротивления) всё ещё имеются по ряду причин:

1. Долговая нагрузка находится на комфортном уровне: NetDebt/EBITDA=1,5x

2. По мультипликатору EVEBITDA акции Мосэнерго имеют хороший потенциал для роста

3. Ждем решения по дивидендам за 2015 год (http://vk.com/public92218128?w=wall-92218128_1491). Скорее всего речь будет идти примерно о 4% доходности по текущим котировкам.

Ещё весёлые картинки

Блог им. Klinskih-tag |Мосэнерго удивит щедрыми дивидендами?

- 06 марта 2016, 01:29

- |

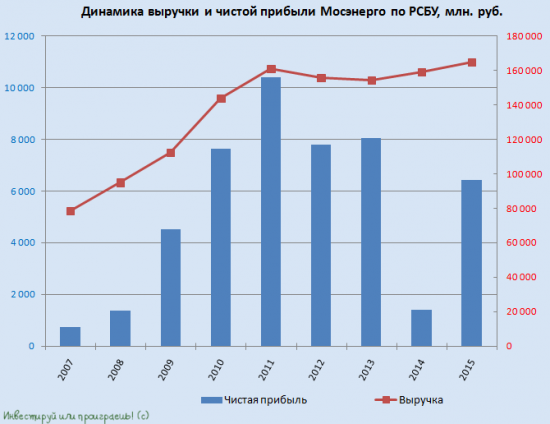

Мосэнерго в 2015 году нарастила чистую прибыль по РСБУ в 4,5 раза до 6,41 млрд рублей.

Т.к. переход компании на выплату дивидендов по стандартам МСФО вряд ли состоится в ближайшие год-два, ориентироваться нужно именно на бухгалтерскую отчетность по РСБУ. И тут главная интрига поджидает нас в ожидаемом размере дивидендных выплат по итогам 2015 года. Учитывая, что див.политика Мосэнерго предусматривает своим акционерам ежегодные выплаты от 5% до 35% чистой прибыли, можно рассчитывать на широкий диапазон ожидаемых дивидендов на одну акцию: от 0,008 до 0,056 руб, что будет сулить от 0,8% до 5,6% доходности соответственно.

Учитывая, что с 2010 по 2014 гг. процент от чистой прибыли, направляемый на дивиденды, неизменно увеличивался, я вот подумал: а не пора ли продолжить эту замечательную традицию? И дивидендный график тогда примет по-настоящему красивый вид, и акционеры порадуются! :))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс