Блог им. Klinskih-tag |Северсталь отчиталась по МСФО за 1 кв. 2019

- 23 апреля 2019, 01:21

- |

Северсталь традиционно первой среди российских сталеваров отчиталась по МСФО за 1 кв. 2019 года:

На фоне продаж стальной продукции в натуральном выражении, сопоставимых с 1 кварталом прошлого года, выручка Северстали всё же снизилась на 6,5% до $2,03 млрд, что обусловлено соответствующим падением мировых цен на сталь за последний год.

Себестоимость продаж также снижалась, но не так активно как выручка — всего на 3,7% до $1,27 млрд. Уровень интеграции у компании конечно находится на высоте, но всё же устойчиво высокие ценники на сырьё, видимо, дают о себе знать. В результате это поспособствовало падению операционной прибыли Северстали в 1 кв. 2019 года с $585 до $555 млн, а также чистой прибыли — с $461 до $428 млн. При этом от более глубокого падения чистую прибыль спасли положительные курсовые разницы в размере $71 млн (по сравнению с $12 млн годом ранее).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. Klinskih-tag |Шикарная новость для акционеров Мосэнерго, ОГК-2 и ТГК-1!

- 30 марта 2019, 22:21

- |

Чем же эта новость хороша — спросите вы? А тем, что дивидендные ожидания с таким раскладом в акциях Мосэнерго, ТГК-1 и ОГК-2 автоматически вырастают сразу на треть, ведь до этого тот же Денис Фёдоров неоднократно ориентировал нас на 26% от ЧП по РСБУ. Теперь же речь может идти о верхней границе нормы выплат по див.уставу (напомню, предполагается направлять акционерам от 5% до 35% от ЧП по РСБУ), что просто прекрасно!

Учитывая, что на три публичные дочки ГЭХа приходится доля около 10% в моём инвестиционном портфеле, я не удержусь от соблазна обновить текущие картинки по дивидендам, теперь уже с учётом нормы выплат на дивиденды в размере 35% от ЧП по РСБУ.

( Читать дальше )

Блог им. Klinskih-tag |Сургутнефтегаз ап: щедрые, но не стабильные дивиденды

- 29 марта 2019, 18:27

- |

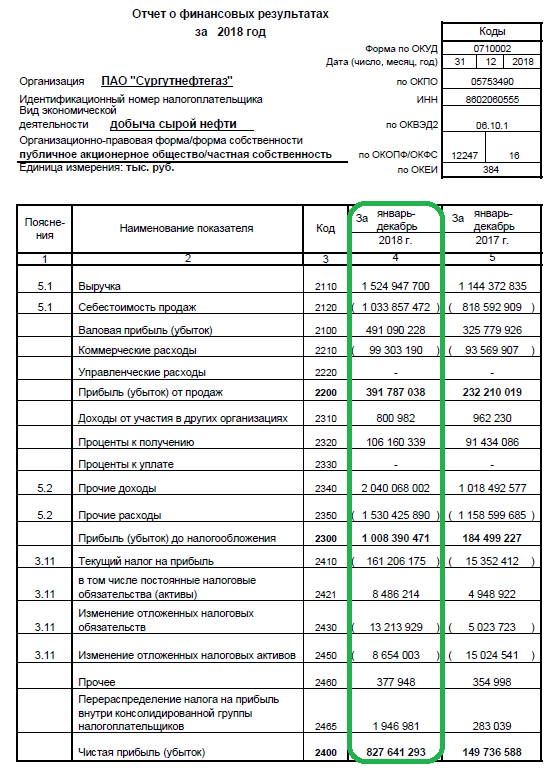

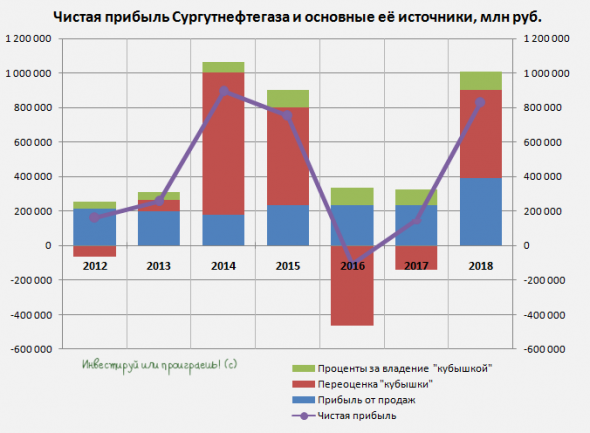

Сургутнефтегаз представила, наконец, свою бухгалтерскую отчётность по РСБУ за 2018 год, и разумеется она оказалась ожидаемо сильной, на фоне роста нефтяных котировок и ослабления рубля, который помимо более высоких цен на чёрное золото обеспечил ещё и внушительную переоценку валютной «кубышки» (см. на красный столбец на картинке с источниками чистой прибыли) в рублях:

( Читать дальше )

Блог им. Klinskih-tag |Юнипро: классная дивидендная идея на годы вперёд!

- 12 марта 2019, 23:15

- |

Юнипро во вторник отчиталась по МСФО за 2018 год:

Несмотря на высокие показатели объёмов генерации в 4 квартале, выработка электроэнергии по итогам 2018 года всё же растеряла 3,3% и составила 46,6 млрд кВт*ч. Избыток мощностей и акценты в пользу гидрогенерации продолжают негативно сказываются на многие российские генерирующие компании, и в этом смысле Юнипро — не исключение из правил. Если посмотреть на выработку электроэнергии в динамике последних лет, то можно увидеть, что она непрерывно снижается, и лишь за счёт растущих тарифов и повышения оплаты мощности энергоблоков, участвующих в программах КОМ и ДПМ, компании всё же удаётся удерживать свои доходы на достаточно стабильном уровне.

( Читать дальше )

Блог им. Klinskih-tag |Мосэнерго: инвестиционный потенциал себя исчерпал

- 07 марта 2019, 22:21

- |

Мосэнерго подвела финансовые итоги, опубликовав сегодня отчётность по МСФО за 2018 год:

Выручка компании за отчётный период прибавила на 1,4%, совсем немного не дотянув до 200 млрд рублей, на фоне роста выработки электроэнергии на 0,8% до 58,3 млрд кВт*ч (в том числе и по объектам генерации в рамках ДПМ на 3% до 17,0 млрд кВт*ч) и теплоэнергии на 3,6% до 82,3 млн Гкал (благодаря более низкой температуре наружного воздуха в зимний период). Доходы от реализации мощностей в рамках ДПМ неминуемо продолжают снижаться, что неудивительно, учитывая, что срок действия этих договоров постепенно сходит на нет — в 2018 году такими примерами стали ТЭЦ-27 и ТЭЦ-21, которые с 1 июля перестали получать повышенные платежи в рамках ДПМ.

( Читать дальше )

Блог им. Klinskih-tag |ОГК-2 продолжает радовать финансовыми результатами

- 07 марта 2019, 19:23

- |

Выручка компании за этот период выросла почти на полтора процента до 143,2 млрд рублей (главным образом, благодаря эффекту от вводимых мощностей в рамках ДПМ), показатель EBITDA практически не изменился, символически прибавив на 0,6% до 26,9 млрд рублей, а вот чистая прибыль выросла куда более существенно — сразу на 15,3% до 8,3 млрд.

Операционные расходы продемонстрировали опережающий рост, по сравнению с выручкой, прибавив на 4,3% до 127,5 млрд рублей. И дело тут не только в росте затрат на амортизацию (+15,1% до 13,0 млрд), но и в признании обесценения объектов основных средств на сумму в 4,0 млрд рублей, в то время как годом ранее было отмечено восстановление резерва на сумму чуть меньше 1 млрд. Падение главной статьи операционных расходов — топливных затрат — с 66,3 до 62,4 млрд рублей, на фоне сокращения выработки электроэнергии, лишь немного нивелировало итоговый результат, однако операционная прибыль всё же не досчиталась почти 10% от прошлогоднего значения и довольствовалась результатом в 14,0 млрд рублей. При этом рентабельность по операционной прибыли также снизилась: с 11,0% до 9,8%.

( Читать дальше )

Блог им. Klinskih-tag |Лукойл - огонь!

- 05 марта 2019, 18:07

- |

Во-первых, сегодня компания подтвердила свои намерения завершить проводимую программу buyback уже в этом году (ранее были намёки, что это может случиться в 2020 году). Что, собственно, весьма неудивительно, учитывая темпы обратного выкупа акций, который мы наблюдаем: за полгода выкуплена половина от запланированного объёма бумаг:

( Читать дальше )

Блог им. Klinskih-tag |ГЭХ: кто из дочек всех милее?

- 18 февраля 2019, 14:01

- |

==============================

По мотивам поста

=====================================

Сегодня на официальном сайте Газпромэнерхолдинга (ГЭХ) появился прогноз по чистой прибыли Мосэнерго, ОГК-2 и ТГК-1 по РСБУ за 2018 год. Чем примечательна эта информация, скажете вы? А я отвечу: согласно последним официальным заявлениям главы ГЭХ Дениса Фёдорова, дивиденды за 2018 год будут рассчитываться именно исходя из бухгалтерской отчётности по российским стандартам, а значит из представленных цифр можно легко и просто прикинуть уровень возможных дивидендов, основываясь на доле выплат в 26% от ЧП по РСБУ.

Итак, что мы получаем в этом случае:

1) Главным бенефициаром этой новости безусловно становится ОГК-2, прогнозы чистой прибыли по которой (11,1 млрд рублей) оказались значительно выше результата, полученного из отчётности по РСБУ за 9 месяцев 2018 года методом «за последние 12 месяцев» (6,8 млрд) и которые почти вдвое превзошли аналогичный показатель 2017 года. В-общем, нежданно негаданно бумаги ОГК-2 становятся дивидендными героями и теперь сулят самую высокую див.доходность среди всех трёх дочек ГЭХа: 2,6 коп. на одну акцию или ДД=7,7% по текущим котировкам. Огонь! Притом, что повышенные платежи в рамках программы ДПМ, доля которых кстати говоря выросла у ОГК-2 в объёме выработки с 16,4% до 23,4%, компания будет получать ещё несколько лет.

( Читать дальше )

Блог им. Klinskih-tag |Сравнение ММК, НЛМК и Северсталь по дивидендной доходности

- 11 марта 2017, 10:02

- |

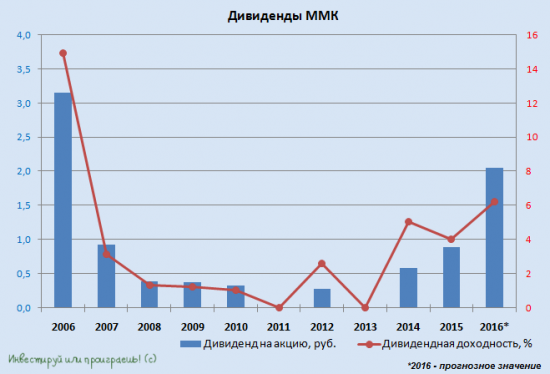

Акции ММК после падения котировок с 42 до 33 рублей за последний месяц вновь становятся для меня привлекательными, а мультипликатор EV/EBITDA оценивается в районе 3,4х, чем не могут похвастаться ни НЛМК (6,0х), ни Северсталь (5,8х), и уж тем более иностранные коллеги по цеху.

К тому же, ММК на фоне сокращения долговой нагрузки стремительно наращивает дивидендные выплаты, доходность которых постепенно приближается в район двузначных значений. Впрочем, НЛМК и Северсталь в этом смысле уже достигли такой дивидендной доходности:

( Читать дальше )

Блог им. Klinskih-tag |Дивиденды Мосэнерго, ОГК-2 и ТГК-1

- 27 апреля 2016, 23:35

- |

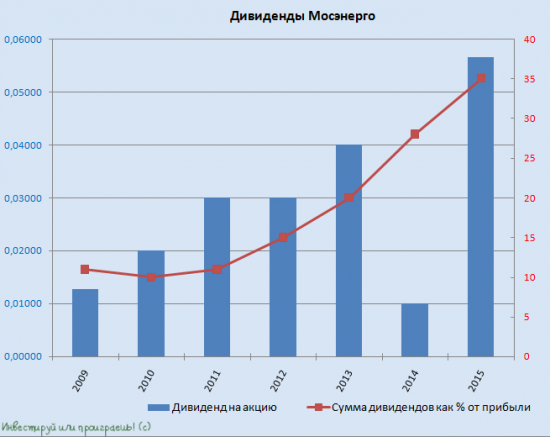

Согласно последним рыночным слухам, которые решил обнародовать аналитик «Renaissance Capital» Владимир Скляр со ссылкой на слова топ-менеджмента «Газпром энергохолдинга», дивиденды Мосэнерго, ОГК-2 и ТГК-1 по итогам 2015 года составят 35% от чистой прибыли по РСБУ. Это означает следующую дивидендную доходность (по текущим котировкам):

Мосэнерго: 3,9%

ОГК-2: 3,3%

ТГК-1: 4,8%

Отрадно, что начиная с 2016 года все дочерние общества «Газпром энергохолдинга» (Мосэнерго, ОГК-2 и ТГК-1) планируют перейти на выплату дивидендов из расчета 35% по МСФО. Если бы это решение приняли уже сейчас, то по итогам 2015 года акционеры Мосэнерго остались бы без дивидендов (чистый убыток по МСФО), акционеры ОГК-2 довольствовались бы чуть большей доходностью в 3,7%, а счастливые обладатели бумаг ТГК-1 могли бы рассчитывать на двузначную доходность на уровне 10,4%!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс