Козлов Юрий

ЦБ повысил ключевую ставку на 50 б.п. и будет действовать решительно и дальше

- 11 июня 2021, 14:53

- |

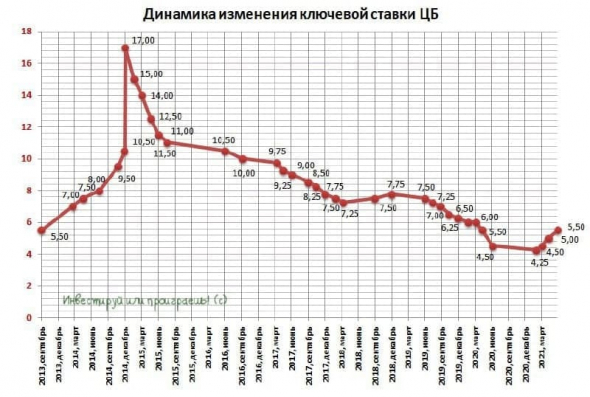

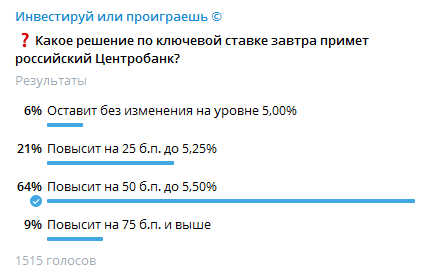

Это ожидалось рынком, на это рассчитывали аналитики, а разгон инфляции до 6% (впервые с сентября 2016 года) фактически не оставлял другого выбора Центробанку, кроме как действовать решительно в этой ситуации. Да и подписчики моего ТГ-канала уверенно предвосхитили действия ЦБ:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

👑 NordGold готовится к IPO.

- 11 июня 2021, 11:04

- |

Первичное размещение акций NordGold пройдет на Лондонской и Московской биржах, в рамках которого будет размещено не менее 25% акций.

🏛 Накануне Мосбиржа включила акции компании в первый уровень листинга, торговый код – #NORD.

⚒ Для справки: NordGold управляет золотодобывающими предприятиями в России, Казахстане, в Буркина-Фасо и Гвинее. Порядка 52% добычи приходится на Россию и Казахстан, остальное на Западную Африку.

❓Стоит ли покупать данные акции? Какие плюсы и минусы есть у компании? Попробуем немного порассуждать вслух.

✔️У компании низкая долговая нагрузка — показатель Net Debt/adj EBITDA 0,2х. К примеру, у Полюса и Polymetal показатели составляют 0,5х и 0,8х соответственно. Это плюс.

✔️ В ближайшую пятилетку компания планирует увеличить производство золота с 1046 до 1263 тыс. унций. Таким образом, среднегодовой темп роста ожидается на уровне 3,8%. Растущий бизнес — это тоже хорошо.

( Читать дальше )

АЛРОСА отчиталась о майских продажах. Котировки переписали исторический максимум

- 10 июня 2021, 11:18

- |

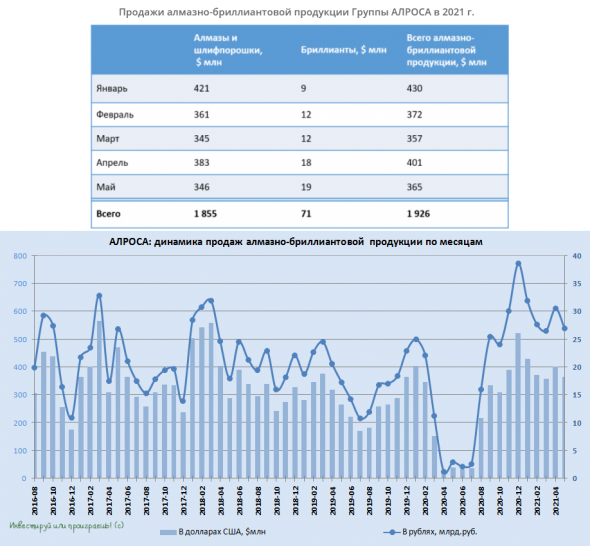

💵💎 АЛРОСА сегодня представила результаты продаж за май, снизив реализацию алмазно-бриллиантовой продукции на 9% к предыдущему месяцу до $365 млн. К слову, в мае прошлого года, на фоне острой фазы коронавирусных явлений, компания смогла продать всего на $40 млн.

↗️ Таким образом, за первые 5 месяцев текущего года продажи алмазно-бриллиантовой продукции выросли по сравнению с прошлым годом ровно вдвое – до $1,93 млрд.

👨🏻⚕️ «Продажи в мае свидетельствуют о высоком спросе на алмазное сырье со стороны гранильного сектора в Индии. Несмотря на эпидемиологическую обстановку апреля и начала мая, которая с тех пор демонстрирует устойчивое улучшение, огранщики полностью адаптировались к ситуации и стабильно обрабатывают все доступные им объёмы.

( Читать дальше )

Газпром: цены на газ в космосе, дивиденды 2021 обещают оказаться где-то там же

- 09 июня 2021, 18:20

- |

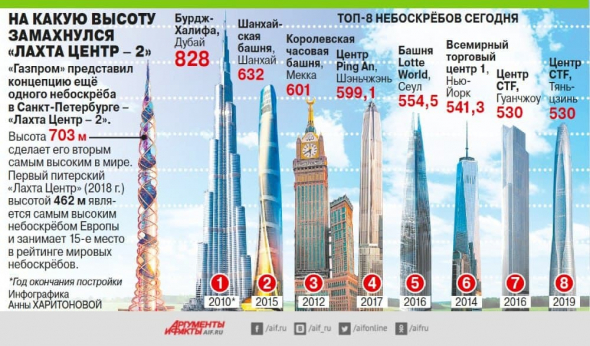

📈 Цены на газ в Европе оторвались от реальности, оставаясь на рекордно высоких за последние годы уровнях, а потому совершенно неудивительно, что именно сейчас Газпром задумал построить второй по высоте небоскрёб в мире (после «Бурдж-Халифа» в ОАЭ). Но сейчас речь не об этом.

На протяжении всего мая спотовые цены на газ на крупнейшем хабе TTF стабильно превышали $300 за тысячу кубометров, и пока не собираются отступать с завоёванных высот. Крайний раз подобная ситуация наблюдалась в 2011-2014 гг, когда взлетевшие выше $100 котировки цен на нефть «подогрели» и газовый рынок.

🇳🇴🇷🇺 Сейчас же проблемы возникли из-за ограничения предложения со стороны Норвегии и России – основных поставщиков газа. В Норвегии начались профилактические работы на инфраструктуре по добыче, а Газпром принципиально отказывается увеличивать прокачку газа, действуя строго в соответствии с тем объёмом транзита газа через Украину, который зафиксирован в контракте и не намереваясь выкупать дополнительные мощности.

( Читать дальше )

Фосагро: а есть ли пузырь?

- 08 июня 2021, 16:17

- |

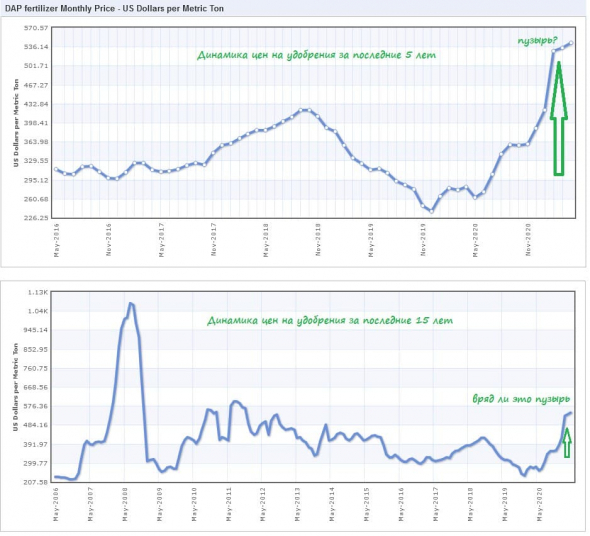

❓Меня тут спрашивают, что делать с акциями Фосагро и не пора ли фиксировать прибыль по ним, ведь есть подозрение, что в ценах на удобрение надувается пузырь?

📈 Если взглянуть на динамику цен на удобрения за последние 5 лет, действительно может показаться определённая перекупленность. Однако если взглянуть на вопрос пошире и открыть данные за 15 лет, то можно сделать вполне логичный вывод, что до пузырика ещё весьма далеко.

📈 Да и ради чего мы так упорно и старательно наращивали своё присутствие в акциях Фосагро по 2200-2500 рублей, чтобы сейчас вот так взять и продать их в два раза выше, толком не дождавшись реализации всех проведённых инвестиционных программ и не получив удовольствие от щедрых дивидендов, которые, я не сомневаюсь, нас ждут по итогам 2021 года? Ну уж нет.

Помимо Смартлаба читайте мои посты там, где вам удобно: Телеграм, ВКонтакте, Instagram, Тинькофф-Пульс

Текущие тенденции на рынке ипотечного кредитования

- 08 июня 2021, 11:07

- |

🏗 Многие инвесторы обеспокоены бурным ростом ипотечного кредитования в России и указывают на возможность кризиса в этом сегменте, как это было в США в 2008 году.

📃 Рейтинговое агентство АКРА подготовило обзор по ипотечному кредитованию, основные тезисы которого я предлагаю вашему вниманию:

✔️ Активный рост ипотечных выдач еще не привёл к образованию пузыря на рынке, однако предпосылки к его появлению имеются.

✔️ Значительная часть банков все ещё заинтересована в повышении рентабельности бизнеса за счет генерации прибыли по ипотеке, «остудить» рынок может только ЦБ.

✔️ На фоне еще не восстановившихся реальных располагаемых доходов населения в ближайшей перспективе мы увидим рост проблемных ипотечных жилищных ссуд.

✔️ Порядка 7% ипотечных ссуд прямо или косвенно было оплачено средствами потребительского кредита.

✔️ Очередной виток роста стоимости недвижимости лишь повысит риски ухудшения качества ипотечного портфеля.

( Читать дальше )

X5 Group: перспективы ритейлера и два дивидендных расклада

- 07 июня 2021, 09:43

- |

✔️ X5 пока не планирует крупные сделки слияния и поглощения (M&A), но рассматривает интересные региональные сети в Сибири и на Алтае.

✔️ X5 позитивно оценивает сделки по слиянию и поглощению в ретейле. Последние сделки на рынке — покупка Лентой «Billa» и Магнитом «Дикси» не окажет влияние на X5 Group.

«Мы считаем, что консолидация в России продолжится. Почему? Во-первых, на Западе топ-5 крупных ретейлеров занимают 60-80%, а иногда и 90%, у нас же доля небольшая — около 33%.

Во-вторых, чем сеть больше, чем лучше у тебя условия, тем более ты эффективен. Всё это хорошо для покупателей, потому что это позитивно влияет на цену. Если говорить про влияние на X5 последних крупных M&A-сделок в ретейле, то в моменте мы влияния особого не видим, потому что магазины и „Дикси“, и „Биллы“ и так расположены около нас, где мы с ними успешно конкурируем».

( Читать дальше )

Путин: судья между Белоусовым и металлургами

- 05 июня 2021, 13:00

- |

«Я прошу коллег. Я их всех знаю поименно, мы с ними знакомы много лет — не обижаться на Андрея Рэмовича Белоусова, он в таком запале дискуссионном может быть высказался неколько резковато».

🤦 У каждого из нас на работе есть подобные Белоусову коллеги (зачастую, дедушки), к идеям и инициативам которых руководство относится с высокой долей скепсиса и иронии. Их фантазии, порой, бьют через край, но к ним совершенно не относятся серьёзно. У меня ощущение, что Белоусов, даже несмотря на свой ещё относительно молодой возраст 60+, из той же серии. Печально только, что будучи вице-премьером надо всё же фильтровать поток высказываний, ведь словесные интервенции из его уст приводят к губительной волатильности на рынках, но это уже вопрос другой.

( Читать дальше )

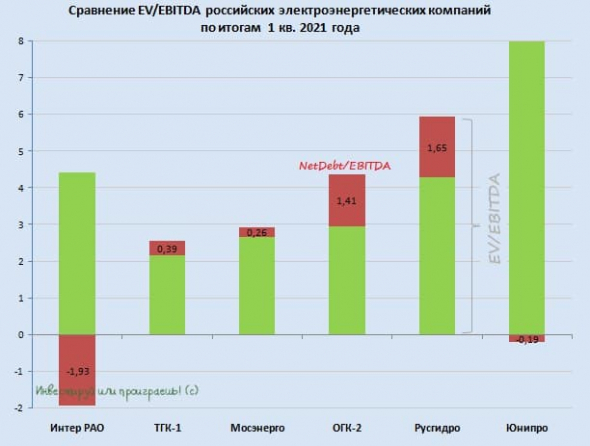

Российская электрогенерация: сравнительный анализ

- 04 июня 2021, 11:20

- |

📊 А не пора ли нам заглянуть в сектор российской электрогенерации и обновить нашу сравнительную картинку с мультипликаторами, по итогам финансовых результатов за 1 кв. 2021 года? Я думаю, что самое время!

Постараюсь на сей раз оказаться весьма лаконичным и сэкономить ваше время на чтение, бегло пробежавшись по основным моментам и оставив ссылки на соответствующие посты по этой тематике, чтобы в случае необходимости вы просто вернулись бы и освежили в памяти материал.

Сразу отмечу, что Энел Россия я из нашего сравнительного обзора пока убрал, т.к. компания сейчас проходит активную фазу своего «озеленения», финансовые результаты по большому счёту на этой сравнительной диаграмме непоказательны, да и обиделся я на эту компанию после того, как они кинули нас с дивидендами за 2020 год.

Итак, поехали:

1️. На первом месте по мультипликатору EV/EBITDA на сей раз (впервые на моей памяти) оказалась

( Читать дальше )

Онлайн-конференция с менеджментом Mail.ru (основные тезисы)

- 03 июня 2021, 11:04

- |

📣 ВТБ Капитал провел онлайн-конференцию с менеджментом «Mail ru Group», основные тезисы которой я предлагаю вашему вниманию.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- циан

- Энел Россия

- Эталон

- Юнипро

- Яндекс