Блог им. JiM_SLIL |Из отчета ЦБ РФ - когда тренд.

- 12 августа 2025, 13:00

- |

Суть июльского обзора ДКП Банка России 2025 — денежно-кредитные условия по-прежнему жёсткие, хотя ключевую ставку уже снизили аж на 200 базисных пунктов, до 18%. Ставки падают почти во всех сегментах, но реальная доходность снижается не так быстро из-за замедления роста инфляции и даже небольшого роста инфляционных ожиданий у бизнеса.

Кредитование держится в рамках, банки всё ещё не расслабляются с условиями — им важна стабильность и контроль инфляции. В июле банки начали чуть активнее выдавать кредиты организациям, населению — чуть меньше, рост денег в экономике замедляется, но наличные немного уходят из банков, народ и бизнес копят кэш на фоне новых законов и региональных перебоев с интернетом — типичная паника. Ликвидности в банковской системе достаточно (профицит около 1,2 трлн), но рынок чувствует переход от профицита к дефициту, поэтому ставки на денежном рынке могут держаться чуть выше ключевой ставки.

Доходности ОФЗ и корпоративных облигаций падают, инвесторы в целом спокойны и интерес к бумагам растёт — особенно у институтов развития и реального сектора, объём новых выпусков корпоративных облигаций в июле серьёзно вырос, что показывает готовность бизнеса брать займы на фоне снижения ставок.

( Читать дальше )

- комментировать

- 310

- Комментарии ( 0 )

Блог им. JiM_SLIL |Рынок акций будет падать.

- 14 марта 2023, 17:24

- |

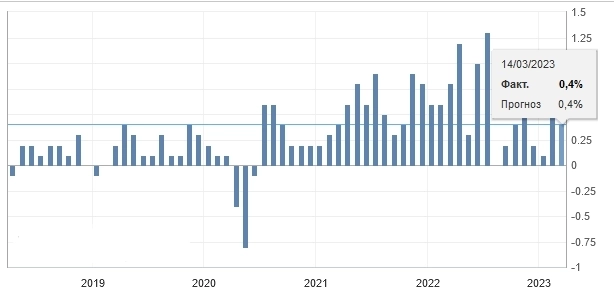

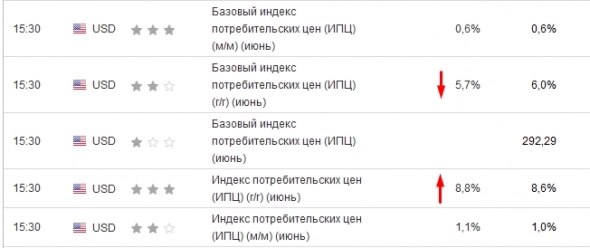

ИНФЛЯЦИЯ В США + 0.4% & +0.5% БАЗОВАЯ.

Данные по инфляции показывают, что годовые тепы роста снижаются с 6,4% до 6%, а годовой уровень базовой инфляции снижается с 5,6% до 5,5%. На первый взгляд, это поддерживает аргументы впользу повышения процентной ставки Федеральной резервной системы на следующей неделе.

С другой стороны затраты на жилье растут, и становятся не подъёмными, многие тарифы на коммунальные услуги выросли, авиакомпании так же подняли цены, выходит, что, если ФРС решится поднять ставку, это сделает условия кредитования еще жёстче, что создаст риск финансовой нестабильности.

Сложная ситуация стоит перед ФРС, можно ожидать, что Банки будут становитьсявсе более осторожными из-за последствий SVB, а регулирующие органы будут более бдительны.

Вывод:Рынок акций будет падать, поскольку корпоративная маржа, из-за действий ужесточения со стороны банков, будет сокращаться, снижая конкуренцию и создавая прецедент.

На заметку: Акции падают последними.

Спасибо, что с нами, больше макро обзоров в Телеграмм

( Читать дальше )

Блог им. JiM_SLIL |Завтра важный день по CPI inflation

- 12 июля 2022, 23:01

- |

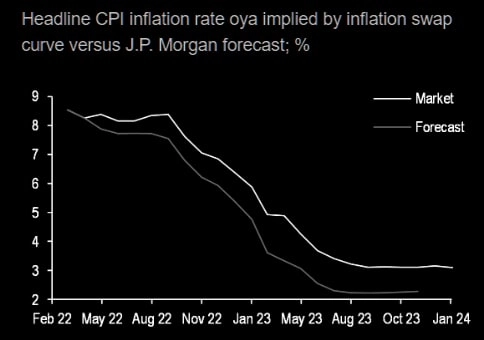

Этот прогноз вероятно будет неожиданным для многих, и сейчас очень сложно понять, с чем связанно повышение, ведь по многим товарам мы видим снижение цен.

Жилье, еда, металлы, поддержанные авто, запчасти, бытовая техника, везде мы фиксируем снижение цен. Цены на сырьевые товары CRB, также под давление, откуда такой прогноз! Обычно кривые показатели образуются из сферы услуг, туризма и ценах на авиабилеты, а еще возможно это цены на бензин, создают нагрузку в США, если это так, то инвесторы будут полагаться на точечную инфляцию из своей корзины, а не на общие и базовые показатели.

В любом случаи, завтра будет интересно…

мой телеграмм https://t.me/shternkuker

Блог им. JiM_SLIL |🚠☝🏻Мнение по поводу пятничных данных по инфляции.

- 13 июня 2022, 17:06

- |

Вроде как должно появиться мнение, что ФРС должна занять более ястребиную позицию и повысить ставку (в среду) на 75 б.п. Но, есть очень большой драйвер, что это может иметь риск рецессии, так как в случаи открытия Китая после блокировок COVID, это может создать огромное предложение и обрушить цены, вызвав дефляцию и рецессию.

Выводы: Прибыль ESP SP500 продолжает расти, в ценах FWD P\E ~16,4 на уровнях 2016 года (в пятницу), рынок справедливо оценен на коррекции 20% по текущим ценам.

Вероятно, рынок зациклился на (на пятничной) инфляции, а значит ближайший драйвер, это снижение цен на нефть, именно это развернет рынок.

Следим за нефтью, все зависит от решения ФРС в среду..

тг t.me/shternkuker

Торговые сигналы! |Новости фондового рынка США. Кто покупает Американские Акции. Часть 2

- 01 июня 2022, 15:55

- |

Блог им. JiM_SLIL |Этот прогноз по Инфляции - ложъ

- 25 мая 2022, 10:13

- |

Вышел прогноз от Goldman, в котором видно, что инфляция затухает к концу 2022 года.

С чем я не согласен, и сейчас поясню.

Я давно заметил, (в рынке более 15 лет) что есть прогнозы, которые успокаивают инвесторов, а есть те, которые должны шокировать.

Исполнение таких прогнозов, нужно расценивать как возможное ожидание, так как если мы посмотрим на реальный сектор, можно сразу понять, что эти проблемы не решить за короткий период.

Ряд чиновников из ФРС заявляют:

Единственный способ остановить сегодняшнюю бушующую инфляцию — это агрессивное ужесточение денежно-кредитной политики.

И я с ними согласен.

Поясняю: В условиях дефицита кадров, (вакансии превышают спрос) и низким уровнем безработицы в 3,6%, + плюс огромный дефицит предложения в энергетике,(запасы на рекордном низком уровне) + плюс не урожайность в сельском хозяйстве из-за непогоды и дефиците удобрений(поля засеяны на 49% на 24 мая), все это создает «инфляцию»

( Читать дальше )

Блог им. JiM_SLIL |ЦБ поднимает ставку на 20% \ Скоро покупаем.

- 28 февраля 2022, 16:19

- |

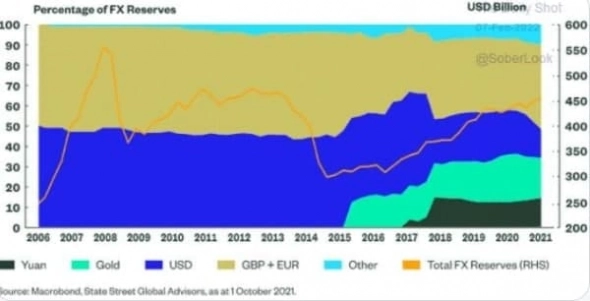

Повышение процентной ставки от ЦБ, в первую очередь направленно, на защиту рубля, чтобы стабилизировать обменные курсы. Спред между покупкой\продажей должен сужаться.

Золото, как правило, является, лучшей мерой защиты, (на практике, ЦБ активно скупает Золото на открытом рынке в такие периоды).

Сегодня, когда экономика России потеряла рынок потребления из Европы, в экономике РФ образовалась большая инфляционная денежная масса, которая повышает совокупный спрос на местные товары, что приводит к Инфляции. Чтобы это сгладить, нужно изъять всю эту массу денег, путем повышения процентной ставкой. (можно и путем повышения налога)

( Читать дальше )

Блог им. JiM_SLIL |У ФРС нет выхода, инфляция все уничтожит.

- 18 февраля 2022, 13:16

- |

Буллард отказался от некоторых своих агрессивных формулировок. В частности, он видит, как ожидания повышения на 50 базисных пунктов начинают снижаться.

Лично я не считаю, что повышение ставок несет риск экономике. В любом случаи это процесс будет целиком и полностью зависеть от цен на Нефть. Высокие цены высасывают деньги из продуктивной длительности, что делает создание кредита не достаточным, чтобы восполнять те места, откуда поступают деньги. На выходе, ликвидность снижается, что не обратимо снижает спрос.

Исходя из всего, можно предположить, что обременительные правила, которые препятствую увеличению добычи, создавая дефицит, будут способствовать проблемам в будущем.

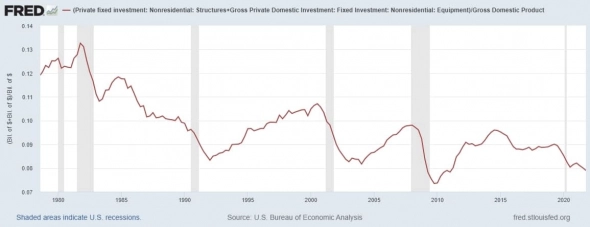

Если смотреть на долгосрочные индикаторы. В частности, (график) именно падающая красная линия препятствует долгосрочным инвестициям в конструкции и оборудование для увеличения производительности.

( Читать дальше )

Блог им. JiM_SLIL |Спрос на нефть еще не был таким высоким! Европа. Нефть.

- 10 февраля 2022, 00:17

- |

Сегодняшний отчет по EIA был взрывным. Запасы нефти падаю, и мы видим, что спрос восстанавливается быстрее, чем предполагали энергетические агентства. Производители не имеют возможности увеличить добычу, но самое опасное сейчас в том, что цифры спроса на нефть, не находятся в зоне «высокого спроса». Разумный вывод: делать ставку на нефть, и 100$ это не придел.

Самые большие проблемы в Европе. Поставки идут с перебоями, цены на газ, скачут. На сегодняшний день, дефицит рынка нефти в странах ОЭСР составляет 1,1 мил. баррелей в сутки. (Прогнозы МЭА +1,2 +1,4 млн баррелей в сутки) Спрос на авиакеросин резко растет, а потребление на бензин, должно вскоре превысить уровень 2019 года. Три хранилища нефтепродуктов дистиллятора, согласно отчету ОВОС, вообще не строятся.

Итого: Инфляция идет в Европу, через 6 месяцев инфляция в Европе будет выше, чем в США и России. Рост процентных ставок в ЕС, вероятно будет агрессивнее ФРС. Европа еще не знает, но она совсем не готова к Энерго-Кризису. Если упадет ЕС, упадет и США.

( Читать дальше )

Блог им. JiM_SLIL |Пики рынка SP500 близко.

- 10 ноября 2021, 20:35

- |

Отчет по инфляции вышел взрывным, уронив рейтинги Пауэла ниже плинтуса. Веры во временную инфляцию Пауэла, больше нет.

🔺Инфляция в США 6,2%

🔺Базовая инфляция 4,6%

🔺Жилье подскочило на 0,7%

🔺Продукты питания — на 0,8%

🔺Подержанные автомобили — на 2,5%

🔺Медицинское обслуживание — на 0,5%

Следующий шаг +7%, уже в следующем месяце, а судя по кризису предложения энергии, инфляция движется к двухзначным цифрам, которые мы вероятно увидим с первыми холодами.

Самая большая проблема для мира в том, что розничные запасы находятся на рекордно низком уровне, поэтому необходимости в сезонных скидках перед основным сезоном покупок просто нет, и не будет. При таких условиях когда в мире, есть кризис предложения, запускать программу сокращения QE будет ошибкой, что в итоге только погрузит рынок в еще большие проблемы.

Есть высокая вероятность того, что сокращение программы QE, не оправдывает ожидания, и ФРС продолжит количественное смягчение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс