Блог им. InvestHero |Что творится в акциях

- 19 апреля 2022, 22:59

- |

Сегодня, кажется, смешалось все в российских акциях — кони, люди:

— ни на чем вчера выросли акции энергетики и их слили обратно на 18% за сегодня

— скоро делистинг расписок (например, OZON и Tinkoff) и, как я понимаю, некоторые фонды вынуждены от них избавиться — вот и льют по -7..9%

— банки РФ (СБЕР, ВТБ) наконец-то стали торговаться с апсайдом (ранее они торговались выше справедливых цен) — думаю, им падать ещё 10-20%

— ненефтяные экспортеры и Магнит торговались в рамках приличного, как и положено

— а вот ЛУКОЙЛ терял до 8% на том, что у него в Европе заметная часть бизнеса, и эмбарго на нефть в ЕС для него крайне болезненно. Другая нефтянка тоже

— почему продают Новатэк (который стоит около 1.5х-2х EBITDA и возит СПГ собственным флотом) — загадка. Это наверное самая недооцененная акция на рынке сейчас

При этом новости по экономике идут в рамках наших прогнозов.

I. Ритейл в порядке:

— X5 показал рост Like-4-like продаж на 11.7% в 1 кв. 2022. Продажи растут, CAPEX вероятно снизят — так что у компании образуется значительный свободный денежный поток

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 16 )

Блог им. InvestHero |Как экономика влияет на российские банки?

- 18 апреля 2022, 15:33

- |

В нынешней геополитической обстановке наибольший удар взяла на себя финансовая отрасль России. Центробанк ожидает убытки в размере от 3,5 до 5,8 трлн руб. для банковской сферы в 2022 году, что составляет около 40% от всеобщего капитала банков. Но как экономические кризисы влияли на отрасль раньше, и на что обратить внимание сейчас?

В этой статье мы рассмотрим:

- как банковская отрасль связана с экономической ситуацией в стране;

- какие ключевые показатели находятся под ударом во время кризиса;

- что мы ожидаем от текущего кризиса.

Как банковская отрасль связана с экономической ситуацией в стране

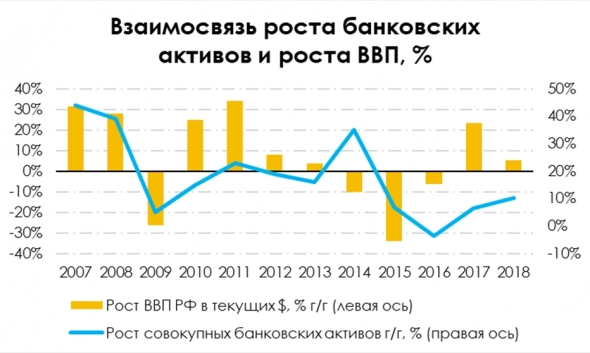

Финансовая отрасль напрямую зависит от состояния экономики. При растущей экономике (растет реальный ВВП и реальные доходы населения) растут и доходы банковской отрасли. Такое происходит из-за укрепления банковского баланса — население и корпорации кредитуются, чтобы ускорить экономический рост. Поскольку большая часть активов банка состоит из займов, то эта зависимость видна на графике ниже.

( Читать дальше )

Блог им. InvestHero |Взгляд на американский рынок акций

- 18 апреля 2022, 15:19

- |

Столько активности в России, что могло показаться, что наша команда не следит за другими рынками. В принципе, отчасти там и правда не требовалось много активности — в марте мы прогнозировали снижение рынка, и оно просто шло. Чтобы зарабатывать, достаточно было просто ждать, и цены снижались сами.

Однако ничего не длится вечно, и мы видим на рынке США предпосылки к интересной динамике:

— рынок уже готов морально к чуть ли не 8 повышениям %% от ФРС и изъятию ликвидности

— в номинале ВВП и траты американцев растут

— sentiment (настроения) крайне медвежьи = на этом можно вырасти на 2-4 недели

— Китай пытается подогреть свою экономику, и поэтому вероятно откажется от тактики суровых локдаунов

Но есть одно важное НО: инфляционные шоки. Уже больше месяца нефть уже ушла за $100+, газ тоже взлетел, и зерно… в общем, из кармана населения расходы вымываются на базовые товары и commodities, из которых их производят.

( Читать дальше )

Блог им. InvestHero |Сезон отчетности: инфляция бьет по чистой прибыли

- 12 апреля 2022, 14:41

- |

В начале прошлого квартала мы сделали обзор, чего ожидать от заключительного квартала 2021 года. Время летит, и на текущий момент все компании, входящие в индекс широкого рынка S&P 500, уже отчитались по итогам 4 кв. 2021 года. Сезон отчетностей в США остается очень горячей темой в связи с тем, что компании продолжили понижать гайденсы и на 1 кв. 2022 года, что вызвано ускоряющейся инфляцией издержек. В связи с этим мы решили разобраться, чего ожидать от наступившего сезона отчетов и на какие сектора сделать упор, чтобы не попасть в рыночный боковик.

В статье мы расскажем, что:

- рост выручки и прибыли уже не удивляют;

- прибыль компаний все также будет под давлением;

- менеджмент рекордно негативно смотрит в будущее;

- рынок по P/E смотрится дорогим и хрупким;

- инвестору стоит обратить внимание на сектор товаров 1-ой необходимости, REIT на жилые дома, сектор телеком-операторов и здравоохранение.

Рост выручки и прибыли не удивляют

Фактическая выручка компаний превзошла консенсус-прогноз на 2,5%, что стало минимальным результатом за последние 6 кварталов. Однако значение показателя все еще выше среднего расхождения. Обычно расхождение между прогнозом и консенсусом составляет около 1%. Более того, около 87,6% компаний отчитались о положительном росте выручки в годовом выражении, что во многом обусловлено двумя немаловажными факторами, которые не повторятся в будущем: эффектом низкой базы 2020 года, а также кульминацией роста экономики США.

( Читать дальше )

Блог им. InvestHero |Выше доллар, выше рынок. Ниже доллар = ниже рынок

- 08 апреля 2022, 16:41

- |

Как мы отмечали ранее, рынок сменил фон на негатив. При этом проявился важный аспект:

— санкции режут объемы бизнеса (буквально сегодня мы увидели санкции к АЛРОСА)

— рост доллара = то, что давало потенциал роста прибыли и оценки +100% ряду компаний

По факту же мы столкнулись с избытком долларов на внутреннем рынке, который разбирали вчера на эфире, и доллар в моменте 72-74₽ и может идти и к 65₽ в грядущие недели.

Что из этого следует:

— акции экспортеров падают за долларом

— лучше держатся бизнесы, ориентированные на внутренний рынок

Мы продолжаем придерживаться мнения о том, что со временем спрос на импорт увеличит курс доллара. Но между этим и нынешним состоянием пройдет несколько месяцев.

Инвесторам стоит готовиться к тому, что лето может отметиться снижением акций еще на 8-10% в рублях прежде чем рынок сможет расти.

В сервисе IH мы используем шорт акций через фьючерсы для подстраховки портфелей.

ЦБ снизил ставки до 17%. Ждем комментарий регулятора

DONT WORRY — HOLD STOCKS, BUY DOLLARS (SLOWLY)

Блог им. InvestHero |Литиевая лихорадка

- 06 апреля 2022, 20:10

- |

Литий — один из «зеленых» металлов нашей планеты наряду с медью, никелем и кобальтом, которые стоят во главе глобальной электрификации транспорта. Мировое предложение лития было не готово к резкому ускорению производства электрических автомобилей в Китае и ЕС, что повлекло за собой рекордный рост стоимости карбоната лития и гидроксида лития. Мы считаем, что в ближайшей перспективе баланс рынка лития будет сдвинут в сторону дефицита, что поддержит цены на материал вблизи локальных максимумов. В связи с этим мы решили разобраться, как долго может продлиться мировая литиевая лихорадка.

В статье мы расскажем, что:

- основные запасы лития приходятся на Южную Америку;

- литий — это не только «зеленая» энергетика;

- в обозримом будущем будет дефицит;

- рынок лития может выйти в профицит раньше 2024 года;

- есть компании, на кого стоит обратить внимание.

Основные запасы лития приходятся на Южную Америку

Литий добывается из двух источников: это литиевая рапа (соляные озера с низким содержанием лития) и литиевые пегматиты (твердая руда).

( Читать дальше )

Блог им. InvestHero |Фон рынка временно сменился на негатив

- 06 апреля 2022, 11:39

- |

Российский рынок акций хорошо выстрелил, а ОФЗ на мой взгляд вообще сильно перегнали реалии (уйдя по доходностям на 2% ниже разумной траектории снижения % ставок).

Снижение % доходностей и отсутствие санкций запитали рост. Теперь:

— больше банков в SDN

— ВТБ вероятно потребуется докапитализация

— США и Европа пытаются принудить РФ использовать доллары. Это может кончиться дефолтом по евробондам

— готовится новый виток спецоперации на Украине, что катализатор новых санкций. Возможно нефтяное эмбарго со стороны Европы

Что я вижу в этом?

— возможность доллара вырасти (и смягчить снижение акций экспортеров)

— возможность похода РТС на 600 снова

— полезность хеджа. Мы с коллегами начали формировать его пару дней назад

В общем, проблем больше, решений пока не больше, и это повод для рынка в рублях откатиться процентов на 10 прежде, чем мы увидим ММВБ 3000.

PATIENCE

Блог им. InvestHero |Ограничение поставок глинозема: так ли все плохо у Русала?

- 04 апреля 2022, 14:16

- |

Русал может столкнуться с сокращением производства из-за нехватки глинозема, сырья из которого производят алюминий. Мы считаем, что большую часть возможно выбывшего объема глинозема компания сможет купить на рынке у других стран. Поэтому мы не ожидаем сильного падения операционных показателей. В то же время высокие цены на алюминий смогут компенсировать возможное снижение производства.

В статье:

— Около половины мощностей по производству глинозема могут выбыть из-за ситуации в Украине и запрета на экспорт Австралии;

— Вероятно, Китай сможет поставить большую часть выбывшего объема;

— Ожидаем, что снижение производства будут компенсировать высокие цены на глинозем на фоне дорогой электроэнергии и низких запасов.

Мы не ожидаем сильного снижения производства алюминия у Русала

Первоначальное сырье для производства алюминия – боксит или алюминиевая руда. Далее при помощи дробления и сушки из бокситов получают оксид алюминия или глинозем. После этого глинозем подвергают электролизу и получают алюминий. Для получения тонны алюминия нужно примерно две тонны глинозема, а для тонны глинозема — ~2.6 тонны бокситов.

( Читать дальше )

Блог им. InvestHero |Санкции на поставки оборудования: влияние на нефтяников

- 31 марта 2022, 13:24

- |

С февраля США и ЕС ввели новые санкции против российского энергетического сектора. Они включают новые ограничения на поставки оборудования. Также с российского рынка ушли нефтесервисные компании «большой четверки». Рассмотрим, как это может отразиться на нефтегазовых компаниях в РФ.

В этой статье:

- После санкций 2014 года удалось снизить зависимость от импорта оборудования с 60% до 40%;

- От импортного оборудования больше всего зависит добыча из трудноизвлекаемых запасов, нефтепереработка и производство СПГ;

- Уход нефтесервисных компаний приведет к снижению эффективности и сокращению объемов добычи в средне- и долгосрочной перспективе;

- Эффект от санкций может быть снижен за счет импорта из дружественных стран, в том числе Китая;

- Из-за запрета экспорта нефти и газа из России в западные страны экспорт может снизиться на 30% и больше, тогда ограничение поставок импортного оборудования окажет второстепенное влияние на добычу.

( Читать дальше )

Блог им. InvestHero |Безопасная гавань во время рецессии: здравоохранение

- 30 марта 2022, 14:00

- |

За последние несколько месяцев произошли значимые фундаментальные изменения на рынке США. Во-первых, кризис в Украине привел к значительному росту цен на базовые материалы (нефть, с/х, металлы) и усложнил и без того разрушенные цепочки поставок. Во-вторых, пока еще мягкая ДКП ФРС привела к значительному росту коротких ставок по облигациям США, а кривая доходностей стала почти инвертированной.

Все эти факторы увеличивают риск рецессии на американском рынке, поэтому инвесторам следует искать безопасную гавань. К одним из таких секторов относят здравоохранение.

В сегодняшнем посте мы расскажем, что:

— инвестору некуда бежать, поэтому стоит искать безопасные активы в акциях;

— индустрия фармацевтики является наиболее стабильной в отрасли;

— стоит посмотреть на крупные компании с потенциалом;

— рискованные инвесторы могут найти и ставки в биотехе.

Почему инвестору просто не уйти на другие рынки?

Высокий риск рецессии в США ставит перед инвесторами закономерный вопрос: зачем искать защитные бумаги, если можно переложиться в другие рынки с меньшими проблемами?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс