Блог им. InvestHero

Сезон отчетности: инфляция бьет по чистой прибыли

- 12 апреля 2022, 14:41

- |

В начале прошлого квартала мы сделали обзор, чего ожидать от заключительного квартала 2021 года. Время летит, и на текущий момент все компании, входящие в индекс широкого рынка S&P 500, уже отчитались по итогам 4 кв. 2021 года. Сезон отчетностей в США остается очень горячей темой в связи с тем, что компании продолжили понижать гайденсы и на 1 кв. 2022 года, что вызвано ускоряющейся инфляцией издержек. В связи с этим мы решили разобраться, чего ожидать от наступившего сезона отчетов и на какие сектора сделать упор, чтобы не попасть в рыночный боковик.

В статье мы расскажем, что:

- рост выручки и прибыли уже не удивляют;

- прибыль компаний все также будет под давлением;

- менеджмент рекордно негативно смотрит в будущее;

- рынок по P/E смотрится дорогим и хрупким;

- инвестору стоит обратить внимание на сектор товаров 1-ой необходимости, REIT на жилые дома, сектор телеком-операторов и здравоохранение.

Рост выручки и прибыли не удивляют

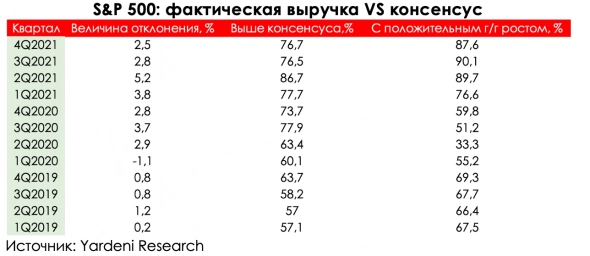

Фактическая выручка компаний превзошла консенсус-прогноз на 2,5%, что стало минимальным результатом за последние 6 кварталов. Однако значение показателя все еще выше среднего расхождения. Обычно расхождение между прогнозом и консенсусом составляет около 1%. Более того, около 87,6% компаний отчитались о положительном росте выручки в годовом выражении, что во многом обусловлено двумя немаловажными факторами, которые не повторятся в будущем: эффектом низкой базы 2020 года, а также кульминацией роста экономики США.

Похожая ситуация, что и с выручкой, наблюдается с результатами по прибыли. Фактическая прибыль компаний превзошла консенсус-прогнозы аналитиков в среднем на 5,8%, что стало минимальным значением за последние 6 кварталов. Что примечательно, по итогам 4 кв. 2021 года резко увеличилась доля компаний с негативным ростом чистой прибыли, что в первую очередь связано с высокой стоимость энергоносителей, труда и материалов.

Прибыль компаний все также будет под давлением

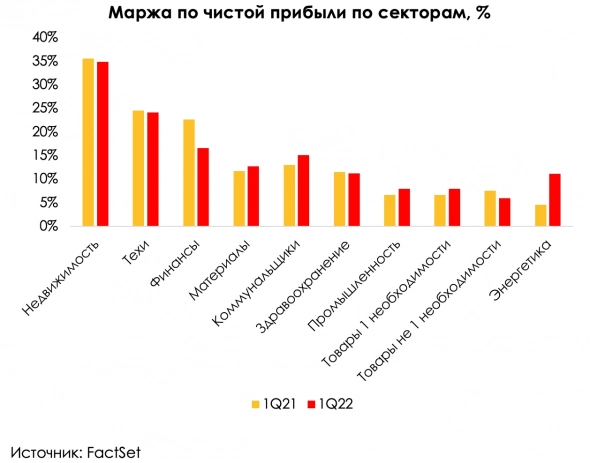

Высокая маржа остается феноменом последних 1,5 лет. По итогам 4 кв. 2021 года, согласно данным Yardeni, маржа по чистой прибыли закрепилась на уровне 12,8%.

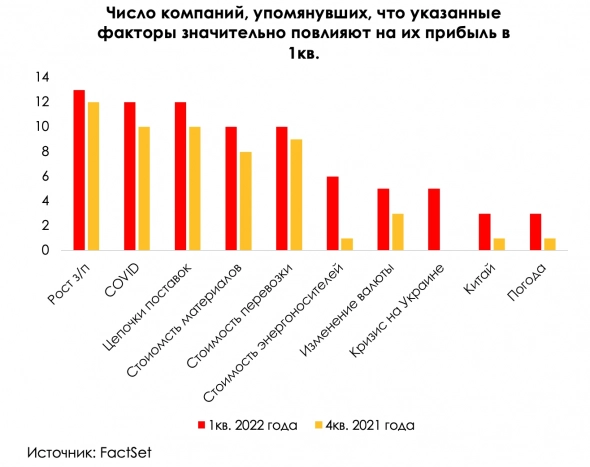

Однако мы считаем, что сохранение высокой маржи будет под вопросом в будущем, так как постепенно увеличивается число компаний, указывающих, что рост заработной платы, стоимость энергоносителей и все еще разрушенные цепочки поставок окажут давление на прибыль по итогам 1 кв. 2022 года.

Согласно консенсус-оценке FactSet, в 1 кв. 2022 года около 50% отраслей покажут снижение маржи по чистой прибыли. Рекордсменом станет финансовый сектор, а именно банки в связи с созданием резервов под кредиты, а также ростом заработной платы сотрудников (около 40% операционных расходов). В свою очередь, за счет рекордной стоимости энергоносителей сектор энергетики покажет рост маржи по чистой прибыли более чем на 700 базисных пунктов.

Стоит отметить, что компании начали активно повышать зарплаты в связи с законом о росте минимальной з/п до $15. Средний заработок в США в 2021 году составлял около $10 в час, а к 2025 году среднегодовой рост зарплат составит 11% г/г. Соответственно, наибольший удар получают компании, которые изначально базировались в регионах с низкой оплатой труда.

Что примечательно, компании с высокой экспозицией на рынок США (выручка с США более 50%) покажут в среднем отрицательную динамику по чистой прибыли в ближайший квартал, а менеджмент рекордно негативно смотрит на будущие результаты. На 1 кв. 2022 года количество компаний, снизивших прогноз по своим ожиданиям по чистой прибыли, оказалось наивысшим за последние 7 кварталов.

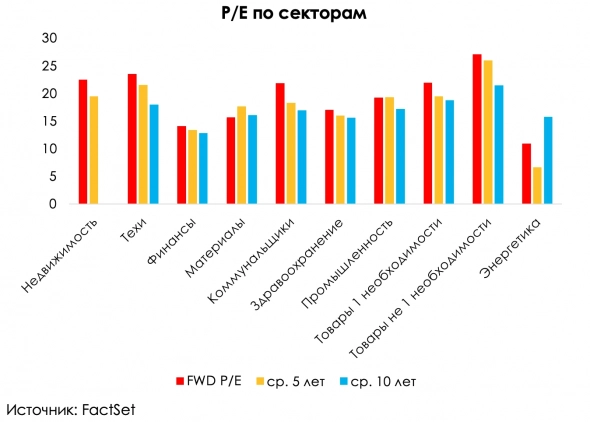

Высокий P/E рынка

По оценке FactSet, практически все сектора торгуются по форвардному мультипликатору P/E выше своих средних уровней за последние 5 лет и 10 лет. Высокий P/E в первую очередь был обусловлен проводимой мягкой денежной политикой ФРС США в момент разгара Covid–19 кризиса, что наводнило рынок дешевой ликвидностью. Высокий P/E, в сущности, означает сильный риск-аппетит в акциях. Но ФРС значительно ужесточает свою политику, не только повышая ставки, но и собираясь начать QT в мае размером 95 млрд в месяц, чего рынок никак не ждал.

Однако столь высокие мультипликаторы постепенно будут схлопываться по мере публикации финансовых результатов. Скорее всего, мы уже не увидим бурного роста рынка в ближайшее время. Более того, пониженные ожидания компаний могут подтолкнуть к падению акций и индексов в США.

Хрупкость рынка — это повод обратить внимание на компании из секторов safe haven

Сейчас экономика США находится на перепутье двух дорог: стагфляции или рецессии. Вероятность рецессии мы оцениваем высоко ввиду ряда случившихся факторов: инверсии кривой доходности, мягкой ДКП ФРС и сырьевого шока в базовых товарах (нефть, газ, с/х, металлы, удобрения).

По мере ослабевания индекса производственной активности и увеличения инфляции мы считаем логичным постепенно переводить портфель в защитный режим, опираясь на сектора товаров первой необходимости, жилья, телекомов и здравоохранения. В режиме рецессии мы ставим на сектора, спрос на продукцию которых стабилен: товары первой необходимости, REIT на жилые дома, телеком операторы и здравоохранение.

Вывод

Предстоящий сезон отчетностей в США покажет, насколько гибки компании в борьбе с ускоряющимися инфляционными издержками. Также мы считаем, что период рекордно высокого роста прибылей позади, а ведь именно увеличение EPS было ответственно за рост индекса S&P 500 прошлые два года.

В свою очередь, из-за высокой форвардной оценки по стоимостному мультипликатору P/E рынок выглядит хрупким. Также мы не ждем значительного роста рынка акций в ближайшее время в связи с уменьшением баланса ФРС на $95 млрд в месяц. Более того, с выходом пониженных ожиданий менеджмента акции в лучшем случае перейдут в консолидацию, а в худшем пойдут вниз, что потянет за собой весь рынок.

Статья написана в соавторстве с аналитиком Андреем Кураповым

- 12 апреля 2022, 14:55

- 12 апреля 2022, 22:05

теги блога Сергей Пирогов

- ЕС

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- Всеинструменты.ру

- ВТБ

- Газпром

- Газпромнефть

- геополитика

- ГМК Норникель

- Группа Позитив

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- Европа

- золото

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Итоги года

- Китай

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- коронавирус

- Лента

- лукойл

- М.Видео

- Магнит

- Мечел

- ММК

- натуральный газ

- нефтегаз

- Нефть

- нлмк

- Новатэк

- норникель

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчетность

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- Ритейл

- роснефть

- русал

- рынок акций

- рынок акций РФ

- Рынок нефти

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на нефть

- цены на топливо

- экономика России

- экономика США

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс