Блог им. InvestHero |Старикам тут место: рост тренда ESG

- 10 марта 2021, 10:30

- |

Пролог

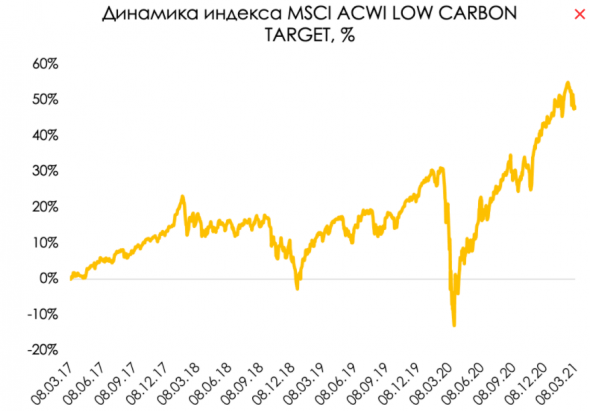

Ужесточение экологических норм в развитых и развивающихся странах для крупных производственных предприятий и постепенный отказ от тяжелого ископаемого сырья ускоряют развитие тренда на ответственное отношение к окружающей среде, и в частности тренда на снижение углеродных выбросов. За период с 2017 года по 2021 год индекс компаний, основной целью которых является максимальное снижение углеродного следа, вырос на 50%. Поэтому мы решили разобраться, могут ли такие крупные промышленные производители, как General Motors и GeneralElectric, ухватить ускорение тренда ESG за хвост.

Источник: MSCI

Что такое ESG?

ESG — это аббревиатура от трех английских слов Environmental (экология), Social (социум) и Governance (корпоративное управление). Эти факторы используются при оценке компании на предмет социально-ответственного инвестирования. При оценке корпорации инвесторы используют нефинансовые показатели для оценки влияния компании на изменение климата, истощение природных ресурсов, а также улучшение условий труда.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Блог им. InvestHero |М.Видеo: результаты по итогам 2020 и долгосрочные перспективы

- 09 марта 2021, 10:55

- |

Компания «M.Видео-Эльдорадо» представила фин. отчет по итогам 2020 года. Прошлый год был необычным, что сказалось на результатах ритейлеров, в том числе «M.Видео-Эльдорадо». В связи с этим мы решили прокомментировать результаты и посмотреть на долгосрочные перспективы компании.

Основные моменты:

- В будущие 5 лет «M.Видео-Эльдорадо» планирует масштабировать бизнес в 2 раза.

- Результаты 2021 г. могут быть сильными: в результате ускорившегося спроса 1 кв. 2021 г. (год начался с двухзначным ростом расходов на электронику и бытовую технику), низкой базы 2 кв. прошлого года и роста покупок бытовой техники во 2 половине года людьми, кто приобрел льготную ипотеку в 2020 г.

- На горизонте года наш статус по компании HOLD, при этом акции могут быть интересной долгосрочной инвестицией.

Компания представила результаты за 2020 год

«M.Видео-Эльдорадо» представила результаты по итогам 2020 г. Выручка компании за год выросла на 14,4% г/г благодаря более чем двукратному росту онлайн-бизнеса (онлайн-продажи выросли на 108,6% г/г). При этом EBITDA по итогам 2020 г. выросла на 6,5% г/г.

( Читать дальше )

Блог им. InvestHero |ФосАгро: рост на ралли в фосфорных удобрениях

- 05 марта 2021, 11:25

- |

Причина в высоких ценах на удобрения. Поскольку у мировых производителей удобрения значительная часть издержек зависит от газа, рост цен на газ приводит к росту цен на удобрения (второй фактор — рост цен на сельхоз культуры). ФосАгро же работает в России и потребляет газ по регулируемым ценам, которые не растут вслед за мировыми.

В этой статье мы осветим причины ралли и оценим потолок этого движения.

Источник: ru.tradingview.com

Природа роста цен в высоком спросе и проблемах в предложении

Цена на фосфорные удобрения резко начала активно расти с начала 2021 года. Об этом мы писали в наших последних ежемесячных отчетах по рынку. Мы видим несколько фундаментальных причин для такого роста котировок:

- Низкие запасы удобрений DAP/MAP в Индии и в других странах-импортерах удобрений и рост спроса перед весенней посевной (высокий сезон в фосфоре это 2 и 3 кварталы).

- Отставание в производительности фосфорных удобрений в самой Индии из-за закрытия заводов во время весеннего периода пандемии 2020 г.

( Читать дальше )

Блог им. InvestHero |Рынок сельскохозяйственных культур: инвестиционный обзор

- 04 марта 2021, 10:51

- |

Почему именно смотрим на сельское хозяйство?

За последний год цены на сельскохозяйственные товары взлетели примерно на 35%, а за последние 6 месяцев — на 41%. Ожидание быстрого восстановления экономической активности в 2021 году на фоне колоссальных стимулирующих мер привело к ралли в ценах не только основных сырьевых ресурсов, но и стоимости сельскохозяйственной продукции. Поэтому мы решили взглянуть более детально на этот рынок и выявить наиболее перспективные компании для инвестирования.

Источник: Investing

Производство основных сельскохозяйственных культур в США вырастет по итогам 2021 года

Рынок сельскохозяйственных культур, еды, а также сопутствующих товаров в США по итогам 2019 года достиг $1,1 трлн (~5,2% от совокупного ВВП страны). Сектор сельскохозяйственных культур занимает около 0,6% от ВВП США, однако эта доля больше ввиду того, что многие производители продовольственной продукции ориентируются на стоимость первичного сырья в целях соответствующего регулирования конечных цен.

( Читать дальше )

Блог им. InvestHero |Крутой бульон на рынке

- 03 марта 2021, 11:03

- |

Top of mind

На рынках нынче заварился прямо-таки крутой бульон:

- Акции сырья, потребсектора, банки дёшевы. Российский рынок дешевый.

- … Но ждет санкций и поэтому не рос, а тут пишут, что санкции будут к чиновникам. Но если так, что это спусковой крючок к росту. Деньги под рост уже давно «на базе»:

На глобальных рынках росту мешает история с доходностями — инвесторы опасаются, что рост инфляции заставит ФРС рано повышать ставки, и это в том числе скажется и на экономике.

( Читать дальше )

Блог им. InvestHero |Почему мы следим за доходностями Treasuries?

- 03 марта 2021, 10:29

- |

Последнюю неделю во всех инвестиционных каналах обсуждают рост инфляции и доходности 10-летних облигаций США, а аналитики на этом фоне пророчат обвал рынков. Но всё ли так прямолинейно работает на рынке?

Быстрые ответы

Если коротко, то в финансовой теории 10-летние облигации США являются безрисковым активом и базой для исчисления требуемой доходности других активов, в том числе и акций. Акции — более рискованный актив, чем облигации, поэтому, если доходность облигаций растёт, то должна вырасти и требуемая доходность для акций. «Доходность» для акций определяется показателем E/P, так как E обозначает прибыль за прошлые 12 месяцев, то меняться может только P — стоимость акции. Рост требуемой доходности E/P эквивалентен снижению показателя P/E — то есть переоценки акций вниз.

Вывод 1. С ростом доходности 10-летних облигаций рынок акций падает.

При этом доходность облигаций растёт, потому что растёт инфляция. Облигации с низким купоном невыгодно держать при росте инфляции, так как инвестор на них ничего не зарабатывает. Из-за этого начинается распродажа длинных облигаций, что приводит к снижению их цены и росту эффективной ставки процента.

( Читать дальше )

Блог им. InvestHero |Как заработать на предстоящих IPO в России

- 02 марта 2021, 10:15

- |

Тема IPO в последнее время в России на слуху. Особенно это связано с IPO таких компаний как Ozon и Fix Price. Мы рассмотрели, какие размещения могут произойти в ближайшие несколько лет и как на них можно заработать.

Мы считаем следующие размещения наиболее интересными:

- АФК Система планирует размещение многих своих активов. Основными являются Segezha Group, Медси и Степь. Это делает АФК Систему интересным активом за счёт раскрытия стоимости активов компании.

- IPO Утконоса может положительно повлиять на котировки Ленты при развитии истории с синергией между двумя компаниями. Также возможен уход средств от акций Ozon за счёт того, что инвесторы решат отыгрывать тренд e-commerce через одного из лидеров своего сегмента, Утконоса.

- Победа и Яндекс.Такси могут разместиться по более высокому мультипликатору, чем торгуются материнские компании, что может стать краткосрочным позитивным фактором для Аэрофлота и Яндекса соответственно.

Fix Price

Кто? Сеть магазинов для всей семьи с широким ассортиментом товаров для дома по низким фиксированным ценам.

( Читать дальше )

Блог им. InvestHero |Продолжится ли текущее снижение?

- 01 марта 2021, 15:23

- |

Прошлая неделя многих не очень порадовала: рынок облигаций испугался перспектив роста инфляции и распродался до доходности Трежериз = 1,56%. Рикошетом досталось акциям.

👉 В общем-то, это не конец, и мы считаем шорт длинных госбумаг США хорошей инвестицией ещё на месяцы вперед. Давали такую идею в LIVE.

👉 Под давлением NASDAQ, TESLA, ETF ARK (о хрупкости которого мы писали ранее), SQUARE и другие активы с высоким мультипликатором.

👉 Нерезиденты приступили к продажам ОФЗ после нескольких лет покупок (в феврале позиции нерезидентов в ОФЗ сократились на 74 млрд руб. — это максимальный месячный отток с марта 2020. Доля снизилась с 22,2 до 22%).

В общем, рост требуемой доходности перед лицом инфляции с нами надолго. И сегодня-завтра-послезавтра мы вновь увидим статистику по экономической активности в США, которая может вновь воспламенить рынок Treasuries 🔥 и доуронить золото и акции техсектора ещё ниже.

Что же Россия? —

( Читать дальше )

Блог им. InvestHero |Иранская нефть: не ждем быстрого возврата

- 01 марта 2021, 10:44

- |

Рынок волнуется каждый раз, как только слышит про возвращение дополнительных объемов нефти. Это понятно, ведь нефть будет стоить сверх 60$/барр., если будет предсказуемый понятный дефицит на рынке при сильном спросе. А новые баррели — качают равновесие и вносят сумятицу.

В феврале нефть волновалась из-за Д. Байдена. Администрация 46-го президента США форсировала снятие санкций с Ирана своими заявлениями по желаемому возврату в ядерную сделку.

Снятие ограничений с Тегерана позволит стране добавить 2 млн барр./сутки к имеющимся 92-93 млн барр./сутки за короткий промежуток времени.

Мы посмотрели на экономическую сущность вопроса, а также на политическую составляющую и не ждем быстрого разрешения этого вопроса. Подробнее об этом и нашем взгляде на торговлю черным золотом читайте в статье.

Сделка была заключена в 2015 году, а в 2018 США из нее вышли

С 2015 по 2018 год между Ираном и форматом 5+1, в котором участвовали США, был достигнут баланс по сделке с Ираном. Тогда Исламская Республика обязалась проводить мирные ядерные исследования, предоставить все ядерные объекты в стране под мониторинг МАГАТЭ, а также вывезти бОльшую часть обогащенного урана за границу.

( Читать дальше )

Блог им. InvestHero |Бенефициары BITCOIN-мании

- 26 февраля 2021, 10:56

- |

На рынке уже давно существуют компании, которые так или иначе связаны с биткойном. Это и NVIDIA, чьи видеокарты используются для майнинга, и Square, чье финтех приложение позволяет людям торговать биткоином. Однако в течение нескольких месяцев появляются новости о том, что публичные компании вовлечены в покупку биткоинов.

В сегодняшней статье мы попытаемся выяснить:

— покупка биткоина — это хайп или инвестиция;— кто вовлечен в долгосрочный тренд развития криптовалют;

— кто настоящий бенефициар эры биткоина.

Tesla инвестировала в биткойн

Несмотря на то, что многие компании начинают заявлять, что инвестируют в биткойн, самым резонансным шагом было заявление Tesla от 8 февраля о покупке биткойнов на 1,5 млрд долларов или на 7,5% от количества денежных средств на балансе на 4 кв. 2020 года.

Мнение аналитиков на этот счет разнится. Например, аналитик Wedbush Дэн Айвз положительно рассматривает эту новость:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс