Блог им. InveStory |Как инвесторы становятся нетерпеливее

- 19 мая 2022, 15:53

- |

☎️ Как купить акции если вы в 1950-х: надо позвонить брокеру по телефону, сказать какие акции купить (в основном, дивидендные), заплатить комиссию 2-4% за сделку. Чтобы продать акции, надо проделать аналогичный порядок действий. Никаких тебе «терминалов», «стаканов» на покупку и продажу, сайтов и телеграм-каналов с инвестидеями. Только телефон и тематические газеты/журналы, только хардкор.

📱 Как купить акции в 2020-е: зайти в приложение брокера с телефона, пара тапов — и вуаля. Комиссии — какие-нибудь 0.125-0.3%.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. InveStory |О чем говорят оценки Bloomberg? Падение добычи нефти в РФ

- 03 мая 2022, 17:24

- |

Спутники измеряют количество света, излучаемого от нефтяных месторождений при сжигании попутного газа. Чем выше добыча, тем больше «света». Данные от нефтетрейдеров и утечки официальной российской статистики. И другие косвенные данные дают оценку снижения добычи нефти в РФ на 10% по сравнению с довоенным уровнем.

В РФ нет мощностей для долговременного хранения больших объемов нефти. Если возникают проблемы со сбытом, то добыча непременно снижается. Ближайший прецедент — коронакризис, 2020 год.

Сегодня вышел отчет BP (бывш. British Petroleum), где CEO Бернард Луни подтвердил эту оценку: добыча нефти и нефтепродуктов в РФ упала на 1 млн. бар. в день.

В теории, заместить такой объемы могут страны персидского залива (Саудовская Аравия, ОАЭ, Кувейт), остальные, в частности Иран + Венесуэла + США быстро нарастить добычу не смогут по разным причинам. Например, американские сланцевые компании предпочитают наращивать дивиденды и обратный выкуп, нежели добычу. Можно посмотреть пример вышедших вчера отчетов по компаниям $FANG и $DVN

( Читать дальше )

Блог им. InveStory |Ударные отчеты российской нефтянки? $TATN $RNFT

- 03 мая 2022, 09:37

- |

Приостановка публикации отчетов по стандартам МСФО добавил ряд сложностей для инвесторов, которые ориентируются на фундаментальный анализ. В частности, о состоянии российской нефтяной отрасли (добыча/экспорт) теперь можно судить по публикациям от различных исследовательских компаний, и СМИ — невольно им доверяя.

Тем не менее, некоторые отчеты всё-таки есть: по российским стандартам (РСБУ). К примеру, данные за 1кв 2022г вышли у компаний Русснефть $RNFT и Татнефть $TATN. Не везде РСБУ можно считать показательными, но в случае этих компаний прибыль ~совпадает со стандартами МСФО.

( Читать дальше )

Блог им. InveStory |В эту рецессию сырьевые акции могут стать защитными - почему?

- 02 мая 2022, 14:31

- |

На прошлой неделе США впервые после пандемии отчитались о падении квартального ВВП. Ещё один квартал с отрицательным или нулевым ростом ВВП — и происходящее в американской экономике можно будет официально назвать рецессией.

В связи с этим уже сейчас нужно озаботиться о том, чтобы подобрать варианты для защиты своего портфеля. Одной из необычных опций могут послужить акции компаний, завязанных на сырьевые ресурсы. Акции сырьевиков обычно считаются проциклическими, то есть инвестировать в них стоит в самый разгар экономического цикла. Тем не менее, структурный дефицит большинства сырьевых ресурсов означает, что в ближайшие годы вне зависимости от фазы экономического цикла спрос на сырьё будет превышать предложение. Это фактически наделяет сырьевые акции «защитными» свойствами.

Запасов на всех не хватит

( Читать дальше )

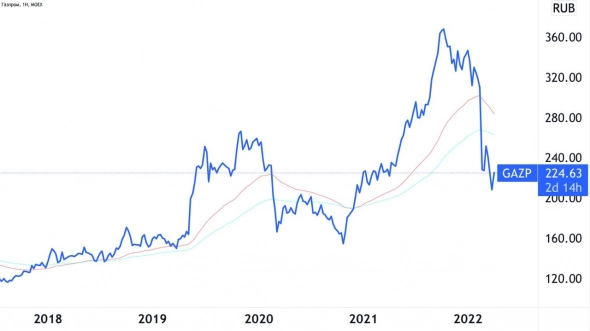

Блог им. InveStory |Газпром ($GAZP #GAZP) — от слов к делу

- 27 апреля 2022, 14:41

- |

Болгария зависит от российского газа на 70%, Польша — на 50%. Для Газпрома же экспорт в обе страны несущественен — 1% и 4% соответственно. Без перехода на оплату в рублях (которая на самом деле несильно отличается от существовавшей ранее схемы) у импортёров российского газа остаются две опции: покупать газ из России по серым схемам или нарастить поставки СПГ.

С поставками СПГ сейчас всё сложно, так как все существующие терминалы загружены под завязку. Поэтому Польша и Болгария либо поменяют свою позицию (как это ранее сделал ЕС в целом), либо будут втридорога покупать российский газ через реэкспорт из третьих стран, например, Турции.

Из-за отключения Болгарии и Польшу на европейском газовом рынке снова волатильность, так что у Газпрома есть возможность компенсировать выпадающие объёмы газа через рост цены.

Блог им. InveStory |VK ($VKCO #VKCO) – снова в моде?

- 27 апреля 2022, 09:29

- |

Но после блокировки Инстаграма большинство решило не возиться с VPN и сейчас переходит в VK.

Аудитория VK после продолжительного снижения перешла к росту: в марте дневное количество пользователей выросло на 9% и превысило 50 млн человек. Соцсеть активно завлекает блогеров, но с этим ситуация обстоит гораздо хуже – у многих на 70-80% упали доходы, аудиторию приходится набирать практически с нуля.

Стоит ли инвестору присмотреться к акциям VK? Мы считаем что стоит, но только тем, у кого хватит терпения. С пиков 2021 года акции VK (тогда ещё MailRu) упали на 83% и на 38% если считать с локального пика после начала «спецоперации». На повестке продолжает маячить перспектива блокировки YouTube, который придётся заменять отнюдь не Рутьюбом, а VK Видео. Если компания доработает маркетинговые инструменты сколько-нибудь близко к уровню Инстаграма – малый и средний бизнес, скорее всего, сможет адаптироваться к новой реальности. Ключевой риск – завязанность на российскую экономику, которая в ближайшие месяцы будет переживать масштабную «трансформацию».

( Читать дальше )

Блог им. InveStory |Тинькофф ($TCSG) — всё хорошее когда-нибудь заканчивается

- 26 апреля 2022, 08:02

- |

Всего несколько месяцев назад Тинькофф переживал момент триумфа: финансовые показатели росли как на дрожжах, акции в моменте показывали +600% с минимумов 2020 года, а слоганом банка было гордое «Он такой один». И вот в апреле 2022-го из «он такой один» Тинькофф вот-вот превратится в «такой, как все».

Тинькова в Тинькофф уже нет, его идейный наследник Оливер Хьюз всего год «рулил» холдингом TCS Group и теперь собирает венчурные инвестиции для нового, собственного проекта. Хотя меньше года назад в Tinkoff Private Talks озвучивались планы по международной экспансии Тинькофф. После недавно анонсированного ребрендинга от Тинькофф не останется и, собственно, «Тинькофф».

К чему это всё? Казалось, что капитализм в России созрел достаточно, чтобы российские компании могли мыслить категориями «мы живём и развиваемся вот уже 10-20-30 лет», а российские акционеры могли инвестировать в перспективные, растущие бизнесы на долгосрок.

( Читать дальше )

Блог им. InveStory |Сворачивание "QE" на примере 2013г-2014гг

- 24 сентября 2021, 19:08

- |

В среду прошло важное заседание Федрезерва: сворачивание стимулов вероятно начнётся уже со следующего заседания в ноябре и продлится до лета 2022г.

Инвесторы по всему миру пытаются угадать (или «спрогнозировать», что в общем-то одно и то же) как сворачивание скажется на динамике рынков. Консенсус, конечно же, на падение: чем меньше ликвидности, тем хуже.

Можно взглянуть на крайний пример сокращения темпов выкупа активов в 2014 году. На графике ниже показана динамика S&P500 и отмечены 3 ключевые точки: анонс (май 2013г), начало (январь 2014г) и конец (октябрь 2014г) сворачивания монетарных стимулов. Интересная динамика: сначала вниз на 5%+, что кстати очень много для текущей ситуации, а затем «buy the dip», и в итоге: индекс за этот период закрылся в плюсе.

По-настоящему негативные эффекты случились гораздо позже. Как только ФРС перестала накачивать рынок, импульс на выкуп просадок существенно замедлился. В итоге 2015-й стал первым, закончившимся в волатильном боковике. А при снижении баланса ФРС в 2018 году, мы в первый раз увидели “красный” год за все десятилетие.

( Читать дальше )

Блог им. InveStory |Перспективы заседания ФРС

- 22 сентября 2021, 15:03

- |

Сегодня состоится очередное заседание ФРС, на котором будут представлены новые прогнозы по экономике, а также 'dot plots' (прогнозы по движению % ставок).

Весь инвестиционный мир пытается угадать — будет ли анонсировано сворачивание монетарных стимулов («QE»). Давайте вспомним недавнюю хронологию. Изначально рынок ждал анонса на Джексон Хоул, которого не произошло. Помешала неопределённость с дельта-ковидом. А затем, уже в начале сентября, вышел очень слабый отчёт по рынку труда за август — такой, что даже самые ястребы (сторонники ужесточения) Федрезерва начали сомневаться в тайминге сворачивания стимулов. Поэтому, вероятно и это заседание не принесёт в этом отношении «ничего нового».

Кроме того, не стоит забывать, что Пауэлл стоит на пороге переназначения на новый срок главы ФРС. Президент США Байден до сих пор не определился — официального анонса не было, вероятно специально тянет время. В итоге Пауэлл находится в заложниках ситуации — ему выгодно не уронить рынок, а значит он всячески будет пытаться сгладить все углы, не допуская резких заявлений на пресс-конференции. На всех предыдущих заседаниях у него это успешно получалось.

( Читать дальше )

Блог им. InveStory |Потребители против «Инвесторов»

- 21 сентября 2021, 18:25

- |

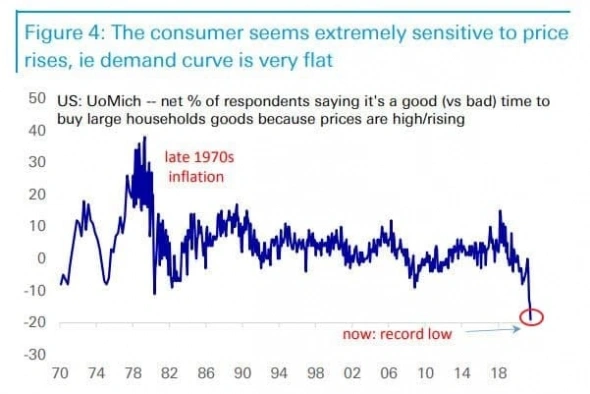

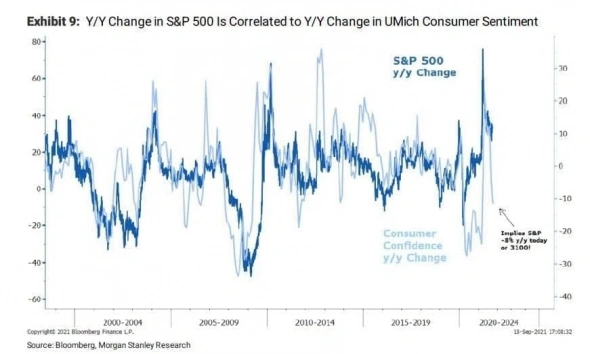

Пока инвесторы радовались росту индексов, уровень потребительских настроений стремительно сбавлял обороты, упав до минимальных уровней с 1980-х. Совершать новые покупки хочет рекордный минимум за всю историю наблюдений. И это при обширных фискальных стимулах!

Эти данные исторически являлись опережающим индикатором будущего роста. Потребитель одним из первых чувствует изменения в экономике и своим поведением хорошо предсказывает изменения на рынке. На графике ниже видна корреляция между изменениями в настроении потребителя и инвестора. В этот раз эта связь сигнализирует проблемы: исторически S&P500 должен быть на 8% ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс