Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про эволюция предоставления ликвидности в DeFi.

- 11 декабря 2023, 17:11

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

1. Экосистема децентрализованных финансов (DeFi) пережила быстрое развитие своих моделей предоставления ликвидности, переходя от Автоматизированных Маркет Мейкеров (AMMs) к более продвинутым системам. Этот отчет погружается в сложности этих моделей, их преимущества и потенциальные будущие траектории развития.

Откуда Все Началось

- Автоматизированные Маркет Мейкеры (AMMs): Платформы, такие как Uniswap, Curve и Balancer, были пионерами в создании AMM, заменив традиционные биржевые книги пулами ликвидности. Основное преимущество — это permissionless (без разрешения) торговля с точки зрения пользователя, то есть любой мог торговать активами на алгоритмической ценовой кривой, определенной постоянной формулой продукта (x * y = k). Другие преимущества включали permissionless листинг. Несмотря на эти преимущества, у маркет мейкеров с постоянным произведением (CPMMs, x * y = k) есть компромиссы. Например, LP (поставщики ликвидности) страдают от проблем, таких как impermanent loss (непостоянная потеря), поскольку активы LP постоянно перебалансируются для поддержания соотношения 50/50.

( Читать дальше )

- комментировать

- 488

- Комментарии ( 0 )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про On-Chain данные.

- 08 декабря 2023, 17:03

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Знание того, как правильно использовать данные с блокчейна, важно по трем основным причинам:

- Использование данных с блокчейна неправильно хуже, чем не использовать их вообще

- Правильное использование данных уже помещает вас в верхнюю четверть инвесторов, использующих данные с блокчейна

- Поняв, как правильно их использовать, вы поймете, почему я выбрал именно те индикаторы, которые буду отслеживать в этом бюллетене

Этот пост будет разделен на 3 основных раздела, за которыми последует обзор индикаторов данных с блокчейна на сегодняшний день:

- Почему важна ликвидность

- Не увлекайтесь соотношениями (MCap/TVL и другие метрики)

- Не все депозиты созданы одинаково (важны комиссии!)

Вот индикаторы данных с блокчейна, которые я буду отслеживать в начале. Используйте их для поиска новых тенденций:

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про Perpetual Swaps.

- 06 декабря 2023, 17:24

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Введение в деривативы

В этой статье мы познакомимся с рынками производных финансовых инструментов. В частности, фьючерсных контрактов и perpetual swaps — двух инструментов, используемых для левериджа и управления рисками. Perpetual swaps, в частности, являются важным рынком в криптовалютном пространстве, поскольку они представляют собой наиболее ликвидный способ воздействия на криптовалюту. Фактически, объем торгов perps часто в 3-10 раз превышает дневной объем спот-рынков. Популярность криптовалют неудивительна, поскольку трейдеры могут занимать позиции с огромным кредитным плечом (до 100x!), что дает им возможность заработать огромные прибыли. Разумеется, эти возможности в равной степени сопровождаются повышенным риском.

Что такое деривативные контракты?

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич / Messari: Краткий обзор экосистем L1/L2

- 05 декабря 2023, 17:02

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Основные выводы

- Avalanche (AVAX) вырос на 131%: Avalanche превзошел Solana с ростом на 131% за последние 30 дней, благодаря значительному институциональному участию со стороны таких компаний как Citi и JPM.

- Solana превосходит Ethereum по активным адресам: Solana наблюдала рост в ежедневных активных адресах, превысив Ethereum, в то время как адреса на главной сети Avalanche уменьшились из-за переключения активности на подсети.

- Объемы DEX удвоились: 7-day объёмы на основных сетях выросли с 10 миллиардов до более чем 23 миллиардов за последние 30 дней, поскольку цены и общая активность сетей увеличились.

Solana и ее экосистема недавно заняли центральное место в дискуссиях, поскольку экосистема запускает новые токены, а ее цена выросла более чем на 106% за последние 30 дней. Тем не менее, менее обсуждаемый Avalanche превзошел Solana с ростом более 131% за 30 дней.

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про altVMs.

- 29 ноября 2023, 15:05

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Что такое altVMs? Новая концепция 3-уровненней модульности блокчейна и почему это станет трендом в 2024?

2023 год Layer2 решений, но уже сейчас зарождается новый тренд altVMs который вероятно будет греметь в след году, а проeкты будут стоить десятки миллиардов. Если раньше все блокчейны были монолитными и работали на одном уровне, то сейчас все разрабтчики обсуждают возможность создания 3-х уровневых блокчейнов

Что так волнует меня в altVMs, и почему я верю, что этот сектор обладает огромным потенциалом.

Я начну этот тезис с вопроса: Что, если вы сможете привлечь разработчиков из разных сфер для создания следующего революционного приложения в крипте, на роллапах, используя языки программирования, которые работают бесшовно, безопасно на любом уровне блокчейна?

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про DWF Labs.

- 28 ноября 2023, 16:57

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

DWF выдвинулась в число значимых игроков, инвестировав, как сообщается, 149 миллионов долларов в 15 сделок в первом квартале 2023 года, в то время как другие поставщики капитала сокращали свои инвестиции.

Деятельность фирмы в области управляющих токенов DeFi также заслуживает внимания. Недавно DWF Labs помогла основателю Curve Finance спасти свой децентрализованный кредит, купив токены CRV на сумму 5 миллионов долларов, и предложила сделку по маркет-мейкингу с давно забытым Abracadabra Money (токен SPELL).

Откуда у них деньги и почему они делают такие смелые ставки в этом году?

Некоторые предполагают, что нестандартный подход компании к маркет-мейкингу и венчурному инвестированию может быть вредным для индустрии. Самые громкие критики — основатели двух крупнейших поставщиков ликвидности в крипто (Wintermute и GSR).

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про Morpho Blue и MetaMorpho.

- 27 ноября 2023, 17:22

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

В начале октября Morpho объявили о запуске “new base layer for decentralized lending” под названием Morpho Blue.

Что такое базовый слой для децентрализованного лендинга? Зачем нужен еще один лендинговый протокол, если уже есть AAVE/Compound/etc? Предлагаю разобраться.

Из анонсаот 10 октября 2023 мы узнали, что:

⁃ Morpho (уже имеющие >$500m TVL… точнее работающие с чужим TVL) запускают “trustless lending primitive”, он же “new base layer for decentralized lending”;

⁃ суть Morpho Blue — отделить риск-менеджмент от неизменяемого (immutable) основного протокола/примитива;

⁃ технически Morpho Blue это 650 строк кода, которые позволят создавать изолированные лендинговые рынки, каждый с (1) определенным ассетом для долга/коллатерала, (2) LTV и (3) оракулом;

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про Across (Ч2).

- 23 ноября 2023, 17:10

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Особенно важно, что самые низкие комиссии за мост и газ достигаются с самым быстрым временем перевода, благодаря архитектуре Across, которая позволяет ретрансляторам предоставлять ликвидность пользователям на целевых цепочках, а затем получать возмещение от оптимистического оракула UMA.

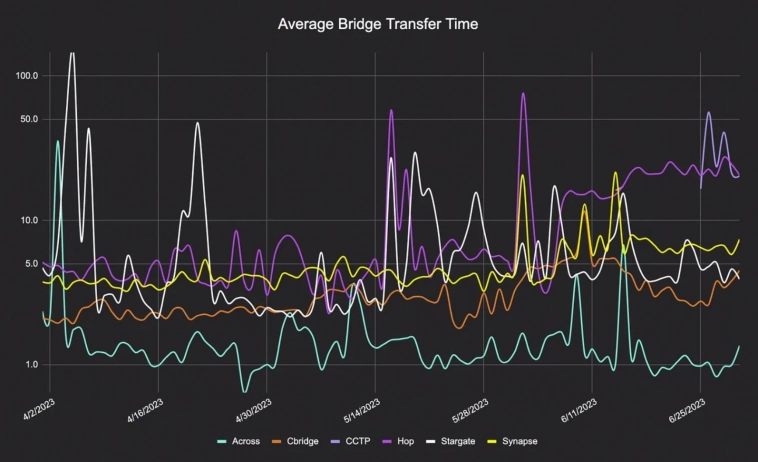

Во втором квартале 2023 года среднее время перевода моста Across составляло примерно 2 минуты, по сравнению с 5-7 минутами у следующих по конкурентоспособности мостов (Stargate, Synapse, cBridge).

Результатом превосходного пользовательского опыта (самые низкие комиссии за мост/газ + самое быстрое время перевода) стал быстрый рост в течение 2023 года. Across вырос с объёмов моста около $30 млн/месяц до более $400 млн в ноябре 2023 года.

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про Across (Ч1).

- 22 ноября 2023, 17:25

- |

Layer 2 (L2) — основной способ масштабирования Ethereum, и, вероятно, произойдет как расцвет, так и фрагментация L2. Поскольку L2 продолжают привлекать больше использования и активности (недавно опередив транзакции Ethereum в 2023 году), мосты будут играть все более важную роль и накапливать все большую ценность. Рынок мостов в настоящее время составляет $60 млрд ежегодного объема, что представляет собой менее 10% от объемов spot DEX, и мы ожидаем значительный рост этого процента.

Across благодаря своей уникальной архитектуре предоставляет самый дешевый (до 75% дешевле) и самый быстрый (до 90% быстрее) опыт использования моста на рынке сегодня на большинстве основных маршрутов. В то время как большинство мостов имеют локальные пулы на каждой цепи для предоставления ликвидности, Across агрегирует ликвидность в основном пуле на Ethereum, полагается на сеть ретрансляторов для предоставления ликвидности пользователей и затем пакетирует возмещения через оптимистичный оракул и канонические мосты UMA.

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про стейблкоины (Ч1).

- 20 ноября 2023, 17:04

- |

1. USDY от Ondo

Стейблкоин (Ondo назывют его не стейблкоином, а токенизированной ценной бумагой), обеспеченный краткосрочными облигациями США и банковскими депозитами со “встроенным” yield (то есть это стейбл, постоянно растуший в цене — на момент написания поста на 5% в год). Здесь и ниже под крадкосрочными облигациями США я буду иметь в виду непосредственно краткосрочные облигации (STBT), инвестирующие в STBT money-market funds и ETF-ы, обеспеченные STBT сделки РЕПО.

Основные особенности:

⁃ запущен в августе 2023, TVL $35m;

⁃ mint/redeem доступны всем, кроме тех кому запрещено (US-individuals, резиденты стран под санкциями и тп);

⁃ USDY доступен в Ethereum и Mantle всем, кто включен в allowlist (включиться в него можно нажав три кнопки, KYC не требуется);

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс