Блог им. Ilia_Zavialov

Завьялов Илья Николаевич про Across (Ч1).

- 22 ноября 2023, 17:25

- |

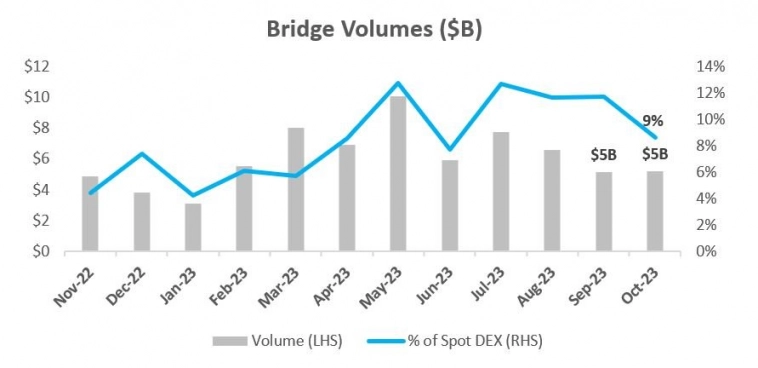

Layer 2 (L2) — основной способ масштабирования Ethereum, и, вероятно, произойдет как расцвет, так и фрагментация L2. Поскольку L2 продолжают привлекать больше использования и активности (недавно опередив транзакции Ethereum в 2023 году), мосты будут играть все более важную роль и накапливать все большую ценность. Рынок мостов в настоящее время составляет $60 млрд ежегодного объема, что представляет собой менее 10% от объемов spot DEX, и мы ожидаем значительный рост этого процента.

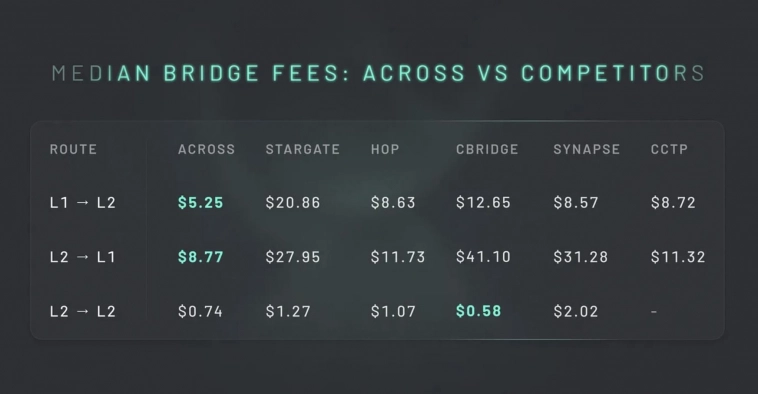

Across благодаря своей уникальной архитектуре предоставляет самый дешевый (до 75% дешевле) и самый быстрый (до 90% быстрее) опыт использования моста на рынке сегодня на большинстве основных маршрутов. В то время как большинство мостов имеют локальные пулы на каждой цепи для предоставления ликвидности, Across агрегирует ликвидность в основном пуле на Ethereum, полагается на сеть ретрансляторов для предоставления ликвидности пользователей и затем пакетирует возмещения через оптимистичный оракул и канонические мосты UMA. Это обеспечивает большую эффективность капитала, более низкие газовые сборы (посредством пакетирования и централизации логики смарт-контрактов) и более быстрые скорости моста.

Это означает, что в настоящее время, по предварительным данным или на основе общей картины рынка, Across участвует на уровне 25-30% в рынке мостов (bridging market) с участием сторонних поставщиков услуг и на уровне 10% в общем рынке мостов. Когда рассматривается доля рынка агрегаторов, Across имеет примерно 40-50% долю на рынке мостов, предоставляемых сторонними поставщиками. Мы считаем, что с течением времени Across может продолжать увеличивать свою долю рынка, поскольку агрегаторы предлагают мосты с самыми конкурентоспособными ставками и скоростями, получая выгоду от этого структурного хвостового ветра.

Обзор рынка

В последнем цикле Ethereum не смогла масштабироваться из-за большого притока пользователей, и стоимость транзакций регулярно достигала сотен долларов за транзакцию. Ethereum ограничена примерно 1 миллионом транзакций в день, учитывая цель в 15 миллионов газа на блок, что соответствует 11-12 транзакциям в секунду (TPS). Это привело к появлению альтернативных Layer 1, оптимизированных для скорости и низких транзакционных издержек, но с компромиссами в плане децентрализации и/или безопасности. Блокчейны, такие как Solana, Avalanche, Binance Smart Chain и Cardano, достигли 20-50% от рыночной капитализации Ethereum.

В ответ на проблемы с загруженностью сети, Ethereum сосредоточилась на увеличении масштабируемости. В сентябре 2022 года Ethereum завершила «слияние», которое перевело Ethereum с Proof-of-Work на Proof-of-Stake. Также Ethereum работает над «the surge», чтобы увеличить пропускную способность и снизить комиссии за транзакции. Ключевым элементом surge является акцент на rollup и масштабируемость Layer 2 (L2).

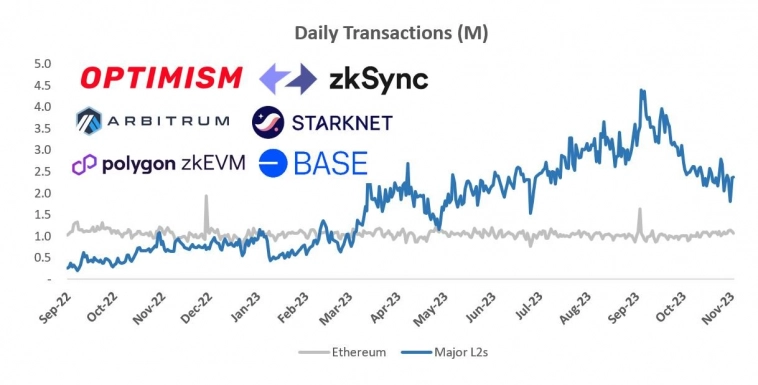

В течение 2022 и 2023 годов мы наблюдали рост Ethereum L2, таких как Optimism, Arbitrum, zkSync и другие. В марте 2023 года мы увидели, как крупнейшие L2 превзошли Ethereum по количеству транзакций и в настоящее время обрабатывают в 2.5-3 раза больше транзакций, чем Ethereum.

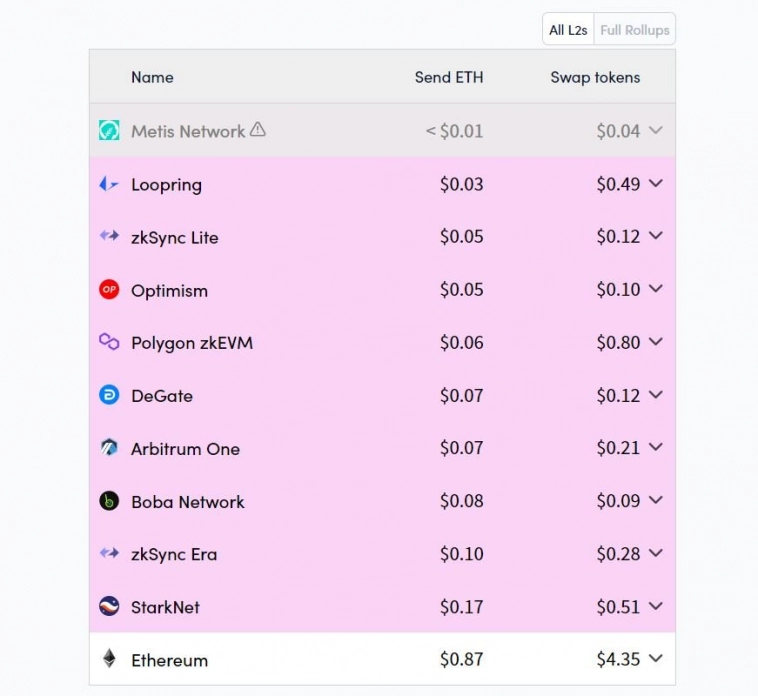

Rollups перемещают вычисления за пределы Ethereum, обрабатывая выполнение транзакций и переходы состояний на собственном блокчейне (Layer 2). После того, как транзакции финализируются после окна для споров о мошенничестве (для оптимистических rollups) или доказательства нулевого знания (для zk rollups), Ethereum сама хранит корень Merkle (повторяющийся хэш всех балансов аккаунтов на rollup) вместе со всеми данными транзакций как calldata (доступность данных). Если блокчейн L2 rollup будет скомпрометирован, Ethereum может без доверия восстановить балансы пользователей и состояние, поскольку у неё есть полная история транзакций пользователей. С точки зрения пользователя, они могут платить гораздо меньше за транзакции на L2 — в 10-20 раз меньше, сохраняя при этом гарантии безопасности Ethereum и бездоверительное перемещение активов.

В течение следующих нескольких месяцев или кварталов, Ethereum введёт обновление EIP-4844, вводящее новый тип транзакции под названием “blob”. Предполагается, что это снизит стоимость размещения транзакций на Ethereum в 10-100 раз, заменяя call data (постоянное хранение и дорогое) на blobs (временное хранение), которые удаляются через 2 недели, достаточно долго для окон споров о мошенничестве для оптимистических rollups и для того, чтобы все ключевые участники могли получить эти данные. Это ещё больше снизит стоимость транзакций на L2/rollups для пользователей и продвинет масштабируемость Ethereum.

В общей картине Layer 2 выделяется несколько ведущих игроков, таких как Optimism, Arbitrum, Polygon, zkSync и Starkware. Кроме того, мы наблюдаем рост специализированных приложений L2. Только на Optimism мы видели, как такие компании, как Coinbase (крупнейшая американская спотовая биржа с более чем 100 миллионами пользователей), Binance (крупнейшая криптобиржа в мире с 150 миллионами пользователей), Worldcoin (платформа идентификации с 1-2 миллионами пользователей), Aevo (протоколы опционов) разрабатывают свои собственные L2 на технологическом стеке Optimism.

С увеличением фрагментации уровней L2 мы считаем, что значение мостов между L2 будет расти. У пользователей есть ограниченное количество активов и капитала, которые используются в различных приложениях на цепочках L2. Оптимистические rollups (Optimism, Base, Arbitrum) имеют 7-дневное окно задержки, если пользователи снимают средства через канонический мост, что слишком долго для большинства пользователей. ZK-rollups (zkSync, Polygon zkevm), хотя и находятся на раннем этапе развития, часто имеют окна ожидания 15-60+ минут через канонический мост из-за периодических расписаний генерации zk-доказательств (которые сегодня дороги, поэтому делаются не так часто). В отличие от этого, сторонние мосты способны обрабатывать перемещение активов между цепочками L2 всего за 1 минуту за очень небольшую плату.

На сегодняшний день рынок мостов обслуживает примерно 60 миллиардов долларов объема в год, что составляет около 9% рынка спотовых DEX.

Введение в Протокол Across

Протокол Across был запущен в ноябре 2022 года после инкубации в UMA Labs. Across представил новую модель дизайна мостов, используя intents и сеть ретрансляторов.

Исторически мостам требовался капитал на всех цепочках, которые они соединяют, с изолированными пулами ликвидности для каждого актива на каждой цепочке. Это приводило к фрагментации ликвидности, что вело к высоким затратам на мосты для пользователей.

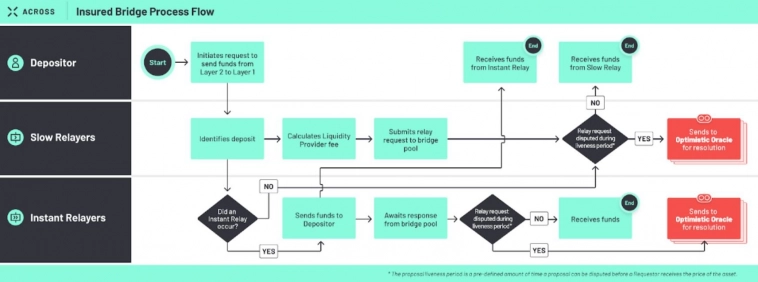

Across решил эту проблему, объединив ликвидность с одним пулом на основной сети Ethereum. Вместо того чтобы полагаться на локальные пулы на каждой цепочке L2 для ликвидности, Across использует сеть ретрансляторов. Эти ретрансляторы просматривают депозиты пользователей на исходной цепочке, и, после верификации, соревнуются в предоставлении средств пользователю на целевой цепочке. Затем ретрансляторы подают доказательство в Оптимистический Оракул UMA и получают возмещение, беря на себя риск окончательности и задержку.

Эта модель приводит к невероятно быстрым и капиталоэффективным переводам через мост. Недавно в индустрии начали называть эту модель intent-driven bridging model.

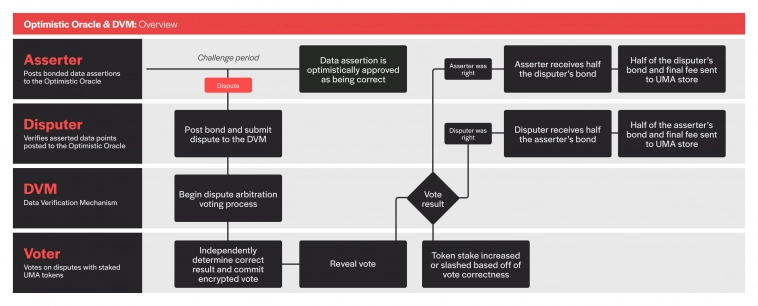

Оптимистический Оракул UMA работает с обобщённой игрой эскалации:

- Сначала утверждающий публикует залоговое утверждение о каком-то состоянии мира (например, ретранслятор запрашивает возмещение из пула ликвидности Across).

- Существует период оспаривания, в течение которого оппоненты могут размещать залоги и подавать спор в Механизм Проверки Данных UMA (UMA DVM).

- Если спор подан, начинается процесс арбитража споров DVM с периодом голосования 48-96 часов.

- Держатели токенов UMA (которым требуется stake) будут голосовать по исходу независимо друг от друга.

- Голоса суммируются. Держатели токенов UMA, голосовавшие в меньшинстве, подвергаются слэшингу, а их ставка переназначается держателям токенов, голосовавшим правильно.

Стоимость коррумпирования DVM требует получения более 51% токенов UMA.

Благодаря этой инновационной конструкции, ценообразование Across для клиентов значительно лучше, чем у конкурентов, с ценами на 75% дешевле на некоторых крупных маршрутах. Это связано с капиталоэффективностью наличия основного центрального пула, из которого возмещаются все ретрансляторы, вместо нескольких локальных пулов на каждой цепочке, которые Across должен стимулировать и оплачивать поставщикам ликвидности.

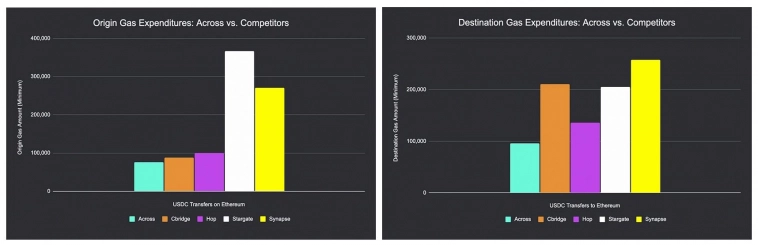

Across также имеет значительно более низкие начальные и конечные комиссии за газ по сравнению с конкурирующими мостами. Это связано с его оптимистическим подходом и не зависит от интенсивных на газ онлайн-валидаций. Кроме того, Across может объединять комиссии за газ, которые он платит для возмещения ретрансляторов (переводя средства в более крупных транзакциях через канонические мосты). Это приводит к дополнительной экономии и более конкурентоспособным тарифам для пользователей по сравнению с другими конкурирующими мостами.

теги блога Завьялов Илья Николаевич

- ai

- bicion

- Binance

- Binance Coin

- bitcoin

- bitcoin exchange

- BitCoins

- Bitcon

- blockchain

- btc

- BTCUSDT

- CommEX

- crypto

- cryptocurrency

- cryptotrading

- crysis

- DeepSeek

- DeFi

- derivatives

- DEX

- ETF

- eth

- ethereum

- finance

- market making

- nvidia

- oracle

- S&P500

- SEC

- Solana

- Tether

- usd rub

- USDT

- WEB3

- автомобили

- акции

- акции США

- анализ

- аналитик

- аналитика

- биткоин

- блокчейн

- блокчейн для чайников

- выборы президента США 2024

- деривативы

- децентрализация

- децентрализованные финансы

- доллар

- займы

- заёмные средства

- золото

- ИИ

- инфляция в США

- искусственный интеллект

- Крах

- кредиты

- крипто

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- Криптовалюты

- криптовалюты новости

- криптография

- криптомонета

- криптономика

- криптонубы

- крипторынок

- крпитовалюты

- курс

- ликвидация

- ликвидность

- мнение по рынку

- мнения

- мнения и аналитика

- Мнения и прогнозы аналитиков

- мобильный пост

- МостЫ

- обзор рынка

- опционы

- отчёт

- оффтоп

- прогноз

- рынки

- рынок - взгляд

- сигнал

- ставка фрс сша

- стейблкоин

- сша

- технический анализ

- торговые сигналы

- трейдинг

- уоррен баффетт

- форекс

- ФРС США

- фьч РТС

- фьчерс

- экономика США

- Электромобили

- эфириум

- эфириум биткоин