Блог им. Hunter14 |Три цитаты (идеи) изменившие (мой) подход в трейдинге

- 24 сентября 2018, 15:38

- |

Три цитаты выделить – очень трудно (особенно работающих, а не просто остроумных, вроде такой: «На рынке играть легко, — выигрывать трудно»).

1) Ван К.Тарп: Трейдинг – ваш путь к финансовой свободе», ПИТЕР, 2005.

с.30. «Довольно любопытно, как Карл Поппер рассматривает прогресс: прогресс в познании происходит в большей степени за счет попыток найти ошибки в теориях, а не в результате стремления их подтвердить. Если его концепция верна, то чем больше мы стараемся осмыслить и опровергнуть наши ожидания и предположения (особенно это касается рынка), тем больше у нас шансов на успех в зарабатывании денег.»

Впервые о К.Поппере прочитал у Т.Нассима, но данную идею Ван К.Тарп выразил яснее. Теперь я не жалею усилий, чтобы разрушить стратегию, которая на бэк-тесте в WL выглядит впечатляюще. Один раз понадобилась неделя, а так обычно полдня хватает. Процентов 5-10 – не разрушаются: их я и использую. Но периодически все-таки не оставляю попыток разрушить.

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 1 )

Блог им. Hunter14 |Скука - главный враг системного трейдера

- 16 сентября 2018, 11:06

- |

У системного трейдера вся интрига и интерес в подготовительном периоде: тестирование стратегий, анализ просадок и многое другое. Но после начала реализации на рынке — полная скука: одна сделка не решает ни-че-го! Более того, один год не решает ничего: можно быть в прибыле, можно в просадке, а можно просидеть во флэте. (Недавно одна дама на СЛ выложила скрин стратегии с WL внешне вполне приличной, кажется по Си с 2008 г., так там два отрезка по году (один традиционно 2012) — флэт с просадкой посередине).

Как бороться со скукой? Каждый решает сам. Самое плохое, что может сделать трейдер, от скуки начать поиск другой прибыльной стратегии (вроде как просто так, для интереса): если начал искать, то обязательно найдет (и к тому же еще более лучшую!). И что после этого делать? Если прошло немного времени, то, как правило, — к черту старую стратегию, берем новую. И история повторяется. Если много времени прошло (пол года), то начинаются психологические мучения: ни старую не выбросить, ни новую не применить. Но если пошла серьезная просадка, то можно не выдержать и поменять стратегии. И вся статистическая наработка — коту под хвост.

(В связи с этим вспоминается указ Сталина (в 1942 г?): никакие новшества на танк Т-34 не вносить: лучшее — враг хорошего. Лучше построить много хороших проверенных машин, чем получить неизвестно что. Правда, после появления Тигров пришлось ставить 85 мм пушку, но это уже другая история).

Блог им. Hunter14 |Можно раскодировать чужую стратегию?

- 15 сентября 2018, 20:42

- |

Если расшифровывают сложные коды в криптографии, то, наверное, можно. В ЛЧИ, вроде, выкладывают сделки, также Брокер имеет сделки любого трейдера. Интересно, кто-нибудь пробовал это сделать?

Как от этого защититься?

1. Можно добавить (разбавить) другие стратегии (пусть не такие прибыльные), чтобы запутать.

2. Можно выводить прибыль на другие счета, чтобы эквити искусственно снизить (правда, при желании Брокер может это зафиксировать).

3. Можно три года на ИИС торговать, а потом вывести деньги на другой счет.

4. При дискреционном подходе, наверное, «они» не смогут расшифровать, так как и сам трейдер не сможет толком рассказать свой код. Иногда сами трейдеры не скрывают свои сделки, но мало желающих идти следом (У.Баффет).

«Они» могут и не расшифровывать, а тихо повиснуть на хвосте: на Си или Ри и не заметишь. На низколиквиде будет видно.

Самое главное, не стоит делать по 100% три года подряд, — засветишься: достаточно и 30-40% (с просадочками 20-30%): это позволит остаться в тени.

Мне, конечно, далеко до этих проблем, но надо готовиться заранее… Хм.

Блог им. Hunter14 |Сложности больших тайм-фреймов (дни, недели)

- 28 июля 2018, 12:36

- |

Положительные моменты стратегий на больших тайм-фреймах: большая, по сравнению с малыми тайм-фреймами, вероятность выигрыша (от60% и выше); возможность работать не спеша, осмысливая все риски и сложности.

Отрицательный момент – малое количество сделок: На нашем рынке получается (во всяком случае у меня) обычно около 10. Практически все инструменты пляшут под одну дуду и идут в одну ногу: нет возможности игры на разных инструментах, — все растут и падают практически одновременно. На международных рынках, наверное, можно периодически равномерно в течение года отыскивать благоприятные возможности и, таким образом, повышать число заходов.

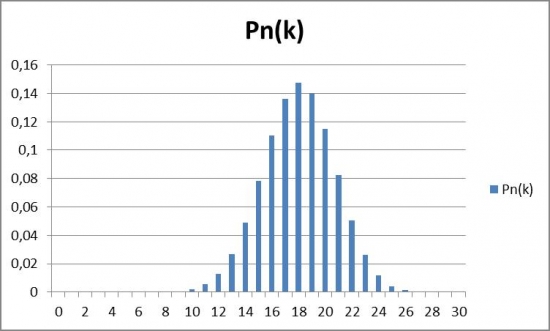

Итак, пусть вероятность выигрыша р=60%, величина выигрыша и проигрыша одинакова k=1:1, в год 10 заходов, играем три года. Какова вероятность не получить за три года никакого выигрыша (т.е. выигрыш «0» и меньше)? Можно точно посчитать по ф.Бернулли: 17.5%. На рис.1 показаны вероятности выигрыша «n» раз за 30 входов в рынок (наиболее вероятно выиграть 18 раз).

( Читать дальше )

Блог им. Hunter14 |Трудный загадочный Келли

- 21 июля 2018, 14:58

- |

Можно конечно брать текст касательно формулы Келли из книжек и с умным видом расписывать ее преимущества и вставлять в новые книжки и т.д. Но можно с помощью метода имитационного моделирования посмотреть на реализации и подумать, что же на самом деле получается. Я за то что можно увидеть (это почти что потрогать).

Возьмем стратегию со следующими выходными параметрами: вероятность выигрыша 0.55 и отношение выигрыша к проигрышу 1.15. Вроде вполне не задранные удобоваримые данные. По формуле Келли оптимальная доля капитала для торговли составит 0,1587.

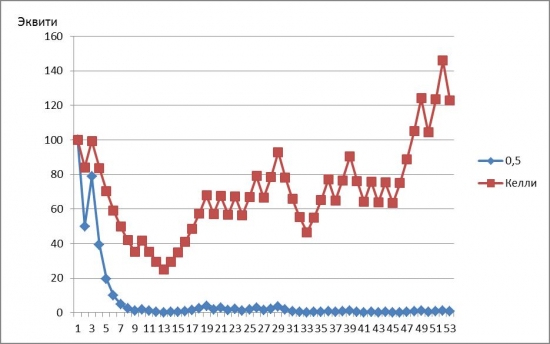

Проведем имитационное моделирование торговли для вероятности выигрыша 0.55, выигрыш -1.15, проигрыш -1, доля капитала на одну сделку 0,1587, и для сравнения – для доли капитала 0.5. На рис.1 приведена одна из реализаций.

Рис.1. Реализация имитационного моделирования: р=0.55, выигрыш 1.15, проигрыш -1 (условный отсчет 100).

Для доли капитала 0,5 полный слив произошел на 9 шаге. Келли выжил и нарастил, просадка составила почти 80%.

( Читать дальше )

Блог им. Hunter14 |Сложности применения активной механической торговой системы

- 20 июля 2018, 16:15

- |

В оправдание применения активной механической торговой системы можно наговорить много умных слов, понавтыкать мат индексов, всяких формул и т.д., но остаются несколько в принципе неразрешимых проблем.

Первое, что надо признать, что «удачная» работа вашей стратегии на каком-то инструменте, на каком-то временном участке, — это простое совпадение. Не важно, какой протяженности участок. Если вы это не принимаете, то у вас проблемы с пониманием природы рынка.

Второе, ваша выстраданная и проверенная стратегия может прекратить работать в любой момент (случается и с самого начала). Не важно, какой длины участок старых данных был протестирован. Это вытекает из первого. Большой объем предыдущих данных рождает ложное чувство уверенности (большой объем данных опасен, малый – суперопасен).

Третье, любая подстройка стратегии по ходу дела – это уже другая стратегия.

Четвертое, никакое «оптимальное» f не поможет выжить, только глубже затащит в болото (если стратегия уже вышла из участка совпадения – стала отрицательная).

( Читать дальше )

Блог им. Hunter14 |Понятие опыт для трейдера и инженера (фин.работн и т.д.) – это разное.

- 29 июня 2018, 11:53

- |

Опыт работника на производстве стабильно возрастает со временем: это понимание структуры производства, работа с нормативными документами, возрастающие по сложности собственные разработки, знакомство с коллективом и т.д.

Опыт трейдера можно разделить на части. Первая: опыт сродни опыту на производстве – он стабильно возрастает со временем: работа с программами, выходы на разные рынки, работа с брокером, работа с заявками, оценка риска … У инвесторов это может быть фундаментальный анализ предприятий, анализ рынков, ликвидности …У тех, кто занимается облигациями — своя большая кухня, которую предварительно надо изучить. Есть еще сложный аппарат фьючерсов и опционов.

Другая часть работы трейдера, которая и делает его трейдеров, — это вход в позицию и выход из нее. Куда и когда входить и выходить, а также, какой частью капитала. Это самая важная часть работы трейдера, которая собственно и делает его трейдером (дает возможность заработать).

И самая коварная часть. На производстве через 5 -10 лет выходит высококвалифицированный специалист. Ему поручают ответственную работу.

( Читать дальше )

Блог им. Hunter14 |Поток мяса не иссякнет никогда.

- 28 июня 2018, 12:38

- |

(Появляется много постов на эту тему. Мой вклад в общее дело.)

Причины:

1.Азарт. Он присущ природе людей. Поэтому отдельные игровые зоны. Ставки на спорт не так азартны, т.к. процесс (ставка – событие) растянут во времени. Интересно, что в США среди населения в качестве казино более популярна биржа, а в Англии тотализаторы, но суть одна.

2. Графики правдоподобны, но обманчивы. За своими псевдо закономерностями скрывают, что более 90% движения – это случайный процесс. Графики действуют на мозг через зрение и это убийственно (больше всего иллюзий приходит к нам через глаза). Если бы можно было убрать шкалу времени (остался бы бар с макс и мин), то многие остановились бы в недоумении: а куда пойдет рынок? Но добавляем время и все мигом проясняется.

3. Любители подзаработать на халяву. Кто поумнее и побойчее, быстро понимает тщету усилий и сваливает в «реал». Остаются «вареные червяки» — ни на что не годные в реальной жизни.

4. Наглое подталкивание всех брокеров и трейдинг-курсов. Нигде не услышите о риске разорения.

( Читать дальше )

Блог им. Hunter14 |Что «доподлинно» известно о трейдинге.

- 12 июня 2018, 10:14

- |

(Чтобы не загромождать, ссылки отсутствуют).

Философия.

Все рынки колеблются.

Большую часть времени рынки случайны, но сильные движения группируются, образуя «жирные хвосты».

Рынки обманчивы. У рынка нет сигнала тревоги.

Риска избежать невозможно. Риск прячется под многими личинами.

Никакой определенности – одни вероятности.

Трейдинг.

Играть легко – выигрывать трудно.

Более 95% трейдеров проигрывают (интрадей – более 99%).

Чтобы выигрывать, надо минимизировать риск. Как правило, банкротство трейдера вызвано неумением управлять риском.

Единственная защита от саморазрушения – это дисциплина.

Инвестиции.

Инвесторы переигрывают трейдеров.

В долгосрочной перспективе индексные инвесторы обыгрывают всех прочих.

Черный лебедь обязательно прилетит (когда?). Нет вещей настолько невероятных, чтобы они не могли произойти.

Диверсификация сильно увеличивает прибыльность портфеля (в долгосроке). Распределение активов – главный фактор успеха.

( Читать дальше )

Блог им. Hunter14 |А как вы распределяете активы?

- 31 октября 2017, 11:52

- |

Если вы наберете в поисковике «сформировать инвестпортфель», то все результаты будут на тему разбиения портфеля по классам активов: какая часть в облигации, в акции и т.д. Но если вы уже условно разбили свой капитал по классам, то, как вам разбить сумму выделенную, например, под акции между выбранными (по ТА или по фундаменталу) акциями? Ни разу не попалась статья или блог. Странно. Вроде важная тема.

Посмотрел, как разбивают свои активы участники СмартЛаба. Большая часть – интуитивно. Пишу большая, с поправкой на то, что есть иные,- но мне не попались. Бывают просто удивительные распределения капитала: только между двумя эмитентами, или 25% в ТКГ-1 и т.д.

Ну, а действительно, как распределить актив между выбранными акциями. Что первое приходит на ум, как наиболее часто повторяемое, это распределение по Марковицу. Это тот инструмент (или его модификации), который используется для распределения капитала между классами активов для диверсификации. Авторы, которых я успел почитать, в частности, на сайте «finzz.ru», пишут, что для российского рынка акций способ по Марковицу мало подходит из-за большой волатильности акций. Может и так.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс