Блог компании Финам Брокер |Актуальные инвестидеи: покупка акций «Яндекса» и продажа бумаг Micron

- 09 февраля 2023, 12:34

- |

«Яндекс»

Тикер |

YNDX |

Идея |

Long |

Горизонт |

1-2 месяца |

Цель |

2300 руб. |

Потенциал идеи |

12,2% |

Объем входа |

5% |

Стоп-приказ |

1940 руб. |

«Яндекс» не отстает от крупнейших мировых игроков IT-индустрии и разрабатывает российскую версию нейросети ChatGPT — YaLM 2.0. Компания намерена интегрировать новую нейросеть в свои сервисы до конца года.

Акции пробили 50-дневную скользящую среднюю. Идея на рост бумаги с целью 2300 руб. При объеме позиции 5% и выставлении стоп-заявки на уровне 1940 руб. риск на портфель составит 0,27%. Соотношение прибыль/риск составляет 2,27.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Финам Брокер |Актуальные инвестидеи: покупка акций «Эталона» и Pfizer

- 08 февраля 2023, 16:38

- |

Etalon Group PLC

Тикер |

ETLN |

Идея |

Long |

Горизонт |

1-2 месяца |

Цель |

70 руб. |

Потенциал идеи |

27,6% |

Объем входа |

5% |

Стоп-приказ |

49 руб. |

Группа «Эталон» фокусируется на жилой недвижимости для среднего класса в Москве, Московской области и Санкт-Петербурге. В 2021 году компания начала программу региональной экспансии и уже вышла с новыми проектами на рынок Омска, Новосибирской области, Екатеринбурга, Тюмени и Казани. В частности, компания получила разрешение на строительство первого корпуса в рамках первой очереди нового жилого комплекса в Новосибирской городской агломерации. Завершение всех очередей проекта запланировано на IV квартал 2029 года.

( Читать дальше )

Блог компании Финам Брокер |Дефицит бюджета в январе 2023 года

- 07 февраля 2023, 16:35

- |

По предварительным данным Минфина, объем доходов федерального бюджета в январе 2023 года составил 1 356 млрд руб. (-35% (г/г)), объем расходов составил 3 117 млрд руб. (+59% (г/г)) и на 20% выше среднемесячного значения расходов 2022 года. Дефицит бюджета в прошлом месяце составил 1,76 трлн руб., т.е. 60% от годового плана (-2,9 трлн руб.).

Экстраполировать цифры первого месяца на годовые прогнозы доходов и расходов представляется преждевременным, ситуация станет более прогнозируемой по результатам хотя бы 1Q23. В то же время рост вероятности расширения дефицита бюджета в 2023 году негативен для долгового рынка, поскольку потребует увеличения госзаимствований. Кроме того, не исключено ужесточение риторики ЦБ РФ на заседании в пятницу, поскольку регулятор будет вынужден рассматривать в качестве компенсирующей меры более высокий уровень процентных ставок. Наиболее вероятные меры, которые может предпринять правительство для сдерживания расширения дефицита – переход на альтернативный Urals индикатор экспортной цены в целях налогообложения. Улучшить динамику рублевых нефтегазовых доходов помог бы и более слабый курс рубля.

( Читать дальше )

Блог компании Финам Брокер |Актуальные инвестидеи: покупка акций ГК «ПИК» и John Deere

- 07 февраля 2023, 12:21

- |

ПАО «ПИК СЗ»

Тикер |

PIKK |

Идея |

Long |

Горизонт |

3-4 недели |

Цель |

680 руб. |

Потенциал идеи |

9,14% |

Объем входа |

8% |

Стоп-приказ |

588 руб. |

Одна из крупнейших площадок в Москве (82 га) может быть застроена несколькими девелоперами, в том числе компанией ПИК. Распределение частей застройки, возможно, будет зависеть от ресурсов самих компаний. С этой точки зрения ПИК выигрывает у конкурентов.

Локальный боковик может завершиться после пробоя сопротивления на уровне 642 руб. Цель после пробоя — 680 руб. При объеме позиции 8% и выставлении стоп-заявки на уровне 588 руб. риск на портфель составит 0,45%. Соотношение прибыль/риск составляет 1,63.

( Читать дальше )

Блог компании Финам Брокер |Шпаргалка для инвестора: важные события недели и прогнозы

- 06 февраля 2023, 17:57

- |

Важные события предстоящей недели:

· Свои финансовые результаты с 6 по 10 февраля опубликуют, в числе прочих, Abbvie, PepsiCo, Walt Disney, AstraZeneca, Linde, Philip Morris International, S&P Global, CVS Health и PayPal.

· В фокус внимания рынков на этой неделе попадут выступления функционеров ФРС, особенно в свете данных с рынка труда США. Помимо речи Джерома Пауэлла в Вашингтоне во вторник, 7 февраля, трейдеров ждет серия выступлений руководителей ФРБ. В частности, в среду комментарии дадут Рафаэль Бостик, Майкл Барр, Лиза Кук, Кристофер Уоллер, Джон Уильямс и Нил Кашкари, а в пятницу – Патрик Харкер.

· Центральные банки Австралии (вторник), Индии (среда), Швеции (четверг), Мексики (четверг) и России (пятница) примут решения по ключевым ставкам.

· В пятницу, 10 февраля, будет опубликован январский индекс потребительских цен (ИПЦ) в Китае. Показатель будет представлять особый интерес для экономистов в 2023 году ввиду постепенного открытия китайской экономики. Аналитики ожидают роста ИПЦ на 1,8% (г/г) по итогам прошедшего месяца.

( Читать дальше )

Блог компании Финам Брокер |В какой момент рационально покупать подешевевшие акции?

- 06 февраля 2023, 12:58

- |

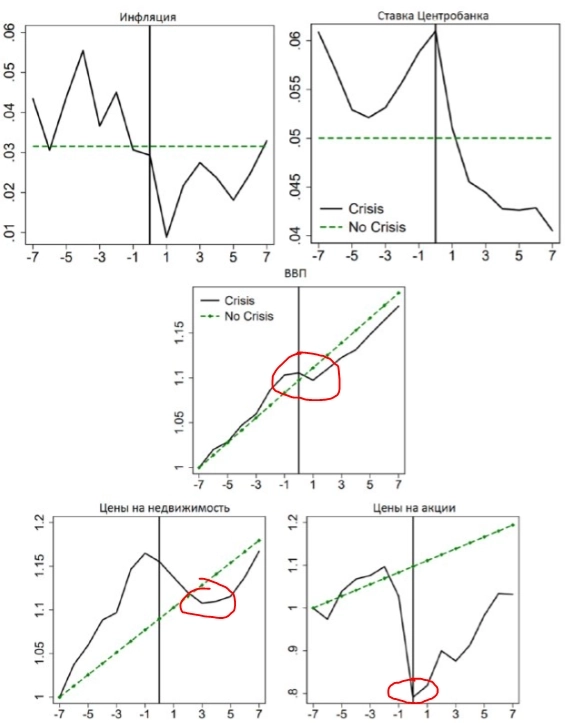

В какой момент статистически рационально приступать к скупке подешевевших в кризис акций и недвижимости?

Исследованиеот BSE наглядно показывает взаимосвязь макроэкономических показателей и стоимости акций и недвижимости. В данном случае особенно ценна привязка тенденций к единой временной шкале на основе статистики кризисов в ~50 странах за последние 150 лет.

Основные выводы:

- Дно на рынке акций примерно совпадает с пиком повышения ставки ЦБ (в реальном выражении, т.е. за вычетом инфляции, рынок акций обычно падает к этому моменту с докризисных максимумов приблизительно на 25%).

- На рынке недвижимости минимум цен фиксируется только через три года после пикового значения ставки ЦБ и, соответственно, дна на рынке акций (в реальном выражении цены на недвижимость на пике кризиса теряют гораздо меньше — приблизительно 5%).

( Читать дальше )

Блог компании Финам Брокер |Актуальные инвестидеи: покупка акций Polymetal и Tyson Foods

- 06 февраля 2023, 11:36

- |

Polymetal International plc

Тикер |

POLY |

Идея |

Long |

Горизонт |

2-6 недель |

Цель |

571 руб. |

Потенциал идеи |

12% |

Объем входа |

7% |

Стоп-приказ |

485 руб. |

Polymetal рассматривает варианты смены юрисдикции. Это поможет обойти многие санкционные ограничения. Мы полагаем, что решение вопроса со сменой места регистрации из Великобритании на любую дружественную страну может стать сильным драйвером для акций Polymetal.

Акции пробили важные уровни сопротивления в рамках растущего тренда. При объеме позиции 7% и выставлении стоп-заявки на уровне 485 руб. риск на портфель составит 0,37%. Соотношение прибыль/риск составляет 2,2.

( Читать дальше )

Блог компании Финам Брокер |Слабость европейской валюты поддержала доллар

- 06 февраля 2023, 11:30

- |

По итогам прошедшей торговой недели индекс доллара закрылся с повышением на 1,07% против нейтральной динамики неделей ранее. Похоже, после нескольких месяцев непрерывного снижения, в феврале индекс сможет показать коррекцию вверх. По итогам торгов в пятницу индекс доллара закрылся на отметке 102,81 п.

Новая просадка индекса доллара в середине недели по итогам прошедшего заседания ФРС к концу недели была полностью выкуплена. Поддержку доллару по отношению к корзине валют в четверг оказала слабость евро и британского фунта, после того как инвесторы услышали от центробанков этих стран намеки на паузу в циклах повышения ставок в текущем году. Участники рынка решили прикрыть короткие позиции по американской валюте и перед публикацией пятничных данных по рынку труда США. Тем более что недельные заявки на пособие по безработице показали результат в 183 тыс. по сравнению с 186 тыс. неделей ранее и прогнозами в 200 тыс.

Эти данные усилили опасения, что укрепление рынка труда может поддерживать инфляцию на более высоком уровне в течение длительного времени, что потребует от ФРС большего повышения процентных ставок.

( Читать дальше )

Блог компании Финам Брокер |Актуальные инвестидеи: покупка акций «Самолета» и Uber

- 03 февраля 2023, 12:37

- |

ПАО «ГК Самолет»

Тикер |

SMLT |

Идея |

Long |

Горизонт |

3-4 недели |

Цель |

3200 руб. |

Потенциал идеи |

28,88% |

Объем входа |

8% |

Стоп-приказ |

2250 руб. |

На одном из последних выступлений президент Владимир Путин озвучил разработку дополнительных мер поддержки рынка недвижимости. Это является фундаментальным положительным фактором для застройщиков.

Локальный восходящий тренд актуален, цена находится близко к линии поддержки. При объеме позиции 8% и выставлении стоп-заявки на уровне 2250 руб. риск на портфель составит 1,03%. Соотношение прибыль/риск составляет 1,85.

( Читать дальше )

Блог компании Финам Брокер |Актуальные инвестидеи: покупка акций МТС и продажа бумаг Capri Holdings

- 02 февраля 2023, 14:00

- |

ПАО «МТС»

Тикер |

MTSS |

Идея |

Long |

Горизонт |

1-2 месяца |

Цель |

309 руб. |

Потенциал идеи |

15,6% |

Объем входа |

7,4% |

Стоп-приказ |

234 руб. |

МТС и МТС Банк запустили сервис бесконтактной оплаты. Сервис представляет собой мобильное приложение «MTC Pay» и внешний NFC-модуль Pay Tag, который можно закрепить на чехле телефона или на самом устройстве и совершать операции в любых терминалах.

Бумага двигается к сильному уровню сопротивления. При открытии длинной позиции на 7,4% от портфеля и выставлении стоп-приказа на уровне 234 руб. риск на портфель составит 0,50%. Соотношение прибыль/риск составляет 4,46.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал