Блог компании Финам Брокер | В какой момент рационально покупать подешевевшие акции?

- 06 февраля 2023, 12:58

- |

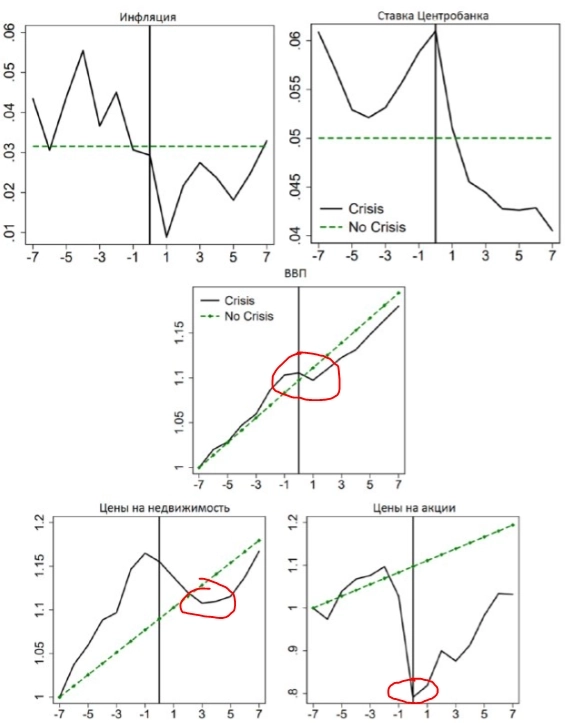

В какой момент статистически рационально приступать к скупке подешевевших в кризис акций и недвижимости?

Исследованиеот BSE наглядно показывает взаимосвязь макроэкономических показателей и стоимости акций и недвижимости. В данном случае особенно ценна привязка тенденций к единой временной шкале на основе статистики кризисов в ~50 странах за последние 150 лет.

Основные выводы:

- Дно на рынке акций примерно совпадает с пиком повышения ставки ЦБ (в реальном выражении, т.е. за вычетом инфляции, рынок акций обычно падает к этому моменту с докризисных максимумов приблизительно на 25%).

- На рынке недвижимости минимум цен фиксируется только через три года после пикового значения ставки ЦБ и, соответственно, дна на рынке акций (в реальном выражении цены на недвижимость на пике кризиса теряют гораздо меньше — приблизительно 5%).

- Дно рецессии в экономике наступает примерно через полгода после минимального значения на рынке акций и, соответственно, пикового значения ставки ЦБ. Когда статистические ведомства объявляют о наступившей рецессии, рынок акций, как правило, уже находится на половине пути до восстановления.

В России такой же лаг наблюдался как минимум дважды за последние 20 лет:

Рублевая денежная масса

Судя по недавно опубликованной отчетности ЦБ РФ, денежная масса М2 в России выросла в годовом выражении на 24,4% до 82,4 трлн руб. Для сравнения: ВВП в 2023 году ожидается в районе 150 трлн руб.

Основным драйвером ожидаемо стали депозиты юридических лиц, которые прибавили почти 40% (г/г). Рост денежной массы М2 сейчас преимущественно является следствием наращивания бюджетных расходов за счет условно необеспеченных рублей Центробанка, перечисляемых на счета Минфина по мере «продажи» заблокированной за рубежом валюты в пользу ЦБ.

Тезис относительно того, что бурный рост М2 не является проблемой, пока умеренными темпами (10-15%) растет М2Х (включающий в себя, помимо М2, еще и валютные депозиты, которые массово закрываются), ошибочен. Валютные депозиты имеют гораздо меньший банковский мультипликатор, поэтому динамика М2Х почти всегда нерепрезентативна с точки зрения оценки инфляционных последствий.

Судя по данным Центробанка за декабрь 2022 года, соотношение выданных кредитов в рублях к депозитам в рублях составляло 76% против 37% по депозитам/кредитам в валюте. Соответственно, конвертация валютных депозитов в рублевые резко увеличивает предложение денег в экономике. Инфляционные последствия сейчас не проявились в полной мере из-за пониженного спроса, в том числе ввиду частичной мобилизации. Но, судя по опросам ФОМ, потребительские настроения быстро восстанавливаются.

Подтверждаю ожидания по инфляции в 2023 году выше 10%.

Санкции

5 февраля вступили в силу эмбарго и ценовой потолок на российские нефтепродукты. Помимо этого, ЕС планирует 24 февраля ввести десятый пакет санкций с экономическим эффектом около $10 млрд. Однако без дополнительных подробностей эти меры анализировать бессмысленно. Краткосрочный эффект на рынки предварительно оценивается как небольшой.

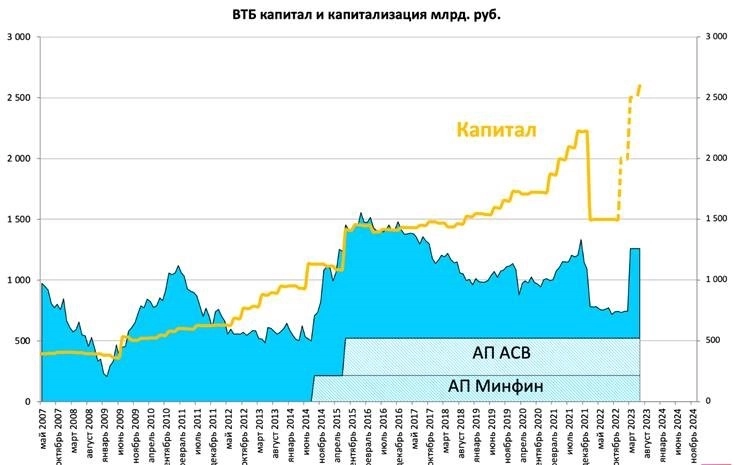

Допэмиссия ВТБ

ВТБ провел уже пятую допэмиссию с 2009 года, в очередной раз сильно размыв доли своих акционеров. За этот период акции подешевели более чем в 10 раз. Помимо средств от допэмиссии, на этот раз в капитал также добавлены акции поглощенных банков «Открытие» и РНКБ. Рыночная капитализация банка вновь превысит 1 трлн руб., а капитал банка, если учесть потери в 2022 году, приобретение «Открытия» и допэмиссию, должен достичь уровня 2,5 трлн руб.

Новость однозначно позитивна для держателей самых популярных в РФ субординированных облигаций ВТБ. Ушла главная проблема с достаточностью капитала, и ожидается восстановление выплат по бумагам.

Инвестиционная стратегия

Стратегия для рынка облигаций доступна по ссылке, со стратегией для рынка акций можно ознакомиться здесь.

Во вложениях к письму вы найдете подробные обзоры по рынку акций РФ и США (Smart индекс USA — 01.02.2023 и Smart индекс РФ — 01.02.2023), краткий перечень соответствующих инвестидей см. ниже.

РФ (портфель и трек за 2 года):

Рубль |

0,39 |

АЛРОСА АК, АО, 003 |

3,11 |

Башнефть, АП, 001 |

5,46 |

Интер РАО, АО, 004 |

5,96 |

Магнит, АО, 001 |

2,94 |

МинФин России, Обл, 215 |

21,94 |

Московская Биржа, АО, 005 |

6,21 |

МТС, АО, 001 |

4,28 |

НОВАТЭК, АО, 002 |

5,73 |

Норильский никель ГМК, АО, 001 |

4,74 |

ОК РУСАЛ МКПАО, А, 001 |

4,42 |

Распадская, АО, 004 |

2,91 |

Роснефть НК, АО, 001 |

5,40 |

Сбербанк, АО, 003 |

10,14 |

ФосАгро, АО, 002 |

5,57 |

США (портфель и трек за 2 года):

Инструмент |

Доля в портфеле, % |

Adobe Incorporated, А, US00724F1012 |

7,2 |

AeroVironment Inc., А, US0080731088 |

9,5 |

ASML Holding N.V.ORD SHS АДР, ДР, USN070592100 |

5,1 |

Baidu, Inc. АДР, ДР, US0567521085 |

3,8 |

Baker Hughes Company, А, US05722G1004 |

3,9 |

Bunge Limited, А, BMG169621056 |

9,2 |

Citigroup Inc, А, US1729674242 |

3,8 |

Elbit Systems Ltd, А, IL0010811243 |

6,4 |

JPMorgan Chase & Co., А, US46625H1005 |

3,7 |

L3Harris Technologies, Inc., А, US5024311095 |

5,5 |

MasTec Inc, А, US5763231090 |

3,3 |

MasterCard Incorporated, А, US57636Q1040 |

5,6 |

Moderna, Inc., А, US60770K1079 |

5,3 |

NetEase, Inc. ORD SHS АДР, ДР, US64110W1027 |

4,7 |

Pfizer Inc., А, US7170811035 |

7,4 |

SAP SE АДР, ДР, US8030542042 |

3,6 |

Synopsys, Inc., А, US8716071076 |

8,2 |

UnitedHealth Group Incorporated, А, US91324P1021 |

3,5 |

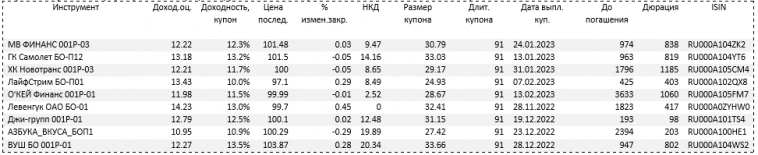

Перечень бумаг для формирования портфеля рублевых облигаций с оптимальным соотношением риска и доходности:

Из еврооблигаций к покупке актуальны:

- Россия 2028. Доходность в долларах — 4,8% к погашению. Купон — 12,75% в год. Кредитный риск фактически нулевой для РФ. Полная защита от санкций, купоны выплачиваются в рублях в НРД по курсу ЦБ. См. вложение 100123_финал_Еврооблигация RUSSIA-28_100123.

- Газпром 2037 ISIN RU000A105RH2. Лучшие параметры риск/доходность среди всех евробондов в РФ. Купон — 7,29% в год в долларах (рубли по курсу доллара ЦБ). Цена покупки 100%. Погашение 16.08.2037. Доходность к погашению — 8,6% годовых (рубли по курсу доллара ЦБ). В случае снижения ставки ФРС США и/или восстановления цены на облигации в соответствии с аналогами («Лукойл», «Металлоинвест» и т.п.) также возможна сверхдоходность до 30%. Так, если ставка ФРС вернется к 2% годовых, облигация подорожает до 135% от номинала.

Ознакомиться с полным перечнем инвестидей на российском и мировых рынках можно на этой странице.

Тимур Нигматуллин, старший инвестиционный консультант ФГ «Финам»

- 06 февраля 2023, 13:38

теги блога Финам Брокер

- 2024

- 2025

- finam

- Forex

- IPO

- metatrader

- space x

- акции

- акции Китая

- акции США

- аналитика

- Биржа

- бонды

- брокер

- брокеры

- валюта

- валютный рынок

- Газпром

- дивиденды

- долговой рынок

- заседание ЦБ

- инвестирование

- инвестиции

- инвестор

- инфляция

- итоги года

- Итоги недели

- конференция

- криптобиржа

- криптовалюта

- мировые рынки

- Московская биржа

- начинающие трейдеры

- Новатэк

- Норинкель

- обзор

- обзор рынка

- облигации

- Обучение

- Полюс Золото

- прогноз по акциям

- прогнозы

- российские акции

- рубль

- сделки

- ставка

- ставка ЦБ

- т-технологии

- терминал

- торговля

- трейдер

- трейдинг

- финам

- ФИНАМ Митап

- финансовые рынки

- Фондовый рынок

- форекс

- ЦБ

- эксперт

Новости тг-канал

Новости тг-канал