Блог компании Финам Брокер |Стратегия-2023: лучшие инвестидеи на рынке акций

- 24 января 2023, 16:17

- |

Сектор отстал от общей динамики американского рынка на фоне подъема ставок и сокращения вложений инвестиционных фондов в золото. Однако и здесь видны признаки разворота. Золото не теряет актуальности в качестве защитного инструмента в период высоких геополитических рисков. Рост вложений в золото со стороны центробанков также должен поддержать цены.

ЖКХ

Операторы атомной и возобновляемой энергетики, а также сетевые компании, обслуживающие регионы с развитыми зелеными стандартами, сохранят фискальные стимулы за счет Акта о снижении инфляции (Inflation Reduction Act), а операторы СЭС останутся бенефициарами отмены пошлин на импорт комплектующих для солнечных панелей. По оценкам SPDR, за последние 7 рецессий сектор опережал широкий рынок в 100% случаев в среднем на 11% годовых.

Здравоохранение

Нецикличная и защитная отрасль традиционно смотрится лучше рынка в периоды ужесточения ДКП со стороны ФРС, при этом особенно хорошо дела обстоят у крупных фармацевтических компаний. Драйвером могут также стать сделки M&A.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Финам Брокер |Лучшие прогнозы IV квартала от аналитиков "Финама"

- 12 января 2023, 13:14

- |

Мировые индексы в последние месяцы уходящего года продолжили демонстрировать разнонаправленную динамику. Тем не менее ценные бумаги из аналитического покрытия «Финама» всего за несколько недель показали двузначную доходность, причем некоторые из них — более 40%.

Так, акции Kuaishou Technology с момента выхода аналитического отчета 13 октября и по состоянию на 21 декабря принесли инвесторам доходность в размере 41%. Несмотря на внешний негатив, разработчик развлекательных и стриминговых приложений увеличивает свою долю на рекламном рынке Китая, тогда как рекламные доходы бигтехов Tencent и Baidu стагнируют. Акции Kuaishou Technology также поддержала сильная финансовая отчетность за III квартал, отмечается в исследовании: «Компании удается наращивать аудиторию при существенной экономии маркетинговых затрат, и это повышает операционную эффективность бизнеса Kuaishou. По итогам III квартала компания почти в три раза сократила операционный убыток и почти в семь раз уменьшила скорректированный чистый убыток».

( Читать дальше )

Блог компании Финам Брокер |Обзор валютного рынка за неделю (ФГ "Финам"). Инвесторы ожидают смягчения «ястребиного» тона ФРС США

- 31 октября 2022, 11:13

- |

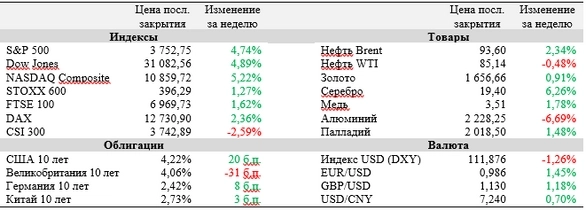

На прошедшей неделе индекс доллара потерял еще 1,27% против снижения на 1,2% неделей ранее. Индекс DXY завершил неделю на отметке 110,56 п.

Ценовой минимум по индексу доллара на прошлой неделе был зафиксирован в районе 109,5 п. – это минимальное значение с середины сентября. Такое ощутимое ослабление курса американской валюты могло стать следствием того, что инвесторы ожидают от ФРС замедления повышения процентных ставок после уже запланированного подъема на 75 б. п. на ноябрьском заседании. Доходность казначейских облигаций США также снизилась с 14-летних максимумов на фоне растущих слухов о том, что ФРС может смягчить свой «ястребиный» тон к декабрю.

Баланс ФРС за последнюю неделю сократился на -$21 млрд против снижения на ‑$15 млрд неделей ранее до $8,773 трлн. С максимумов ($9,015 трлн) баланс снизился на $242 млрд. Напомним, что с сентября банковский регулятор обязался сокращать свои активы на $95 млрд. в месяц.

Тем временем в середине недели курс юаня резко укрепился на фоне сообщений об интервенциях на валютных рынках. Давление на американскую валюту могли создать китайские банки, которые со вторника активно распродавали доллары в целях поддержки слабеющего юаня. Юань не входит в базу расчета индекса DXY, но рост предложения долларов на валютном рынке мог оказать влияние и на другие валютные пары.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Индексы США выросли на фоне отсутствия важной макростатистики

- 24 октября 2022, 14:34

- |

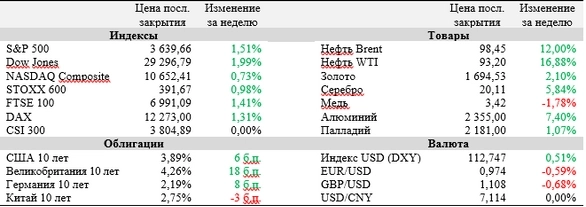

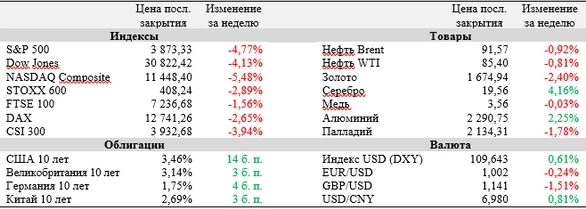

Минувшая неделя была небогатой на статистические публикации и стала удачной для американских фондовых индексов. Эффект неплохого старта сезона корпоративных отчетностей подкрепился надеждами инвесторов на то, что ожидаемый подъем ставки на 75 б. п. в ноябре станет последним столь крупным увеличением, и ФРС в дальнейшем сбавит темпы ужесточения ДКП. Тем временем Лиз Трасс объявила об уходе с поста премьера Великобритании, и в ходе этой недели станет известно имя нового лидера страны. Си Цзиньпин был переизбран генеральным секретарем Компартии КНР на третий срок подряд и сменил более половины состава Политбюро, освободив от должности ряд влиятельных политиков. На текущей неделе, помимо отчетов представителей Big Tech, внимание рынков привлечет ВВП США за III квартал, заседания ЕЦБ, а также центральных банков Японии и Канады.

Лиз Трасс в четверг, 20 октября, объявила о том, что покидает пост премьера Великобритании после 44 дней в офисе. Несмотря на ряд принятых ею противоречивых решений, Трасс не упомянула о них во время своей речи, заявив, что стала лидером во времена «высокой экономической и международной нестабильности».

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "Финам"). Устойчивость рынка труда США сохраняется

- 10 октября 2022, 15:25

- |

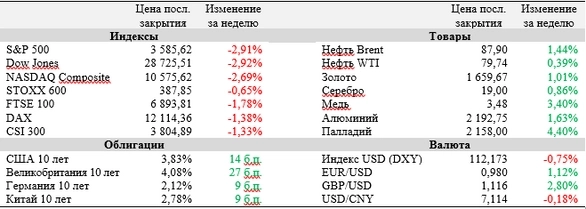

Несмотря на позитивный результат большинства мировых индексов на минувшей неделе, настроения инвесторов сильно испортились после выхода отчета по рынку труда США за сентябрь в пятницу. Рост числа рабочих мест и уровень безработицы вновь превзошли ожидания рынка, посеяв опасения касательно дальнейшего ужесточения денежно-кредитной политики со стороны ФРС. Тем временем члены комитета по ставкам ЕЦБ на последнем заседании выразили озабоченность ослабевающим курсом евро и долгосрочным характером инфляции в регионе, что также открывает перспективы роста ставок в еврозоне. На текущей неделе в центре внимания окажутся данные по ИПЦ в США за сентябрь, а также комментарии представителей ФРС и других мировых центробанков в рамках Ежегодного заседания Совета управляющих МВФ.

Американский рынок труда по итогам сентября добавил 263 тыс. рабочих мест вне сельскохозяйственного сектора, замедлив темпы относительно августа (315 тыс.), но вновь превзойдя ожидания экономистов (250 тыс.). Сюрпризом для рынка при этом стало снижение уровня безработицы с 3,7% до 3,5%, минимального уровня за последние десятилетия. Сектор досуга и туризма показал наилучшие результаты, увеличив количество занятых на 83 тыс. Реакция рынка на хороший отчет ожидаемо стала негативной, поскольку вероятность очередного увеличения ставки на 75 б. п. на ближайшем заседании ФРС заметно выросла и, согласно рынку фьючерсов, уже превышает 82%.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "Финам"). Мировые рынки убеждаются в неминуемой рецессии

- 03 октября 2022, 14:31

- |

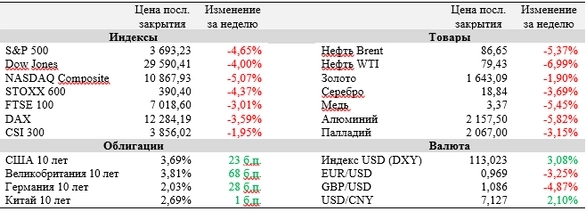

Ведущие мировые фондовые индексы завершили последнюю неделю квартала очередным снижением. Страх инвесторов относительно наступающей рецессии продолжает нарастать, чему на этот раз способствовала спорная экономическая программа нового британского премьера, а также очередной рекорд по инфляции в еврозоне. Бегство капитала с рынков развивающихся стран на фоне ужесточения денежно-кредитной политики ФРС стало рекордным, что сказывается на курсах ведущих валют, ряд которых показали сильную волатильность на минувшей неделе. В ближайшие дни в фокусе внимания инвесторов окажется отчет по занятости в американской экономике за сентябрь, который может проявить признаки ослабления рынка труда в США. Кроме того, на текущей неделе пройдет заседание OPEC+, на котором страны-члены, вероятно, примут решение о сокращении добычи нефти в ноябре.

Согласно данным Евростата, предварительный индекс потребительских цен (ИПЦ) в еврозоне вырос на рекордные для региона 10% за последний год, заметно превзойдя оценку экономистов, ожидавших увеличение на 9,7% (г/г). Кроме того, темп роста ИПЦ сильно ускорился относительно августа, когда он составил 9,1% (г/г). Цены на энергоносители выросли на 40,8% (г/г), оставаясь главным драйвером инфляции в регионе. Более половины из 19 стран еврозоны зафиксировали двузначный уровень инфляции, а в трех странах Балтии он превысил 20%. Отдельно отметим, что инфляционное давление остается крайне неравномерным даже среди ведущих экономик региона. Так, во Франции рост цен замедлился с 6,6% (г/г) в августе до 6,2% (г/г), а в Германии – обновил 71-летний максимум, достигнув 10,9% (г/г).

( Читать дальше )

Блог компании Финам Брокер |"Финам Митап". В поисках тихой гавани: как инвестировать в кризис

- 29 сентября 2022, 19:19

- |

Российские фондовые индексы в сентябре пережили максимальное с февральской просадки падение. Отечественный рынок находится под влиянием геополитических новостей и неопределенности в отношении дивидендных выплат после повышения пошлин и налогов для экспортеров сырья.

30 сентября в 15:00 мск состоится онлайн-митап «В поисках тихой гавани: как инвестировать в кризис». На нем будут рассмотрены сценарии дальнейшего развития ситуации на финансовых рынках, предложены оптимальные торговые стратегии и озвучены актуальные инвестиционные идеи.

- Дмитрий Александров, начальник управления аналитических исследований «ИВА Партнерс»

- Владимир Цыбенко, руководитель управления инвестконсультирования и финансового планирования ФГ «Финам»

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Центробанки повышают ставки

- 26 сентября 2022, 14:14

- |

Минувшая неделя обернулась коррекцией на фондовых площадках на фоне роста опасений рынков касательно рецессии в мировой экономике. Большая группа центробанков приняла решения о дальнейшем увеличении процентных ставок: к ФРС и Банку Англии также присоединились центральные банки Швейцарии, ЮАР, Норвегии, Тайваня, Индонезии и Филиппин. Слова Джерома Пауэлла о том, что вероятность рецессии будет расти в связи с жесткой политикой ФРС, «добили» рынки и усилили распродажи во второй половине недели, а замедляющаяся деловая активность в промышленности Германии и Франции подпортила настроение европейским инвесторам. Запланированная на текущей неделе публикация статистики по ценам в еврозоне на таком фоне окажется в центре внимания рынков. В остальном неделя обещает быть небогатой на важные макроэкономические данные и корпоративные отчеты.

Федеральный комитет по операциям на открытом рынке (FOMC) по итогам двухдневного заседания принял ожидаемое решение о третьем подряд увеличении ставки по федеральным фондам на 75 б. п., до диапазона 3,00-3,25%. Однако пресс-конференция Джерома Пауэлла после заседания больно ударила по рыночному сентименту. Чиновник отметил, что «не может знать наверняка, приведет ли цикл увеличения процентных ставок к рецессии в США, и насколько глубокой она будет, если избежать ее не получится». В то же самое время Пауэлл подчеркнул, что шансы на «мягкую посадку» снижаются, поскольку денежно-кредитная политика ФРС останется ограничивающей на протяжении долгого времени. Аналитики мгновенно окрестили это выступление главы ФРС как одно из наиболее «ястребиных» за время нахождения на посту.

( Читать дальше )

Блог компании Финам Брокер |"Финам" - антикризисный брокер

- 22 сентября 2022, 11:25

- |

С начала текущего года «Финам» существенно увеличил масштабы бизнеса, несмотря на ухудшение экономической ситуации и введенные ограничения на финансовых рынках. В течение 2022 года брокер ежемесячно наращивал торговые обороты на всех основных площадках Московской биржи.

На фондовом рынке Мосбиржи доля «Финама» в августе достигла 9,4%, увеличившись за восемь месяцев почти втрое. На срочном рынке за аналогичный период показатель достиг 25%, что соответствует приросту в 2,7 раза. Уже несколько последних месяцев «Финам» является лидером рынка по торговым оборотам деривативами. Однако наибольшими темпами брокер в 2022 году нарастил позиции на валютном рынке — доля «Финама» возросла в 9,4 раза, достигнув 8,9%. При этом по сравнению с августом прошлого года прирост оказался еще более впечатляющим — более чем в 15 раз. Совокупный объем торгов физических лиц — клиентов компании — на всех рынках в последний летний месяц в 1,7 раза превышал средний уровень у конкурентов.

Рекордных показателей по объему торгов брокеру удалось достичь благодаря акценту на качественный риск-менеджмент, развитию линейки инвестиционных решений, а также значительным инвестициям в совершенствование и обеспечение стабильности работы торговой инфраструктуры.

«Для каждой группы клиентов мы разработали индивидуальные продукты и сервисы, которые помогли им не только захеджировать риски, но и приумножить вложенные средства. В частности, особое внимание мы уделили DMA-инвесторам, поскольку специфика их работы требует мгновенной реакции от брокера при любой нестандартной ситуации, а их в первой половине года было немало. Как результат, именно такие клиенты в несколько раз нарастили активность и теперь занимают значительную долю в обороте “Финама” по каждому рынку — например, на валютном рынке их доля превышает 80%», — прокомментировал руководитель отдел DMA и алгоритмической торговли «Финама» Сергей Слукин.

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Инфляция в США вновь ударила по фондовым рынкам

- 19 сентября 2022, 15:35

- |

Минувшая среда стала наихудшим днем для широкого американского рынка с июня 2020 года и предопределила отрицательную динамику ведущих мировых индексов по итогам прошедшей недели. Причиной этому оказалась статистика по инфляции в США, которая вновь выросла в августе, несмотря на то, что рынки ожидали снижения ИПЦ относительно июля. Теперь инвесторы небезосновательно опасаются нового агрессивного витка роста процентных ставок в США и других регионах. Между тем инфляция в Великобритании несколько замедлилась, до 9,9%, но по-прежнему остается на самом высоком уровне среди стран G7. Ближайшая неделя будет держать фокус инвесторов на заседаниях центробанков: помимо ФРС и Банка Англии, решения по вопросам денежно-кредитной политики также примут ЦБ Японии, Китая и Швейцарии.

Индекс потребительских цен (ИПЦ) в США по итогам августа показал рост на 0,1% (м/м), что соответствует повышению на 8,3% в годовом выражении. Аналитики при этом ожидали увеличения на 8,1% (г/г). Падение цен на энергоносители не смягчило общее инфляционное давление, и базовый ИПЦ поднялся на 6,3% (г/г) при прогнозируемых 6,1% (г/г). Цифры обусловили крайне негативную реакцию фондового рынка, поскольку ФРС в таких условиях будет вынуждена продолжить цикл ужесточения денежно-кредитной политики, что снижает вероятность «мягкой посадки» в американской экономике. В день публикации статистики широкий американский рынок потерял 4,32%, что стало наихудшим результатом с 11 июня 2020 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал