Блог компании Финам Брокер |«Ястребиные» заявления чиновников ФРС способствуют укреплению доллара

- 21 ноября 2022, 11:05

- |

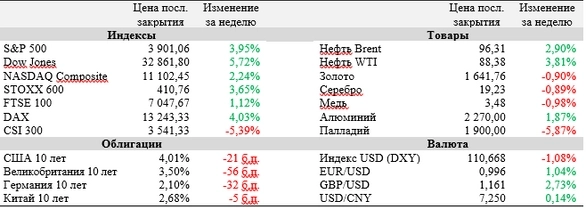

В начале прошлой недели индекс доллара начал рост после падения на 4% неделей ранее, когда данные о росте потребительских цен в США в октябре оказались ниже ожиданий и поддержали ожидания инвесторов относительно замедления темпов повышения ставок в 2023 году. В первой половине рабочей пятидневки доллар укрепился на фоне «ястребиных» комментариев члена совета управляющих ФРС Кристофера Уоллера, также некоторую поддержку американской валюте оказало и заявление заместителя главы ФРС Лаэль Брейнард. Она подчеркнула в интервью Bloomberg, что ФРС предстоит еще много работы, однако «многое уже сделано» в смысле повышения ставки, тем не менее прогнозировать дальнейшую траекторию ее повышения затруднительно. К концу недели американская валюта продолжила укрепление после «ястребиных» сигналов от Федеральной резервной системы, которые усилили опасения инвесторов относительно возможного более резкого повышения ставок Центральным банком в декабре.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Финам Брокер |Данные по инфляции в США уронили доллар до двухмесячных минимумов

- 14 ноября 2022, 11:11

- |

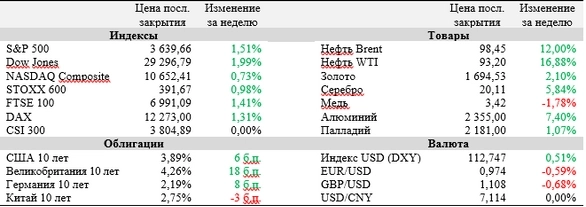

По итогам прошедшей недели индекс доллара обвалился на 4,47%, тем самым вернувшись к уровням середины августа и опустившись до отметки в 106,42 пункта.

В начале недели американская валюта укреплялась по отношению к большинству мировых валют на фоне ожиданий того, что ФРС может начать замедление роста процентных ставок позднее, а глава ФРС Джером Пауэлл заявлял, что, несмотря на снижение темпов ужесточения ДКП, пик процентных ставок в США может быть выше, чем предполагалось ранее.

Однако позднее доллар опустился до двухмесячных минимумов после публикации данных, показавших, что инфляция в США в октябре снизилась больше, чем ожидалось, при этом доходность казначейских облигаций также снизилась, поскольку инвесторы теперь с еще большей вероятностью ожидают меньшего повышения процентной ставки со стороны ФРС в декабре. Так, доходность 10-летних казначейских облигаций США упала ниже 4% и находится у месячных минимумов.

Данные, опубликованные в четверг, показали, что инфляция в США в октябре выросла на 7,7% (г/г) по сравнению с 8,2% месяцем ранее, что является самым медленным темпом за последние девять месяцев. При этом аналитики ожидали, что данные покажут результат в 8,0%. Это указывает на то, что серия резких повышений процентных ставок Федрезервом в этом году начинает оказывать желаемый эффект и снижает инфляцию.

( Читать дальше )

Блог компании Финам Брокер |Курс доллара должен укрепиться

- 07 ноября 2022, 13:43

- |

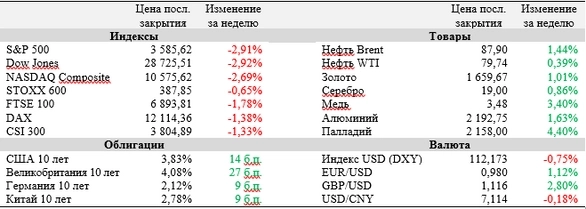

По итогам прошедшей недели индекс доллара показал нейтральную динамику только благодаря тому, что весь недельный подъем почти на 2% был нивелирован в пятницу. В итоге неделю индекс DXY завершил на отметке 110,6 п.

Глава ФРС дал ясно понять, что недостаточное ужесточение денежно-кредитной политики приведет к риску ускорения инфляции в стране. Это подняло доходность по 10-летним USTres до 4,2% и, как следствие, усилило позиции доллара. Однако Пауэлл предупредил, что сохраняется большая неопределенность в отношении того, насколько высокими должны быть ставки, и что по итогу они могут оказаться выше, чем ранее предполагалось. Это хороший довод в пользу более сильного курса доллара.

Рынок фьючерсов повысил оценку вероятности повышения ставки ФРС на 50 б. п. в декабре (до 4,25‑4,5%), но с большей вероятностью ожидает теперь ставку выше 5% в течение 2023 года. На наш взгляд, главной идеей ФРС был переход к подходу, более зависимому от данных по инфляции, поэтому избыточное ужесточение ДКП не предопределено. Участники рынка в среду не обратили особого внимания на важное сообщение Минфина США, который намерен продолжить оценивать возможность реализации программы по выкупу с рынка некоторых казначейских облигаций, что частично направлено на повышение рыночной ликвидности. Такое признание проблемы может ограничить ФРС в возможностях осуществления жестких планов по количественному ужесточению, то есть по сокращению своего баланса.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "Финам"). Инвесторы продолжают откупать американские и европейские рынки

- 31 октября 2022, 15:32

- |

На минувшей неделе фондовые рынки США и Европы продолжили рост. Ожидания касательно дальнейшего мягкого подхода ФРС к денежно-кредитному регулированию превалировали и усилились в среду после того, как Центробанк Канады увеличил ставку лишь на 50 б. п. вместо ожидаемых 75 б. п. ЕЦБ не преподнес рынкам сюрпризов и увеличил ставки до максимального уровня с 2009 года, просигнализировав о дальнейшем росте. Между тем Риши Сунак стал новым премьером Великобритании, а Илон Маск завершил сагу с приобретением Twitter. Текущая неделя будет крайне насыщена важными событиями: помимо заседания FOMC, внимание рынков будет сфокусировано на встрече Банка Англии, отчете по занятости в США, ИПЦ в еврозоне, а также продолжающемся сезоне корпоративных отчетностей.

Европейский центральный банк (ЕЦБ) по итогам заседания в четверг, 27 октября, принял решение об увеличении ставок на 75 б. п. Таким образом, базовая процентная ставка по кредитам была повышена до 2%, ставка по депозитам – до 1,5%, ставка по маржинальным кредитам – до 2,25%. Кристин Лагард на пресс-конференции дала понять, что регулятор не намерен ослаблять хватку в борьбе с инфляцией, которая в 5 раз превышает таргет, хотя многие аналитики заметили некоторое смягчение риторики относительно отдельных аспектов будущей денежно-кредитной политики в регионе.

( Читать дальше )

Блог компании Финам Брокер |Обзор валютного рынка за неделю (ФГ "Финам"). Инвесторы ожидают смягчения «ястребиного» тона ФРС США

- 31 октября 2022, 11:13

- |

На прошедшей неделе индекс доллара потерял еще 1,27% против снижения на 1,2% неделей ранее. Индекс DXY завершил неделю на отметке 110,56 п.

Ценовой минимум по индексу доллара на прошлой неделе был зафиксирован в районе 109,5 п. – это минимальное значение с середины сентября. Такое ощутимое ослабление курса американской валюты могло стать следствием того, что инвесторы ожидают от ФРС замедления повышения процентных ставок после уже запланированного подъема на 75 б. п. на ноябрьском заседании. Доходность казначейских облигаций США также снизилась с 14-летних максимумов на фоне растущих слухов о том, что ФРС может смягчить свой «ястребиный» тон к декабрю.

Баланс ФРС за последнюю неделю сократился на -$21 млрд против снижения на ‑$15 млрд неделей ранее до $8,773 трлн. С максимумов ($9,015 трлн) баланс снизился на $242 млрд. Напомним, что с сентября банковский регулятор обязался сокращать свои активы на $95 млрд. в месяц.

Тем временем в середине недели курс юаня резко укрепился на фоне сообщений об интервенциях на валютных рынках. Давление на американскую валюту могли создать китайские банки, которые со вторника активно распродавали доллары в целях поддержки слабеющего юаня. Юань не входит в базу расчета индекса DXY, но рост предложения долларов на валютном рынке мог оказать влияние и на другие валютные пары.

( Читать дальше )

Блог компании Финам Брокер |Обзор валютного рынка за неделю (ФГ "Финам"). Доллар постепенно снижается от годовых максимумов

- 24 октября 2022, 12:21

- |

На прошедшей неделе индекс доллара показал снижение на 1,2% против роста на 1% за предыдущие две недели. Индекс DXY завершил неделю на отметке 111,83 п. Курс доллара по отношению к японской валюте показывал рост и на прошедшей неделе побывал выше круглой отметки 150 иен впервые с 1990 года. При этом британский фунт вновь приблизился к паритету с долларом после того, как Лиз Трасс заявила, что уходит в отставку с поста премьер-министра Соединенного Королевства.

Лиз Трасс была вынуждена уйти в отставку после объявления экономической программы, которая вызвала шок на рынках и раскол в Консервативной партии всего через шесть недель после ее назначения. Так, Трасс установила новый антирекорд по продолжительности нахождения на посту премьер-министра Великобритании за всю её историю, а Борис Джонсон вновь лидирует в опросах в качестве возможного преемника.

Ожидается, что ФРС продолжит повышать процентные ставки, поскольку инфляция остается весьма высокой, и некоторые прогнозируют, что базовая процентная ставка овернайт достигнет пика выше 5%. В настоящее время ставка находится в диапазоне 3,00-3,25%. Так, глава ФРБ Филадельфии Патрик Харкер заявил в четверг, что Центральный банк еще не закончил с повышением целевой краткосрочной ставки на фоне очень высокого уровня инфляции, добавив при этом, что, скорее всего, в следующем году центральный банк США найдет возможность приостановить процесс ужесточения и проанализировать, как повышение ставок влияет на экономику. Правда, несколькими днями ранее глава ФРБ Канзас-Сити Эстер Джордж предупредила об опасности слишком быстрого повышения процентных ставок. Опасения Джордж стали редким примером мягкого подхода в то время, когда большинство чиновников ФРС все еще беспокоятся, что Центральный банк отстает от темпов инфляции.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "Финам"). Устойчивость рынка труда США сохраняется

- 10 октября 2022, 15:25

- |

Несмотря на позитивный результат большинства мировых индексов на минувшей неделе, настроения инвесторов сильно испортились после выхода отчета по рынку труда США за сентябрь в пятницу. Рост числа рабочих мест и уровень безработицы вновь превзошли ожидания рынка, посеяв опасения касательно дальнейшего ужесточения денежно-кредитной политики со стороны ФРС. Тем временем члены комитета по ставкам ЕЦБ на последнем заседании выразили озабоченность ослабевающим курсом евро и долгосрочным характером инфляции в регионе, что также открывает перспективы роста ставок в еврозоне. На текущей неделе в центре внимания окажутся данные по ИПЦ в США за сентябрь, а также комментарии представителей ФРС и других мировых центробанков в рамках Ежегодного заседания Совета управляющих МВФ.

Американский рынок труда по итогам сентября добавил 263 тыс. рабочих мест вне сельскохозяйственного сектора, замедлив темпы относительно августа (315 тыс.), но вновь превзойдя ожидания экономистов (250 тыс.). Сюрпризом для рынка при этом стало снижение уровня безработицы с 3,7% до 3,5%, минимального уровня за последние десятилетия. Сектор досуга и туризма показал наилучшие результаты, увеличив количество занятых на 83 тыс. Реакция рынка на хороший отчет ожидаемо стала негативной, поскольку вероятность очередного увеличения ставки на 75 б. п. на ближайшем заседании ФРС заметно выросла и, согласно рынку фьючерсов, уже превышает 82%.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "Финам"). Мировые рынки убеждаются в неминуемой рецессии

- 03 октября 2022, 14:31

- |

Ведущие мировые фондовые индексы завершили последнюю неделю квартала очередным снижением. Страх инвесторов относительно наступающей рецессии продолжает нарастать, чему на этот раз способствовала спорная экономическая программа нового британского премьера, а также очередной рекорд по инфляции в еврозоне. Бегство капитала с рынков развивающихся стран на фоне ужесточения денежно-кредитной политики ФРС стало рекордным, что сказывается на курсах ведущих валют, ряд которых показали сильную волатильность на минувшей неделе. В ближайшие дни в фокусе внимания инвесторов окажется отчет по занятости в американской экономике за сентябрь, который может проявить признаки ослабления рынка труда в США. Кроме того, на текущей неделе пройдет заседание OPEC+, на котором страны-члены, вероятно, примут решение о сокращении добычи нефти в ноябре.

Согласно данным Евростата, предварительный индекс потребительских цен (ИПЦ) в еврозоне вырос на рекордные для региона 10% за последний год, заметно превзойдя оценку экономистов, ожидавших увеличение на 9,7% (г/г). Кроме того, темп роста ИПЦ сильно ускорился относительно августа, когда он составил 9,1% (г/г). Цены на энергоносители выросли на 40,8% (г/г), оставаясь главным драйвером инфляции в регионе. Более половины из 19 стран еврозоны зафиксировали двузначный уровень инфляции, а в трех странах Балтии он превысил 20%. Отдельно отметим, что инфляционное давление остается крайне неравномерным даже среди ведущих экономик региона. Так, во Франции рост цен замедлился с 6,6% (г/г) в августе до 6,2% (г/г), а в Германии – обновил 71-летний максимум, достигнув 10,9% (г/г).

( Читать дальше )

Блог компании Финам Брокер |Обзор валютного рынка за неделю (ФГ "Финам"). Дальнейшее ужесточение монетарной политики ФРС неизбежно

- 03 октября 2022, 11:44

- |

По итогам прошедшей недели индекс доллара снизился на 0,75% против подъема на 3,03% неделей ранее. На последней неделе сентября индекс доллара в очередной раз обновил 20-летние ценовые максимумы, побывав на отметке 114,7 п. Такая сильная динамика американской валюты стала следствием «ястребиных» комментариев чиновников Федеральной резервной системы и растущего спроса на безопасные активы. Тем временем азиатские валюты на прошлой неделе оказались под серьезным давлением.

Президент ФРБ Сент-Луиса Джеймс Буллард предупредил, что США столкнулись с «серьезной проблемой инфляции», намекая на дальнейшее ужесточение монетарной политики, поскольку страна борется с мощными темпами роста цен, находящимися сейчас на 40-летнем максимуме. Кроме того, глава ФРБ Миннеаполиса Нил Кашкари заявил, что ФРС предстоит дальнейшее повышение ставки и ужесточение ДКП.

Такие комментарии прозвучали всего через неделю после того, как ФРС в пятый раз повысила ставки в этом году и предупредила, что готова пойти на риск в борьбе с высокой инфляцией. Напомним, что в этом году процентные ставки в США уже выросли на 300 б. п. до 3,0-3,25%.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). В фокусе внимания рынков — данные по инфляции в США

- 12 сентября 2022, 13:53

- |

На минувшей неделе на мировых фондовых рынках превалировал оптимизм, вызванный скорее техническим отскоком индексов. Главный сюрприз преподнес Европейский центральный банк (ЕЦБ), функционеры которого единогласно поддержали рост процентных ставок на 75 б. п. в целях повышения контроля над взлетевшей до 9,1% инфляцией в еврозоне. Между тем вероятность третьего подряд увеличения ставки ФРС на 75 б. п. в США выросла до 91% после ужесточения риторики вице-президента центробанка Лаэль Брейнард. Инфляция будет в фокусе внимания рынков на текущей неделе, поскольку во вторник и среду выйдут индексы потребительских цен (ИПЦ) в США и Великобритании за август. Изначально запланированное на ближайший четверг заседание Банка Англии было перенесено на неделю вперед в связи с национальным трауром по случаю смерти королевы Елизаветы II.

ЕЦБ по итогам прошедшего на минувшей неделе заседания увеличил процентные ставки в регионе сразу на 75 б. п. Таким образом, базовая процентная ставка выросла до 1,25%, ставка по депозитам – до 0,75%, по маржинальным кредитам – до 1,50%. Решение было единогласно поддержано всеми членами управляющего совета. Президент регулятора Кристин Лагард по итогам встречи отметила, что столь крупные повышения не станут новой нормой, но на ближайших заседаниях инвесторам стоит ожидать от 2 до 5 увеличений ставки. Напомним, согласно предварительным данным за август, инфляция в еврозоне достигла рекордных 9,1%, что в разы выше таргета ЕЦБ в 2%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал