Блог им. Evgeny_Jenkov |ФРС опять пытается сбить рост кривой доходности

- 23 февраля 2021, 18:47

- |

💸Сегодня в очередной раз отчитался Пауэлл глава ФРС о экономике и о перспективах. Давайте разбирать:

Инфляция остается ниже нашей долгосрочной цели в 2% — понятное дело Пауэлл будет говорить, что с инфляцией всё плохо для того, чтобы продолжить дрессировать инвесторов и остановить рост доходности долгосрочных облигаций.

ФРС не будет ужесточать денежно-кредитную политику исключительно в ответ на сильный рынок труда – ранее я говорил, что показатель инфляции в монетарной политике, как только произойдёт эффект базы уйдёт на задний план и главным ориентиром для нас с вами, будет рынок труда. Пауэлл кажется увидел ускорение рынка труда, оно и логично так как сегодня главный инфекционист США Фаучи заявил, что для вакцинированных людей будет меньше ограничений. Так что ждём ускорение рынка труда, а за ускорением рынка труда и за снятием ограничений пойдёт вверх и инфляция.

Обещаем держать ставки вблизи нуля до тех пор, пока полная занятость и инфляция не поднимутся до 2% и не будут умеренно превышать 2% в течение некоторого времени – Пауэлл пытается сохранить ожидания в экономике всеми силами и ФРС уже начинают чуть ли не мамой клясться.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог им. Evgeny_Jenkov |У Байдена проблема со стимулами.

- 19 февраля 2021, 18:57

- |

😖У Байдена большие проблемы, так как сегодня вышли данные по индексу деловой активности в США и по продажам жилья, в которых говорится о том, что экономика США восстанавливается и без стимулов Байдена.

▪️Индекс деловой активности в производственной сфере США снизился до 58,5 в феврале 2021 года с 59,2 в январе, что соответствует ожиданиям

▪️По предварительным оценкам, индекс деловой активности в сфере услуг в США вырос до 58,9 в феврале 2021 года с 58,3 в январе и превысил ожидания рынка в 57,6.

▪️Продажи домов в бывшем владении в США выросли на 0,6% по сравнению с предыдущим месяцем до 6,69 миллиона единиц в январе 2021 года, что превзошло рыночные прогнозы в 6,61 миллиона

☝🏻Вы понимаете, что это фантастические результаты на фоне того, что первичные заявки на пособие по безработице остаются высокими и даже выросли на 13 тысяч исходя из вчерашних данных, что по сути должно было показать слабость экономики. Если ещё и заявки начнут снижаться, то экономика США ещё больше ускорит темп.

( Читать дальше )

Блог им. Evgeny_Jenkov |Медь/золото указывают на отставание доходности казначейских бумаг США

- 17 февраля 2021, 11:08

- |

☝🏻Morgan Stanley/Bloomberg любезно предоставили нам интереснейший график соотношение меди и золота к доходности 10-летних казначейских бумаг США

Дело в том, что исторически медь является индикатором некой экономической активности в мире и когда экономика растёт, то и медь растёт. Но если экономика падает, то все бегут в защитный актив — золото, тем временем медь как понимаете падает.

Поэтому, индикатор соотношения меди и золота показывает нам, что ожидания от мировой экономки намного выше, чем ожидания в казначейских бумагах США, а значит доходность будет догонять мировые ожидания — что может привести к росту доллара и коррекции на рынках.

😖Более того, для акций и крипты особенно, самый негативный сценарий — это быстрое восстановление мировой экономики.

P.S. автору очень нужен твой лак❤ подписывайся на телегу ТУТ

Блог им. Evgeny_Jenkov |Пузырь - нормальный бычий рынок.

- 16 февраля 2021, 18:13

- |

👏🏻Сегодня было очередное интервью одного из представителей ФРС Булларда, где Буллрад продолжил давить на инфляционные ожидания, говоря о инфляции, которая в отличной форме и будет расти.

🙃Уже не странно, что представители ФРС активно дают интервью перед тем, как на рынках намечается какой-то небольшой слив и своей риторикой ФРС опять же пытаются поддержать рынки. ФРС как будто видят перекупленность рынка и сразу пытаются выступить в качестве поддержки.

☝🏻Более того, Буллрад затронул тему пузырей, заявив, что их – НЕТ! Ну, так рынок и не верит в то, что есть пузыри, судя по сегодняшнему обзору BofA, где всего 13% респондентов считают, что на рынке пузырь, а 53% считают, что акции США находятся на поздней стадии бычьего рынка. А Буллрад нам всё о пузырях.

📈Тем временем доходность 10-летних казначейских бумаг 1.265, что сигнализирует о том, что инвесторы видят долгосрочный рост экономики. Более того, поползла вверх и доходность 5-летних бумаг, что говорит о вере инвесторов в экономику США уже в более краткосрочной перспективе.

( Читать дальше )

Блог им. Evgeny_Jenkov |Страшнее пузырей.

- 15 февраля 2021, 19:27

- |

Издательство AJC сообщает, что в США из-за того, что система обработки заявок на пособие по безработицы не справляется, в Джорджии 180 тысяч человек не могут получить выплаты, и так по всем Соединённым Штатам.

Опасность того, что система не справляется заключается в том, что до людей не доходят пособия, а значит американцы не могут платить по счетам и при этом ещё в штатах сохраняются ковидные ограничения. Учитывая то, что правительство США долго решают по пакету стимулов, экономическое восстановление может замедлится и потерять импульс.

☝🏻Считаю, что сейчас не пузыри на Фондовом рынке страшны, а замедление восстановления экономики США, так как замедление восстановления экономики может легко лопнуть все пузыри.

Замедление экономики США будет означать, что все предыдущие стимулы не сработали (или работали слабо) и это может загнать США в повторную более глубокую рецессию. Более того, потребуются очередные новые стимулы, что может продолжить негативно влиять на доллар США.

Блог им. Evgeny_Jenkov |Банк России решил оставить ставку без изменений - разбираемся.

- 12 февраля 2021, 15:05

- |

Банк России решил оставить ставку без изменений.

☝🏻Напоминаю, что перед тем как Путин намекнул 1 февраля Банку России о том, что мягкая денежно-кредитная политика это хорошо, я был на 99.9% уверен в том, что ставку повысят, чтобы остановить рост инфляции.

Более того, весело было наблюдать как Минфин предлагал ОФЗ с повышенной премией на 13 б.п. что удивило инвесторов, так как – это вероятно может говорить о том, что ОФЗ не пользуются популярностью из-за роста инфляции, геополитики и так далее, что подтверждает индекс RGBI, который находится на апрельском уровне 2020.

Но всё же мы имеем:

▪️Ставку без изменений 4.25%

▪️Прогноз по инфляции от Банка России на 2021 год в районе 3.7-4.2% и это при инфляции по данным Росстата в 5.2%

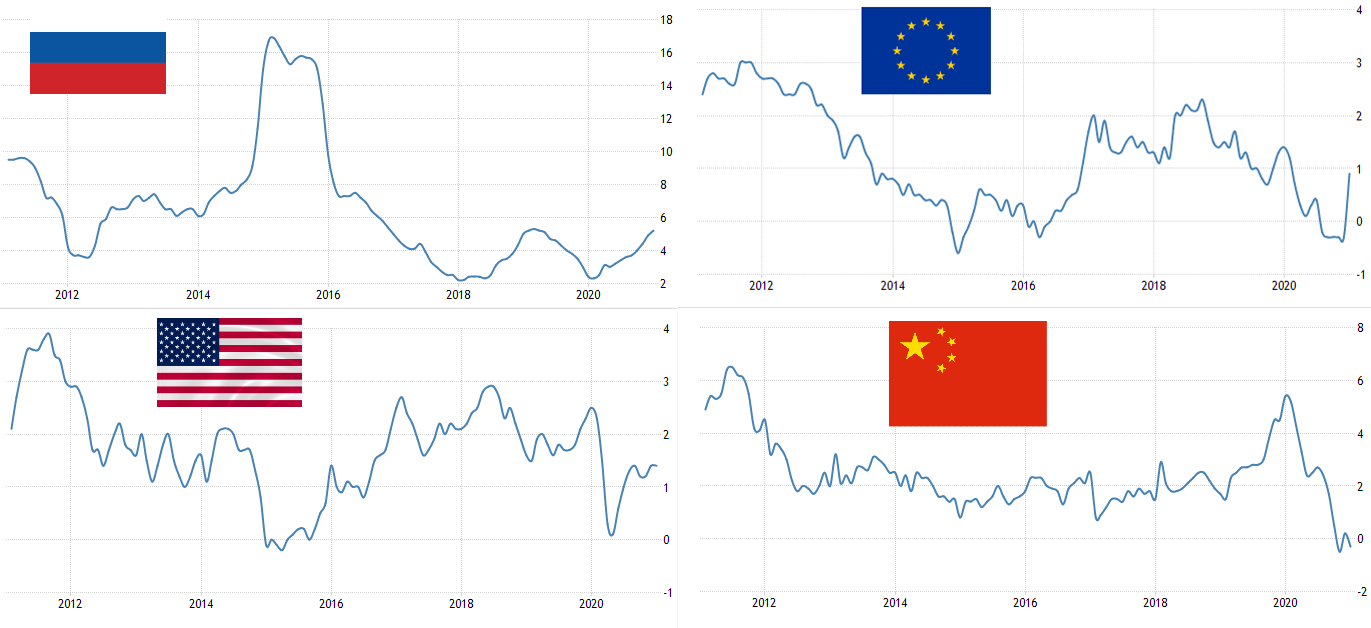

🤔По прогнозу Банка России, в феврале—марте годовая инфляция достигнет своего максимума – и тут вступает в игру моё безумное сравнение инфляции по странам (самым попсовым), которое вероятно может подтвердить, то что действительно инфляция в РФ может замедлится (и тут всплывает и моя прошлая ошибка в прогнозирование, так как я не учёл полностью внешние факторы). В момент роста инфляции в США и ЕС, инфляция в РФ чаще всего падала и наоборот. Данная отрицательная корреляция может дать нам упор на то, что под внешним воздействием инфляция в РФ действительно ко второй половине весны может начать стремительно снижаться (конечно, если не будет чёрных лебедей). А инфляция в США как вы знаете из моего канала, к весне может значительно привысить 2% уровень. Инфляция в ЕС тоже должна сильно ускорится, правда не так как в США и если ЕС смогут наладить вакцинацию.

🤔По прогнозу Банка России, в феврале—марте годовая инфляция достигнет своего максимума – и тут вступает в игру моё безумное сравнение инфляции по странам (самым попсовым), которое вероятно может подтвердить, то что действительно инфляция в РФ может замедлится (и тут всплывает и моя прошлая ошибка в прогнозирование, так как я не учёл полностью внешние факторы). В момент роста инфляции в США и ЕС, инфляция в РФ чаще всего падала и наоборот. Данная отрицательная корреляция может дать нам упор на то, что под внешним воздействием инфляция в РФ действительно ко второй половине весны может начать стремительно снижаться (конечно, если не будет чёрных лебедей). А инфляция в США как вы знаете из моего канала, к весне может значительно привысить 2% уровень. Инфляция в ЕС тоже должна сильно ускорится, правда не так как в США и если ЕС смогут наладить вакцинацию.

( Читать дальше )

Блог им. Evgeny_Jenkov |Политика лёгких денег от ФРС - угроза и сила.

- 11 февраля 2021, 14:01

- |

💵Федеральная резервная система продолжит поддерживать экономику США за счет низких процентных ставок и крупных покупок активов – заявил вчера глава ФРС Джером Пауэлл

Эти слова Пауэлла стали уже мантрой, чтобы выдрессировать рынки перед весенним повышением инфляции, которое случится за счёт эффекта базы (то есть в прошлом году инфляция начала падать с марта) и с денежными стимулами.

🥱Кроме бесконечно поддержки стимулами, Пауэлл опять объявил о том, что инфляция должна быть выше 2% уровня долгое время, прежде чем стимулы начнут сворачивать.

США пытаются залить экономику деньгами, бесконечно стимулируя и воздействуя риторикой, на рост инфляционных ожиданий.

😕Правительство США не беспокоят проблемы выхода со стимулов. С марта 2020 года, экономика США стимулируется вливанием денег, низкими ставками и эта денежная вечеринка в той или иной форме дойдёт до 2022 года. В итоге получится так, что экономика США будет жить на стимулах 2-а года (минимум),

( Читать дальше )

Блог им. Evgeny_Jenkov |Экономика США в рабочих местах.

- 05 февраля 2021, 19:38

- |

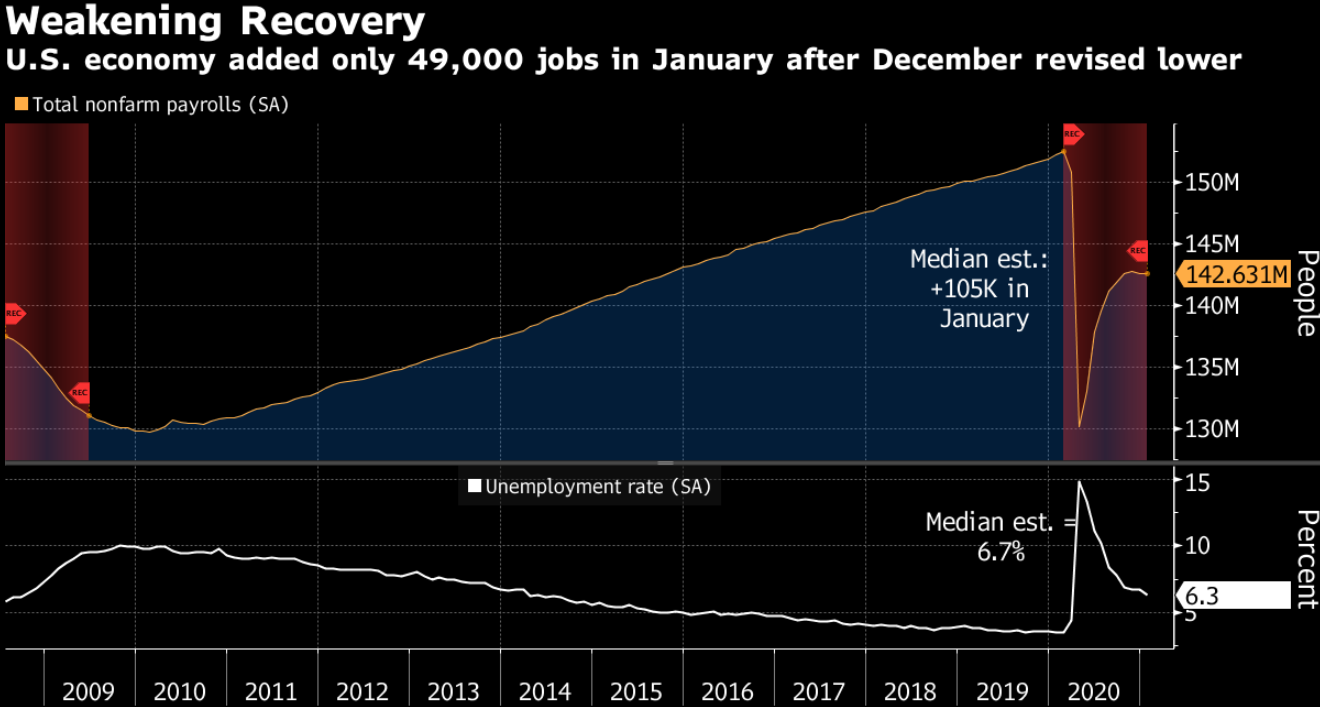

Вышли важнейшие данные о безработице в США, давайте попробуем оценить:

Занятость вне сельского хозяйства мало изменилась +49к (при прогнозе +50к) – но крупнейшие инвест дома как я ранее говорил ТУТ имели разброс прогнозов от -200к до +400к и большинство прогнозировало больше в сторону повышения, но всё же занятость очень близка к консенсус прогнозу, но всё же хуже ожиданий. Экономика США, исходя из данных о количестве мест, росла очень сдержано из-за ограничений, связанных с пандемией.

На сегодняшний день, в США привито 11 человек на 100 жителей – это очень хороший результат (по количеству вакцинированных людей, США на первом месте) – от скорости вакцинации будет зависеть и рост экономической активности и тут США пока в лидерах.

О инфляции:

Средняя почасовая оплата всех сотрудников в несельскохозяйственном секторе выросла на 6 центов, или 0,2%, за месяц до 29,96 долларов США в январе 2021 года после пересмотренного в сторону повышения на 1 процент увеличения в декабре и ниже рыночных ожиданий роста на 0,3 процента. – учитываю то, что в декабре был пересмотренный рост аж на 1%, то фразу ниже рыночных ожиданий я бы откинул в сторону, так как оплата труда говорит о том, что инфляция БУДЕТ расти, а это ещё стимулы на $1.9 трлн не раздали, так как после, инфляция ещё сильнее скаканёт. Для нас с вами рост инфляции – это зло, так как низкая инфляция сохраняет печатный станок включённым и накачивает рисковые активы (в том числе и крипту) деньгами, а как только инфляция приблизится к таргету 2%, то и печатный станок выключат.

( Читать дальше )

Блог им. Evgeny_Jenkov |Боррель ненадолго успокоил рубль.

- 05 февраля 2021, 14:51

- |

😶Основные тезисы из того, что говорили на встрече, про встречу Лаврова и Боррелля:

▪️У ЕС нет плана по дальнейшим санкциям в отношении России.

▪️Обсуждение любых санкций будет продолжено между министрами иностранных дел ЕС и на саммите ЕС в марте.

▪️Москва считает ЕС ненадежным партнером.

▪️Боррель выразил надежду, что ЕС зарегистрирует «Спутник V»

❗️ График USDRUB чётко отражает настроение инвесторов и важность встречи Боррелля и Лаврова.

На данный момент, санкционная тематика отходит слегка в сторону от России + несмотря на годовую инфляцию в РФ равной 5.2% и замедление инфляции за прошлую неделю в РФ – всё это даёт на данный момент пространство ЦБ РФ сохранить процентную ставку без изменений. А значит у рубля появился шанс укрепится до 73-74 в краткосрочной перспективе.

☝🏻Не забываем, что санкционная тематика теперь вернётся в марте + рост инфляции в США который может затормозить стимулы ФРС и тем самым укрепить доллар + ожидание роста инфляции в США весной, что может затормозить стимулы ФРС и тем самым укрепить доллар + неопределённость на встрече ОПЕК в марте + инфляция в России, которая остаётся выше таргета в 4% и если экономическая активность в стране всё таки собирается восстанавливаться, то и инфляция должна вместе с экономической активностью расти (не путать с гиперинфляцией) и так далее и тому подобное — всё это продолжит давить на рубль.

( Читать дальше )

Блог им. Evgeny_Jenkov |Нас ждёт долларовая лавина при открытии США

- 30 января 2021, 12:02

- |

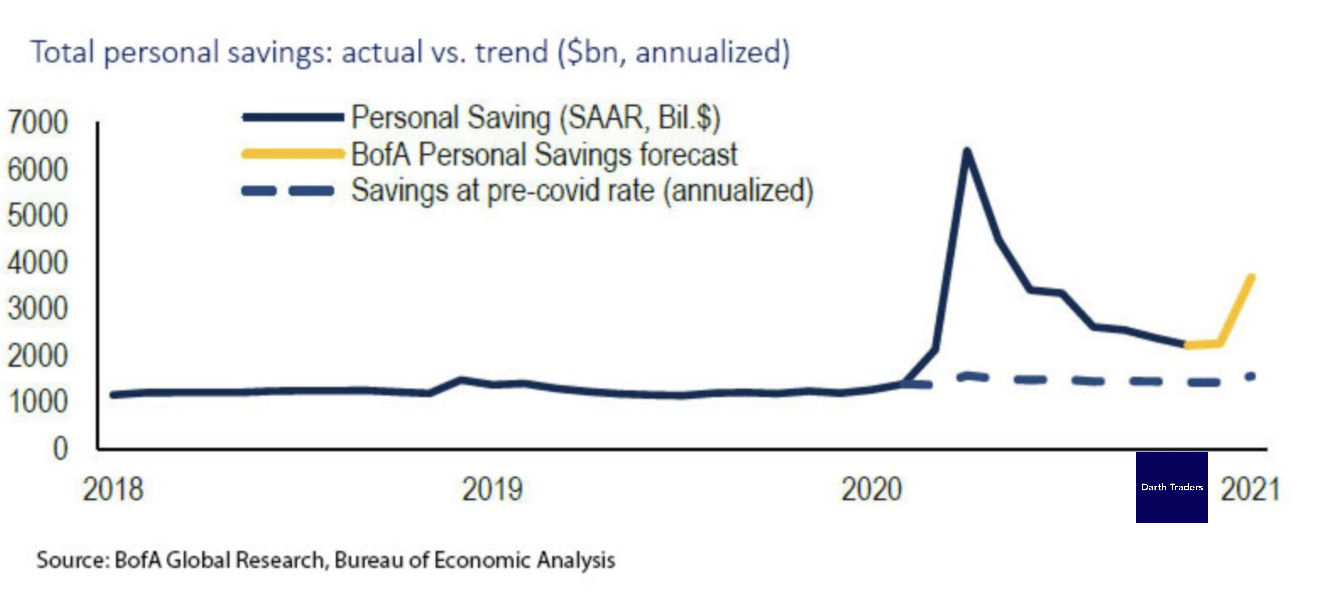

☝🏻Согласно анализу Berenberg Economics, американцы накопили $1,4 триллиона с первого по третий квартал 2020 года, по разным оценкам эта сумма эквивалентна почти 10% расходов домохозяйств в 2019 году.

Анализ, проведенный ФРБ Нью-Йорка, показал, что потребители потратили более трети первых стимулирующих чеков. Чуть менее трети стимулирующих выплат 29%, было потрачено, в то время как 36% было сэкономлено, а 35% было использовано для выплаты долгов.

Кроме стимулов, которые были приняты в декабре, если ещё одобрят пакет стимулов Байдена, то эта сумма ещё больше возрастёт и при открытии экономики – эти деньги начнут вливаться в экономику, что говорит нам о том, что прогнозируемая инфляция весной выше 2%, может быть далеко не временная (напоминаю: инфляция выше 2%, будет пугать инвесторов, торможением стимулов).

На графике, вы видите прогноз по сбережениям от BofA. Обратите внимание на пунктирную линию — это прогнозируемые сбережения доковидные, на синюю линию — которая заканчивается в ноябре и жёлтую линию прогнозируемых сбережений,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс