Блог им. Dolgosrok |IPO Делимобиля: Краткий разбор перед выходом на Мосбиржу 28.01.2024

- 28 января 2024, 16:50

- |

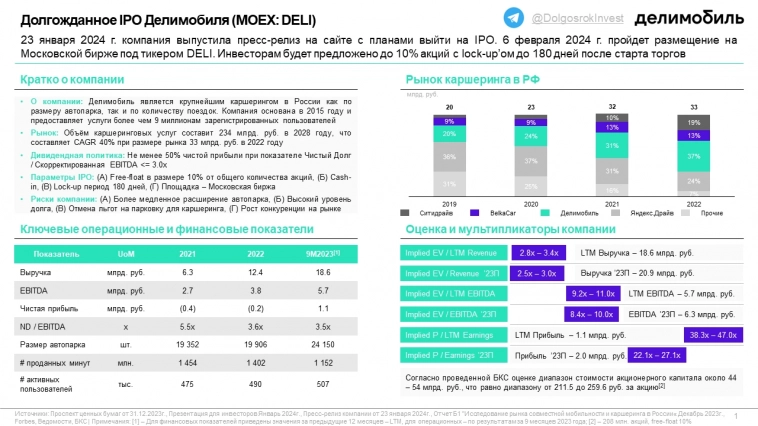

Первое упоминание о планах IPO отходит к 2019 г. в рамках сообщения Bloomberg о намерениях от Винченцо Трани. Проведение IPO таргетировалось не позднее 2021 г. при этом в планах было привлечение более $300 млн. за счет продажи до 40% компании. С этой целью была даже проведена встреча с инвесторами США, которую организовали Sber CIB и BofA.

Винченцо сказал – Винченцо почти сделал: в октябре 2021 г. компания подала документы для IPO в Комиссию по ценным бумагам и биржам США (SEC). Совместными букраннерами размещения выступали BofA Securities, Citigroup Global Markets, «ВТБ Капитал», а также Renaissance Securities, Sber CIB, Banco Santander и «Тинькофф». В рамках звонка с инвесторами один из организаторов размещения – «Ренессанс Капитал» – озвучил оценку в $0.7-1.1 млрд. при целевом привлечении $270 млн. Цифры вполне соответствуют реальности с учетом приобретения в июне 2021 года 13.4% компании Delimobil Holding S.A. за $75 млн. при оценке $560 млн.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. Dolgosrok |Плохой эмитент - кто это? 17.01.2024

- 17 января 2024, 15:44

- |

Одна из предпосылок закрыть позиции по бумаге и навсегда про них забыть — технический дефолт эмитента. Однако технический дефолт — ещё не окончательный приговор. Есть добросовестные эмитенты (и их владельцы), которые стараются продолжать работу, расплачиваться по обязательствам, но не получается в силу разных причин: может быть отсутствие компетенций, или неблагоприятная рыночная конъюнктура, или непредвиденное событие (пожар, поломка, стихийное бедствие и т.д.). Короче говоря, эмитент точно не хочет банкротиться, но вот так сложилось. В целом при благоприятном раскладе ситуация может выправиться.

Другое дело, если компанией управляют люди, которых не заботит, что будет дальше, они живут сегодняшним днём и удовлетворяют текущие потребности. В результате наступает техдефолт, а перспективы самого дефолта в этом случае намного выше. Поэтому желательно избавиться от облигаций в силу кредитного риска как можно скорее.

Но есть эмитенты, в финансовой стабильности которых сомнений нет. Тем не менее лучше держаться подальше от таких.

( Читать дальше )

Блог им. Dolgosrok |Рыночный консенсус 10.01.2024

- 10 января 2024, 13:11

- |

Рыночный консенсус

Одно из главных заблуждений на рынке и одновременно частый аргумент в пользу того или иного решения — вера в рыночный консенсус, в правоту большинства, которое не может ошибаться. К сожалению, такая тактика далеко не всегда является выигрышной. В жизни большинство не правит государствами, не владеет многомиллиардными компаниями, не является вундеркиндами, профессорами, учёными, высококлассными инженерами. Так почему же большинство должно быть право на рынке?

Меньшинство владеет 90% мировых богатств. Баффет, Эйнштейн, Черчилль и многие другие известные личности — меньшинство, исключение, а не правило. А большинство в лучшем случае — средний класс: учителя, врачи, водители, госслужащие и т.д., в худшем — миллиард людей по всей планете, живущих за чертой бедности.

Меньшинство — люди с нестандартными способностями и отличным от навождений, нонконформистским мышлением. На рынке работают те же принципы: прибыль приносят альтернативные, порой противоречивые идеи. Невозможно заработать, следуя консенсусу, т.к.

( Читать дальше )

Блог им. Dolgosrok |Сделки 23.11.2023

- 24 ноября 2023, 12:36

- |

Обзор сделок

✔️ Недавно пополнили портфель на 50 тыс. руб. и купили флоутеры МТС Банка серии 001Р-03, что эквивалентно 10% портфеля, доведя общую долю защитных активов до чуть более 40%. Остальная часть аллоцирована в фонд денежного рынка, ежедневно инвестирующего в РЕПО.

Приобретенный флоутер имеет следующие характеристики:

Купон выплачивается 4 раза и равен средней ставке Ruonia за период, начинающийся за 7 дней до начала купонного периода и заканчивающийся за 7 дней до его окончания, + премия 2.2%. Итого текущая купонная доходность приблизительно равна 17%, так как облигация торгуется выше номинала (около 101.4%).

На данный момент не ожидаем скорого снижения ключевой ставки и роста облигационного рынка. А потому ищём более привлекательные моменты для покупки длинных ОФЗ и в целом более агрессивной аллокации портфеля.

Блог им. Dolgosrok |Daily обзор 23.11.2023

- 23 ноября 2023, 13:07

- |

▶️ЮГК в плюсе на 1.5 млрд. руб. да и инвесторы не в минусе.

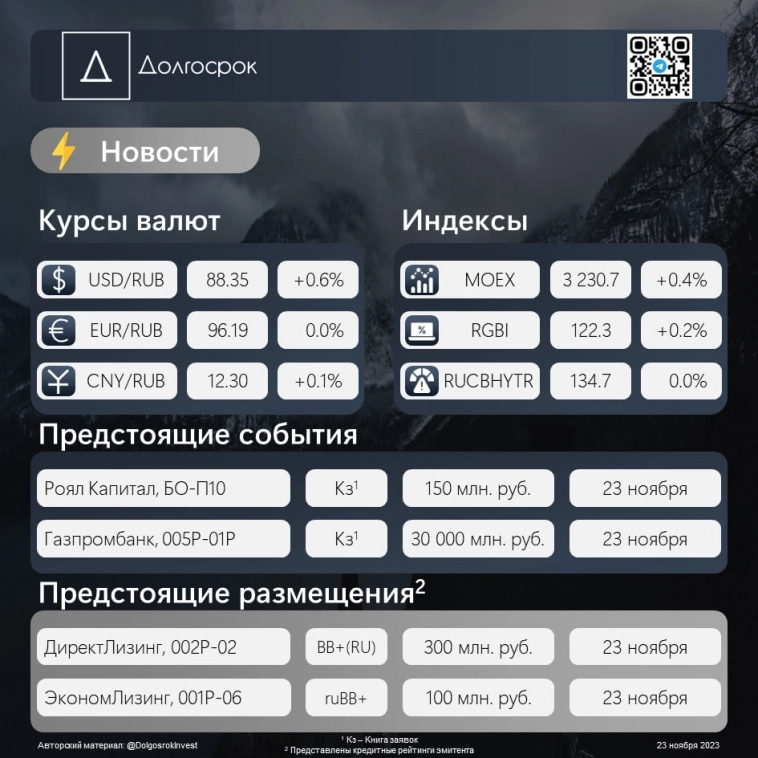

❓Рынок

ЮГК привлек 7 млрд. руб. вместо запланированных 5.5 млрд. руб., доллар укрепился на фоне позитивных данных по рынку труда и публикации протокола ФРС, при этом нефть дешевеет после публикации данных по запасам США, которые увеличились на 8.7 млн. баррелей на прошлой неделе. Рынок акций РФ зафиксировался выше 3 230 пунктов, чему поспособствовало ослабление рубля. Минфин разместил ОФЗ 26243 на 67.541 млрд. руб. при средневзвешенной цене 88.0001% — индекс ОФЗ вырос на 0.2%.

🟢Размещения

➖23 ноября ДиректЛизинг разместит выпуск облигаций серии 002Р-02 объёмом 300 млн. руб. Срок обращения — 5 лет, купон ежемесячный. Ставка купона на 1-й период — 18%, далее КС + 3.0%. Организатор размещения: Цифра брокер.

➖23 ноября ЭкономЛизинг также планирует размещение выпуска 001Р-06 объёмом 100 млн. руб. Срок обращения — 3 года, купон ежеквартальный. Ставка купона на 1-2 периоды — 20%, на 3-4 периоды — 17%, остальные — 16%. Организатор размещения: Иволга Капитал.

( Читать дальше )

Блог им. Dolgosrok |Долгосрок | Аналитический обзор

- 09 ноября 2023, 20:43

- |

Ранее мы рассмотрели ситуацию вокруг М.Видео.Сейчас же хотим дать обновленный взгляд на текущую ситуацию эмитента.

Операционные результаты за 9М2023

В конце октября компания выпустила пресс-релиз с операционными данными за 3Q2023. Несмотря на то, что на горизонте 9 месяцев показатели ниже АППГ, в текущем квартале результаты вышли довольно позитивные: GMV составил 140 млрд. руб. (+40%), трафик вырос до 299 млн. посещений (+3%), доля онлайн-продаж также увеличилась до 70% (+5 п.п.), при этом в структуре выдач превалировал магазинный формат. Также компания отметила, что EBITDA (IAS 17) в 3 квартале превысит 4 млрд. руб., иначе говоря, показатель за 9 месяцев превысит 11 млрд. руб. (+24% г/г).

В целом, результаты достаточно логичные. Первое полугодие охарактеризовалось адаптационным периодом компании к новым логистическим маршрутам, а также более низким спросом на товары длительного пользования со стороны населения. Традиционно второе полугодие будет более позитивным для ритейлеров, так как потребительская активность увеличится вследствие сезонных аспектов. Учитывая, что М.Видео крупнейший ритейлер на рынке бытовой техники, то он выступит первоочередным бенефициаром и, вполне, сравняется с показателями 2022 года.

( Читать дальше )

Блог им. Dolgosrok |Долгосрок | Портфель - Итоги за 16.10-31.10

- 05 ноября 2023, 12:32

- |

👀 Добрый день!

🥸 Представляем обзор портфеля на конец октября. Предыдущий обзор доступен по ссылке.

✔️ Как мы и ожидали, Банк России повысил ключевую ставку. С точки зрения более детального прогноза — рынок ждал повышение не более, чем на 100 б.п., но повышение составило 200 б.п., что является жесткой и заградительной планкой на текущий момент для экономики. Фондирование МСП и ИП под 20%+ постепенно приближалось и сейчас уже с уверенностью можно заявить, что бизнесу придется туго. С точки зрения доходности портфель был в незначительном минусе (по состоянию на 02.10.2023 +0.3 п.п.), но, тем не менее, слегка уступал индексам RUCBHYTR и Cbonds High-Yield, как наиболее близким прокси для наших целей.

🕯 Активность по сделкам была достаточно невысокая. Фактически, мы полностью вышли из выпусков МВ Финанс 01 и 04, переложили часть средств в выпуски Фордевинд 02 и 03, а также инвестировали все пополнения в фонд ликвидности. Это связано с тем, что решение ЦБ еще не до конца, по нашему мнению, отражается в рынке. К примеру, выпуск Sunlight 01 торгуется по цене с YTM 14.7% при рейтинге A-, что является отрицательной премией к КС, при этом средняя премия данного рейтинга около 1.2 п.п. Ожидаем дальнейшей коррекции на рынке для входа по более привлекательной доходности с учетом поправки на риск.

( Читать дальше )

Блог им. Dolgosrok |Долгосрок x АВО | Обзор эмитента №11

- 29 октября 2023, 15:41

- |

Дисклеймер об ограничении ответственности

📣 Добрый день!

💬 В текущем обзоре мы рассмотрим достаточно интересного, на наш взгляд, эмитента — ООО «Солнечный свет» (Далее — «Sunlight»). Компания наверняка известна большинству наших читателей, в особенности за счет ее маркетинговых действий, где компания постоянно «ликвидировала» изделия по низким ценам под предлогом предстоящего закрытия.

👀 В новом обзоре мы ближе познакомимся с крупнейшим ювелирным игроком на рынке РФ, который более известен под брендами Sunlight и Бриллианты Якутии. Ранее мы кратко рассматривали характеристики по эмитенту.

📌 Краткая информация об эмитенте

Sunlight является крупнейшим ювелирным ритейлером в розничном сегменте с долей 17% и e-commerce с долей 36% на конец 2022 года. В октябре эмитент разместил первый облигационный выпуск на 1.5 млрд. рублей. В 2022 году компания получила 42.1 млрд. рублей выручки — 65% через розничные магазины и 35% через онлайн-каналы продаж, при этом 86% генерируют собственные торговые марки. Компания прошла процессе реорганизации, в ходе которой 5 юридических лиц были присоединены к операционной компании. В сентября Эксперт РА и АКРА присвоили компании рейтинг ruA- и A-(RU) с прогнозом «Стабильный».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс