Новости рынков |VK выкупила около 66% от всего выпуска конвертируемых бондов

- 16 марта 2023, 11:24

- |

«VK выкупила около 66% от всего выпуска конвертированных облигаций с номинальной стоимостью в ~$263 млн в рамках реструктуризации, проводимой до конца 2022 года», — говорится в материалах компании.

Указанная доля облигаций выкуплена в период с июля по 31 декабря 2022 года.

- комментировать

- Комментарии ( 0 )

Новости рынков |ЦБ Швейцарии предоставит ликвидность "глобальному крупному банку", если понадобится — ЦБ Швейцарии

- 15 марта 2023, 22:29

- |

ЦБ: Credit Suisse удовлетворяет всем критериям для получения ликвидности, если понадобится

www.snb.ch/en/mmr/reference/pre_20230315/source/pre_20230315.en.pdf

Новости рынков |Clearstream начал отклонять некоторые заявки брокеров на разблокировку активов

- 14 марта 2023, 12:48

- |

Российские инвесторы получили первые отказы в разблокировке активов на счетах в депозитарии Clearstream. В частности, о получении отказа по запросу о переводе ряда бумаг из Национального расчетного депозитария (НРД, входит в группу Московской биржи) в несанкционный депозитарий сообщила «Инвестиционная палата». «Данные ценные бумаги будут возвращены с разделов «Блокировано под поставку» на основные счета, движение бумаг будет отражено в отчете, с ними станут доступны операции по переводу внутри НРД», — отметил брокер.

«Инвестиционная палата» находится в коммуникации с вышестоящим депозитарием (с тем, в который она хотела перевести бумаги — FM) и обратилось с просьбой инициировать получение комментариев Сlearstream о причине отклонения части поручений», — говорится в сообщении брокера. Компания подчеркивает, что все документы, необходимые для разблокировки, были поданы вовремя, несмотря на сжатые сроки и выпавшие на них новогодние праздники.

( Читать дальше )

Новости рынков |ФРС снизит ставку на 0,25% уже 22 марта — Nomura

- 14 марта 2023, 12:23

- |

22 марта ФРС снизит ставку по федеральным фондам на 0,25%, а также положит конец количественному ужесточению, прогнозирует стратег Nomura Аичи Амемия. По его мнению, решение властей США защитить не только вкладчиков SVB, но и Signature Bank, который заметно меньше по размеру, говорит о твердом намерении Вашингтона предотвратить появление любых подобных проблем в других американских банках.

Таким образом, Nomura стал первым крупным банком Wall Street, который предрек снижение ставки на ближайшем заседании ФРС 22 марта (Goldman Sachs и PIMCO ждут сохранения статус-кво). Прогнозы Nomura не всегда сбывались, однако в июне 2022 года — после двух подряд повышений ставки на 0,50% каждое — его экономисты стали одними из первых, кто корректно спрогнозировал переход ФРС на шаг повышения ставки в 0,75%.

www.profinance.ru/news/2023/03/14/c8fe-frs-snizit-stavku-na-0-25-uzhe-22-marta-nomura.html

Новости рынков |Стоимость банков и финансовых компаний в мире упала на $465 млрд после краха SVB — Bloomberg

- 14 марта 2023, 10:36

- |

В числе наиболее пострадавших оказались котировки небольших региональных банков США. Акции калифорнийского First Republic Bank в понедельник упали на 61,8%, аризонского Western Alliance Bancorp — на 47,1%, а KeyCorp из Огайо — на 27,3%. Инвесторы опасаются, что балансы небольших банков могут оказаться неустойчивыми в текущих условиях

Подобные опасения после краха SVB распространились и в Европе, и Азии отмечает Bloomberg. Бумаги швейцарской Credit Suisse Group в понедельник в моменте падали на 15% до рекордно низкого уровня (к закрытию торгов падение сократилось до 4,5%), а стоимость страхования облигаций группы от дефолта поднялась до рекордно высокого уровня.

( Читать дальше )

Новости рынков |Доходность облигаций упала максимально со времен «Черного понедельника» в 1987 году

- 13 марта 2023, 12:05

- |

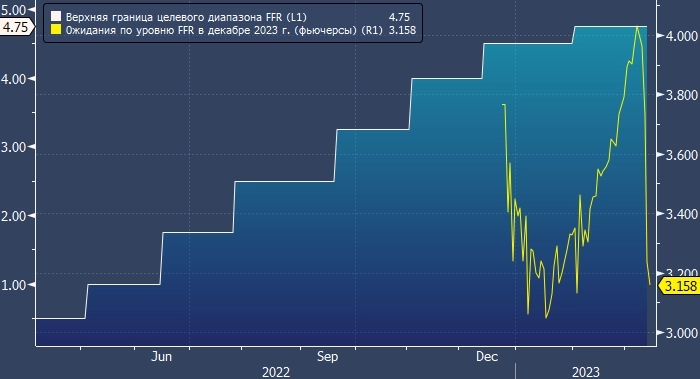

Фьючерсы на евродоллар снова переходят к отражению идеи снижения ставки ФРС во второй половине 2023 года

( Читать дальше )

Новости рынков |Почему сырьевые товары становятся убежищем в периоды стагфляции — они предлагают высокую доходность, имеют низкую корреляцию с другими активами и обеспечивают защиту от инфляции

- 10 марта 2023, 14:48

- |

Инвесторы из раза в раз отказываются верить Пауэллу, поскольку это влечет для них неприятные последствия. Идеальный портфель должен включать разнообразные классы активов, каждый из которых приносит прибыль при различных экономических сценариях. Однако все традиционные классы — деньги, облигации и акции — падают при повышении инфляции и росте ставок. Инфляция снижает стоимость денег и купонов, выплачиваемых по облигациям с фиксированной ставкой. Растущие ставки толкают облигации вниз, чтобы привести их доходность в соответствие с теми уровнями, которые преобладают на рынке, и обесценивают акции, снижая стоимость будущих доходов сегодня.

( Читать дальше )

Новости рынков |Спрос на доллары США на рынках валютных деривативов вырос до самого высокого уровня с середины декабря — обвал банковских акций США вызвал волну Risk-Off

- 10 марта 2023, 13:12

- |

Трехмесячные спреды кросс-валютных свопов по паре евро/доллар снизились до -17 базисных пунктов, что является максимальным показателем с 14 декабря, отражая рост спроса на деньги. В последний раз они торговались на уровне -14.

Индекс европейских банков приближался к крупнейшему однодневному падению с июня прошлого года, так как акции крупнейших кредиторов региона упали в связи с резким снижением стоимости крупнейших кредиторов Уолл-стрит в четверг.

www.nasdaq.com/articles/dollar-demand-picks-up-sharply-as-turmoil-in-banks-rattles-investorsНовости рынков |Инверсия кривой доходности достигла рекордных 103.5 б.п. в среду после того, как Пауэлл сигнализировал о том, что конечный уровень ставки, вероятно, будет выше

- 09 марта 2023, 18:13

- |

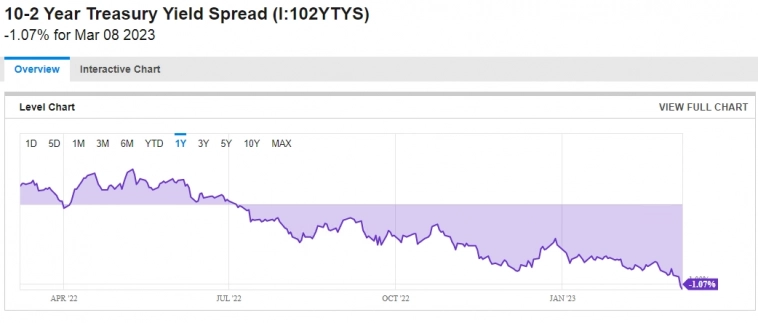

Ключевой индикатор рецессии выдал свой самый громкий сигнал после того, как председатель Федеральной резервной системы Джером Пауэлл заявил, что базовые процентные ставки, вероятнее всего, вырастут выше, чем ожидалось ранее.

Инверсия между доходностью облигаций США сроком на 2 года и 10 лет достигла рекордных 103,5 базисных пункта во вторник, по данным Refinitiv. Позже она сократилась до 102,4 базисных пункта.

В нормальные экономические времена доходности на более короткие сроки ниже, чем на более длительные сроки. Однако в течение нескольких месяцев доходности на 2 и 10 лет были инвертированы в связи с растущими опасениями о рецессии, поскольку Федеральная резервная система продолжает сжимать политику для сдерживания инфляции.

Доходность на 2 года в настоящее время составляет 4,992%, в то время как доходность на 10 лет составляет 3,968%. Тем временем, вероятность того, что Федеральная резервная система повысит свою базовую ставку на 50 базисных пунктов 22 марта, составляет 61,6%, что превышает 31,4% за день до этого.

( Читать дальше )

Новости рынков |Опрошенные ЦБ аналитики ждут снижения ВВП РФ в 2023 году на 1,1% при инфляции в 6%

- 09 марта 2023, 17:17

- |

По сравнению с опросом в феврале прогноз по снижению ВВП улучшился (в феврале прогнозировали падение на 1,5% в 2023 году), по инфляции прогноз остался прежним (в феврале ожидания по инфляции на 2023 год составляли также 6%).

«Даты проведения опроса: 2-6 марта 2023 года. Методика расчета: результаты опроса являются медианой прогнозов 24 экономистов из различных организаций, принимающих участие в опросе. Если респондент дал свои ожидания в виде интервала, то для расчета учитывалась его середина», — уточнили в ЦБ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс