Блог компании Tickmill |ЕЦБ готовит рынки к снижению ставки, но ФРС борется до последнего

- 06 декабря 2023, 15:02

- |

Доходности казначейских облигаций США переписали локальный минимум во вторник после данныхJOLTS по открытым вакансиям:

Доходность 10-летней облигации упала примерно на 5 базисных пунктов после того, как данные по открытым вакансиям за октябрь, показали, что спрос на рабочую силу снизился сильнее, чем ожидалось. Число открытых вакансий снизилось с 9.35 млн. в сентябре до 8.7 млн. в октябре, ожидалось незначительное снижение до 9.3 млн. После того как цепочки поставок, запасы фирм нормализовались, акцент в неопределенности траектории инфляции сместился всецело на потребительский спрос, а также дисбалансы на рынке труда (дефицит рабочей силы), которые были вызваны ковидными ограничениями. История с тем, что в США не хватает рабочих рук тянется еще с середины 2021 года, поэтому показатели рынка труда, которые показывают в какую сторону данный дисбаланс меняется, приобрели особенную важность. Среди них есть и отчет JOLTS. Ниже представлен график как менялся показатель в этом году:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Tickmill |Риски для EURUSD перед заседанием ЕЦБ смещены вниз и вот почему

- 22 июля 2021, 14:03

- |

Заседание ЕЦБ, вероятно, основной источник волатильности для валютного рынка на этой неделе, которая, за исключением понедельника, выдалась довольно спокойной. Баланс рисков для EURUSD смещен в сторону дальнейшего снижения, так как возможные уточнения по пересмотру стратегии и руководству по ставкам скорей всего будут иметь медвежий тон. Такой исход приведет к тому, что рынки будут ожидать более длительное стимулирование низкими процентными ставками в 2022 году.

Защитная торговля доминировала на рынке в первой половине недели, что оказывало доллару поддержку против проциклических валют за исключением CAD, который находится сейчас под влиянием отложенного позитивного эффекта после объявления BoC о снижении темпов QE, вплоть до завершения программы к концу 2021. Данные по американской экономике не выглядят особо важными для рынка и вряд ли смогут сильно повлиять на ожидания перед заседанием ФРС на следующей неделе.

Комментарии Лагард на прошлой неделе и недавно опубликованный обзор стратегии ЕЦБ повысили ставки перед сегодняшним заседанием. Предварительные данные указывают на то, что сегодня может появиться информация, которая позволит рынку пересмотреть сроки и темпы сокращения скупки активов ЦБ. Вполне вероятно ЕЦБ объявит, что сокращая покупки в рамках пандемической программы скупки активов он будет увеличивать покупки в рамках стандартной программы, так как экономика ЕС продолжает испытывать трудности с запуском инфляции. Также, если ЕЦБ заявит о симметричном таргетировании инфляции, это станет негативным сюрпризом для евро и позитивным для бондов, так как в таком случае сохранится реакция ЕЦБ на отклонения инфляции — он будет корректировать своими инструментами как недолет, так и перелет. ФРС, напротив, заявил недавно в рамках пересмотра своей политики, что будет позволять экономике и инфляции перегреваться, так как из опыта прошлого десятилетия стало ясно, что подстегнуть инфляцию сложнее, чем ограничить ее чрезмерный рост.

( Читать дальше )

Блог компании Tickmill |На что обратить внимание на заседании FOMC на этой неделе?

- 15 марта 2021, 15:15

- |

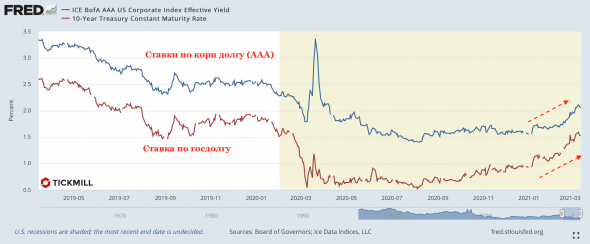

В последние несколько недель рисковые активы прилично потрепало. Повышенную волатильность вызвал отток инвесторов с долговых рынков, в особенности с рынков суверенного долга развитых стран. Хотя интенсивность распродаж снизилась в понедельник, дальнейшее повышение доходности, то бишь повышения базовых процентных ставок, ничего не ограничивает. Следовательно, уязвимы к падению и рисковые активы, так как рост основных кредитных ставок ведет к удорожанию стоимости заимствований для компаний. Дороже ликвидность – выше риски:

В связи с этим главным событием недели будет заседание ФРС в среду. Вроде бы ЦБ США четко дал понять, что рост доходности — это нормально, инвесторы все равно ждут, что ФРС хотя бы даст сигнал, что готова поддержать долговой рынок (как это сделал ЕЦБ на прошлой неделе). Грядущее заседание в этом смысле не будет исключением. Отсутствие сигналом о поддержке будет разочарованием и ставки снова могут поползти вверх.

( Читать дальше )

Блог компании Tickmill |Почему активно снижается золото и причем здесь реальная процентная ставка?

- 03 марта 2021, 15:20

- |

Европейские рынки растут вместе с американскими фьючерсами на индексы акций, так как недавний фактор ослабления – коррекция на рынках суверенного долга, отходит на второй план. На первый план возвращаются темы глобальной экспансии, бычьего рынка в сырьевых товарах, бюджетного импульса в США.

Доходности бондов США и Германии после короткого периода стабилизации вновь растут, так как местные ЦБ стоят на своем и не собираются сдерживать тенденцию. И не мудрено ведь на самом деле в последние несколько недель в бондах происходит весьма желанная для центральных банков динамика — растет реальная процентная ставка. Обычно это ассоциируется с «качественным» ростом экономики, повышением производительности. До середины февраля основной вклад в рост номинальных ставок делали инфляционные ожидания, что могло беспокоить ЦБ, но затем подключилась реальная ставка и сразу стало поспокойней. Кстати, поэтому обрушилось и золото, так как рост реальной ставки означает для него повышение альтернативных издержек (упущенной выгоды от владения альтернативным доходным активом c похожим уровнем риска):

( Читать дальше )

Блог компании Tickmill |Речь Пауэлла, обсуждение пакета стимулов в Конгрессе должны поддержать спрос на риск

- 01 марта 2021, 16:55

- |

Блог компании Tickmill |ЕЦБ за сильный евро; рынок акций остался без поддержки.

- 11 декабря 2020, 15:13

- |

Заседание ЕЦБ имело немного шансов заставить евро снизиться: еще в ноябре центральный банк напугал рынки масштабной корректировкой инструментов в декабре, однако затем последовательно корректировал рыночные ожидания в пользу более скромного смягчения. Что, собственно, и произошло в четверг — ЕЦБ поднял лимит пандемической программы скупки активов на 500 млрд. евро (что совершенно не обязывает скупать активы) и увеличил долгосрочные льготные кредиты банкам (т.н. TLTRO). При этом месячные объемы QE ЕЦБ не увеличил (главное разочарование). В целом, мы обсуждали такой сценарий в одной из предыдущих материалов и возможный эффект для евро (сугубо положительный).

Второй момент, который одновременно удивил и расстроил, то что EURUSD уже выше 1.20, а ЕЦБ даже глазом не моргнул. Было что-то вроде дежурной фразы «внимательно следит за курсом евро», констатируя таким образом, что курс евродоллара воспринимается справедливым и в нем нет ничего сверхспекулятивного, что нужно гасить.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс