Блог компании Mozgovik |Реализация стратегии Белуги выступает драйвером роста котировок

- 30 августа 2022, 08:56

- |

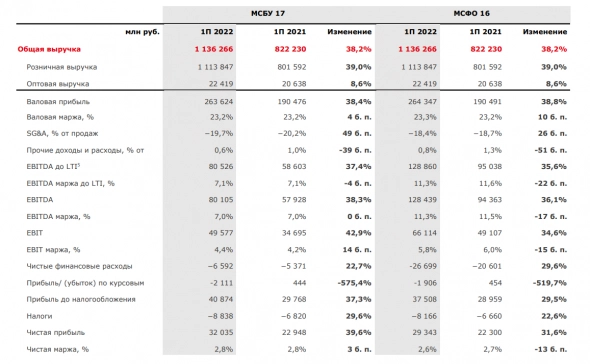

Белуга отчиталась за 1-ое полугодие.

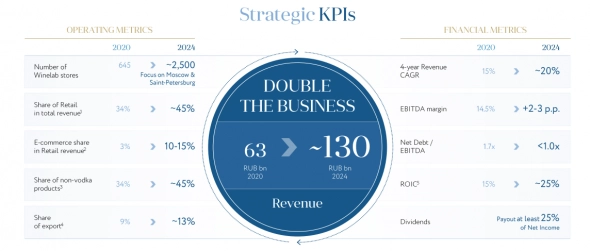

В мае прошлого года Белуга опубликовала стратегию до 2024 года, основные цели которой сводятся к удвоению показателя выручки до 130 млрд рублей и росту маржинальности на 2-3 п.п.

Стратегия отработала чуть больше года, к чему пришли?

Выручка

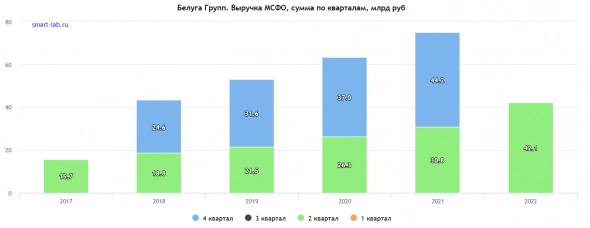

Для такого результата по выручке в 2024 году нужно держать CAGR на уровне 19,7% 2021-2024 годы, в 2021 году было 18,4% — меньше необходимого уровня. Необходимо было развиваться чуть быстрее: 2022 — 2024 год темп роста выручки должен составлять 20%.

Первое полугодие вышло с запасом, выручка выросла на 36,7%. Выручка от дистрибуции алкогольной продукции выросла на 34% до 27,6 млрд, а ритейл-сегмент на 53% до 21,7 млрд рублей.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог компании Mozgovik |Итоги недели: компании продолжают отчитываться, а котировки расти

- 29 августа 2022, 07:58

- |

Индекс все там же возле 2300, наверняка вы уже в курсе — он там болтается не первый месяц. Потенциальные навесы от расконвертаций, штормы мировой экономики, отмены дивидендов, лето, крепкий курс (нужное подчеркнуть) не дают расти.

В лидерах роста:

Лензолото — почему бы и нет? Кошелек с 5 млрд с копейками стоит 14 млрд рублей.

ЦИАН — почему бы и нет? Компания без прибыли и с проблемным рынком стоит 5 выручек.

Из более ликвидных в лидерах:

Озон из-за воодушевляющего отчета

Х5 — потому что фантик тоже может дорожать

Алроса — потому что Блумбергу кто-то рассказал, что с экспортом все неплохо

В лидерах падения СПБ биржа — почему бы и нет? Компания с туманными перспективами во всех сферах: инфраструктура, результаты, клиентская база. Все равно за 3 недели +120%.

Немного снизился ТКС, потому что рекордно низкая прибыль за 5 лет в 1-ом полугодии.

( Читать дальше )

Блог компании Mozgovik |Резервы и процентные расходы съели всю прибыль TCSG

- 26 августа 2022, 10:11

- |

Вышел на первый взгляд провальный отчет Тинькофф банка. Все зацепились сперва за рекордно низкую полугодовую прибыль за последние 5 лет. Еще и активы не растут, а кредитный портфель вообще снизился.

Но все не так однозначно, как обычно.

Для начала хочется пожелать банку, чтобы он не стеснялся публиковать нормальные отчеты. Пока это какие-то отчеты для гуманитариев, набор основных показателей без прибыли, а для большинства важных коэффициентов используют характеристики «однозначный/двузначный», «значительно/незначительно» и так далее.

Клиенты и выручка

Клиентская база продолжает расти, несмотря на неоднозначное восприятие банка клиентами в начале лета. ТКС один из первых ввел комиссию на переводы и валюту, сейчас это уже норма сектора.

На конец 2-ого квартала было 24,3 млн клиентов, за пол года выросли на 3,5 млн человек.

Темпы роста клиентской базы снизились, но они вдвое выше, чем в турбулентном 1-ом полугодии 2020 года.

( Читать дальше )

Блог компании Mozgovik |Озон выбирает прибыль, но теряет рост

- 24 августа 2022, 07:12

- |

У Озона вышел отличный отчет!

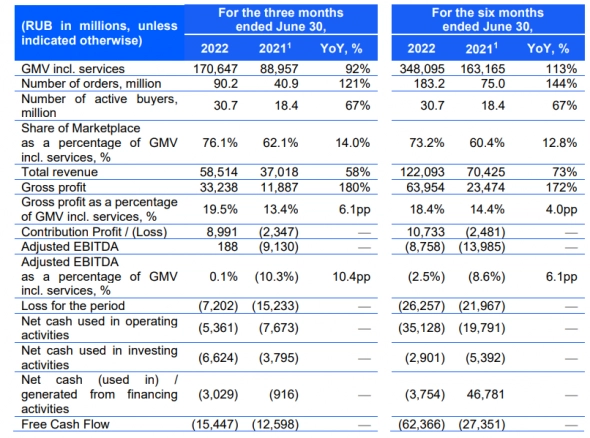

Во 2-ом квартале:

Компания впервые показала прибыль по EBITDA на 188 млн рублей.

Товарооборот продолжил расти гигантскими темпами и вырос на 92% до 170,6 млрд рублей.

Количество заказов выросло на 120% до 90,2 млн

Число покупателей на 66,8% до 30,7 млн человек

Количество продавцов выросло в 3 раза до 150 тысяч. И им есть что предложить — количество товарных позиций выросло в 4,8 раз до 130 млн

Это ли не праздник и не повод подорожать Озону на 22 млрд рублей за один день? Текущая капитализация к слову 328 млрд рублей — не уверен, что об этом многие знают.

«Покажешь прибыль — все спросят сколько, и им всегда будет мало». Обо всем по порядку.

( Читать дальше )

Блог компании Mozgovik |Итоги недели: сезончик отчетов

- 22 августа 2022, 11:11

- |

Сезон отчетов в разгаре. Но когда некоторые крупные эмитенты вообще ничего не публикуют, возможно его стоит называть «сезончик».

Фосагро, Магнит, МТС, Эн+, Позитив, ЦИАН и Софтлайн отчитались на прошлой неделе, отчитались с разной степенью успешности.

Индекс Мосбиржи чуть вырос и продолжает топтаться уже второй месяц между 2000 и 2300. В лидерах роста и падения те, кто отчеты уже или еще не показал. Тинькофф должен что-то показать на этой неделе (24 августа). А Мечел в лидерах падения, так как отказался от публикации.

ТКС

Жду от отчета TCS роста основных показателей, главный фактор — рост клиентской базы, подошли к 25 млн, было 20,8 млн в конце прошлого года. Рост клиентской базы ведет к росту выручки и прибыли. На прибыль может оказать локальное (пока) влияние в резервировании. Пока отчеты иностранных банков показывают, что это все резервы под прогнозируемые убытки, которые с легкостью могут быть распущены в будущем, а качество займов не ухудшилось (доля плохих долгов даже ниже). Писал на тему банков

( Читать дальше )

Блог компании Mozgovik |Магнит теряет лидерство по размеру прибыли в секторе

- 19 августа 2022, 19:21

- |

Магнит отчитался за 1-ое полугодие, на первый взгляд все шикарно.

Все финансовые показатели растут, прибыль выросла чуть больше чем выручка, а значит, что весь рост затрат компании отлично перешел в чек.

Но одна вещь не давала мне покоя при просмотре отчета. Почему в пресс-релизе не опубликовали отдельно результаты 2-ого квартала? Магнит всегда давал данные поквартально, а теперь, чтобы разбить — это надо открывать отдельно пресс-релиз за 1кв. и вычленять. Ну или скачать датабук на сайте.

Почему не предоставили информацию таким образом?

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Как все поменялось

- 19 августа 2022, 05:49

- |

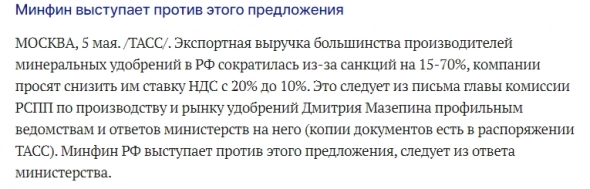

В мае ноем и просим снизить ндс

В августе короли, платим 780 рублей на акцию (101 млрд рублей). За 2021 год и за полугодие 2022, по всей видимости 390 и 390 рублей.

( Читать дальше )

Блог компании Mozgovik |Российский рынок кибербезопасности вырастет в 4 раза за 5 лет

- 19 августа 2022, 04:50

- |

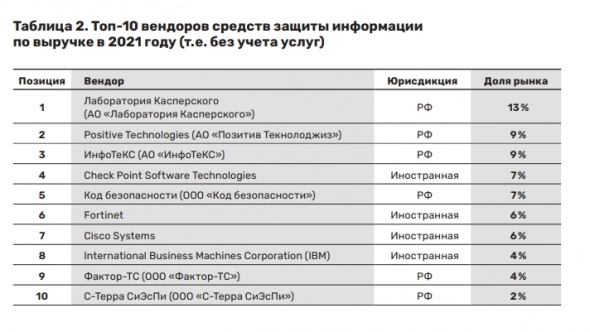

Рынок кибербезопасности — это поставка средств защиты и рынок услуг. В 2021 году на услуги приходилось 27% доходов, на поставку средств защиты 73%. Услуги — это низкомаржинальная штука, продать лицензию на продукт гораздо выгодней, чем найти злоумышленника или что-то исправить.

Маржинальная часть рынка составила 136 млрд рублей в 2021 году.

10-ка крупнейших:

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Этот день настал

- 18 августа 2022, 16:22

- |

МТС много и упорно трудился и наконец сделал это, стоимость чистых активов стала отрицательной.

Уверен, что АФК Система — это надежный собственник и партнер, который не обидит МТС, а менеджмент знает, что делает. Ведь есть еще выкупленные собственные акции по текущей оценке на 82,5 млрд рублей, с ними дыры-то и нет. Возможно поэтому компания не торопится их гасить, и Полина Угрюмова (IR-директор сейчас и лучший аналитик телеком-отрасли в прошлом) на конференции Смартлаба так рьяно защищала идею оставить их внутри.

Блог компании Mozgovik |Группа Позитив - проходной, но шумный отчет

- 16 августа 2022, 10:19

- |

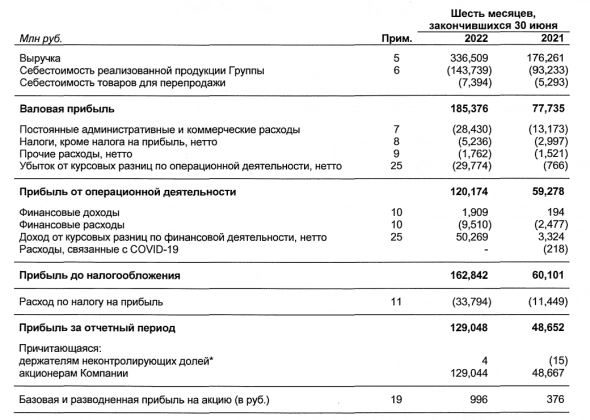

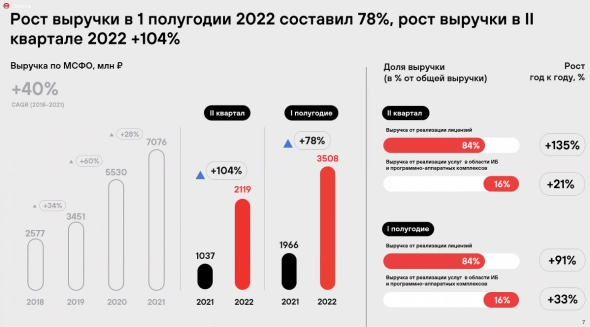

Группа позитив опубликовала финансовую отчетность за 1-ое полугодие.

За 6 месяцев выручка выросла на 78% с 2 до 3,5 млрд рублей. За 2-ой квартал рост составил 104% с 1 млрд до 2,1 млрд рублей.

Примечательно, что в отличие от уже традиционного в компании «продажи больше выручки», в первом полугодии продажи выросли на 72% до 3,1 млрд рублей, а во 2-ом квартале только на 36% до 2 млрд рублей. В выручке за 2-ой квартал все еще есть продажи 2021 года (признают, когда начинают работу).

Но корреляция прямая: выше продажи — выше выручка. Поэтому замедление можно воспринимать негативно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс