Блог им. AnatoliyPoluboyarinov |Конспект: презентация результатов и планы Группы Позитив

- 06 апреля 2022, 06:25

- |

Группа Позитив представила результаты работа за 2021 год, а также поделилась своими планами на будущее. Ссылка на презентацию.

Это статья-конспект конференции, а также мои выводы после прослушивания.

Владимир Заполянский — директор маркетинга и корпоративных коммуникаций

Из-за большого количества кибератак, о которых пишут в СМИ, о кибербезопасности за последнее время узнали большинство людей в стране. Но это лишь малая часть и их намного больше.

Сегодня происходит тектонические изменения рынка кибербеза: уход зарубежных вендоров, поддержка правительства.

Денис Баранов — генеральный директор

На биржу компания вышла в конце 2021 года, с тех пор многое изменилось.

2021 год не стоит воспринимать как 1 год в истории. В этот год заканчивалась трехлетняя стратегия («4-6-8»).

На IPO вышли компанией уже без россыпи отдельных продуктов, а компанией которая может решить конкретную задачу: «защита от кибератак».

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог компании Mozgovik |Итоги недели: все растет, а ты с рублями

- 04 апреля 2022, 04:48

- |

Открыли торги по всем акциям и распискам. По итогам недели 95% из них было в плюсе. VK лидер роста и в моменте удвоился в цене относительно 25 февраля. Неделя полна позитива, Аэрофлот +50% — это 94 млрд рублей капитализации. Аэрофлот столько же стоил в феврале 2020 года, когда первый россиянин прилетел из Италии с положительным тестом и никто еще не знал, что цены на нефть бывают отрицательные.

Годовые ОФЗ дают 13,5%, трехлетние — 12%. Собрать 20% без большого риска в корпоративных уже трудновато. Те кто ждет низких цен, на этой неделе их не дождались (я в их числе). Дождемся ли?

Индекс Мосбиржи:

Темы недели:

Мы на пороге информационной дыры

2021 год был подарком для любителей изучать компании: огромное количество диалогов с эмитентами, на которых рассказывали детали операционной деятельности.

В этом году, кажется, можно забыть о любых деталях. Мало того, что коммуникация прекратилась, и “диалоги” пропали, так еще и отчеты перестали раскрывать.

Алроса скрыла годовые отчеты

( Читать дальше )

Блог компании Mozgovik |Распадская апдейт

- 01 апреля 2022, 15:01

- |

Дивиденды, которые я предполагал в Распадской, держались на трех факторах:

1) Дивидендная политика, которая предполагает выплату 100% свободного денежного потока при Чистый долг/EBITDA < 1

2) Собственно, сам денежный поток, который сегодня у компании огромный. За 4 квартал компания могла бы выплатить 20 рублей (100% от FCF), и еще 23 рубля зависли в оборотном капитале. Цены в 1-ом квартале еще выше чем в рекордном 4-ом.

3) Дивиденды нужны акционерам.

Последний пункт, на мой взгляд, ключевой. Дивидендная политика Распадской принималась под будущих акционеров — владельцев Евраза. Конечные лица были заинтересованы в выплатах и в росте капитализации. В тоже время — это было выгодно для Евраза, который мог привлекать ESG фонды. Сегодня российские компании повально понизили в этих рейтингах, экология — это только первая буква в аббревиатуре, остальные — социальное и корпоративное управление. Задача по увеличению esg-рейтинга вероятно ушла с повестки компании.

( Читать дальше )

Блог компании Mozgovik |TCSG - стоит ли покупать?

- 01 апреля 2022, 11:30

- |

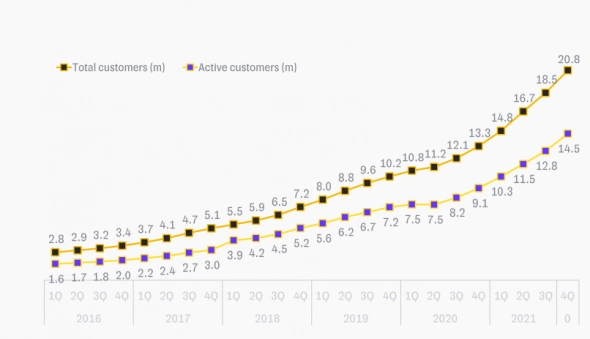

TCSG выглядит возможным бенефициаром текущих процессов и чуть ли не единственным банком, который в 2022 году может сохранить прибыль. Так ли это?

Обзор компании

TCS group в особом представлении не нуждается.

“Он такой один”, “Дальше действовать будем мы”, “Инвестиции — это просто” — все это слоганы, которые были повсюду. На рекламу компания тратит много. Много — потому что есть эффект.

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Итоги недели: дальше будет интересней

- 27 марта 2022, 17:28

- |

Возобновление торгов итоги

Облигации

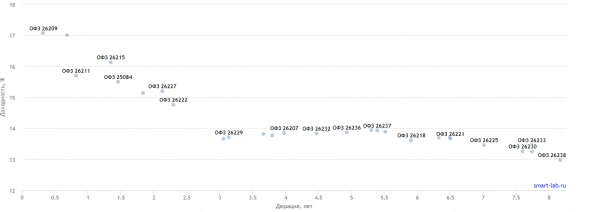

Рынок достаточно оптимистично оценил ОФЗ, доходность которых оказалась на уровне месячной давности, когда еще не были заблокированы ЗВР.

Облигации с трехлетней дюрацией торгуются ниже 14%. После поднятия ключевой ставки до 17% в 2014 году облигации торговались с бОльшей доходностью до марта 2015 года, когда ставку уже дважды снизили до 14%. На 1 марта объем нерезидентов в ОФЗ 2,78 трлн рублей — 17,8% от общего объема. С начала 2020 года объем у нерезов не изменился, зато сам рынок вырос на 75% — банки выкупали размещения, закрывая дефицит бюджета. На рынке просто некому продавать, поэтому такие доходности.

Годовая инфляция ускорилась до 14,5% на 18 марта. С начала года цены выросли на 7,7%. ЦБ в прошлом году старался держать ставку выше инфляции. С 26 по 4 марта цены выросли на 2,2%, с 5-11 марта на 2,1%, с 12-18 на 1,9%. Заседание по ставке запланировано 29 апреля. Будут ли снижать ставку на нем, если каждую неделю годовая инфляция ускоряется на 2 п.п? Понятно, что этот темп постепенно замедляется, но пиковое значение видится как раз в момент заседания, с годовой инфляцией +-20%. На предыдущих заседаниях, когда ставка была на уровне инфляции, ее не торопились снижать. В шоковом варианте в 2015 году пик инфляции был в марте, тогда с 17% дважды понизили: в начале февраля до 15% и в середине марта до 14%. Банковские вклады: кто успел — тот и съел. Доходности выше только на вкладах на 3 месяца — дальше либо на уровне, либо меньше.

( Читать дальше )

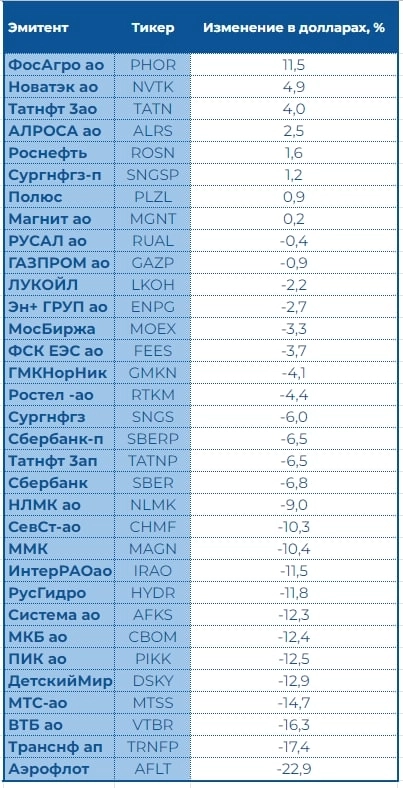

Блог компании Mozgovik |Открытие биржи на сколько цена изменилась в долларах

- 24 марта 2022, 11:54

- |

В таблице сравниваются цены на закрытии вечерней сессии 25 февраля с текущими ценами

Блог компании Mozgovik |Возобновление торгов, стоит ли покупать акции?

- 23 марта 2022, 20:38

- |

Думаю, что мало кто ожидал увидеть доходность по ОФЗ в районе 14% две недели назад. Но надо понимать, что на рынке сейчас нет основного паникера — нерезидента, а банки и так закуплены ОФЗ. Неизвестно какая доходность сформировалась бы, если бы инструмент был бы доступен всем. Ситуация в какой-то мере обратная со Сбером по рублю на лондонской бирже и евробондами со 100% доходностью.

Поэтому нечто похожее я бы ожидал с акциями завтра.

На аукционе распродают обеспечение брокеров по низким ценам, к обеду торги заканчиваются отскоком, вечером читаем жалобы на НКЦ — готовый план на завтра.

( Читать дальше )

Блог компании Mozgovik |Дивидендные перспективы Распадской

- 22 марта 2022, 17:50

- |

Распадская — производитель рядового угля и угольного концентрата, который до 2022 года входил в металлургический холдинг Евраз, доля Евраза в акционерном капитале была 90,9%. В 2021 году Распадская изменила дивидендную политику и стала гораздо ближе к миноритариям, которых до этого не баловала: выводили деньги займами Евразу и платили низкий дивиденд, и то после долгих обещаний начать платить.

Становление “фишкой”

Что изменилось и почему Распадская стала качественной дивидендной идеей? Для этого надо вспомнить, что происходило последние два года у компании.

( Читать дальше )

Блог компании Mozgovik |Как падение цен ОФЗ отразится на капитале Сбербанка, ВТБ и других банков?

- 22 марта 2022, 17:14

- |

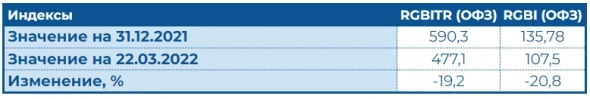

Индекс гособлигаций сегодня составляет 107,5 с начала года он снизился на 20,8%.

RGBI — индекс отслеживает цены гособлигаций

RGBITR — те же облигации, только с учетом накопленного купона

Стоит отметить несколько важных моментов:

1) ЦБ разрешил учитывать ценные бумаги на балансе кредитных организаций по ценам 18 февраля, соответственно это точно не является критичным и влияния на достаточность капитала в этом году не окажет. Но это не значит, что если ЦБ разрешил закрыть глаза — убытка в этих активах нет. Но стоит понимать, что это разовая переоценка, и до тех пор пока государство платит по своим обязательствам — волноваться не стоит.

2) Помимо косметической процедуры по переоценке, ЦБ разрешил банкам не публиковать бухгалтерскую отчетность. Например Банк Санкт-Петербург решил не заморачиваться и стер пресс-релиз по отчету за 2021 год. Поэтому вероятно, что те данные что у нас есть на руках могут оказаться последними, до тех пор пока ЦБ не скажет, что финансовая система стабильна и банки снова будут обязаны публиковать отчетность.

Самый крупный держатель государственных облигаций — Сбербанк, думаю это не является сюрпризом. Кроме этого в активах Сбера из крупных публичных банков облигации занимают бОльшую долю относительно ВТБ и Банка Санкт-Петербург. TCSG в этой истории стоит особняком, потому что это банк работающий с гораздо большей стоимостью риска и кредитный портфель сильно отличается от других представителей. Про него будет отдельный пост.

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Энел

- 16 марта 2022, 16:44

- |

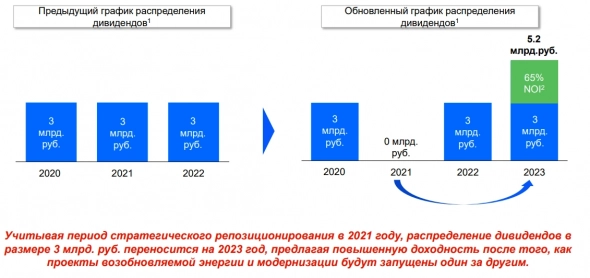

Впрочем, ожидалось: долг 3.3X EBITDA, плюс часть с проектным финансированием привязана к ставкам ОФЗ, еще и акционеры «плохие».

Продали угольную Рефтинскую (EBITDA был 17,5 млрд до продажи). Набрали долгов, теперь неизвестно будет или нет 12,4 млрд EBITDA в 2023 году, когда введут свои проекты на ВИЭ (в 2021 г. 7,9 млрд). Пустили деньги на ветер так сказать.

Башня обещаний из стратегии до 2023 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс