Блог компании Mozgovik |Ритейл 1 квартал, ищем лучших: М.Видео

- 21 мая 2022, 13:47

- |

Продолжаем путешествие по не лучшим историям.

Про М.Видео мало информации в квартальном формате, компания публикуется по полугодиям.

Небольшой комментарий по результатам за 2021 год: назвать результат прошлого года, а особенно за второе полугодие провальным — это сделать комплимент для М.Видео.

👉 За 2-ое полугодие без учета оборотного капитала, операционный поток был 1 млрд рублей, во 2-ом полугодии 2020 было 16.

👉 EBITDA 2-ое полугодие -40%.

👉 Скорректированная на кучу показателей чистая прибыль за 2021 год -63%.

👉 В отчетности убыток за 2-ое полугодие в 4,7 млрд рублей.

👉 Свободный денежный поток за 2021 год отрицательный на 9,4 млрд рублей.

Стоит быть объективным, конкурировать компании трудно.

Одна из таких капитуляций — начало сотрудничества с Яндексом, сами не смогли, хотя было много амбиций на этот счет.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог компании Mozgovik |Ритейл 1 квартал, ищем лучших: Детский мир

- 20 мая 2022, 13:34

- |

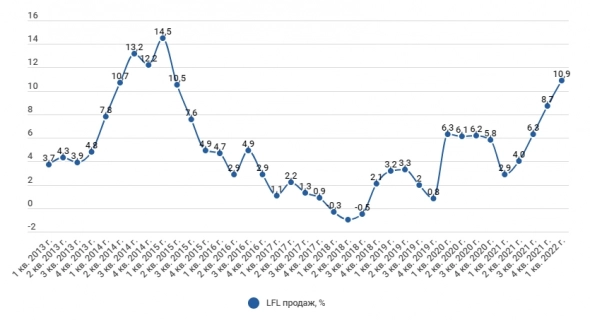

Публичные ритейлеры отчитались за 1-ый квартал, результаты достаточно оптимистичные. Практически у всех наблюдался двузначный рост показателей выручки, что неудивительно, ведь за один только март инфляция прибавила 7,6%, последний раз такое было в 99-ом году.

У публичных ритейлеров это отразилось в росте среднего чека, который создал условия, что некоторые достигли двузначного роста динамики сопоставимых продаж (LFL) — это показатель, который отражает рост выручки без учета открытий новых торговых точек. Такие показатели последний раз были в 2015 году, как раз прошлый сильный скачок инфляции.

( Читать дальше )

Блог компании Mozgovik |Конспект: презентация результатов ИСКЧ за 2021 год

- 19 мая 2022, 15:29

- |

Институт Стволовых Клеток Человека — это биотехнологический холдинг.

На бирже торгуются акции самого холдинга и дочернего Гемабанка.

Два основных вида заработка — это продукты, то чем например занимаются Некстген (препараты и тест-системы), и услуги — Гемабанк, который занимается консервацией и хранением пуповинной крови и Генетико — которые оказывают услуги разного тестирования (генетические, онкологические, эмбриональные и т.д.).

( Читать дальше )

Блог компании Mozgovik |Итоги недели: двигаемся вправо

- 16 мая 2022, 09:29

- |

Основные события недели происходили вокруг Газпрома и нефтяной части шестого пакета санкций. Покупать ли российскую нефть решить не могут, есть Венгрия, которая не очень-то и хочет отказываться. Рубль продолжил укрепляться, пробивая 63 рубля. Евро от максимумов 11 марта -50%: как биткойн, только упал быстрее. Криптовалюты последнее время штормит: «никогда такого не было, и вот опять».

Индекс Мосбиржи снизился на 3,6% за 3 торговых сессии с объемами в несколько раз ниже обычных, зато индекс РТС из-за укрепления рубля поставил свой максимум после 24 февраля и на полпути к восстановлению. Радуемся каждой мелочи, но раньше в одной обычке Сбера объемов бывало больше.

В лидерах роста Акрон, видимо, потому что может, в лидерах падения EMC по той же причине (ценный комментарий). На фоне отсутствия информации, отказов от дивидендов, просьб о снижении НДС для производителей удобрений, покупать Акрон по текущим ценам, на мой взгляд, страшновато. У ЕМЦ ценообразование в евро, поэтому это даже выглядит логично. Если только ценообразование в евро не проходит исключительно, когда курс евро к рублю растет. Но пока P/E с прибылью 2021 года = 8 — не очень-то и дешево, плюс это расписка. Кто-нибудь покупает расписки сейчас, как побороть ощущение, что вы недоакционер? Поделитесь советом.

( Читать дальше )

Блог компании Mozgovik |Ситуация в банковском секторе

- 13 мая 2022, 12:18

- |

Российские банки — это тот сектор с которого началась отмена публикаций отчетов. ЦБ даже разрешил признавать стоимость рыночных активов на балансе по ценам на 18 февраля. Казалось бы все скрыто, и где взять информацию?

Ответ оказался на поверхности — в отчетах иностранных банках. В России ведут свою деятельность:

Райффайзен — дочка австрийской банковской группы, 10-ое место по объему активов.

ЮниКредит банк — дочка итальянской банковской группы UniCredit, 13 место по объему активов.

Росбанк — дочка французской группы Societe Generale, 11 место по объему активов. Банк уже продан Интерросу за 0,2-0,3 капитала по информации источников.

Все они опубликовали отчеты за 1-ый квартал 2022 года, где есть раскрытие российских дивизионов.

Для чего это может быть полезно?

Во-первых это дает представление о операционной деятельности, банки достаточно крупные, поэтому в их результатах можно увидеть динамику и глубину операционных и финансовых проблем в секторе. По-другому это сделать все равно не удастся — других отчетов нет.

( Читать дальше )

Блог компании Mozgovik |Конспект: презентация финансовых результатов Русагро 1 кв. 2022 г.

- 11 мая 2022, 18:07

- |

Главные пункты из конференции по результатам:

Выручка выросла по всем бизнес-сегментам, EBITDA также везде кроме мясного направления. Прогноз на 2022 год не дали, много неопределенности.

Чистый долг вырос до 91,7 млрд рублей на 18,3 млрд рублей. Соотношение Долг/EBITDA = 1,69х (1,52х на конец 2021 г.). Долг вырос из-за закупок сырья и комплектующих.

( Читать дальше )

Блог компании Mozgovik |Итоги недели: импорт дешевеет

- 11 мая 2022, 09:06

- |

Событие недели, на мой взгляд, крутится вокруг курса доллара. Возможно мы чего-то не знаем, потому что много статистики скрыто, но очень странно видеть укрепляющейся до 65 доллар, хотя он и вернулся к 70 в пятницу. Странно — потому что Россия все еще экспортирует нефть/газ, а бюджет получает налоги и пошлины, которые при укрепляющемся рубле снижаются. Едва ли инфляция на бюджетные расходы влияния не оказала.

Это еще на фоне увеличения ставки ФРС. На этом индекс доллара почти на 20-летнем максимуме. Вот-вот рухнет говорили они, ага.

Пока есть вопросы к политике ЦБ. На мой взгляд, нужно было снизить объем обязательной продажи валютной выручки уже пару недель как, ну или снижать ставку более агрессивно. Не исключаю, что пока подход выглядит так: не важно какой дефицит, важно нормализовать импорт.

В акциях ничего особо за 3 торговых дня не произошло. Если объемов раньше было в разы больше, то на прошлой неделе они практически исчезли. Расписки продолжают дешеветь, а японские свечи на графике стали напоминать насаженный на шампур шашлык, ну или пастилки на костре.

( Читать дальше )

Блог компании Mozgovik |Дивиденды по уставу: Саратовский НПЗ

- 06 мая 2022, 16:54

- |

Продолжаем погружаться в мир третьего эшелона. На прошлой неделе писал про дивиденды МГТС. На этой поразмышляю над дивидендными перспективами в Саратовском НПЗ.

Дисклеймер

Компании с 3-им уровнем листинга — это компании в которых практически нет ликвидности. Для многих из них 1 млн рублей объемов торгов в день — это норма. Поэтому выбирать такие компании необходимо крайне осмотрительно, потому что рисков зависнуть в них намного больше. Вдобавок часто можно встретить схемы вывода денег из компании в обход малочисленного количества миноритариев. Или делистинг с выкупом по низкой цене.

Какие преимущества в таких компаниях? Во-первых большинство из них соответствуют критерию “дешево”, в них нет иностранных держателей, поэтому волатильность бывает редко-но метко. Метко — это когда наступает какое-то событие, после которого “дешевизна” превращается в нормальную оценку. На рынке подобных компаний с одной стороны большинство, а с другой стороны, компаний, где есть какая-то видимая недооценка единицы.

( Читать дальше )

Блог компании Mozgovik |Итоги недели: отскок и смена собственников

- 04 мая 2022, 09:46

- |

На прошлой неделе вышло достаточно много важных новостей и событий: M&A, снижение ставки, гора отчетов, гора отказов от публикаций отчетов. Но в целом, неделю в акциях можно охарактеризовать как отскок.

Сперва ЦБ, кажется, офигел от возможности арбитража и прикрыл лавочку:

Банк России зафиксировал тенденцию к приобретению резидентами у нерезидентов из недружественных стран депозитарных расписок для последующей их конвертации в акции и продажи на организованных торгах.

Профучастникам-депозитариям предписано осуществлять обособленный учет акций российских эмитентов, полученных в результате конвертации иностранных депозитарных расписок, и ограничить проведение в течение дня операций по списанию таких бумаг на уровне 0,2% от их количества.

У такого закрытого от внешнего мира рынка есть ряд преимуществ: цены могут быть оторваны от реальности. Поэтому варианты купить что-то «дешево» есть и будут. Но эта неэффективность может длиться годами. Год назад можно было кряхтеть, что «дорого» и не покупать Самолет, а сидеть в дешевом ЛСР. По итогу дешевый ЛСР стоит от 1 января 2021 года на 40% меньше, а Самолет в 2,5 раза дороже. Хейтерам Кэти Вуд отдельно стоит напомнить, что с максимума ее фонд упал на столько же, сколько Сбербанк (с дивидендами сильнее, но что было бы, если нерезидентов из Сбера отпустили?). А с ноября 2014 года (появление фонда) в долларах доходность все еще 145%, против нуля у Сбера в долларах (с дивидендами +60%). Я не фанат ее, просто на фоне руин долгосрочного инвестирования в России, как-то странно шутить над американскими управляющими.

( Читать дальше )

Блог компании Mozgovik |Конспект: Конференция по финансовым результатам UMG (Европейский Медицинский Центр) по итогам 2021 года

- 28 апреля 2022, 18:28

- |

Все мощности введены. С 2008 по 2021 год инвестировано 455 млн евро. Ближайшее время не планируют допэмиссию или отменять дивиденды, ради новых проектов.

2/3 выручки — частные лица, которые платят из собственного кармана.

У компании есть все медицинские специализации: от рождения до гериатрический центр. Баланс специализаций (распределение выручки) сохранен уже 4-ый год.

Все специалисты работают на месте. Все работает в плановом режиме. Весь штат иностранных специалистов остался в компании.

Компания не находится ни в каких списках санкций, все поставщики поддерживают контракты.

Проекты по дистанционной помощи и телемедицине не остановлены.

В 2021 году рост скорректированной выручки составил 20% в евро. EBITDA +19% в евро, рентабельность около 40%.

Снижение среднего чека — эффект роста наполняемости услуг химиотерапии, где средний чек ниже. Выручка растет за счет роста клиентов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс