Блог компании Mozgovik |Итоги месяца: черным-черно

- 03 октября 2022, 10:16

- |

Достаточно посмотреть на черно-красную карту рынка.

Можно, конечно, удивиться, что единственное зеленое пятно — банк. Но это МКБ — банк Романа Авдеева, компании которого славятся «рыночным» ценообразованием. Есть еще девелопер Инград и аптечная сеть 36,6.

Лидер падения — оптимизм розничного инвестора.

( Читать дальше )

- комментировать

- Комментарии ( 16 )

Блог компании Mozgovik |Иксы неизбежны

- 29 сентября 2022, 13:24

- |

Ситуация как была после 24 февраля неопределенной, такой она и осталась.

Ну как неопределенной? Можно с уверенностью сказать, что не все великолепно. Если рынку для роста нужны дивиденды Газпрома на последнем издыхании — это скорее диагноз. DCF (Demilitarized Cash Flow) — метод оценки Газпрома через денежный поток, который дисконтируется на нужды бюджета, инструмент политического давления, жадность до дивидендов российского инвестора (я и сам такой), санкционную фантазию коллективного запада.

Горизонт планирования сперва сместился с нескольких лет до года, затем до месяца, теперь новые вехи определяются неделей. Штож, через неделю будет 6 октября, четверг — праздновать свои именины будут Арсений, Георгий, Петр, Кузьма и Максим. Всех причастных с наступающим.

Читал несколько обзоров текущей ситуации от крепких парней, где они фактически сдаются. Всё, мистер рынок победил. Лично мне запомнились слова короля ВДО Андрея Хохрина 11 марта:

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |VK продал My.games за половину своей капитализации

- 27 сентября 2022, 23:10

- |

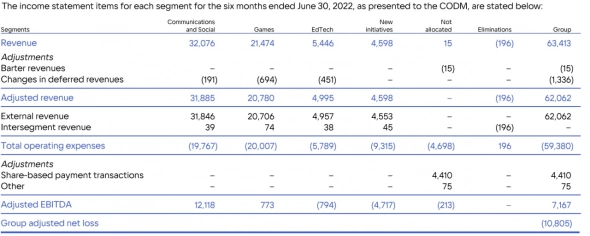

VK продает за 642 млн долларов игровое подразделение. Как ни странно, при всей нелюбви к долларам у государственного IT холдинга в пресс-релизе указана именно эта валюта. Ну да ладно, по текущему курсу это 37,4 млрд рублей.

Что теряют?

В теории около трети консолидированной выручки и 11% EBITDA в плохой год (2022) и треть в хороший (2021 год). Почему в теории? Потому что в пресс-релизе сказано, что VK продолжит развивать собственные игровые сервисы под брендом VK Play. До этого игровые сервисы «сидели» как раз в играх, поэтому в результате могут скинуть не всё.

Сегментная отчетность за 6 месяцев 2022 г.:

Отчетность за 2021 год

( Читать дальше )

Блог компании Mozgovik |Шлакобзор ММЦБ/ИСКЧ

- 23 сентября 2022, 16:32

- |

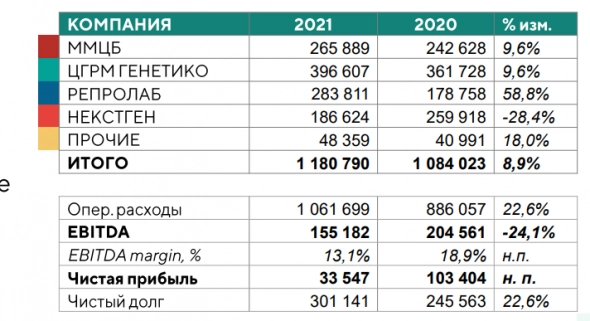

На российском фондовом рынке есть один представитель отрасли биотеха — это холдинговая компания ИСКЧ. Капитализация не слишком большая, после череды допэмиссий она составляет 7,4 млрд рублей.

В состав холдинга входят компании, которые можно разделить условно на два формата: продукты и услуги.

К продуктам относится производство тест-систем для ковида и производство препаратов. В услугах есть хранение пуповинной крови, различные виды тестирования (генетическое, онкологическое, эмбриональное и т.д.).

Из недавнего компания завершила 2-ую стадию клинических испытаний вакцины от ковида Бетувакс, поэтому скоро в препаратах будет пополнение.

Основные дочерние компании в холдинге:

Гемабанк (ММЦБ) — забор и хранение пуповинной крови и стволовых клеток.

Генетико — занимается тестированием. Примерно 15% российского рынка генетического тестирования.

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Полиметал дальше без нас?

- 22 сентября 2022, 10:47

- |

И вроде бы всё, проблемы решены:

«Сегодня Совет директоров объявляет о предложении по обмену акций. В рамках данной процедуры акционерам, чьи права были затронуты санкциями против НРД и отвечающим установленным критериям, будет дана возможность предъявить такие акции для обмена на документарные акции в соотношении одна к одной».

Но это касается только половины акций из НРД. А другая половина, которая доступна нам остается прежней.

«Совет директоров не может предоставить эту возможность всем акционерам, которых коснулось введение санкций. В частности, акционеры, являющиеся компаниями-резидентами, компаниями, зарегистрированными или учрежденными в России, или гражданами России (включая тех, кто имеет второе гражданство за пределами России) не будут иметь права участвовать в предложении по обмену. Следовательно, Совет директоров отмечает, что около 11% уставного капитала Компании не может быть допущено к обмену в рамках названной процедуры»

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Конспект: SPO Позитива

- 19 сентября 2022, 15:45

- |

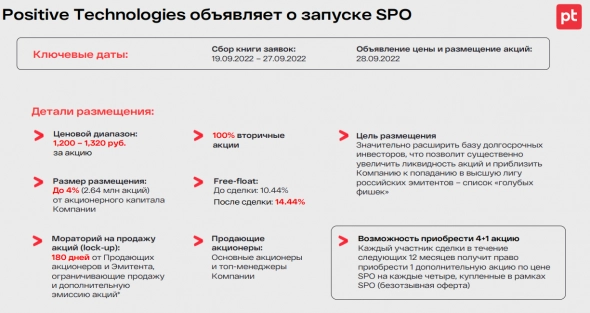

Позитив размещает 4% от уставного капитала с опционом на продажу еще 1% акций. То есть купив 4 акции, можно будет по той же цене купить еще 1 акцию в течение года. Заявки будут принимать в диапазоне от 1200 до 1320 рублей. Максим Пустовой сказал, что будут стремиться разместить по верхней границе.

Продавать будут около 10 человек, в том числе основные акционеры-основатели. Цель Позитива — сделать компанию совладельцев, заинтересованных в IT-секторе, плюс чтобы акционеры оставались дольше. В таком случае опцион может помочь задержать новых владельцев. Акций в свободном обращении станет порядка 15%, если все воспользуются опционом. На середину августа было 10,44%.

Компания вошла в 3 индекса: индекс акций широкого рынка, индекс средней и малой капитализации, а также индекс информационных технологий. Это хорошее подспорье найти новых инвесторов в числе институционалов.

( Читать дальше )

Блог компании Mozgovik |Итоги недели: коварный дефицит

- 19 сентября 2022, 10:13

- |

Индекс за неделю практически не изменился (-0,7%).

Откровенно говоря, богатыми на события последний месяц назвать трудно. Масштабного исхода нерезидентов не случилось, а кол-во акций, которые нельзя торговать нерезидентам под контролем российских лиц расширилось до 71. В списке компаний есть, например, ОКС — компания, которая известна тем, что в феврале 2019 года влетела в топ-10 по капитализации на Мосбирже, подорожав в 75 раз за месяц до 1,3 трлн рублей, а через месяц все откатилось обратно. Сбербанк, который известен тем, что у них более 100 млн клиентов в этом списке до сих пор отсутствует.

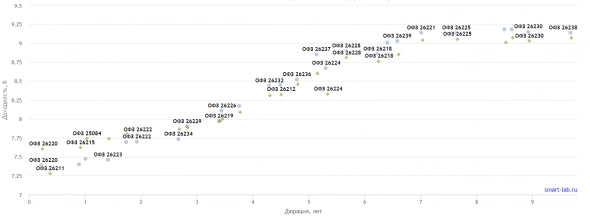

Главное событие недели произошло в пятницу. ЦБ снизил ключевую ставку на 0,5 п.п. до 7,5%. Ожидаемое снижение, а кривая ОФЗ осталась в прежнем адекватном виде (чем дальше, тем выше доходность).

( Читать дальше )

Блог компании Mozgovik |Государство желает нахлобучить угольщиков

- 17 сентября 2022, 12:37

- |

Коммерсант написал, что власти в поиске источников закрытия дефицита бюджета и обдумывают введение экспортной пошлины на уголь по аналогии с удобрениями.

«Предварительно предполагается, что механизм будет предполагать цену отсечения, выше которой пошлина вступает в силу. Другой источник “Ъ” оценивает размер пошлины в текущих условиях в $9–10 с тонны».

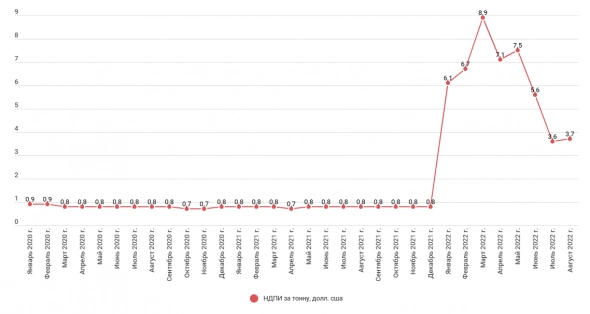

В 2022 году с января для угольщиков был повышен НДПИ до 1,5% от средней цены австралийского бенчмарка. За пол года в среднем НДПИ вырос в 9,5 раз. Стоит отметить, что подняли в целом справедливо, так как до этого был фиксированный еще в 2010 году размер в 57 рублей за тонну коксующего угля, который из-за девальвации снизился.

Далее в основном буду судить по отчетам Распадской, так как самый релевантный и обширный источник на данный момент.

При текущих ценах платят примерно 4 доллара за тонну НДПИ. Если добавят еще и пошлину, у Распадской выйдет, что в этом году с незначительного размера около 1 доллара на тонну в себестоимости из 39 долларов в 2021 году, налоги будут составлять порядка 10 долларов за тонну (экспорт около половины продаж). В сумме налоги встанут порядка 20% от себестоимости. Если переносить в дивидендную плоскость, которые, правда, все равно не платят, налоги съедят 18,5 рублей на акцию (было 2,4 рубля в прошлом году).

( Читать дальше )

Блог компании Mozgovik |Долги Окея все еще растут

- 15 сентября 2022, 19:32

- |

Окей опубликовал отчет с бодрым заголовком «чистая прибыль выросла в 3,8 раз».

Участников рынка это вполне устроило, и котировки выросли в моменте на 9%, затем рост подутих, но все равно остался около 4%.

Предлагаю копнуть чуть глубже, но забегая вперед, свою основную проблему компания так и не решила. Про Окей и его проблемы писал в мае этого года.

На первый взгляд все неплохо, большинство показателей выросли.

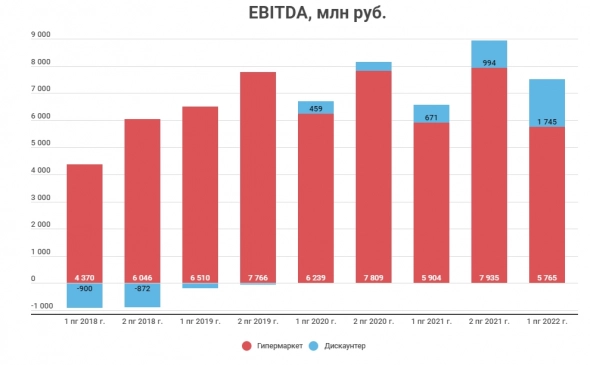

Отдельно отмечу рост EBITDA дискаунтера в 2,6 раз до 1,7 млрд рублей за полугодие. Год назад этот формат был в тени стагнирующих гипермаркетов, теперь это то, что удерживает компанию от провала.

В динамике это выглядит так:

( Читать дальше )

Блог компании Mozgovik |Итоги недели: почему ТКС лучше Сбера

- 12 сентября 2022, 09:54

- |

Рынок в преддверии выхода нерезидентов и заливного решил упасть заранее (как обычно), слегка растеряв рост последних недель. За неделю индекс снизился на 2,5%.

На сколько рынок действительно может на этом упасть остается загадкой, так как КИКам запрещено торговать стратегическими предприятиями, куда пока добавили 53 компании с оговоркой, что этот список «не может служить единственным источником информации о списке предприятий, на которые распространяется ограничение». В общем, мне видится это так, что ничего катастрофичного не будет.

Чтобы что-то упало в цене — оно должно сперва вырасти. Не уверен, что текущий уровень котировок этому соответствует.

Озон

Из примечательных движений в ценах крупных компаний на прошлой неделе — это Озон, где свеча c 1500 до 1000 могла многих напугать. Кто-то вышел, громко хлопнув дверью.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс