Более 20 договоренностей заключил «Первый ювелирный» на выставке в Москве

- 05 октября 2018, 13:47

- |

Участие в XIV Международной выставке ювелирных и часовых брендов «JUNWEX Москва» позволило «Первому ювелирному» договориться о сотрудничестве с ведущими компаниями ювелирной отрасли на предмет поставки сырья. Закрепить взаимные обязательства на бумаге планируется до конца года с более чем 20 производителями и ритейлерами.

Благодаря расширению базы поставщиков и клиентов компания продолжит успешно реализовывать выбранную стратегию развития, связанную с увеличением оборотов трейдинга драгоценными металлами.

В рамках выставки «Первый ювелирный» также принял участие в заседании членов ассоциации «Гильдия ювелиров России» и в бизнес-бранче, организованном Красноярским заводом цветным металлов им. Гулидова, с которым компания начала активно сотрудничать в январе.

Кроме того, «Первый ювелирный» озвучил информационно-аналитическому журналу «Ювелирная Россия JUNWEX» свои планы и подробности долговой программы. Привлеченные с помощью облигаций инвестиции эмитент намерен направить на развитие трейдинга: закуп лома золота, его аффинаж и реализацию готовой продукции — слитков, гранул и ювелирных изделий.

- комментировать

- Комментарии ( 0 )

Предпосылки и альтернативы пенсионной реформы

- 05 октября 2018, 08:44

- |

С 1 января 2019 г. в России начнется форсированное повышение пенсионного возраста. Пока в стране продолжаются акции протеста, мы постараемся разобраться в экономических предпосылках данной реформы.

Бизнес не приносит должное

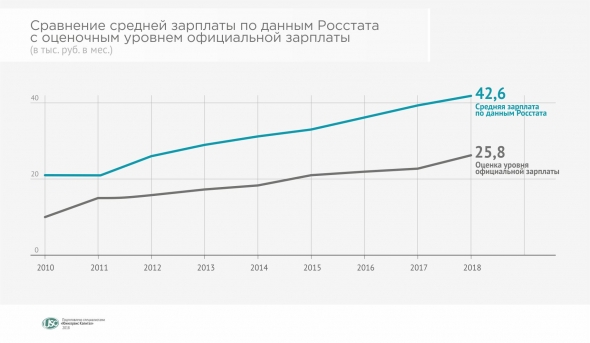

С 2014 г. бюджет пенсионного фонда формируется с дефицитом. Обязательные страховые отчисления составляют лишь порядка 56%, остальной объем компенсируется средствами федерального бюджета.

Причина постоянного дефицита ПФР достаточно очевидна: он недополучает средства от бизнеса.

Среднегодовая численность занятого в экономике населения в 2017 г. — 71,8 млн чел. Обязательные страховые взносы за этот же период составили 4,5 трлн руб. Соответственно, отчисления на одного человека в месяц — в среднем 5,2 тыс. руб., или 22% от 23,6 тыс. руб., что и формирует оценочную официальную среднюю зарплату в 2017 г.

В то же время Росстат фиксирует фактическую среднюю заработную плату на уровне 30-40 тыс. руб. в месяц. Получается, официальная часть, исходя из объема пенсионных отчислений, по нашим оценкам, может составлять не более 40% зарплаты.

( Читать дальше )

«Грузовичкоф» освоил треть привлеченных инвестиций

- 04 октября 2018, 13:55

- |

Компания направила 6,2 млн руб. на авансовые лизинговые платежи, 3,7 млн руб. — на брендирование, страхование и регистрацию полученных 122 автомобилей, 5 млн руб. — на рекламную кампанию.

Основные поставщики транспорта для «Грузовичкоф» - «Мейджор Лизинг» (52 авто) и «Ресо Лизинг» (30 авто). Всего поставки осуществляют 12 компаний.

Благодаря контекстной и таргетированной рекламе удалось увеличить посещаемость сайта «Грузовичкоф» и количество звонков в колл-центр.

Стоимость привлечения одного заказа в Москве сократилась в 3 раза — с 750 руб. в 2017 г. до 243 руб. Таким образом, инвестиции в маркетинг помогли привлечь более 20 тыс. заказов, а каждый вложенный в рекламу рубль принес 13 руб. выручки.

( Читать дальше )

Сибирская сеть уличного питания выходит на Ближний Восток

- 03 октября 2018, 14:12

- |

До конца года в столице Саудовской Аравии Эр-Рияде откроется первое кафе под брендом «Дядя Дёнер». Сегодня генеральный директор компании Антон Лыков подписал франчайзинговое соглашение с ближневосточным инвестором, который планирует активно развивать сеть в аравийском мегаполисе.

Сделка достойна особого внимания: огромный рынок Ближнего Востока для российского бизнеса, а уж тем более для сибирского, на сегодняшний день — терра инкогнита. Тем интереснее, что «Дядя Дёнер» выбрал именно это направление для первого шага к статусу международной компании. До сих пор сеть успешно развивалась в пределах России — сегодня бренд представлен в 10 городах, ещё в 6 ведется подготовка к открытию.

Обратить свой взгляд именно в сторону Аравийского полуострова владельцев убедил партнер — компания Business Expansion, которая «наводит мосты» между российскими предпринимателями и зарубежными инвесторами. Сибирский стритфуд-проект оказался востребованным: кофейный коммерсант Ясир Бакишь намерен с его помощью завоевать саудовский рынок быстрого питания. На руку сибирякам играет эффект новизны — сейчас в этой нише присутствуют только крупные американские игроки, которые эксплуатируют просторные помещения и предлагают стандартное меню по всему миру.

( Читать дальше )

Объем торгов облигациями "Грузовичкоф", "Дядя Дёнер", "Первый ювелирный" превышает сумму размещений

- 03 октября 2018, 07:29

- |

Биржевые облигации наших эмитентов, на фоне падения доходности ОФЗ, пользуются спросом среди частных инвесторов: регулярно проходят активные торги, средневзвешенная стоимость держится выше номинала.

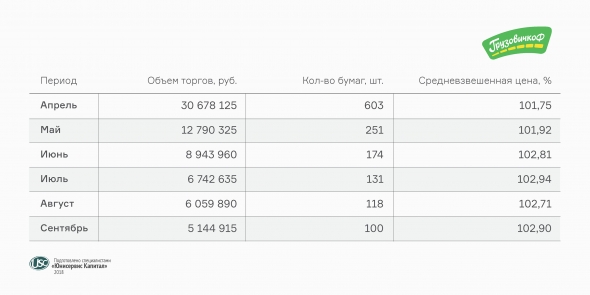

Биржевые облигации ООО «ГрузовичкоФ-Центр» (RU000A0ZZ0R3) размещены в апреле, объем эмиссии составил 50 млн рублей, общий объем торгов за 6 месяцев — 70,4 млн рублей.

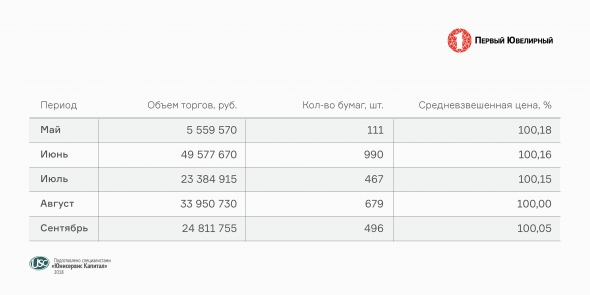

Размещение бондов ООО «ПЮДМ» (RU000A0ZZ8A2) началось 30.05.2018. Выпуск объемом 190 млн рублей размещается поэтапно. За 5 месяцев на бирже были размещены облигации на сумму 86,4 млн рублей, общий объем торгов достиг 137,3 млн рублей.

( Читать дальше )

«Грузовичкоф» выплатил инвесторам порядка 700 тыс. рублей

- 01 октября 2018, 14:12

- |

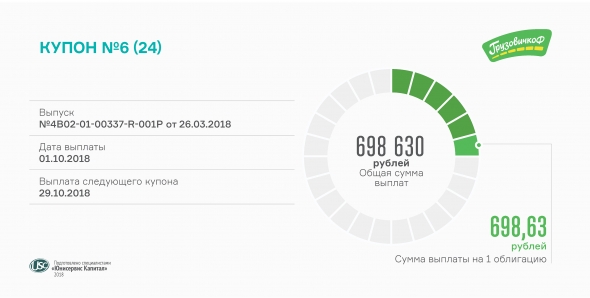

Платеж за шестой купонный период в расчете на одну облигацию составил 698,63 рублей. Выплаты по ставке 17% годовых будут осуществляться до 12-го купона включительно. Далее эмитент вправе пересмотреть доходность по двухлетнему выпуску биржевых облигаций серии БО-П01.

Напомним, 1000 облигаций первого выпуска «Грузовичкоф» (RU000A0ZZ0R3) были размещены на Московской бирже в апреле 2018 г. Таким образом эмитент привлек 50 млн рублей на покупку транспорта в лизинг, его брендирование и страховку, а также на пополнение рекламного бюджета. Период обращения выпуска с ежемесячной выплатой купона — 720 дней, погашение — 22.03.2020. Предусмотрена возможность досрочного погашения биржевых облигаций в порядке и на условиях, установленных п. 9.5.1 и п. 9.5.2 Программы облигаций, общий объем которой составляет 300 млн рублей.

( Читать дальше )

Куда потянут инвесторов «Силовые машины»?

- 01 октября 2018, 11:58

- |

Облигации «Силовых машин» заметно упали в цене на фоне санкций Минфина США в отношении компании, которые уже привели к невозможности некоторым зарубежным клиентам оплатить выполненные холдингом заказы. До конца года эмитенту, помимо других обязательств, необходимо выплатить инвесторам около 13 млрд руб.

Мы задались вопросом, какова вероятность дефолта при текущем финансовом состоянии компании.

ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ

Холдинг активно привлекает финансирование с целью модернизации и развития производства.

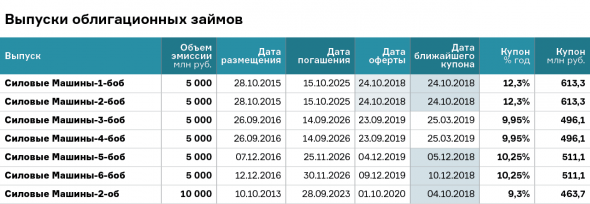

В обращении на бирже находится 7 облигационных выпусков «Силмаша» на сумму 40 млрд руб. Оферта по двум из них на 10 млрд руб. состоится уже в октябре. Также компания должна будет выплатить купоны в размере 1,7 млрд руб. в следующем месяце и 1 млрд руб. в декабре. Таким образом, до конца года только по облигационным займам компания должна погасить почти 13 млрд руб.

( Читать дальше )

«Первый ювелирный» выплатил купон по 1,7 тыс. облигациям

- 28 сентября 2018, 11:07

- |

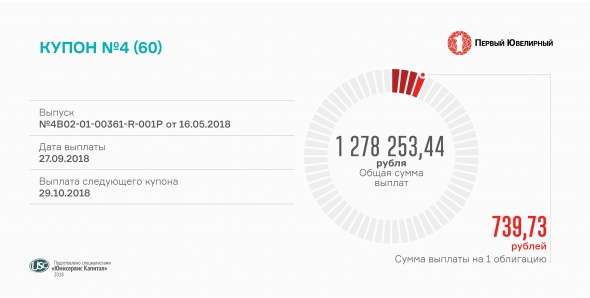

В течение четырех месяцев эмитент разместил 1728 биржевых облигаций на 86,4 млн рублей, по которым 27 сентября выплатил доход за четвертый купонный период.

Всего было выплачено 1 278 253,44 рубля. Это на 200 тыс. рублей больше, чем начисления за предыдущий купон, поскольку объем выпуска в обращении увеличился за месяц на 15 млн рублей. Общий размер доходов в расчете на одну облигацию составляет 739,73 рублей.

По подсчетам наших аналитиков, «Первый ювелирный» способен обслуживать эмиссию за счет доходов от операционной деятельности: средняя операционная рентабельность эмитента составляет 2,1% за вычетом процентов к уплате, каждый оборот не превышает 25 дней.

Напомним, 30 мая стартовало размещение пятилетнего выпуска биржевых облигаций ООО «ПЮДМ» (RU000A0ZZ8A2) объемом 190 млн рублей. Номинал ценной бумаги — 50 тыс. рублей. Выплата купона осуществляется каждые 30 дней. Ставка на 1-12-й купон установлена на уровне 18% годовых. С 20 по 24 мая 2019 г., т.е. в течение последних 5 рабочих дней 12-го купонного периода, владельцы облигаций ООО «ПЮДМ» смогут предъявить бумаги к оферте, которая состоится 29 мая. Представителем владельцев облигаций назначен «Юнисервис Капитал».

( Читать дальше )

«САМАРАТРАНСНЕФТЬ-ТЕРМИНАЛ». История продолжается

- 25 сентября 2018, 13:41

- |

В ситуации вокруг технического дефолта по облигационным займам на 8 млрд рублей, который допустило ООО «САМАРАТРАНСНЕФТЬ-ТЕРМИНАЛ» («СТНТ»), все больше темных пятен. Эмитента поглотили многочисленные судебные тяжбы. Руководство по-прежнему не дает официальных комментариев. Однако, судя по ежеквартальному отчету, поводов для беспокойства нет — деятельность продолжается, банкротство не рассматривается. Этим пока и остается довольствоваться инвесторам и всем заинтересованным сторонам.

Летом у эмитента сменился генеральный директор, им стал Виктор Коробко. Его предшественник — Роман Ружечко — руководил компанией почти 10 лет. За неделю до своего нового назначения Виктор Коробко занял аналогичную должность в «Группе компаний «ПетРоНефть» (ГК «ПРН») — бывшем акционере и нынешнем учредителе эмитента. Правда, вся ее доля в уставном капитале «СТНТ», а это 99% или 8,316 млн руб., находится под обременением, т.е. в залоге у «УК «Трансфингруп» и «Абсолют Банка». Цепочка замыкается, если уточнить, что предшественник вышеупомянутого банка — ОАО «Кит Финанс Инвестиционный Банк» — экс-учредитель ГК «ПРН». Оставшийся 1% принадлежит Роману Трушеву, его доля тоже заложена до полного исполнения обязательств по договорам о предоставлении невозобновляемой кредитной линии. Он, наряду с «Абсолют Банком», является учредителем ГК «ПРН» с долей 99%.

( Читать дальше )

«Дядя Дёнер» погасил проценты за четвертый купон

- 25 сентября 2018, 11:14

- |

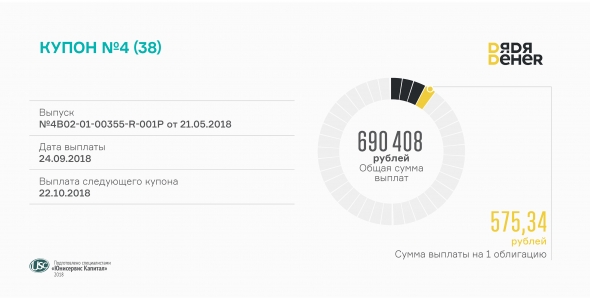

Купонный платеж по облигациям составил 690 408 рублей, сумма выплат на одну облигацию — 575,34 рублей. Расчет проводился по ставке 14%, установленной на первые 12 купонов.

Напомним, летом «Дядя Дёнер» разместил первый выпуск биржевых облигаций (RU000A0ZZ7R8) на предъявителя с возможностью досрочного погашения по требованию владельцев и по усмотрению эмитента. Всего в обращении находится 1200 бумаг серии БО-П01 номинальной стоимостью 50 тыс. рублей. Объем эмиссии — 60 млн рублей, период обращения — 1140 дней (3 года и 2 месяца), выплата купона — каждые 30 дней. Ближайшая оферта — 23.05.19. Погашение выпуска будет осуществлено в три этапа: в мае, июне и июле 2021 года.

Привлеченные инвестиции эмитент направляет на пополнение оборотного капитала, открытие кафе, ребрендинг павильонов.

Специалисты компании «Юнисервис Капитал», организовавшей облигационный заем, подготовили аналитический обзор деятельности сети «Дядя Дёнер» в первом полугодии 2018 г.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал