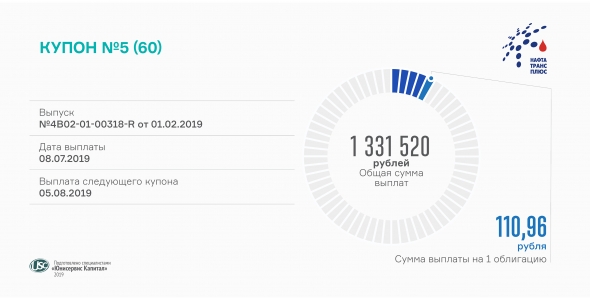

Пятый купон по облигациям «Нафтатранс плюс»

- 08 июля 2019, 13:12

- |

Топливная компания выплатит инвесторам пятый купон по выпуску пятилетних биржевых облигаций (RU000A100303).

Сегодня состоится выплата купона по ставке 13,5% годовых, она составит 110,96 рублей на одну ценную бумагу. Первые два года обращения облигаций купонная ставка зафиксирована на одном уровне.

Объем торгов в июне облигациями «Нафтатранс плюс» уменьшился до отметки в 20 млн руб. Средневзвешенная стоимость осталась на прежнем уровне, выше номинальной – 100,6%. Доходность к оферте через 2 года составляет 14% годовых при купоне 13,5% с учетом ежемесячной выплаты.

Топливная компания разместила облигации в феврале этого года. Совокупный объем займа составил 120 млн рублей при номинале одной облигации в 10 тыс. рублей. По выпуску установлен ежемесячный купон, в феврале 2021 года состоится оферта по определению новой ставки.

Напомним, что привлеченные средства «Нафтатранс плюс» направила на увеличение объема поставок нефтепродуктов.

- комментировать

- Комментарии ( 0 )

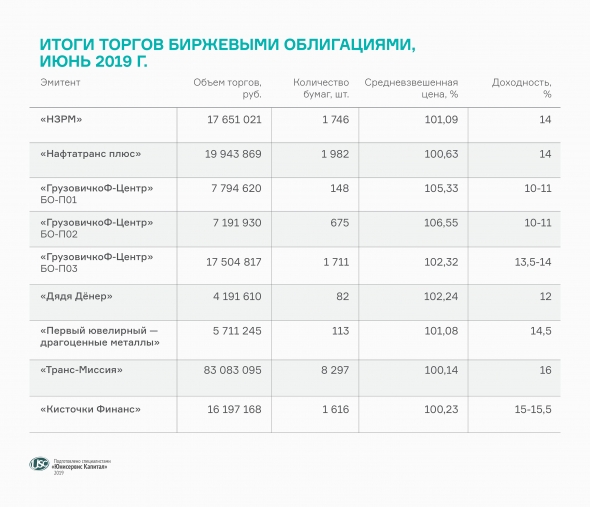

Итоги торгов облигациями наших эмитентов за июнь

- 05 июля 2019, 14:26

- |

«Юнисервис Капитал» посчитал месячный оборот бондов, не забыв учесть последние июньские размещения от сервисов «ТаксовичкоФ», «ГрузовичкоФ» и студий маникюра и педикюра KISTOCHKI. В дополнение мы указали доходность облигаций к оферте или погашению.

Первый выпуск «ГрузовичкоФ-Центр» (RU000A0ZZ0R3) с купоном 17% торгуется по 105,3-105,6% от номинала с объемами 5-8 млн руб. в месяц. Это соответствует доходности 10-11% годовых при погашении через год.

Аналогичный оборот формируют облигации второго выпуска (RU000A0ZZV03), но уже по 106-106,5% от номинальной стоимости ценной бумаги. Доходность — 10-11% годовых при погашении через 1,5 года.

За 8 торговых дней после размещения нового выпуска «ГрузовичкоФ» (RU000A100FY3) объем торгов составил 17,5 млн руб. при средневзвешенной цене 102,3% и доходности 13,5-14% к оферте через 2 года. На 24 из 36 купонных периодов установлена ставка 15% годовых.

( Читать дальше )

Первые субсидии по облигациям выдадут в августе

- 05 июля 2019, 10:58

- |

Минэкономразвития назвало первые 3 компании, которые получат возмещение части затрат на листинг и купонные выплаты — Новосибирский завод резки металла, «Талан-Финанс» и «Брайт Финанс».

В августе компаниям выделят средства на возмещение фактически понесенных затрат:

- на листинг до 1,5 млн рублей;

- на купонные выплаты в размере до 70% от выплат по ставке купона по облигациям.

Субсидии выплачиваются раз в полгода. Поскольку «НЗРМ» подал заявку перед выплатой 4-го купона, в августе ему компенсируют часть выплат по трем купонам. До октября завод, собрав для Минэкономразвития необходимые документы, сможет повторно обратиться за получением компенсации по следующим выплаченным купонам.

Напомним, 1 марта «НЗРМ» разместил выпуск биржевых облигаций на 80 млн рублей (RU000A1004Z9). Номинал ценной бумаги — 10 тыс. рублей. Срок обращения выпуска — 3,5 года, погашение назначено на август 2022 г. Предусмотрено 42 ежемесячных купона, ставка 1-12 составляет 15% годовых.

( Читать дальше )

«Ламбумиз» приглашает инвесторов 11 июля

- 04 июля 2019, 08:07

- |

Перед размещением облигаций московский завод проведет экскурсию по предприятию, ответит на вопросы по инвестиционной программе и устроит кофе-брейк. Если не сможете прийти, но у вас есть вопросы, задавайте их по e-mail, а мы по результатам встречи опубликуем на них ответы.

«Ламбумиз» (бывший «Московский завод ламинированной бумаги и полимерных изделий») работает с 1972 года и на сегодняшний день является одним из лидеров по объемам производимой упаковки для молочной продукции. В середине июля компания разместит биржевые облигации на 120 млн рублей.

Но перед этим состоится встреча с потенциальными инвесторами, на вопросы которых будут отвечать первые лица компаний – Сергей Макаров, гендиректор ЗАО «Ламбумиз», и Алексей Антипин, гендиректор «Юнисервис Капитал».

Место проведения встречи: Москва, Рябиновая ул., 51А.

Сбор участников на проходной завода 11 июля в 15:30.

( Читать дальше )

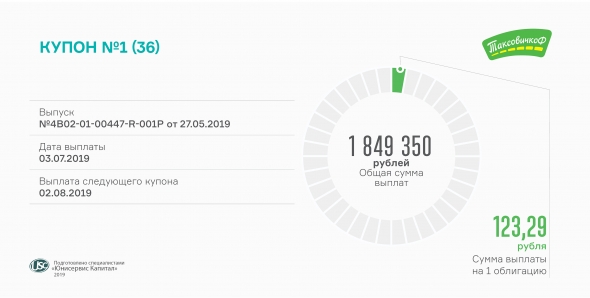

«Транс-Миссия» выплатила первый купон

- 03 июля 2019, 14:21

- |

Инвесторам выплачен купонный доход по биржевым облигациям сервиса «ТаксовичкоФ» (RU000A100E70).

Общий размер выплаченных процентов составил более 1,8 млн рублей, на одну ценную бумагу — 123,29 рубля. Выплаты производятся по ставке 15% годовых, установленной на весь срок обращения выпуска.

Напомним, объем первого выпуска ООО «Транс-Миссия» — 150 млн рублей. Срок обращения — 3 года. Предусмотрена амортизация по 12,5% в квартал, начиная с 15-го купонного периода. То есть с августа 2020 г. компания раз в 3 месяца будет досрочно возвращать инвесторам часть номинала облигации равными долями.

В июне представитель эмитента рассказал о планах по направлению инвестиций: на привлеченные средства будет оформлено в лизинг 865 автомобилей, которые будут работать в Москве.

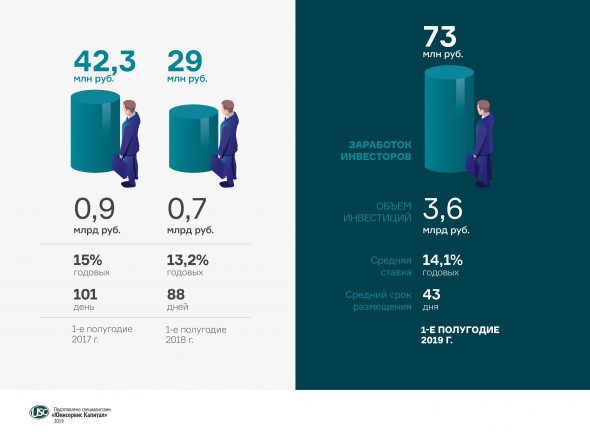

41 млн рублей принесли инвесторам вложения в программы «Юнисервис Капитал»

- 03 июля 2019, 11:42

- |

Мы поставили рекорд не только по сумме выплаченных в течение второго квартала 2019 г. процентов, но и по объему размещений, который составил 2,2 млрд рублей.

Средняя ставка доходности составила 14% годовых на срок 50 дней. Вложения на депозит принесли бы инвесторам 22,2 млн рублей за квартал, что на 84% меньше суммы, заработанной на проектах, организованных «Юнисервис Капитал».

Центром притяжения инвестиций во втором квартале осталась нефтетрейдинговая компания «Юниметрикс», привлекшая более 1,5 млрд рублей. Проект подразумевает краткосрочные инвестиции на 40 дней по ставке 12,5% годовых на закуп ГСМ на Санкт-Петербургской международной товарно-сырьевой бирже с последующей реализацией сетям АЗС в центральной части России.

Компания также планирует привлечь 400 млн рублей через эмиссию облигаций. В июне Банк России зарегистрировал выпуск «Юниметрикс» под номером 4-01-00402-R.

( Читать дальше )

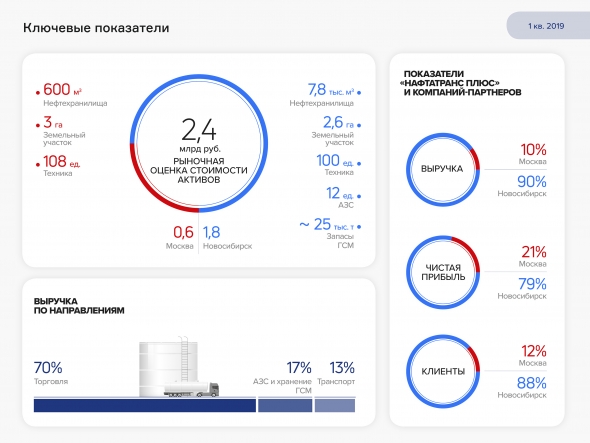

Ключевые аспекты по результатам оценки бизнеса «Нафтатранс плюс» в I квартале 2019 г.

- 27 июня 2019, 12:43

- |

Сильные стороны компаний, работающих в единой операционной цепочке «Нафтатранс плюс» – высокие показатели оборачиваемости задолженности и стабильный рост выручки.

- В силу большой доли заемного капитала в активах финансовое состояние компаний-партнеров нефтетрейдера – удовлетворительное. При этом бизнес устойчиво растет, показатели долговой нагрузки на приемлемом уровне: доля долга в выручке – 18%, отношение долга к EBITDA – 3,2х.

- Текущие долговые обязательства полностью покрываются ликвидными активами, а срок возврата дебиторской задолженности не превышает срока выплаты кредиторам, что снижает риск просрочек платежей.

- Выручка компаний-партнеров «Нафтатранс плюс» по итогам 2018 г. достигла 10 млрд руб., в I квартале 2019 г. – 2,4 млрд руб.

- Благодаря сложившейся конъюнктуре на нефтяном рынке, валовая рентабельность выросла почти до 11%, вслед за ней увеличилась и операционная рентабельность.

- «Нафтатранс плюс» вышел на публичный долговой рынок в 2017 году, разместив коммерческие облигации. В 2019 году компания профинансировала закуп нефтепродуктов за счет биржевых бондов (RU000A100303).

( Читать дальше )

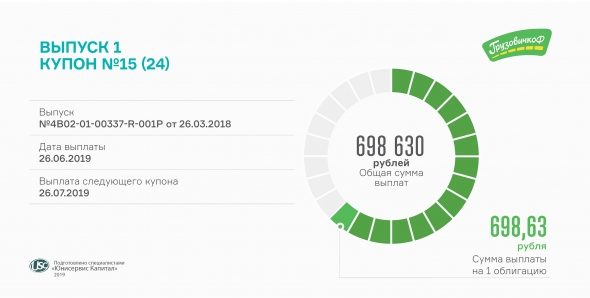

15-й купон по облигациям 1-й серии «ГрузовичкоФ» выплачен

- 26 июня 2019, 15:07

- |

Транспортная компания выплатила инвесторам купонное вознаграждение по ставке 17% годовых.

Сегодня состоялась выплата 15-го купона по первому выпуску биржевых облигаций «ГрузовичкоФ-Центр» (RU000A0ZZ0R3). Всего выплачено около 700 тыс. рублей. Купонный доход на одну облигацию составляет 698,63 руб.

Оборот вторичных торгов облигациями дебютного выпуска «ГрузовичкоФ» в мае составил 5,6 млн руб. Средневзвешенная стоимость выросла до 105,55%.

На прошлой неделе компания разместила на Мосбирже бонды еще на 50 млн рублей. Это уже третий выпуск в копилке компании.

Состоялась выплата 13-го купона по облигациям «Первого ювелирного»

- 24 июня 2019, 14:23

- |

Выплата была совершена 24 июня. Размер дохода по купону составил 616,44 руб. в расчете на одну облигацию. Всего компания выплатила свыше 1,4 млн руб.

Эмитентом выступила одна из компаний группы «Первый ювелирный» — ООО «Первый ювелирный — драгоценные металлы» («ПЮДМ»). Основным видом деятельности эмитента является трейдинг. Компания отдает аффинажным заводам на переработку скупленный у ломбардов лом золота. Изготовленные из вторсырья золотые слитки и гранулы «ПЮДМ» реализует оптовым клиентам — ювелирным заводам и банкам, которые и финансируют закупку лома.

Вскоре будет опубликован финансовый отчет компании за 1-й квартал 2019 г.

Зарегистрирована программа биржевых облигаций ЗАО «Ламбумиз»

- 24 июня 2019, 08:43

- |

Московская биржа присвоила программе столичного завода идентификационный номер 4-09188-H-001P-02E от 21.06.2019.

«Ламбумиз» в рамках программы сможет занять до 1 млрд рублей или эквивалент этой суммы в иностранной валюте. Срок обращения каждого выпуска не должен превышать 1800 дней (5 лет). Параметры первого выпуска биржевых облигаций компании мы огласим в ближайшие 2 недели.

В обращении находятся коммерческие бонды производителя упаковки на сумму 60 млн рублей с погашением в августе 2019 года. «Ламбумиз» уже на протяжении двух лет своевременно исполняет обязательства по обслуживанию займа. Так, в июне был выплачен 22-й из 24-х купонов.

Компания направила инвестиции на закуп картона и развитие производственной площадки, в т. ч. приобретение бобинорезательной машины. Модернизация помещений и оборудования позволила «Ламбумизу» стать официальным поставщиком гибкой упаковки для одного из крупнейших в мире производителей продуктов питания и напитков.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал