Давление в иностранных эмитентах на Мосбирже сегодня

- 25 апреля 2022, 12:30

- |

Что происходит и что делать?

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Итоги недели: победа рубля над иностранными активами

- 25 апреля 2022, 08:42

- |

Индекс Мосбиржи продолжает сползать вниз, приближаясь к закрытию 24 февраля. На этой недели индекс снизился на -4,7%.

В списке лидеров с символичным плюсом — металлурги, где теперь с цифрами ничего не публикуется.

Северсталь в свою очередь опубликовала комментарий по отказу от дивидендов:

«Сегодня экономика и бизнес находятся в ситуации неопределённости. Сейчас приоритет любой компании — выстоять, сохранить и преумножить свои ресурсы в интересах всех наших стейкхолдеров. «Северсталь» обладает устойчивой бизнес-моделью. Наши усилия последних лет по сокращению затрат и повышению эффективности не прошли даром. Но нам необходимо время и ресурсы, чтобы переналадить зарубежные продажи, работу с поставщиками и банками».

Еще у президента было заседание по проблемам сектора, где он сказал, что выпадание экспорта можно компенсировать внутренним спросом, который необходимо стимулировать.

( Читать дальше )

Ответы на все мои вопросы к Селигдару

- 23 апреля 2022, 10:03

- |

Я тут на неделе сформулировал имеющиеся к Селигдару вопросы. Один анонимный человек в моем телеграмме (@martynovtim) на них неожиданно ответил. Это прям удивительно, как он нашёл время найти ответы на каждый из вопросов и подкрепить их ссылками. Причем реально отвечено на каждый вопрос, и довольно метко.

👉Зачем сейчас идет размещение 37,6 млн акций по закрытой подписке? Это деньги на финансирование приобретения лицензии на Кючус?

1) Официально — для финансирования инвестпрограммы, по факту — эта допка достанется тому, кто помог в победе за Кючус.

👉Каков тайминг размещения акций и прайсинг?

2) Размещение пройдёт после ОСА, цена — по текущей на рынке на момент объявления (в апреле-мае)

-seligdar.ru/shareholders-meeting/ (файл «информация по проекту закрытая подписка»)

👉На какие цели был взять последний кредит в сумме почти 10 млрд рублей?

3) Это кредит в рамках субсидий от государства для поддержки промышленников, ставка 11-12%.

Т.е. по факту ВТБ прокредитовал дочки по 11-12% в рамках кредитных линий по ставке, существенно ниже текущей рыночной 20%+

-gold.1prime.ru/news/20220419/451768.html

( Читать дальше )

Прогноз, который потерял свою актуальность за 2 дня

- 22 апреля 2022, 18:08

- |

Вчера ЦБ опубликовал прогнозы аналитиков на основании опроса, который проводился с 13 по 19 апреля. Результаты оказались пессимистичнее, чем они были месяц назад (значения в скобках).

Самым любопытным, на мой взгляд, выглядит прогноз по инфляции. По итогам 2022 года прогноз составляет 22% и вырос на +2 п.п. относительно марта.

Через несколько дней после данного опроса, были опубликованы данные как по инфляции, так и по инфляционным ожиданиям.

( Читать дальше )

Открытие счета в банках Армении. Все подробности, которые узнал на данный момент.

- 22 апреля 2022, 14:58

- |

На следующей неделе я буду в Армении. Изучил немного информации, решил поделиться тем, что есть на данный момент.

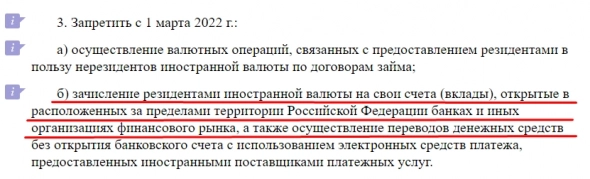

Самое неожиданное и непонятное, с чем я столкнулся, это разъяснение №4 Банка России к 79 указу Президента,которое вообще по сути ❌запрещает нам зачислять валюту на зарубежные счета. Я как-то полагал, что в пределах $10,000 в месяц можно отправлять себе переводы, но в разъяснении говорится, что ✅можно перевести рубли, и только потом конвертировать их в валюту. Кто может этот момент прокомментировать?

ссылка

+ говорят, что если слать суммы больше $10к в месяц, то заморозка счета идёт на полгода.

По правилам вроде, если движение средств по счету менее 600 тыр в месяц, то сообщать в налоговую о таком движении ты не обязан.

А значит, и переводы себе небольших могут остаться без внимания. Но это на свой страх и риск...

Теперь по зарубежного открытию счета.

Проще и дешевле всего сделать счет удаленно через людей в Москве. Вот этих ребят https://1card.space/ зарядил. Берут за услуги 25 тыс рублей. Сегодня сделал доверенность на них, отправлю ее по почте, дальше расскажу как пошло. Делают в Узбекистане через АКБ Капиталбанк. Есть и другие варианты. Обещают даже сделать за 5, но рассчитываю, реально, через дней 10 будет готово, о результатах сообщу.

Эти ребята подтвердили, что надо загонять на зарубежный счет надо рубли и там их конвертить в бакс.

По Армении сложнее, нужно личное присутствие.

( Читать дальше )

Русснефть не боится публиковать отчет за 1 квартал по РСБУ

- 22 апреля 2022, 12:22

- |

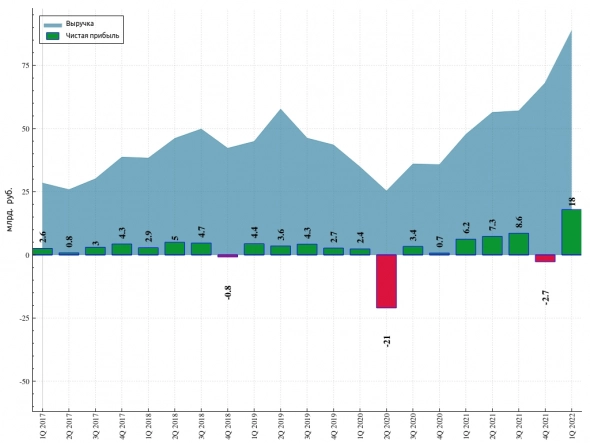

Отлично поработали в 1 квартале — конъюнктура была блестящей.

( Читать дальше )

Русснефть - прибыль продолжает расти, P/E=0,5

- 22 апреля 2022, 11:53

- |

Ситуация в российских нефтегазовых компаниях на 21.04.22

- 21 апреля 2022, 21:48

- |

Лукойл упал ниже 4000р, Вагит Юсуфович покидает кресло президента ЛУКОЙЛА (компании, в которой он проработал всю жизнь), санкции, дисконт Urals перед Brent — ничего непонятно, что происходит. Попробуем разобраться в текущей ситуации и тезисно пробежаться по каждому российскому публичному нефтяннику.

Текущая ситуация с Динамикой основных нефтегазовых компаний с пика по индексу Мосбиржи (14 октября 2021 года):

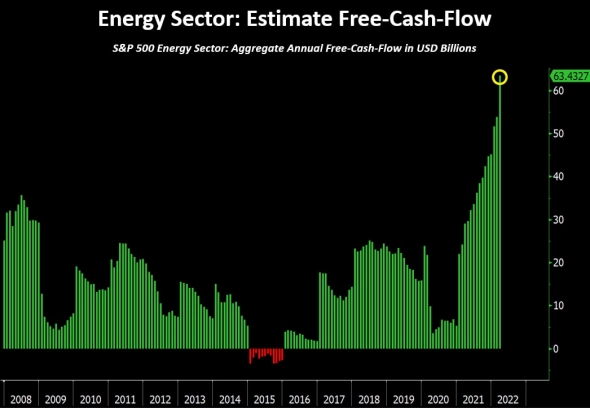

Понятно, что основные бенефициары — американские нефтянники, ответ на этот вопрос кроется в налогах, практически весь нетбэк получают компании, а не государство в виде налогов.

( Читать дальше )

К чему приведут активная стимулирующая бюджетная и монетарная политика в РФ?

- 21 апреля 2022, 19:38

- |

✅ЦБ готов забить на инфляцию ради спасения экономики

✅Ставки могут быть ниже инфляции

✅Нас ждет активное бюджетное стимулирование

В целом, наверное это хорошо. Рублей будет много, ставки будут низкими. Очевидные проигравшие — банки, если только они не будут завышать ставки сами из-за возросших рисков заёмщиков. Правда государство собирается ж активно стимулировать льготные кредиты. Так для системно значимых сделали кредиты под 10% и подняли планку с 10 млрд руб до 30 млрд руб.

( Читать дальше )

В каких компаниях можно ожидать высокие дивиденды за 2021 год?

- 21 апреля 2022, 11:09

- |

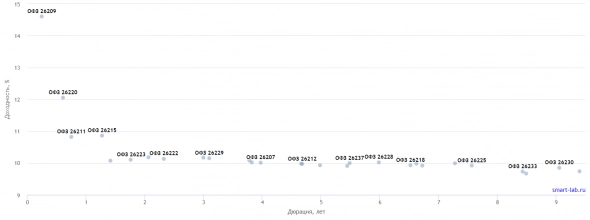

Доходности по ОФЗ продолжают плавно ползти вниз. Государственные облигации уже дают меньше доходности, чем когда Россия признала независимость ЛДНР, и еще ниже чем 24 февраля.

Поэтому упрощенный показатель привлекательной дивидендной доходности, который был в прошлом у рынка “выше 10%” снова становится актуальным. Другой вопрос, что инфляция сейчас около 17%, но это пока оставим за рамками обзора. Цены выросли в прошлом, а ожидаемые доходности где-то впереди.

Еще в марте мы делали список компании, которые с наибольшей и наименьшей вероятностью выплатят дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал