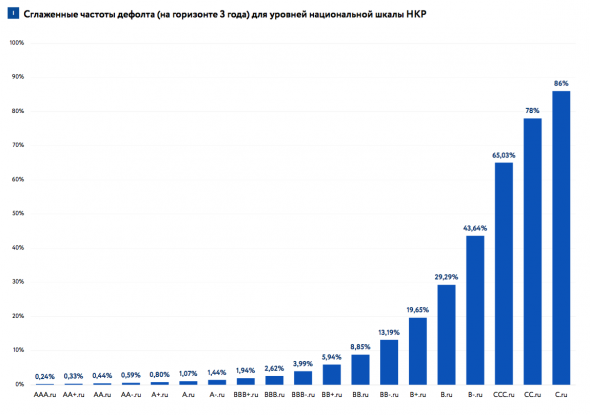

Распределение частоты дефолтов по кредитным рейтингам российских эмитентов

- 12 февраля 2021, 10:25

- |

Агенство НКР опубликовало оценку частоты облигационных дефолтов в зависимости от национального кредитного рейтинга, рассматривая их количество в трехлетнем периоде. Схожая метрика установлена в Базельских регуляторных документах, на нее опираются другие рейтинговые агенства, а для портфелей облигаций по ней можно оценивать риск-профиль инвестиций.

В проведенном исследовании взяли выборку из 5000 наблюдений по российским компаниям и присвоили эмитентам рейтинг, которому бы они соответствовали на каждый временной момент. Сглаженная частота дефолтов по российским рейтингам получилась интуитивно понятной. Существенная доля дефолтов в модели наблюдается, начиная с рейтинга “BB” (8,85%), после чего увеличение происходит по экспоненте. Для выпусков более высоких рейтингов частота дефолтов оценивается в не более 5,9% за три года, а для рейтингов серии “ААА-А” — не более 1,44%.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Микрофинансисты дадут выдачи

- 12 февраля 2021, 10:14

- |

Источник фото: Коммерсантъ

«Согласно прогнозам аналитического центра МФК «Займер», в 2021 году объем выдачи займов микрофинансовыми организациями (МФО) может увеличиться на 15–20% по сравнению с уровнем 2020 года.» Другие участники рынка, в целом, соглашаются.

Подробности в материале «Коммерсантъ»: Микрофинансисты дадут выдачи – Газета Коммерсантъ № 25 (6987) от 12.02.2021 (kommersant.ru)

Размещение облигаций МФО «Займер» планируется в марте 2021 по закрытой подписке для квалифицированных инвесторов (организатор ИК «Иволга Капитал»).

Облигации АйДиЭф-3 входят в портфели PRObonds на 7% от активов.

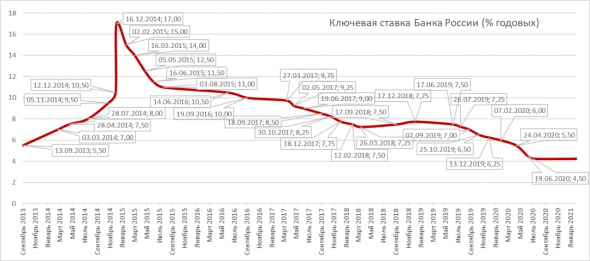

Ключевая ставка ЦБ РФ. Идем на рекорд стабильности

- 12 февраля 2021, 07:56

- |

Сегодня Банк России объявит ключевую ставку. Сюрпризов ни ожидается, 4,25% сохранится. По крайней мере, консенсус аналитиков именно таков, а ЦБ, если не происходит форс-мажора, с консенсусом солидарен.

В отсутствие интриги отмечу лишь, что регулятор проявляет редкое для себя спокойствие. Ключевая ставка не менялась с июля, т.е. уже ровно 200 дней. И при сохранении не изменится еще 60. Больший период стабильности был только с августа 2015 по июнь 2016, когда ставка удерживалась на одном уровне 316 дней. Правда, уровень тогда был 11%.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

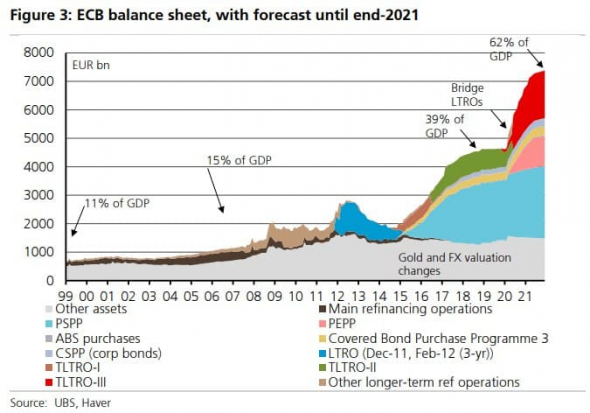

Долги на балансе ЕЦБ: «Erase And Rewind» (англ., «сотри и перемотай назад»)

- 12 февраля 2021, 07:06

- |

Динамика баланса ЕЦБ с учетом объявленных на 2021 год программ выкупа. Источник: UBS

В открытом письме 100 европейских экономистов предложили ЕЦБ обнулить долг по гособлигациям, который Центробанк имеет на балансе. По их словам, через ЕЦБ Евросоюзу принадлежит 25% долга самих стран, а для погашения долга “перед самим собой” необходимо будет собирать больше налогов, либо рефинансировать за счет нового долга. Вместо выплаты странами этих долгов перед Центробанком экономисты предлагают обязать государства потратить “прощенные “ средства на озеленение экономики и проекты в социальной сфере, оценочно на сумму 2,5 трлн евро.

В самом ЕЦБ эту идею считают юридически невыполнимой: уставные документы запрещают ЕЦБ финансировать страны-члены ЕС. Однако политики так не считают, а глава Европарламента назвал ее “интересной рабочей гипотезой”.

( Читать дальше )

OR GROUP (группа компаний «Обувь России») и компания в сфере электронной коммерции «Яндекс.Маркет» заключили договор о партнерстве.

- 11 февраля 2021, 09:14

- |

OR GROUP (группа компаний «Обувь России») и компания в сфере электронной коммерции «Яндекс.Маркет» заключили договор о партнерстве. После интеграции учетных систем, которая была завершена в январе, в 7 магазинах OR GROUP в Нижнем Новгороде запущены пилотные пункты выдачи заказов.

Облигации и акции «Обуви России» входят в портфели PRObonds на 13% от активов.

Пресс-релиз компании: Пресс-релизы (obuvrus.ru)

Краткий обзор портфелей PRObonds. Актуальные доходности - 12-12,3%, добавление облигаций "Концерна Покровский" и "Займера", вывод облигаций СК "Легион"

- 11 февраля 2021, 07:01

- |

Текущая годовая доходность обоих портфелей PRObonds (за последние 355 дней) опустилась до 12-12,3%. Такая доходность – пока временное явление, вызванное ускоренным ростом портфелей год назад. За тем ростом наступила жесткая коррекция. С ее учетом, вскоре текущая годовая доходность, должна оказаться выше 13%.

( Читать дальше )

ESG-размещения и российские эмитенты

- 10 февраля 2021, 10:36

- |

Объем активов в европейских ESG-фондах. Источник: Morningstar

Инструменты “зеленых” и “социально ответственных” инвестиций пока далеки от популярности среди российских заемщиков, но предстоящий эксперимент РЖД в размещении зеленых облигаций можно считать началом тенденции выхода крупных заемщиков на этот рынок. Судя по не состоявшейся (из-за технических тонкостей признания выпуска как ESG) попытке продать выпуск “социальных” облигаций госмонополии крупнейшему облигационному фонду в мире PIMCO, со стороны западных инвесторов есть интерес к российским активам, соответствующих стандартам устойчивого развития.

ESG-агенда набирает обороты по всему миру, хоть и к этому можно относиться по-разному. Несмотря на то, что про реальный эффект на экономику и экологию таких целевых инвестиций можно говорить пока оценочно, в 2020 году только европейские фонды устойчивого развития преодолели планку в 1 триллион евро активов, увеличив за год их количество на 51%.

( Читать дальше )

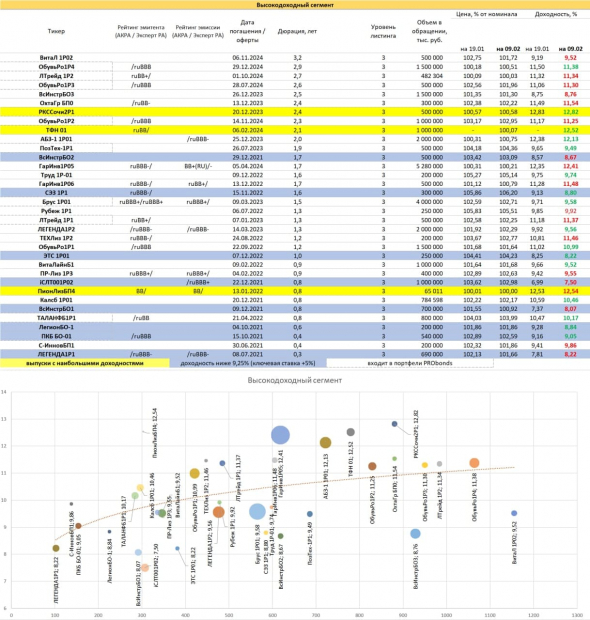

PRObondsмонитор. Высокодоходные облигации. Равновесие

- 10 февраля 2021, 08:09

- |

Индекс высокодоходных облигаций Cbonds. Источник: https://cbonds.ru/indexes/Cbonds-CBI-RU-High-Yield/

В среднем высокодоходные облигации без изменений за 2 с небольшим недели. Чуть сблизились сопоставимые доходности облигаций, находящихся в Секторе повышенного инвестиционного риска Московской биржи (ПИР) и вне его. Если во второй половине января разница достигала 1,5% годовых, сейчас – 0,95%.

( Читать дальше )

Размещение облигаций Лизинг-Трейд серии 001Р-02 подходит к завершению

- 09 февраля 2021, 14:06

- |

Многие лизингодатели предпочитают медленные размещения своих облигаций. «Лизинг-Трейд» не исключение. Выпуск общим размером 500 млн.р. мы размещаем в очереди (300 млн.р. в октябре-ноябре и допвыпуск еще на 200 млн.р. — с 16 декабря). Незаметно размещение подходит к концу. В течение, максимум, недели оно должно завершиться.

Презентация эмитента и выпуска

Сравнительный анализ «Лизинг-Трейда» на фоне других лизингодателей-эмитентов

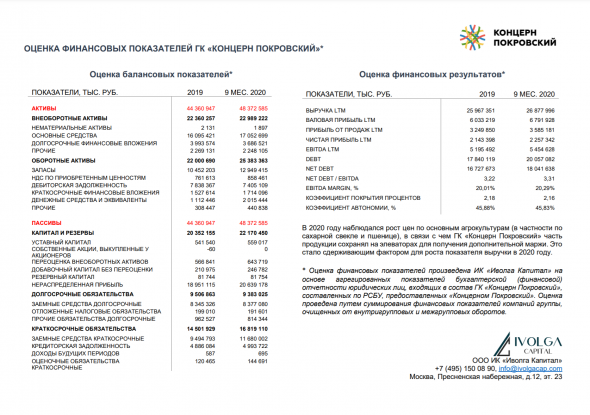

Концерн Покровский (размещение облигаций 18.02). Оценка финансовых показателей группы компаний

- 09 февраля 2021, 12:00

- |

Собрали финансовые данные по всей группе компаний «Концерн Покровский», составили на их основании сводную справку о финансовом положении группы.

Размещение облигаций «Концерна» (1 млрд.р., 3 года, доходность 10,11%) намечено на 18 февраля, информация о параметрах выпуска и подаче заявки здесь: https://smart-lab.ru/company/ivolga_capital/blog/673978.php

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал