Финансовые рынки 10 июня

- 11 июня 2021, 09:29

- |

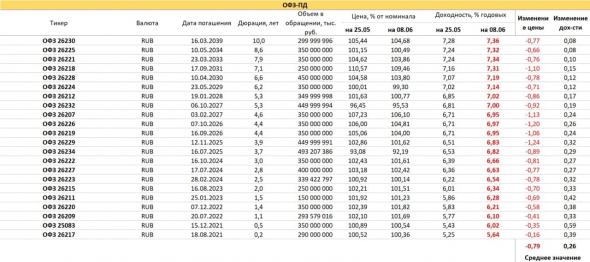

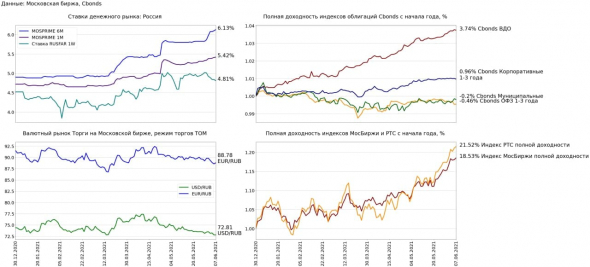

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.07 п.п. до 6.31% (+0.23 п.п. н/н, +1.41 п.п. с начала года)

• 1-месячная ставка MOSPRIME выросла на 0.07 п.п. до 5.65% (+0.26 п.п. н/н, +0.93 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.08 п.п. до 5.16% (+0.32 п.п. н/н, -0.36 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.74% до 71.77 USD/RUB (-2.01% н/н, -3.55% с начала года)

• Рубль по отношению к евро укрепился на 0.86% до 87.33 EUR/RUB (-1.71% н/н, -4.58% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -0.41% до 7066.62 пунктов (+0.66% н/н, +18.71% с начала года)

• Индекс полной доходности РТС вырос на 0.16% до 3094.81 пунктов (+2.57% н/н, +23.32% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций снизился на -0.03% (-0.12% н/н, +3.58% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.05% (-0.26% н/н, +0.73% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.04% (-0.28% н/н, -0.59% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.14% (-0.17% н/н, -0.47% с начала года)

- комментировать

- Комментарии ( 0 )

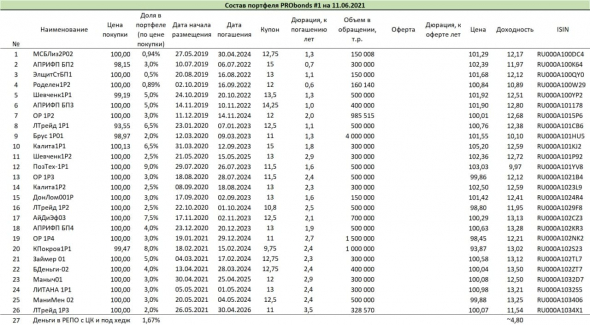

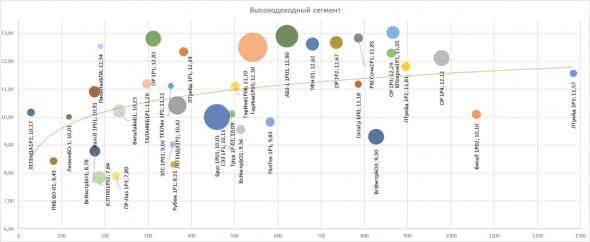

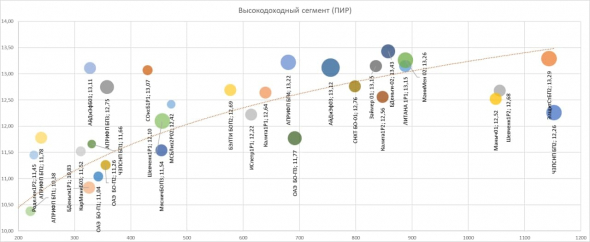

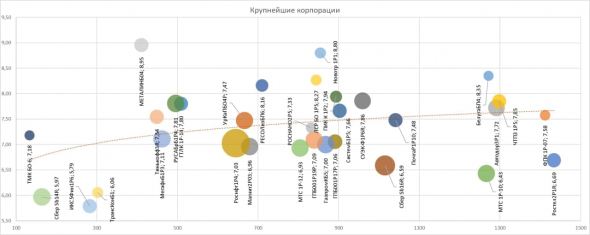

Обзор облигационного портфеля PRObonds #1 (годовая доходность 13,2%) и календарь облигационных размещений

- 11 июня 2021, 07:02

- |

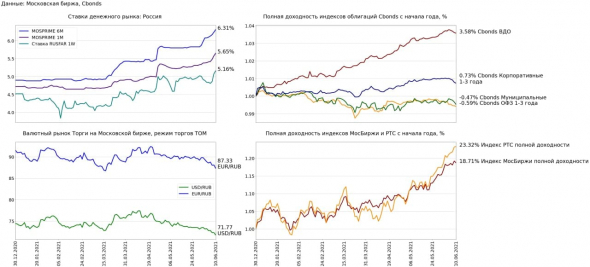

Российский облигационный рынок продолжает снижение, которое естественным образом добралось и до высокодоходного сегмента. С учетом коррекции цен бенчмарк сегмента индекс Cbonds-CBI RU High Yield с начала года вырос только на 3,5% (8,0% годовых). Облигационный портфель PRObonds #1 (сегодня сосредоточусь на нем) за этот же период времени дал 3,7% (8,3% годовых), укладываясь в общую логику рынка. За год (с июня по июнь) он вырос уже на 13,2%.

( Читать дальше )

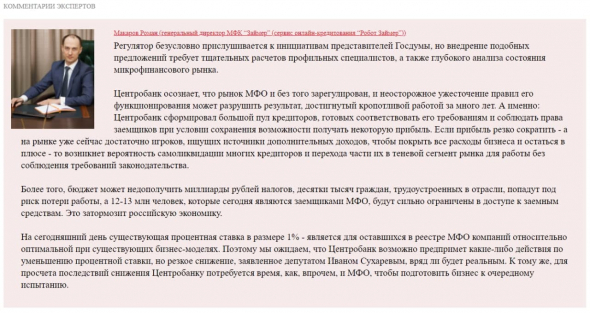

Роман Макаров (гендиректор МФК "Займер") о перспективах снижения предельной ставки кредитования (ПСК)

- 10 июня 2021, 11:45

- |

Гендиректор лидера микрофинансовой отрасли России МФК «Займер», Роман Макаров высказался насчет законодательной инициативы о снижении предельной ставки кредитования (ПСК) до с нынешних 1% до 0,5% в день (https://www.lawmix.ru/banki/16946).

Со своей стороны добавлю, что отрасль готовится к возможному понижению ПСК, хотя ее представители и считают любое понижение с нынешних уровней излишним. Вероятно, в случае дальнейших нормативных ужесточений число МФО и МКК еще более сократится, а доли лидирующих из них в этом случае должны вырасти наиболее заметно.

/Облигации МФК «Займер» входят в портфели PRObonds на 5% от активов/

Финансовые рынки 9 июня: рост ставок и снижение цен облигаций в ожидании заседания ЦБ

- 10 июня 2021, 10:53

- |

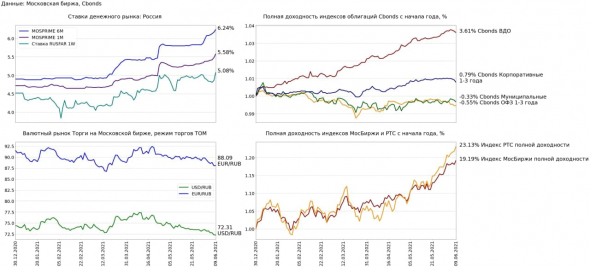

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.07 п.п. до 6.24% (+0.16 п.п. н/н, +1.34 п.п. с начала года)

• 1-месячная ставка MOSPRIME выросла на 0.1 п.п. до 5.58% (+0.2 п.п. н/н, +0.86 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.22 п.п. до 5.08% (+0.19 п.п. н/н, -0.44 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подешевел на 0.01% до 72.305 USD/RUB (-1.17% н/н, -2.84% с начала года)

• Рубль по отношению к евро подешевел на 0.06% до 88.0875 EUR/RUB (-1.4% н/н, -3.75% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.95% до 7095.36 пунктов (+0.74% н/н, +19.19% с начала года)

• Индекс полной доходности РТС вырос на 1.11% до 3089.99 пунктов (+1.97% н/н, +23.13% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций снизился на -0.08% (-0.1% н/н, +3.61% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.13% (-0.23% н/н, +0.79% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.01% (-0.23% н/н, -0.55% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.1% (+0.04% н/н, -0.33% с начала года)

Финансовые рынки 8 июня

- 09 июня 2021, 12:11

- |

Укрепление рубля, рост ставок денежного рынка и снижение облигационных индексов

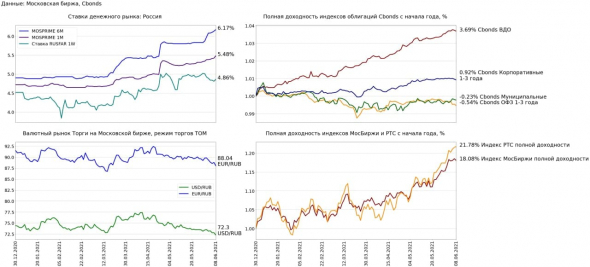

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.04 п.п. до 6.17% (+0.19 п.п. н/н, +1.27 п.п. с начала года)

• 1-месячная ставка MOSPRIME выросла на 0.06 п.п. до 5.48% (+0.1 п.п. н/н, +0.76 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, на выросла 0.05 п.п. до 4.86% (-0.06 п.п. н/н, -0.66 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.7% до 72.3 USD/RUB (-1.64% н/н, -2.84% с начала года)

• Рубль по отношению к евро укрепился на 0.84% до 88.035 EUR/RUB (-1.97% н/н, -3.81% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -0.39% до 7028.83 пунктов (+1.21% н/н, +18.08% с начала года)

• Индекс полной доходности РТС вырос на 0.21% до 3056.09 пунктов (+2.69% н/н, +21.78% с начала года)

Облигационный рынок:

( Читать дальше )

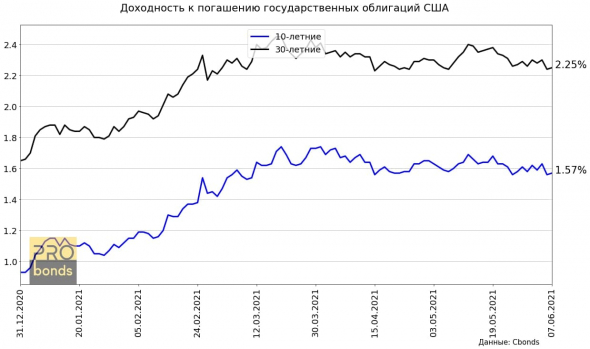

Доходности долгосрочных государственных облигаций США незначительно снизились за последний месяц

- 09 июня 2021, 11:54

- |

Доходность по 30-ти летним и 10-ти летним бумагам снизилась на 0.03 п.п. до 2.25% и 1.57% соответственно.

Разница между 10-ти летними трежерис и 10-ти летними инфляционными облигациями, так называемая «компенсация инфляции», снизилась на 0.1 п.п. до 2.39% (в начале года 2.01%, максимальное значение 2.54% в середине мая)

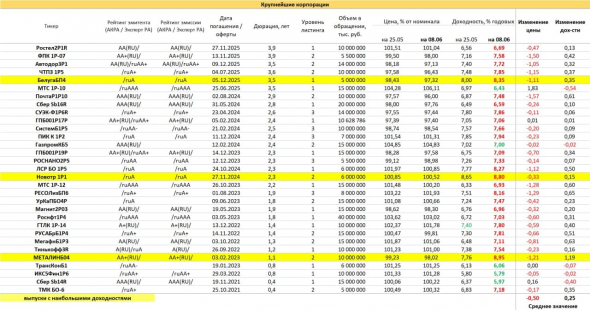

PRObondsмонитор. Первый эшелон и облигации регионов. Под давлением инфляции и ключевой ставки

- 09 июня 2021, 06:33

- |

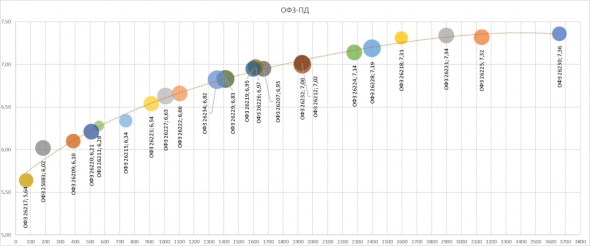

PRObondsмонитор. ОФЗ. Оттолкнулись ото дна и вернулись обратно

- 09 июня 2021, 06:12

- |

В оценках динамике каких-то секторов облигаций я ошибся, каких-то – нет. В оценках ОФЗ пока не ошибся. С начала апреля писал, что гособлигации нащупали дно, вблизи которого и рискуют остаться. До сих пор так и происходит. Впереди, 11 июня, высоковероятное и очередное повышение ключевой ставки. Наиболее предсказуемое повышение – на 50 б.п., до 5,5%. Это повышение ОФЗ уже заложили в котировки и доходности. Даже самые короткие бумаги дают 5,6-6,1% годовых, а начиная с пятилетних бумаг, доходность достигает 7%. Запас доходности обеспечен и по отношению к инфляции (по итогам мая – 6,0%), и по отношению к дальнейшему повышению ключевой ставки. Последнее в активной фазе сейчас, но сомнительно, что ЦБ продолжит повышение те ми же темпами, что и в первой половине нынешнего года.

( Читать дальше )

Финансовые рынки 7 июня

- 08 июня 2021, 08:38

- |

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.03 п.п. до 6.13% (+0.26 п.п. н/н, +1.23 п.п. с начала года)

• 1-месячная ставка MOSPRIME выросла на 0.01 п.п. до 5.42% (+0.08 п.п. н/н, +0.7 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.03 п.п. до 4.81% (-0.2 п.п. н/н, -0.71 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подешевел на 0.02% до 72.81 USD/RUB (-0.84% н/н, -2.16% с начала года)

• Рубль по отношению к евро подешевел на 0.26% до 88.7825 EUR/RUB (-1.12% н/н, -2.99% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.39% до 7056.12 пунктов (+2.77% н/н, +18.53% с начала года)

• Индекс полной доходности РТС вырос на 0.36% до 3049.69 пунктов (+3.54% н/н, +21.52% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций снизился на -0.03% (+0.18% н/н, +3.74% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.04% (-0.05% н/н, +0.96% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.02% (-0.17% н/н, -0.46% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.05% (+0.14% н/н, -0.2% с начала года)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал