SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Тема дня: Распадская- вверх!

- 25 января 2019, 18:52

- |

Сегодня активностью на рынке отметилась ПАО Распадская: +3.4%. Акции вышли на новый максимум за последние 3 месяца, объемы выросли в 2,5 раза.

Сегодня вышли операционные результаты. За 2018 год на всех предприятиях «Распадской» добыча угля выросла на 11%. Рост добычи произошел в основном на участках, где производятся открытые горные работы: «Разрезе Распадский» (+26% г/г) и участке ОГР шахты «Распадская Коксовая» (+297% г/г). Объем реализации угольного концентрата увеличился на 7% г/г и составил 7,4 млн тонн. Реализация рядового угля выросла на 90%.

Мы спросили у наших аналитиков, что они думают на этот счет, и вот какой получили ответ:

Откройте счет за 1 день и торгуйте с нами с единого брокерского счета.

Сегодня вышли операционные результаты. За 2018 год на всех предприятиях «Распадской» добыча угля выросла на 11%. Рост добычи произошел в основном на участках, где производятся открытые горные работы: «Разрезе Распадский» (+26% г/г) и участке ОГР шахты «Распадская Коксовая» (+297% г/г). Объем реализации угольного концентрата увеличился на 7% г/г и составил 7,4 млн тонн. Реализация рядового угля выросла на 90%.

Мы спросили у наших аналитиков, что они думают на этот счет, и вот какой получили ответ:

Ударный квартал по добыче угля с 2005 года- это раз! (4376 против 2876 тыс.тонн, сравнение 4k18\4k17).

Продажи угля выросли на 7% (4k18\4k17)- это два!

Выводы: прекрасный год по концентрату, так и по углю. Держать в портфеле однозначно стоит, т.к. прогнозные цели по ней 180руб за акцию, идеальная цена покупки ниже 100р, по текущим ценам если и набирать позицию, то очень малыми долями. Есть огромная вероятность выполнения дивидендов за 2018 год.

Откройте счет за 1 день и торгуйте с нами с единого брокерского счета.

- комментировать

- Комментарии ( 0 )

Утренний комментарий по финансовым рынкам 25.01.2019

- 25 января 2019, 10:24

- |

Внешний фон оцениваем, как нейтральный.

— Оба законопроекта, которые могли обеспечить возобновление работы госучреждений США в обычном режиме, были отклонены, что вновь увеличивает вероятность введения чрезвычайного положения и усугубляет внутренние процессы.

— Риторика американской стороны относительно торговых переговоров с Китаем заметно изменилась, что не добавляет оптимизма инвесторам. Если бы не положительные корпоративные отчеты компаний в 2018 году и статистика по рынку труда лучше ожиданий, то индексы США завершили бы день в минусе. Однако, на наш взгляд, потенциал снижения сохраняется, так как противоречия по основным вопросам усиливаются.

— Накануне состоялось заседание ЕЦБ. Ключевая сделка сохранилась на нулевом уровне, но комментарии Марио Драги спровоцировали снижение евро к остальным валютам.

— Все большее значение для финансовых рынков имеет политический кризис в Венесуэле: Перебои с поставками нефти и в прошлом году поддерживали

( Читать дальше )

— Оба законопроекта, которые могли обеспечить возобновление работы госучреждений США в обычном режиме, были отклонены, что вновь увеличивает вероятность введения чрезвычайного положения и усугубляет внутренние процессы.

— Риторика американской стороны относительно торговых переговоров с Китаем заметно изменилась, что не добавляет оптимизма инвесторам. Если бы не положительные корпоративные отчеты компаний в 2018 году и статистика по рынку труда лучше ожиданий, то индексы США завершили бы день в минусе. Однако, на наш взгляд, потенциал снижения сохраняется, так как противоречия по основным вопросам усиливаются.

— Накануне состоялось заседание ЕЦБ. Ключевая сделка сохранилась на нулевом уровне, но комментарии Марио Драги спровоцировали снижение евро к остальным валютам.

— Все большее значение для финансовых рынков имеет политический кризис в Венесуэле: Перебои с поставками нефти и в прошлом году поддерживали

( Читать дальше )

Тема дня: падающая Роснефть

- 24 января 2019, 18:48

- |

Сегодня заметнее других падают акции Роснефти:-3%. Максимальное дневное падение за 2 месяца, оборот вырос в 3 раза.

В Венесуэле сегодня случилась попытка госпереворота. Спикер парламента Венесуэлы Хуан Гуайдо объявил себя президентом, его признали несколько стран, включая США.

По состоянию на последнюю отчетную дату 30 сентября 2018 года у Роснефти были непогашенные займы Венесуэле (в форме предоплаты) на сумму 3,1 млрд долларов США (что составляет примерно 5% от текущей рыночной капитализации Роснефти). На конец 2017 года долг был еще выше и составлял 4,6 млрд долларов США. Также, у Роснефти есть активы в Венесуэле, поэтому акции падают заметнее остальных нефтяных бумаг.

Влияет ли эта тема на котировки акций Роснефти? — спросили мы своих аналитиков? Вот что они ответили:

( Читать дальше )

В Венесуэле сегодня случилась попытка госпереворота. Спикер парламента Венесуэлы Хуан Гуайдо объявил себя президентом, его признали несколько стран, включая США.

По состоянию на последнюю отчетную дату 30 сентября 2018 года у Роснефти были непогашенные займы Венесуэле (в форме предоплаты) на сумму 3,1 млрд долларов США (что составляет примерно 5% от текущей рыночной капитализации Роснефти). На конец 2017 года долг был еще выше и составлял 4,6 млрд долларов США. Также, у Роснефти есть активы в Венесуэле, поэтому акции падают заметнее остальных нефтяных бумаг.

Влияет ли эта тема на котировки акций Роснефти? — спросили мы своих аналитиков? Вот что они ответили:

Скорее всего, тут прямая зависимость, так как накопление российских инвестиций в Венесуэлу превышает $4,1 млрд., и наибольшая доля приходится как раз на Роснефть (порядка $3 млрд). Сейчас все пристально следят за текущей ситуацией. Россия предостерегает США от военного вмешательства в Венесуэлу, это может привести к катастрофе.

( Читать дальше )

Утренний комментарий к финансовым рынкам 24.01.2019

- 24 января 2019, 10:21

- |

Внешний фон оцениваем как нейтральный.

— Американские индексы завершили вчерашнюю сессию в незначительном плюсе, на фоне возможного возобновления работы гос. учреждений в ближайшее время.

— Демократы представили законопроект, согласно которому ведомства должны работать, ориентируясь на бюджет прошлого год, до тех пор, пока Трамп и Конгресс не договорятся. Однако, в случае его принятия, шатдаун все равно будет иметь негативные последствия. Советник президента Хассет считает, что ситуация была недооценена и приведет к нулевому или же незначительному приросту ВВП США в 1 квартале 2019 года. Торговые переговоры с Китаем также не несут поводов для оптимизма.

— Бумаги IMB прибавили 8.46% после сильных результатов 2018 года, акции Procter&Gamble почти 5% и вплотную приблизились к историческому максимуму. Kimberly-Clark, наоборот, показала

( Читать дальше )

— Американские индексы завершили вчерашнюю сессию в незначительном плюсе, на фоне возможного возобновления работы гос. учреждений в ближайшее время.

— Демократы представили законопроект, согласно которому ведомства должны работать, ориентируясь на бюджет прошлого год, до тех пор, пока Трамп и Конгресс не договорятся. Однако, в случае его принятия, шатдаун все равно будет иметь негативные последствия. Советник президента Хассет считает, что ситуация была недооценена и приведет к нулевому или же незначительному приросту ВВП США в 1 квартале 2019 года. Торговые переговоры с Китаем также не несут поводов для оптимизма.

— Бумаги IMB прибавили 8.46% после сильных результатов 2018 года, акции Procter&Gamble почти 5% и вплотную приблизились к историческому максимуму. Kimberly-Clark, наоборот, показала

( Читать дальше )

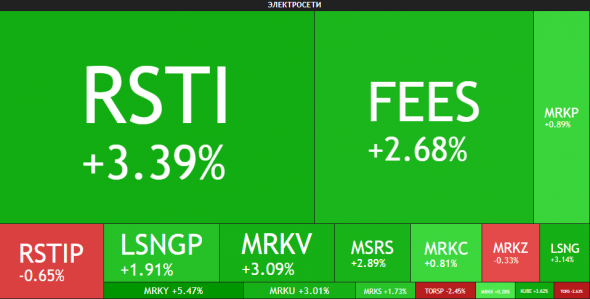

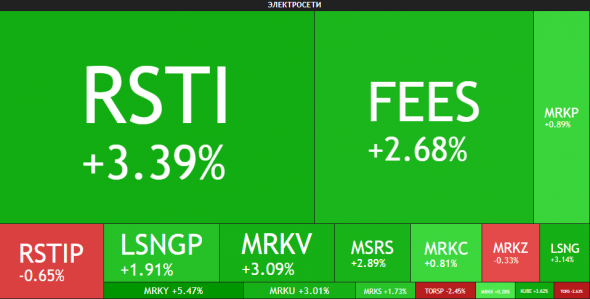

Тема дня: электроэнергетики в лидерах

- 23 января 2019, 18:03

- |

Сегодня в лидерах индекс электроэнергетики: +1,7%

Ясное и конкретное возвращение капитала в сектор.

Есть ряд новостей, которые свидетельствуют о будущем повышении тарифов.

Во-первых, министерство экономики предложило план социальной нормы энергопотребления, который предусматривает отмену тарифных льгот для владельцев электроплит и сельских жителей.

Во-вторых, ещё 17 января Чубайс призвал повысить тарифы на электроэнергию. И вопрос уже вынесен на правительственный уровень. Сегодня должно состояться заседание.

Также, возможно, что участники рынка вспомнили, что скоро сетевые компании будут платить немалые дивиденды по итогам 2018 года.

Однако, конкретных новостей, которые бы могли поднять сектор, нет.

Зарабатывайте на идеях персонального брокера.

Ясное и конкретное возвращение капитала в сектор.

Есть ряд новостей, которые свидетельствуют о будущем повышении тарифов.

Во-первых, министерство экономики предложило план социальной нормы энергопотребления, который предусматривает отмену тарифных льгот для владельцев электроплит и сельских жителей.

Во-вторых, ещё 17 января Чубайс призвал повысить тарифы на электроэнергию. И вопрос уже вынесен на правительственный уровень. Сегодня должно состояться заседание.

Также, возможно, что участники рынка вспомнили, что скоро сетевые компании будут платить немалые дивиденды по итогам 2018 года.

Однако, конкретных новостей, которые бы могли поднять сектор, нет.

Зарабатывайте на идеях персонального брокера.

Утренний комментарий к финансовым рынкам 23.01.2019

- 23 января 2019, 10:18

- |

Внешний фон оцениваем, как умеренно негативный.

— После выходного в понедельник, индексы США сразу попали под давление продаж.

— Торговые переговоры с Китаем застопорились на нескольких принципиальных вопросах, включая заимствование технологий и структурные реформы в экономике «Поднебесной»- передают западные СМИ.

— S&P 500 и Nasdaq в данный момент тестируют нижнюю границу диапазона, который формировался с февраля по декабрь прошлого года.

-Исходя из технической картины, снижение американских площадок рискует продолжиться в ближайшие дни. Если не будет положительных новостей от торговых переговоров, то даже сильная корпоративная отчетность может не помочь, так как инвесторы будут фиксировать прибыль в такие моменты, а не увеличивать позиции.

— Затянувшийся «шатдаун» в США и отмена предварительных торговых переговоров с Китаем, ранее намеченных на 30-31 января, усиливают риски продолжения коррекции мировых индексов.

— Тереза Мэй представила переработанный проект соглашения о выходе Великобритании из ЕС, однако большая часть спорных моментов осталась неизменной, что сильно затруднит положительный исход голосования, которое запланировано на 29 января.

— Нефть теряет позиции, чутко реагируя на негатив. Дополнительным поводом для снижения стала информация от Минэнерго США, которое прогнозирует увеличение сланцевой добычи в феврале на 62 тыс. баррелей в сутки, а также отмечает рост незавершенных скважин, которые относительно быстро могут быть запущены при росте сырьевых цен, на 2,6% в декабре.

— Лучше других на российском рынке сегодня будут торговаться акции «Мечела» после сообщения о реструктуризации большей части валютного долга.Обыкновенные акции в краткосрочной перспективе могут вырасти до 94 руб., привилегированные до 113.

— Минфин сегодня предложит ОФЗ на 30 млрд. руб. Ожидаем ограниченный спрос в условиях ухудшения внешнего фона.

Более подробный отчет https://clck.ru/F5dka

Накопленная результативность наших торговых рекомендаций 53,4%. Зарабатывайте на наших идеях.

— После выходного в понедельник, индексы США сразу попали под давление продаж.

— Торговые переговоры с Китаем застопорились на нескольких принципиальных вопросах, включая заимствование технологий и структурные реформы в экономике «Поднебесной»- передают западные СМИ.

— S&P 500 и Nasdaq в данный момент тестируют нижнюю границу диапазона, который формировался с февраля по декабрь прошлого года.

-Исходя из технической картины, снижение американских площадок рискует продолжиться в ближайшие дни. Если не будет положительных новостей от торговых переговоров, то даже сильная корпоративная отчетность может не помочь, так как инвесторы будут фиксировать прибыль в такие моменты, а не увеличивать позиции.

— Затянувшийся «шатдаун» в США и отмена предварительных торговых переговоров с Китаем, ранее намеченных на 30-31 января, усиливают риски продолжения коррекции мировых индексов.

— Тереза Мэй представила переработанный проект соглашения о выходе Великобритании из ЕС, однако большая часть спорных моментов осталась неизменной, что сильно затруднит положительный исход голосования, которое запланировано на 29 января.

— Нефть теряет позиции, чутко реагируя на негатив. Дополнительным поводом для снижения стала информация от Минэнерго США, которое прогнозирует увеличение сланцевой добычи в феврале на 62 тыс. баррелей в сутки, а также отмечает рост незавершенных скважин, которые относительно быстро могут быть запущены при росте сырьевых цен, на 2,6% в декабре.

— Лучше других на российском рынке сегодня будут торговаться акции «Мечела» после сообщения о реструктуризации большей части валютного долга.Обыкновенные акции в краткосрочной перспективе могут вырасти до 94 руб., привилегированные до 113.

— Минфин сегодня предложит ОФЗ на 30 млрд. руб. Ожидаем ограниченный спрос в условиях ухудшения внешнего фона.

Более подробный отчет https://clck.ru/F5dka

Накопленная результативность наших торговых рекомендаций 53,4%. Зарабатывайте на наших идеях.

Тема дня: Мечел +3.4%

- 22 января 2019, 17:28

- |

Сегодня самыми активными на рынке смело можно назвать Мечел ао: +3.4%, ап +3.5% за день.

Появилась официальная новость, что компания сообщала о рефинансировании синдицированного предэкспортного кредита пула зарубежных банков на 1 млрд долларов США. Такое стало возможным, благодаря Банку ВТБ, который предоставил кредитную линию в евро со сроком погашения в апреле 2022 года.

Льготный период по погашению основного долга установлен до апреля 2020 года.

Выкуп задолженности у кредиторов позволил Мечелу получить финансовый доход в размере около 13 млрд рублей.

Вадим Кравчук, наш аналитик:

Инвестируйте в портфель высокодоходных облигаций с нами. Для тех, кому нужен стабильный высокий доход.

Появилась официальная новость, что компания сообщала о рефинансировании синдицированного предэкспортного кредита пула зарубежных банков на 1 млрд долларов США. Такое стало возможным, благодаря Банку ВТБ, который предоставил кредитную линию в евро со сроком погашения в апреле 2022 года.

Льготный период по погашению основного долга установлен до апреля 2020 года.

Выкуп задолженности у кредиторов позволил Мечелу получить финансовый доход в размере около 13 млрд рублей.

Вадим Кравчук, наш аналитик:

Для акций Мечела это очень хорошая новость. Вопрос с краткосрочными обязательствами уже давно является критически важным. Часть долга остаётся нереструктурированной, но всего 8%, а не 22%, как ранее. Важный момент — обслуживание долга будет дешевле, что высвободит денежный поток на развитие бизнеса и выплаты акционерам. Вероятность того, что кредиторы не заблокируют выплату дивидендов в 2019

Инвестируйте в портфель высокодоходных облигаций с нами. Для тех, кому нужен стабильный высокий доход.

Утренний комментарий к финансовым рынкам 22.01.2019

- 22 января 2019, 10:25

- |

Внешний фон оцениваем, как нейтральный.

— Индекс Мосбиржи начнет торги в незначительном минусе из-за слабой динамики мировых рынков и нефтяных цен.

— В отсутствии американских инвесторов, как и ожидалось, вчера активность была достаточно низкой.

— Поступил большой блок статистики из Китая: данные по объёму промышленного производства оказались лучше ожиданий; инвестиции в основной капитал незначительно снизились; темпы роста ВВП оставили 6.6%- лучше ожиданий на уровне 6.5%, но при этом наиболее слабый результат за 19 лет; рекордный уровень корпоративных дефолтов по итогам прошлого года; 45 китайских компаний не смогли обслуживать долг по 117 выпускам облигаций на общую сумму $16.3 млрд. и т.д.

— МВФ предоставил свои скорректированные прогнозы на 2019-2020 гг, которые были пересмотрены в худшую сторону: рост мирового ВВП ожидается на уровне 3.5%; ожидаемая цена нефти уменьшилась почти на 10 долларов до 58.95 по Brent

— Тем временем совокупная чистая позиция хедж-фондов по нефти с начала 2019 года демонстрирует устойчивый рост «длинных» позиций.

— Сегодня в Давосе стартует Всемирный экономический форум. Значительного влияния на российский рынок от мероприятия не ожидаем.

— Трансконтейнер в 2018 увеличил перевозки на 6.1%, при этом объемы внутренний перевозок грузов сократились. Акции компании фундаментально интересны для покупок, однако отличаются низкой ликвидностью.

Более подробный отчёт https://clck.ru/F5QrQ

Откройте счет за 1 день и торгуйте с нами с единого брокерского счета.

— Индекс Мосбиржи начнет торги в незначительном минусе из-за слабой динамики мировых рынков и нефтяных цен.

— В отсутствии американских инвесторов, как и ожидалось, вчера активность была достаточно низкой.

— Поступил большой блок статистики из Китая: данные по объёму промышленного производства оказались лучше ожиданий; инвестиции в основной капитал незначительно снизились; темпы роста ВВП оставили 6.6%- лучше ожиданий на уровне 6.5%, но при этом наиболее слабый результат за 19 лет; рекордный уровень корпоративных дефолтов по итогам прошлого года; 45 китайских компаний не смогли обслуживать долг по 117 выпускам облигаций на общую сумму $16.3 млрд. и т.д.

— МВФ предоставил свои скорректированные прогнозы на 2019-2020 гг, которые были пересмотрены в худшую сторону: рост мирового ВВП ожидается на уровне 3.5%; ожидаемая цена нефти уменьшилась почти на 10 долларов до 58.95 по Brent

— Тем временем совокупная чистая позиция хедж-фондов по нефти с начала 2019 года демонстрирует устойчивый рост «длинных» позиций.

— Сегодня в Давосе стартует Всемирный экономический форум. Значительного влияния на российский рынок от мероприятия не ожидаем.

— Трансконтейнер в 2018 увеличил перевозки на 6.1%, при этом объемы внутренний перевозок грузов сократились. Акции компании фундаментально интересны для покупок, однако отличаются низкой ликвидностью.

Более подробный отчёт https://clck.ru/F5QrQ

Откройте счет за 1 день и торгуйте с нами с единого брокерского счета.

Фавориты февраля: какие акции кажутся привлекательными?

- 21 января 2019, 15:52

- |

РАСТУЩИЙ ЯНВАРЬ И ГОРИЗОНТ РОСТА

С начала 2019 года российский рынок удивляет и в то же время настораживает:в январе отмечается положительная динамика практически по всем секторам, что не характерно для данного периода, говорит аналитикИФК «Солид» Евгений Маришин.

Однако пока неясно, вызван ли рост готовностью инвесторов снова рассматривать рисковые активы или же это просто спекуляции. Тем не менее, упускать возможность не стоит. По мнению аналитика, в ближайшие 2-3 месяца тенденция сохранится, и это станет причиной для получения хорошей доходности.

НЕФТЕГАЗ И ЗОЛОТО

Сейчас, по словам Маришина,нужно сосредоточиться на отдельных эмитентах, которые имеют хорошие фундаментальные причины для роста и технически подходят для покупки на ближайший месяц: среди них, в частности, «Полюс». Золото находится в восходящем сезонном тренде, который еще не завершился, а поскольку «Полюс» является крупнейшей золотодобывающей компанией в России и хорошо отражает динамику самого сырья, этот эмитент будет несомненным фаворитом в портфеле на ближайшее время, уверен аналитик.

( Читать дальше )

С начала 2019 года российский рынок удивляет и в то же время настораживает:в январе отмечается положительная динамика практически по всем секторам, что не характерно для данного периода, говорит аналитикИФК «Солид» Евгений Маришин.

Однако пока неясно, вызван ли рост готовностью инвесторов снова рассматривать рисковые активы или же это просто спекуляции. Тем не менее, упускать возможность не стоит. По мнению аналитика, в ближайшие 2-3 месяца тенденция сохранится, и это станет причиной для получения хорошей доходности.

НЕФТЕГАЗ И ЗОЛОТО

Сейчас, по словам Маришина,нужно сосредоточиться на отдельных эмитентах, которые имеют хорошие фундаментальные причины для роста и технически подходят для покупки на ближайший месяц: среди них, в частности, «Полюс». Золото находится в восходящем сезонном тренде, который еще не завершился, а поскольку «Полюс» является крупнейшей золотодобывающей компанией в России и хорошо отражает динамику самого сырья, этот эмитент будет несомненным фаворитом в портфеле на ближайшее время, уверен аналитик.

При этом, учитывая текущую напряженность в мире, в среднесрочной перспективезолото может превысить отметку 1400 долларов за унцию, что также отразится на стоимости акций золотодобывающих компаний, добавляет он.

( Читать дальше )

Утренний комментарий по финансовым рынкам 21.01.2019

- 21 января 2019, 10:36

- |

Внешний фон оцениваем, как умеренно позитивный.

— Торги на азиатских площадках проходят в позитивном ключе.

— Американские биржи сегодня работать не будут, что скажется на ликвидности рынков и внесет коррективы в активность участников.

— После новостей о дискуссии в Белом доме по снятию пошлин на товары из Китая, важным фактором являются очередные стимулирующие меры Пекина.

— Госсовет взялся за потребительские расходы населения. Планируется способствоватьрост покупок на автомобили и бытовую технику.

— Китай предложил США соглашение, в рамках которого за 6 лет удастся достичьбаланса в торговле, то есть экспорт и импорт между 2 странами сравняется. По итогам 2018 года, экспорт Китая в США увеличился на 11.3%, а импорт всего на 0.7%, что должно продемонстрировать Белому дому слабое влияние пошлин на устранение дисбаланса и приблизить соглашение.

— После заседания ОПЕК+, где страны участники обещали активизировать сокращение добычи в рамках соглашения, нефть начала заметно дорожать. В течение недели цена Brent, вероятно, достигнет уровня 64-64.50.

— Рейтинговое агентство S&P подтвердило кредитный рейтинг России на инвестиционном «ВВВ-» и оценили прогноз как стабильный.

— ЦБ РФ рассчитывает, что инфляция к концу 2019 году составит не более 5-5.5%.

— Ускорение потребительских цен создает возможность для роста финансовых показателей ритейлеров, на фоне чего акции компании выглядят лучше рынка в начале года. Бумаги Х5, Лента и Детский мир можно покупать вблизи текущих цен, Магнит после коррекции.

Более подробный отчет https://clck.ru/F5Bjz

Накопленная результативность наших торговых рекомендаций 53.4%. Зарабатывайте на наших идеях.

— Торги на азиатских площадках проходят в позитивном ключе.

— Американские биржи сегодня работать не будут, что скажется на ликвидности рынков и внесет коррективы в активность участников.

— После новостей о дискуссии в Белом доме по снятию пошлин на товары из Китая, важным фактором являются очередные стимулирующие меры Пекина.

— Госсовет взялся за потребительские расходы населения. Планируется способствоватьрост покупок на автомобили и бытовую технику.

— Китай предложил США соглашение, в рамках которого за 6 лет удастся достичьбаланса в торговле, то есть экспорт и импорт между 2 странами сравняется. По итогам 2018 года, экспорт Китая в США увеличился на 11.3%, а импорт всего на 0.7%, что должно продемонстрировать Белому дому слабое влияние пошлин на устранение дисбаланса и приблизить соглашение.

— После заседания ОПЕК+, где страны участники обещали активизировать сокращение добычи в рамках соглашения, нефть начала заметно дорожать. В течение недели цена Brent, вероятно, достигнет уровня 64-64.50.

— Рейтинговое агентство S&P подтвердило кредитный рейтинг России на инвестиционном «ВВВ-» и оценили прогноз как стабильный.

— ЦБ РФ рассчитывает, что инфляция к концу 2019 году составит не более 5-5.5%.

— Ускорение потребительских цен создает возможность для роста финансовых показателей ритейлеров, на фоне чего акции компании выглядят лучше рынка в начале года. Бумаги Х5, Лента и Детский мир можно покупать вблизи текущих цен, Магнит после коррекции.

Более подробный отчет https://clck.ru/F5Bjz

Накопленная результативность наших торговых рекомендаций 53.4%. Зарабатывайте на наших идеях.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал