Еженедельный обзор долговых рынков

- 11 октября 2022, 13:24

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

РЫНОК ТРУДА В США В СЕНТЯБРЕ: РОСТ ЗАНЯТОСТИ В ЧАСТНОМ СЕКТОРЕ – ЭТО ХОРОШИЙ СИГНАЛ ДЛЯ ЭКОНОМИКИ, И ПОВОД ДЛЯ ЖЕСТКОЙ РИТОРИКИ ФЕДРЕЗЕРВА

Статистика по рынку труда США за сентябрь — цифры вновь вышли лучше прогноза:

• Количество новых рабочих мест 263K vs 315К в августе (ждали 250К).

• Частный сектор: рост на 288К vs 275К (мы считаем именно динамику в Private более репрезентативным показателем ситуации)

• Норма безработицы снизилась: 3.5% vs 3.7% месяцем ранее, прогноз 3.7% (это порядка 6 млн человек)

• Рост зарплат: 0.2%мм vs 0.3%мм, и 5.0%гг vs 5.2%гг в августе

• Participation rate незначительно уменьшилась: 62.3 vs 62.4 месяцем ранее.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Сырьевые рынки: спрос и предложение

- 29 сентября 2022, 11:22

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Цены на большинство сырьевых товаров снизились на прошлой неделе на фоне ужесточения денежно-кредитной политики многими крупными центральными банками, включая ФРС, и укрепления доллара США. По-прежнему сохраняется значительная неопределенность относительно масштабов глобального экономического спада, однако перспектива ослабления спроса, вероятнее всего, будет оказывать давление на цены в ближайшие месяцы. Однако, стоит отметить, что и перспективы предложения многих сырьевых товаров в последнее время ухудшились, что в конечном итоге может привести к ограничению снижению цен, особенно если худшие опасения касаемо уровня спроса не оправдаются. Учитывая, что риски предложения энергии особенно высоки, мы ожидаем, что цены на энергоносители еще немного вырастут к концу 2022 года, но также предполагаем, что цены на большинство металлов могут упасть еще значительнее.

( Читать дальше )

Ценные бумаги. Взгляд в прошлое. Заем города Москвы

- 27 сентября 2022, 09:34

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Бурный процесс урбанизации, начавшийся в Российской Империи в конце XIX столетия, потребовал значительных объемов финансирования городского коммунального хозяйства. И с 1870-х годов российские города стали выпускать в обращение облигационные займы.

Наиболее крупным российским муниципальным заемщиком была Москва. Первый городской заем на сумму 2, 81 млн руб. под 4,5% годовых сроком на 39 лет состоялся в 1883 году. До 1900 года городская дума произвела 13 займов. В 1909–1912 годах состоялись еще 3 займа. Московские облигации обращались на отечественных и зарубежных финансовых рынках. Стоимость облигаций колебалась от 80% от номинала на Берлинской бирже до 89% на Брюссельской.

( Читать дальше )

Экономика Китая

- 23 сентября 2022, 13:07

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Экономика Китая

Экономические показатели Китая в прошлом месяце выглядели немного лучше, чем ожидалось, но динамика все еще ниже уровня июля на фоне возобновления вспышек коронавируса и закрытия заводов из-за нехватки электроэнергии. Сентябрьские показатели, вероятно, будут еще слабее. И хотя текущая вирусная волна, возможно, достигла своего пика, активность в ближайшие месяцы, скорее всего, будет оставаться слабой на фоне увеличивающегося спада в сфере недвижимости, снижения экспорта и повторяющихся вспышек коронавируса.

Розничные продажи в Китае увеличились в августе. Темпы роста ускорились с 2,7% г/г в июле до 5,4% в августе, что выше ожиданий рынка. Однако, это связано с более низкой базой для сравнения – дельта-волна коронавируса оказывала давление на экономическую активность в августе 2021 года. С учетом сезонных колебаний в месячном выражении, розничные продажи снизились на 0,8%. Увеличение вспышек COVID-19 и усиления ограничительных мер нарушили личную активность, в то время как потребительские настроения пострадали из-за проблем в секторе недвижимости — цены на жилье и продажи еще значительнее снизились в прошлом месяце.

( Читать дальше )

Новости российского и зарубежного рынков

- 21 сентября 2022, 15:43

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Новости российского и зарубежного рынков.

Геополитика.

Появляются противоречивые заголовки касаемо геополитической ситуации. На прошлой неделе некоторые иностранные издания писали о том, что Россия оставляет часть территорий на Украине и медленно отступает, на что рынок никак не отреагировал.

С другой стороны, в выходные “The New York Times” опубликовал статью, в которой пишет о том, что ВСУ несут значительные потери и вынуждены отступать.

Также, после саммита ШОС многие предполагали, что турецкий лидер Реджеп Тайип Эрдоган предлагал Президенту России Владимиру Путину организовать встречу с Президентом Украины Владимиром Зеленским и, что намечаются переговоры. Однако, Президент РФ данную информацию опроверг.

( Читать дальше )

Недельный обзор долговых рынков

- 20 сентября 2022, 13:12

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

JPMORGAN: ОСНОВНОЕ ПРЕДПОЧТЕНИЕ — АКЦИЯМ И ГОСБОНДАМ С РАЗВИВАЮЩИХСЯ РЫНКОВ

Американский инвестбанк представил результаты asset allocation по состоянию на сентябрь:

• Глобально портфельные предпочтения JPM не сильно изменились – уверенный оптимизм в акциях с Emerging Markets, в то же время – сдержанное отношение к бумагам с WallStreet и Европы

• Пессимизм по отношению к Treasuries, но рекомендация «покупать» японские госбонды. Хуже рынка – качественные европейские и ЕМ корпораты, интересны — американские высокодоходные облигации и суверенные бонды ЕМ.

( Читать дальше )

Новости российского и зарубежного рынков

- 13 сентября 2022, 17:12

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Рынок нефти.

В прошлую пятницу ожидалось решение G7 касаемо утверждения предельных цен на нефть, однако оно пока принято не было. В прессе появляются различные заголовки и сценарии по поводу введения, многие из которых подразумевают предельные цены не только для России, но и на поставки других стран. Вопросом остается, к чему это приведёт с точки зрения цен. Россия вряд ли будет осуществлять поставки при введении предела. Президент РФ также сообщил, что при утверждении Россия примет ответные меры. Однако, непонятно, как отреагируют другие крупные поставщики, будет ли им выгодно продавать по установленным ценам. Мы предполагаем, что ясность по данной теме появится в ноябре. Вступление в силу планируется на начало декабря.

( Читать дальше )

Новости российского и зарубежного рынков

- 30 августа 2022, 17:42

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Китай.

В последнее время Китай обещал начать активную поддержку и стимулирование экономики, однако никаких изменений не происходило. На прошлой неделе Правительство все же выполнило свое обещание. Китай выделил 146 млрд долларов на стимулирование экономики.

Народ предполагает, что прямое фискальное стимулирование стало следствием того, что продолжает ухудшаться финансовое состояние застройщиков, которые формируют значительную часть занятости населения и вносят большой вклад в экономику, а также сама экономическая ситуация становится хуже. С точки зрения экономики в целом это первые реальные действия для ее стимулирования. Народ оптимистично воспринял данное действие Правительства и ожидает последующих.

( Читать дальше )

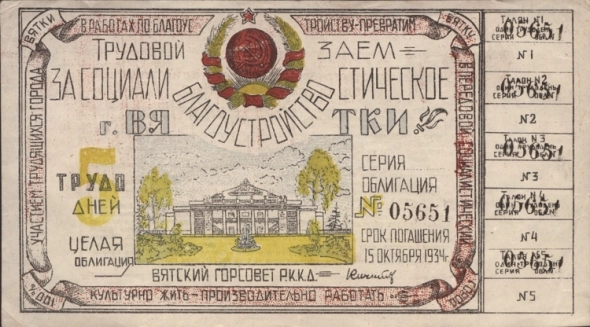

Ценные бумаги. Взгляд в прошлое. Трудовой заем «За социалистическое благоустройство Вятки»

- 29 августа 2022, 11:10

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

То, что приветствуется и широко распространено в одну историческую эпоху, через некоторое время может быть запрещено. В этом отношении показательна история ценных бумаг и денежных суррогатов в СССР. И если в 1930-м году порядок выпуска этих элементов финансовой системы был утвержден, то уже в 1935-м вводилась уголовная ответственность за их незаконный выпуск. Тем не менее, в годы первых пятилеток в СССР выпускались много бон, чеков и облигаций. Немаловажными были трудовые займы советов депутатов трудящихся.

( Читать дальше )

Мировое производство алюминия и стали в июле

- 24 августа 2022, 21:37

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Алюминий

Мировое производство алюминия в июле росло несколько более медленными темпами главным образом потому, что производство в Северной Америке падало более быстрыми темпами, в то время как производство в Европе продолжало падать. Рост производства может еще более значительно замедлиться в этом месяце из-за возобновления нормирования электроэнергии в Китае и продолжающегося роста цен на электроэнергию в Европе. В свою очередь, ограниченные мировые поставки и низкие запасы должны предотвратить дальнейшее падение цен на алюминий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал