SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Из России, с любовью. Прогноз Николая Корженевского.

- 15 февраля 2013, 11:18

- |

- Разместил(а) AForex Markets, Февраль 15, 2013

- Просмотр блога

Мы сохраняем позиционирование неизменным.

Мы сохраняем позиционирование неизменным. Министры финансов Большой Двадцатки прибыли в Москву, и собираются обсуждать некий феномен, который отказываются именовать «валютные войны». Такой подход напоминает старый анекдот, но цитировать его здесь неуместно. Главное — наличие факта, который теперь уже невозможно отрицать. Япония, Британия, Швейцария и в некоторой степени континентальная Европа взялись за дело, и начали словесные интервенции, направленные на ослабление валюты. Результаты — налицо.

О иене мы уже многократно писали. Она является действительно хорошим образцом того, как можно воздействовать на рынок, если есть желание. Аналитики AForex полагают, что следующий на очереди — фунт. В инфляционном отчете Банка Англии без купюр говорится о том, что ослабление стерлинга будет полезным для восстановления экономического равновесия. И с технической точки зрения стерлинг — самый слабый инструмент. Закрытие в GBPUSD выглядит катастрофически плохо, произошел выход из долгосрочного треугольника, и цель движения теперь располагается примерно на 40 фигур ниже. Конечно, еще будет возможность подшортить эту пару. Но мы уже держим позиции в GBPCAD и GBPNZD (и то, и другое, естественно, продаем).

- комментировать

- Комментарии ( 0 )

Любимый индикатор Баффета пробил отметку в 100%

- 14 февраля 2013, 11:37

- |

- Разместил(а) AForex Markets, Февраль 14, 2013

- Просмотр блога

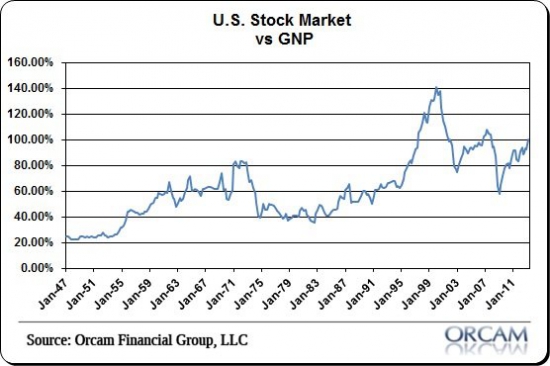

Любимый индикатор миллиардера Уоррена Баффета пробил уровень в 100%. Речь идет о показателе – отношение индекса Wilshire 5,000 total market cap index (который отражает текущую суммарную рыночную капитализацию крупнейших американских компаний) к показателю ВВП страны – по материалам AForex.

Любимый индикатор миллиардера Уоррена Баффета пробил уровень в 100%. Речь идет о показателе – отношение индекса Wilshire 5,000 total market cap index (который отражает текущую суммарную рыночную капитализацию крупнейших американских компаний) к показателю ВВП страны – по материалам AForex.В последний раз показатель достигал уровня в 100% в разгар кризиса «пузыря» на фондовом рынке в 90-х, затем – в период 2006-2007 гг. (третий квартал 2006 года), после чего оставался на высоком уровне около года. После пика фондового рынка от 2007 года последовал финансовый кризис.

График. Фондовый рынок к ВВП Америки (историческая динамика).

Америка – страна безграмотных людей

- 14 февраля 2013, 11:34

- |

Согласно статистике Online College Courses, каждый пятый американец имеет навыки чтения на уровне ниже 4-ой ступени колледжа – по материалам AForex.

Согласно статистике Online College Courses, каждый пятый американец имеет навыки чтения на уровне ниже 4-ой ступени колледжа – по материалам AForex.Как водится, после выступления Барака Обамы перед американским народом на знаковой ТВ-конференции The State of Union скептики не упустили возможности лишний раз доказать всему миру, что Америке с каждым годом становится все хуже.

Официальная статистика неумолима. Более 2/3 всех американцев прервали свое образование еще до окончания колледжа. Более 50% не умеющих читать граждан живут в абсолютной нищете. По подсчетам экспертов безграмотность населения, которая выражается в низкой производственной продуктивности, преступлениях, нереализованной налоговой выручке и др. обходится Америке в $200 млрд ежегодно. Между уровнем грамотности и уровнем дохода присутствует прямая пропорциональная связь. Наиболее безграмотные граждане могут заработать в неделю $230-240, что на порядок и более ниже доходов людей с высокими уровнями грамотности.

Инфографика. Экономика безграмотного населения.

Джим Роджерс: Печатанье денег ФРС США стимулирует рост цен на акции

- 14 февраля 2013, 10:49

- |

- Разместил(а) AForex Markets, Февраль 14, 2013

- Просмотр блога

Легендарный инвестор Джим Роджерс (коллега Д. Сороса по Quantum Fund и создатель сырьевого индекса Rogers International Commodities Index) в ТВ-шоу интервью для Стива Мальцберга выразил мнение, что небывалые ценовые максимумы, достигнутые акциями американских компаний – прямое следствие монетарного «смягчения» от Федрезерва США – по материалам AForex.

Легендарный инвестор Джим Роджерс (коллега Д. Сороса по Quantum Fund и создатель сырьевого индекса Rogers International Commodities Index) в ТВ-шоу интервью для Стива Мальцберга выразил мнение, что небывалые ценовые максимумы, достигнутые акциями американских компаний – прямое следствие монетарного «смягчения» от Федрезерва США – по материалам AForex.По словам Роджерса, текущее положение фондового рынка крайне зыбкое, ибо оно держится исключительно на искусственном печатании денег центробанком США. ФРС США – не единственный банк, пытающийся взбодрить внутреннюю экономику через денежное стимулирование. Пример Америки оказался заразительным – за штатами последовали вся Европа и Япония. Роджерс полагает, что стимулирование через «деньги из воздуха» на длительном отрезке времени без каких-либо структурных перемен в отраслях экономики, законодательстве и др. – нонсенс и дорога к полному системному коллапсу. Предвестник коллапса – инфляция. По словам Роджерса, реальный рост цен в США имеет место быть (достаточно регулярно покупать еду и другие товары в розничных сетях, чтобы в этом убедиться), несмотря на все заверения правительства об удержании полного ценового контроля. Аналогичная ситуация наблюдается во всех других экономиках, чьи ЦБ вовлечены в активное печатанье денег. Соответственно, на повестке дня – глобальная инфляция и соперническое стремление стран обогнать «соседа» по уровню обесценения своей валюты во имя более дешевого экспорта.

( Читать дальше )

Гонка ко дну. Прогноз Николая Корженевского.

- 14 февраля 2013, 09:47

- |

- Разместил(а) AForex Markets, Февраль 14, 2013

- Просмотр блога

Мы наращиваем лонг в USDJPY, продаем GBPCAD.

Мы наращиваем лонг в USDJPY, продаем GBPCAD.Итак, теперь все ключевые центробанки (кроме Федрезерва участвуют в печатных воинах. Все высказали вслух явное неудовлетворение рисками, которые несет в себе слишком дорогая валюта. Накануне это прямо сделал Банк Англии, заявив, что «слабый стерлинг — необходимый ингредиент в рецепте восстановления». Немецкие СМИ сообщают о том, что в формулировках ЕЦБ тоже появятся прямые указания на валюту. Вероятны фразы в духе «слишком сильный евро создает угрозы для экономик, находящихся в кризисе».

( Читать дальше )

Минимальная оплата труда $9/час не решит структурных проблем США

- 13 февраля 2013, 12:53

- |

- Разместил(а) AForex Markets, Февраль 13, 2013

- Просмотр блога

Индекс S&P вырос за прошедший год на 16% в то время, как «пейролс» (выплаты по зарплатным ведомостям) в несельскохозяйственном секторе упали с 133.292 млн до 132.705 млн, что эквивалентно потере 587 тыс рабочих мест — по материалам AForex.

Индекс S&P вырос за прошедший год на 16% в то время, как «пейролс» (выплаты по зарплатным ведомостям) в несельскохозяйственном секторе упали с 133.292 млн до 132.705 млн, что эквивалентно потере 587 тыс рабочих мест — по материалам AForex.В настоящий момент времени средний американец с зарплатой, близкой к прожиточному минимуму, получает в год порядка $14.5 тыс, что соответствует доходу ниже уровня бедности.

Отдельные журналисты подхватили произнесенные Обамой слова, произнесенные во время онлайн-трансляции The State of Union и растиражировали в статьях и комментариях, которые трансформировались чуть ли не в желание Барака Обамы вновь сформировать в США «уверенный средний класс».

( Читать дальше )

Спокойная G7. Прогноз Николая Корженевского.

- 13 февраля 2013, 11:44

- |

- Разместил(а) AForex Markets, Февраль 13, 2013

- Просмотр блога

Мы сохраняем позиционирование без изменений.

Как мы и ожидали, евро начал восстанавливаться после потерь, понесенных в прошлый четверг. Котировки EURUSD уже у отметки 1.345, и некоторое движение вверх от этих уровней еще возможно. В целом, однако, мы рассматриваем происходящее скорее как консолидацию. Единая валюта по-прежнему будет сильнее большинства других инструментов, однако есть еще вопрос доллара. Техническая картинка в таких инструментах как GBPUSD, AUDUSD — на грани резкого ухудшения, и мы предпочитаем пока просто наблюдать за происходящим.

Основная фундаментальная история теперь — иена. В преддверии встречи Большой Двадцатки возникает много вопросов по поводу реакции на действия японских властей. Свою позицию уже озвучила G7. Формулировки похожи на 2000-й год, когда мировое сообщество всячески поддерживало Токио в попытках спровоцировать рефляцию. Рынок по традиции решил откупить иену на фактах, но мы считаем любую просадку в USDJPY и EURJPY хорошей возможностью открыть стратегический лонг. Для долгосрочных позиций уровни входа остаются прежними, для спекулятивных — доллар-иена интересна уже на текущих отметках со стопом в районе 92.70.

Pension Partners: «Это не рынок Рокки Бальбоа»

- 13 февраля 2013, 11:35

- |

- Разместил(а) AForex Markets, Февраль 13, 2013

- Просмотр блога

По словам Майкла Гейда, Pension Partners, текущий фондовый рынок США напоминает выдыхающегося быка. Гейд сравнил рынок акций с финальной сценой из легендарного фильма про молодого, перспективного боксера Рокки Бальбоа, который выдержал 15 раундов боя с противником-чемпионом, но в самом конце сдал позиции и проиграл – по материалам AForex.

По словам Майкла Гейда, Pension Partners, текущий фондовый рынок США напоминает выдыхающегося быка. Гейд сравнил рынок акций с финальной сценой из легендарного фильма про молодого, перспективного боксера Рокки Бальбоа, который выдержал 15 раундов боя с противником-чемпионом, но в самом конце сдал позиции и проиграл – по материалам AForex.Главным триггером для роста фондового рынка в 2012-1013 гг. (16% подъема в 2012 г. и 6.3% — до н.в. в 2013 г.) послужили плохие экономические новости по всему миру. Сегодня рынок выглядит уставшим (не говоря уже о том, что он находится в жестком отрыве от фундаментальных показателей, т.е. от реальности) и вот-вот начнет сдаваться.

Гейд предлагает повнимательней посмотреть на ценовую динамику акций. Некоторые сектора вопреки положению дел в экономике растут: коммунальный сектор, здравоохранение, телеком и др. Сектора, которые показывают положительную динамику на бычьем рынке в период текущей рецессии, растут намного уверенней в моменте, чем циклические акции (т.е. соответствующие компании и сектора) в период роста экономики. На рынке можно наблюдать такое явление: рост акций в одном сегменте (например, коммунальные компании) провоцирует рост в секторе здравоохранения. Гейд назвал это явление inter-market trends. При этом если один из секторов вдруг начинает показывать плохую динамику, то другие сектора автоматом тоже начинают идти вниз.

По словам Гейда, если уж и инвестировать в акции на перспективу, то стоит обратить внимание на бумаги циклических компаний, вроде машиностроения, сырья, энергетики.

Джон Богл об опасностях инвестирования в фонды ETF

- 13 февраля 2013, 11:28

- |

- Разместил(а) AForex Markets, Февраль 13, 2013

- Просмотр блога

Фонды ETF в последнее время получили значительный приток капитала на фоне желания инвесторов вкладывать деньги в активы, приносящие больший доход. Собственно, ETF – прямая альтернатива фондовому рынку. Это пассивные вложения для тех, кто не хочет самостоятельно управлять своим инвестиционным «порфтелем» – по материалам AForex.

Фонды ETF в последнее время получили значительный приток капитала на фоне желания инвесторов вкладывать деньги в активы, приносящие больший доход. Собственно, ETF – прямая альтернатива фондовому рынку. Это пассивные вложения для тех, кто не хочет самостоятельно управлять своим инвестиционным «порфтелем» – по материалам AForex.Джон Богл, основатель группы инвестиционных компаний Vanguard Group, предупреждает инвестиционное сообщество о том, что инвестиции в ETF(фонды взаимного инвестирования) связаны с повышенным риском. Порядка 70% всех новых инвестиций на мировом рынке в настоящее время поступает именно в фонды ETF.

Богл разделяет фонды ETF условно на 3 категории. Первая категория – индексная торговля. Богл полагает, что инвестировать в индексные фонды не более опасно, чем инвестировать в фондовый рынок, облигации или производные от них. Так как, по сути, такие ETF, подобно зеркалу, отражают движение основных фондовых инструментов.

( Читать дальше )

EPS, инфляция и ФРС США – три тесно связанных фактора

- 12 февраля 2013, 13:54

- |

- Разместил(а) AForex Markets, Февраль 12, 2013

- Просмотр блога

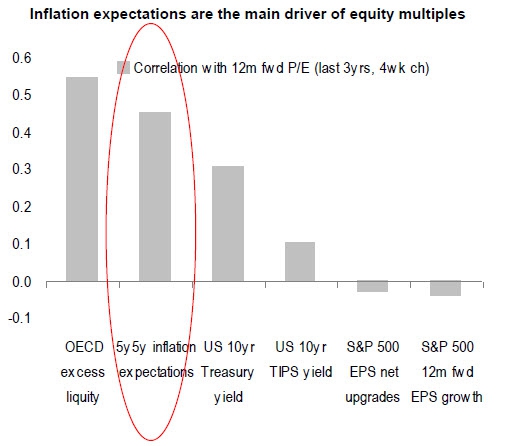

Если анализировать исторические данные, то получается, что ни рост показателя EPS (earnings per share), ни ожидания по EPS не имеют какой-либо связи с реальной динамикой фондового рынка – по материалам AForex.

Если анализировать исторические данные, то получается, что ни рост показателя EPS (earnings per share), ни ожидания по EPS не имеют какой-либо связи с реальной динамикой фондового рынка – по материалам AForex.Ключевые факторы, влияющие на динамику фондового рынка – ожидания по инфляции, а также размер баланса Федрезерва США.

Ожидания по инфляции – главные драйверы для фондовых мультипликаторов:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал