SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Франк, ЕЦБ, Сирия, европейская статистика

- 04 сентября 2013, 12:04

- |

В последнее время публикации сильных макроэкономических показателей в США и Европе привели к снижению спроса на швейцарский франк, пары USD/CHF и EUR/CHF укрепились, и сейчас складывается хорошая возможность для открытия по ним коротких позиций.

Долгое время франк рос, поскольку кризис в Еврозоне развивался, и европейцы, опасаясь ухудшения ситуации в своих странах, покупали надежную швейцарскую валюту. Действительно, в то время как страны Еврозоны все глубже погружались в рецессию, экономика Швейцарии продолжала расти. Рост спроса на франк со стороны европейских инвесторов привел к тому, что он вырос до уровней, которые стали мешать экономическому развитию страны, делая продукцию швейцарских производителей неконкурентоспособной и способствуя дефляции. В итоге ЦБ Швейцарии вынужден был вмешаться и ограничил рост франка к евро, заявив, что не допустит снижения пары EUR/CHF ниже отметки 1,2. Это позволило отпугнуть спекулянтов, и курс франка вернулся к боле приемлемым уровням.

( Читать дальше )

Долгое время франк рос, поскольку кризис в Еврозоне развивался, и европейцы, опасаясь ухудшения ситуации в своих странах, покупали надежную швейцарскую валюту. Действительно, в то время как страны Еврозоны все глубже погружались в рецессию, экономика Швейцарии продолжала расти. Рост спроса на франк со стороны европейских инвесторов привел к тому, что он вырос до уровней, которые стали мешать экономическому развитию страны, делая продукцию швейцарских производителей неконкурентоспособной и способствуя дефляции. В итоге ЦБ Швейцарии вынужден был вмешаться и ограничил рост франка к евро, заявив, что не допустит снижения пары EUR/CHF ниже отметки 1,2. Это позволило отпугнуть спекулянтов, и курс франка вернулся к боле приемлемым уровням.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Иена продолжит падение

- 03 сентября 2013, 11:16

- |

Японская иена упала до двухмесячного минимума из-за снижения спроса на защитные активы. Этому способствуют появляющиеся в последнее время признаки улучшения экономической ситуации, как в глобальном масштабе, так и в самой Японии. Кроме того, на курс иены оказывают давление ожидания сокращения программы QE в США, и, в менее долгосрочном плане, ослабление напряженности на Ближнем Востоке. По моему мнению, эффект от этих факторов в ближайшее время сохранится, иена будет продолжать оставаться под давлением.

Позитивная динамика статистических показателей в развитых странах и Китае указывает на то, что ситуация в ведущих мировых экономиках постепенно начинает улучшаться. Конечно, восстановление пока только начинается, но худшее, скорее всего, уже позади. Более быстрыми тепами восстановление идет в США, однако и в старом свете макроэкономические показатели начали демонстрировать позитивную динамику, а вышедшие недавно опережающие индикаторы говорят о том, что улучшение должно продолжиться и в будущем. Неплохие новости приходят и из Китая – второй по размерам экономике мира, вероятно, удастся избежать «жесткой посадки» за счет того, что руководство страны все-таки решилось пойти на расширение стимулирования. Все это должно оказать поддержку рынкам и способствовать росту риск-аппетитов инвесторов (т.е. переходу из более надежных, но менее доходных активов в менее надежные, но более доходные – плохо для JPY).

( Читать дальше )

Позитивная динамика статистических показателей в развитых странах и Китае указывает на то, что ситуация в ведущих мировых экономиках постепенно начинает улучшаться. Конечно, восстановление пока только начинается, но худшее, скорее всего, уже позади. Более быстрыми тепами восстановление идет в США, однако и в старом свете макроэкономические показатели начали демонстрировать позитивную динамику, а вышедшие недавно опережающие индикаторы говорят о том, что улучшение должно продолжиться и в будущем. Неплохие новости приходят и из Китая – второй по размерам экономике мира, вероятно, удастся избежать «жесткой посадки» за счет того, что руководство страны все-таки решилось пойти на расширение стимулирования. Все это должно оказать поддержку рынкам и способствовать росту риск-аппетитов инвесторов (т.е. переходу из более надежных, но менее доходных активов в менее надежные, но более доходные – плохо для JPY).

( Читать дальше )

NZD: Китай и ФРС

- 02 сентября 2013, 13:33

- |

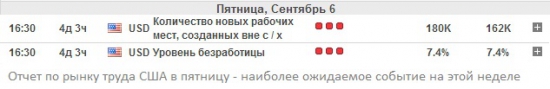

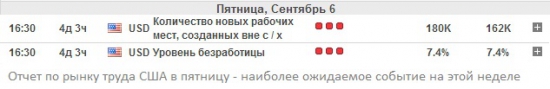

Задержка с началом военной операции США в Сирии, а также публикация хороших статданных в Китае оказали поддержку паре NZD/USD. Не ясно, как будут развиваться события на этой неделе – вероятно, нас ждет период повышенной волатильности перед публикацией отчета по рынку труда в США в пятницу, однако затем для сырьевых валют, и в том числе для новозеландского доллара, появляются неплохие шансы для роста. Тема сокращения QE на улучшении американских статданных уже отыгрывается рынками довольно давно, и в случае выхода сильного релиза, просесть «киви» будет непросто, тогда как китайский фактор обладает значительным потенциалом.

Китайская статистика улучшается. Опубликованные показатели деловой активности в промышленности (индексы PMI), как официальный от National Bureau of Statistics, так и независимый от HSBC, вышли на сильном уровне. Это хорошая поддержка для «киви», поскольку экспорт Новой Зеландии во многом ориентирован на Китай, являющийся вторым по объемам рынком сбыта для этой страны после Австралии. Важно то, что индексы PMI являются опережающими индикаторами, что означает, что их рост, скорее всего, в дальнейшем транслируется в улучшение показателей темпов роста экономики и занятости. А это стало бы явным стимулом для укрепления NZD.

( Читать дальше )

Китайская статистика улучшается. Опубликованные показатели деловой активности в промышленности (индексы PMI), как официальный от National Bureau of Statistics, так и независимый от HSBC, вышли на сильном уровне. Это хорошая поддержка для «киви», поскольку экспорт Новой Зеландии во многом ориентирован на Китай, являющийся вторым по объемам рынком сбыта для этой страны после Австралии. Важно то, что индексы PMI являются опережающими индикаторами, что означает, что их рост, скорее всего, в дальнейшем транслируется в улучшение показателей темпов роста экономики и занятости. А это стало бы явным стимулом для укрепления NZD.

( Читать дальше )

AUD/USD: снижение при высокой волатильности

- 30 августа 2013, 12:28

- |

В начале осени рыночная волатильность вырастет, и это, безусловно, затронет чувствительные к риску валюты, такие как австралийский доллар. В этом году на традиционное сентябрьское оживление после сезона отпусков наложатся ожидания сокращения QE, конфликт в Сирии и, позднее, очередные проблемы с потолком госдолга в США. Первые два фактора неблагоприятны для AUD, и рынки могут продолжить отыгрывать их вплоть до конца следующей недели, когда уже наверняка прояснится, будет или нет начата кампания в Сирии, а также выйдет отчет по рынку труда в США за август, который, как ожидается, может повлиять на позицию руководителей ФРС по QE.

Вчерашние сильные данные по ВВП США и количеству заявок на пособие по безработице заметно усилили ожидания того, что о сокращении QE будет объявлено на сентябрьском заседании ФРС. Первая в мире экономика показала во 2 квартале рост на 2,5%, тогда как прогнозы составляли всего 2,2%. Ранее, когда американские статданные показывали улучшение, чиновники ФРС заявляли, что для принятия решения по QE необходимо получить дополнительные подтверждения того, что экономика страны восстанавливается. Думается, столь сильные цифры ВВП, вкупе с оптимистичными данными последних месяцев могут служить таким подтверждением и усилят позиции сторонников сворачивания программы QE (хорошо для USD).

( Читать дальше )

Вчерашние сильные данные по ВВП США и количеству заявок на пособие по безработице заметно усилили ожидания того, что о сокращении QE будет объявлено на сентябрьском заседании ФРС. Первая в мире экономика показала во 2 квартале рост на 2,5%, тогда как прогнозы составляли всего 2,2%. Ранее, когда американские статданные показывали улучшение, чиновники ФРС заявляли, что для принятия решения по QE необходимо получить дополнительные подтверждения того, что экономика страны восстанавливается. Думается, столь сильные цифры ВВП, вкупе с оптимистичными данными последних месяцев могут служить таким подтверждением и усилят позиции сторонников сворачивания программы QE (хорошо для USD).

( Читать дальше )

Складываются предпосылки для коррекции по USD/CAD

- 29 августа 2013, 12:29

- |

Ряд соображение позволяет говорить о приближающейся коррекции по паре USD/CAD. К концу будущей недели мы вполне можем увидеть возврат к уровню 1,03. Торговые идеи, которые могут поспособствовать такому развитию событий, следующие.

До начала истории с возможным вмешательством вооруженных сил США и Англии в сирийский конфликт канадский доллар снижался на ожиданиях сентябрьского заседания Федрезерва и объявления по ее итогам о сокращении объема программы QE. Этот тренд отражал растущую уверенность игроков в том, что члены ФРС уже готовы пойти на этот шаг, поскольку, как протоколы августовского заседания, так и содержание выступлений чиновников ФРС на саммите в Джексон Хоуле усиливали подобные настроения. Этому же способствовали и усиливающиеся слухи о том, что приемником Бена Бернанке на посту председателя ФРС может стать не Джаннет Йеллен, которая является сторонником продолжения стимулирования (плохо для USD), а Ларри Саммерс, известный своими «ястребиными» взглядами (хорошо для USD).

( Читать дальше )

До начала истории с возможным вмешательством вооруженных сил США и Англии в сирийский конфликт канадский доллар снижался на ожиданиях сентябрьского заседания Федрезерва и объявления по ее итогам о сокращении объема программы QE. Этот тренд отражал растущую уверенность игроков в том, что члены ФРС уже готовы пойти на этот шаг, поскольку, как протоколы августовского заседания, так и содержание выступлений чиновников ФРС на саммите в Джексон Хоуле усиливали подобные настроения. Этому же способствовали и усиливающиеся слухи о том, что приемником Бена Бернанке на посту председателя ФРС может стать не Джаннет Йеллен, которая является сторонником продолжения стимулирования (плохо для USD), а Ларри Саммерс, известный своими «ястребиными» взглядами (хорошо для USD).

( Читать дальше )

После 120 долл. нефть вернется в прежний коридор

- 28 августа 2013, 14:08

- |

Возможность вооруженного вмешательства стран Запада в сирийский конфликт вызвала резкий скачок цен на нефть, прежде всего на добываемые в арабском мире смеси, что привело к некоторому сужению спреда между Brent и WTI. Сейчас все говорит о том, в ближайшие дни котировки продолжат испытывать повышательное давление, а в случае начала активной фазы боевых действий пробой уровня 120 долл. за баррель по Brent становится весьма вероятным. Главный вопрос, что будет с ценами после этого?

Сирия – не самый большой производитель нефти, и она не стоит на важнейших путях транспортировки, но рынками сейчас двигают опасения, что конфликт из Сирии может вылиться за ее пределы и привести к дестабилизации ситуации в регионе. Возможные ответные шаги со стороны Сирии включают удары по силам НАТО, а также атаки на нефтяные объекты за пределами страны.

( Читать дальше )

Сирия – не самый большой производитель нефти, и она не стоит на важнейших путях транспортировки, но рынками сейчас двигают опасения, что конфликт из Сирии может вылиться за ее пределы и привести к дестабилизации ситуации в регионе. Возможные ответные шаги со стороны Сирии включают удары по силам НАТО, а также атаки на нефтяные объекты за пределами страны.

( Читать дальше )

Фунт падает перед выступлением главы Банка Англии

- 27 августа 2013, 12:55

- |

Важное событие для курса GBP/USD намечено на эту среду – глава Банка Англии Марк Карни выступит с речью, посвященной монетарной политике, после чего состоится его пресс-конференция. Как ожидается, руководитель английского ЦБ попытается убедить участников финансовых рынков в действенности проводимой им политики “forward guidance”, и тем самым способствовать снижению процентных ставок на долговом рынке страны. Снижение ставок негативно отразилось бы на курсе фунта, и в расчете на это игроки заранее продают британскую валюту.

Суть “forward guidance” заключается в том, что ЦБ отныне будет предоставлять участникам рынков информацию о своих дальнейших намерениях, что, по идее, должно способствовать большей стабильности. В рамках“forward guidance” Карни объявил, что его ведомство намерено проводить стимулирующую политику, поскольку темпы восстановления экономики остаются недостаточными. В частности, сообщалось, что ключевая процентная ставка не будет увеличена до тех пор, пока уровень безработицы не опустится ниже 7% (сейчас 7,8%). В Банке Англии ждут, что это произойдет в 2016 г. При этом в случае неблагоприятного развития событий не исключалось увеличение объема британской программы QE, для предоставления экономике страны дополнительных стимулов.

( Читать дальше )

Суть “forward guidance” заключается в том, что ЦБ отныне будет предоставлять участникам рынков информацию о своих дальнейших намерениях, что, по идее, должно способствовать большей стабильности. В рамках“forward guidance” Карни объявил, что его ведомство намерено проводить стимулирующую политику, поскольку темпы восстановления экономики остаются недостаточными. В частности, сообщалось, что ключевая процентная ставка не будет увеличена до тех пор, пока уровень безработицы не опустится ниже 7% (сейчас 7,8%). В Банке Англии ждут, что это произойдет в 2016 г. При этом в случае неблагоприятного развития событий не исключалось увеличение объема британской программы QE, для предоставления экономике страны дополнительных стимулов.

( Читать дальше )

AUD: смотрим на американскую статистику

- 26 августа 2013, 12:27

- |

Началась последняя неделя лета, уже совсем скоро сентябрь и долгожданное заседание ФРС, на котором то ли будет, то ли не будет объявлено о сокращении QE, и мы можем наблюдать, насколько усилились спекуляции вокруг этого события, и как бурно реагируют участники рынка на данные американской статистики, которая поставлена во главе угла при принятии решения по QE. Стоило пятничным данным выйти хуже ожиданий (аргумент за отсрочку сокращения QE), как риск-аппетиты игроков вновь пошли вверх, а курс доллара США – вниз. Не стали исключением укрепившиеся валюты сырьевой группы, и в частности, австралийский доллар.

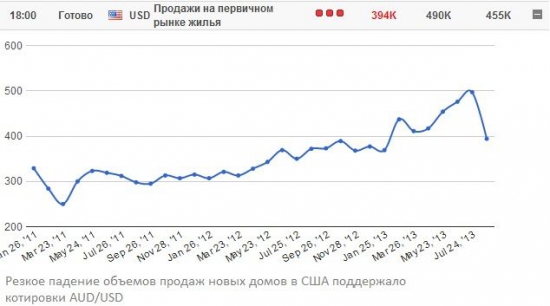

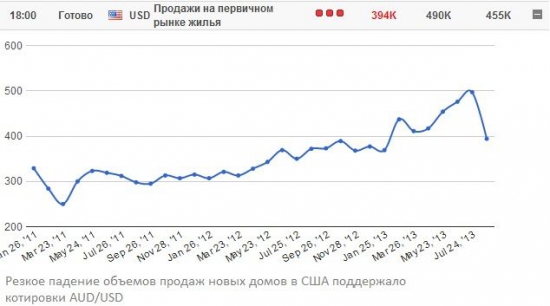

Все внимание – на американскую экономику. Поддержку AUD/USD на Forex оказал неожиданно слабый отчет по продажам новых домов, из которого не только стало известно о слабости июльского показателя (оказавшегося сильно ниже прогнозов – на минимуме за 9 месяцев), но и о том, что данные за 3 предыдущих периода были пересмотрены в худшую сторону. Это контрастирует с отчетом по продажам домов на вторичном рынке, также опубликованном на прошлой неделе, цифры которого наоборот вышли в позитивном ключе и способствовали усилению ожиданий сворачивания программы QE. Теперь участники рынка будут с особым интересом смотреть на публикацию в среду отчета по незавершенным сделкам по недвижимости, который, как ожидается, поможет прояснить ситуацию, складывающуюся на американском рынке жилья. Это важно, поскольку 40 из 85 млрд. ежемесячно расходуемых Федрезервом в рамках программы QE, идут на покупку ипотечных ценных бумаг, и один из дебатируемых в данный момент вопросов – уменьшение объема QE именно за счет сокращения стимулирования рынка недвижимости (т.е. снижения объема покупок ипотечных бумаг).

( Читать дальше )

Все внимание – на американскую экономику. Поддержку AUD/USD на Forex оказал неожиданно слабый отчет по продажам новых домов, из которого не только стало известно о слабости июльского показателя (оказавшегося сильно ниже прогнозов – на минимуме за 9 месяцев), но и о том, что данные за 3 предыдущих периода были пересмотрены в худшую сторону. Это контрастирует с отчетом по продажам домов на вторичном рынке, также опубликованном на прошлой неделе, цифры которого наоборот вышли в позитивном ключе и способствовали усилению ожиданий сворачивания программы QE. Теперь участники рынка будут с особым интересом смотреть на публикацию в среду отчета по незавершенным сделкам по недвижимости, который, как ожидается, поможет прояснить ситуацию, складывающуюся на американском рынке жилья. Это важно, поскольку 40 из 85 млрд. ежемесячно расходуемых Федрезервом в рамках программы QE, идут на покупку ипотечных ценных бумаг, и один из дебатируемых в данный момент вопросов – уменьшение объема QE именно за счет сокращения стимулирования рынка недвижимости (т.е. снижения объема покупок ипотечных бумаг).

( Читать дальше )

USD/CAD: продолжение роста под вопросом

- 23 августа 2013, 15:11

- |

Курс канадского доллара снижается на публикациях слабых данных макроэкономической статистики по Канаде и сильных данных по США, выходивших на этой неделе. Давление на CAD оказали также протоколы ФРС, которые хотя явно и не обозначили дату начала корректировки программы QE, но, тем не менее, отразили растущие ожидания того, что этот процесс начнется уже скоро. Перспектива сокращения QE негативно влияет на котировки сырьевых товаров, и в частности на нефть – одну из крупнейших статей канадского экспорта. На этом фоне спред между ценами на Western Canada Select и Brent (котировки которой продолжают расти на нестабильности в ближневосточном регионе) расширяется, что оказывает дополнительное давление на курс «луни».

USD/CAD поднялся до 6-недельного максимума после того, как были опубликованы данные по розничным продажам в Канаде, упавшие в июне на 0,6% (прогноз был -0,4%). Особенно плохо то, что это уже далеко не первый отрицательный релиз за последнее время. О снижении розничных продаж стало известно после выхода слабых цифр по оптовой торговле и продажам промышленных товаров, что говорит об опасных тенденциях, связанных с состоянием внутреннего спроса в Канаде. К этому необходимо добавить неожиданно слабые данные по рынку труда страны за прошлый месяц, а также снизившийся национальный индекс деловой активности Ivey PMI.

( Читать дальше )

USD/CAD поднялся до 6-недельного максимума после того, как были опубликованы данные по розничным продажам в Канаде, упавшие в июне на 0,6% (прогноз был -0,4%). Особенно плохо то, что это уже далеко не первый отрицательный релиз за последнее время. О снижении розничных продаж стало известно после выхода слабых цифр по оптовой торговле и продажам промышленных товаров, что говорит об опасных тенденциях, связанных с состоянием внутреннего спроса в Канаде. К этому необходимо добавить неожиданно слабые данные по рынку труда страны за прошлый месяц, а также снизившийся национальный индекс деловой активности Ivey PMI.

( Читать дальше )

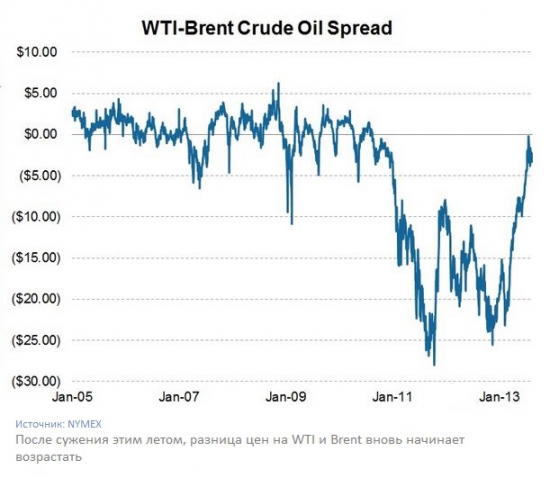

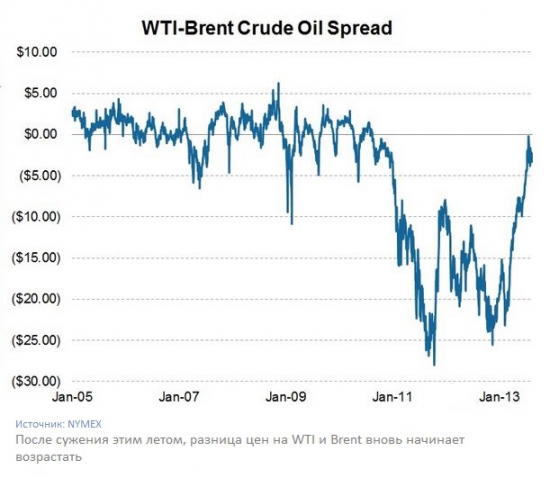

Продаем WTI, покупаем Brent

- 22 августа 2013, 13:03

- |

Чем ближе предполагаемое начало корректировки программы QE в США, тем очевиднее давление на нефтяные котировки. При этом ряд факторов поддерживает цены на североморскую смесь, в то время как для западно-техасской марки существует дополнительный негатив. Спред между Brent и WTI уже вырос до максимальных значений за несколько недель, и вероятно в ближайшее время продолжит расти дальше.

Росту Brent способствует сокращение предложения из ближневосточного и североафриканского регионов. Важнейшим фактором является дестабилизация обстановки в Египте. Пока не появится определенности, что военным властям удастся удержать страну от скатывания в полномасштабную гражданскую войну, цены Brent продолжат испытывать повышательное давление. Важность Египта, как игрока на нефтяном рынке, заключается не столько в его добывающем потенциале (своей нефти в Египте не много, страна, является нетто-импортером), сколько в том, что через Египет проходит важный транспортный маршрут, обеспечивающий транзит арабской нефти в Средиземное море. Египет обеспечивает работу 110-километрового Суэцкого канала и 200-километрового сумедского нефтепровода. Именно после появления сообщений этим летом об объявлении чрезвычайного положения в провинциях Суэц и Южный Синай котировки Brent поднялись выше 107 долларов.

( Читать дальше )

Росту Brent способствует сокращение предложения из ближневосточного и североафриканского регионов. Важнейшим фактором является дестабилизация обстановки в Египте. Пока не появится определенности, что военным властям удастся удержать страну от скатывания в полномасштабную гражданскую войну, цены Brent продолжат испытывать повышательное давление. Важность Египта, как игрока на нефтяном рынке, заключается не столько в его добывающем потенциале (своей нефти в Египте не много, страна, является нетто-импортером), сколько в том, что через Египет проходит важный транспортный маршрут, обеспечивающий транзит арабской нефти в Средиземное море. Египет обеспечивает работу 110-километрового Суэцкого канала и 200-километрового сумедского нефтепровода. Именно после появления сообщений этим летом об объявлении чрезвычайного положения в провинциях Суэц и Южный Синай котировки Brent поднялись выше 107 долларов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал